В современных условиях экономической нестабильности большое значение придается вопросам управления финансовой безопасности коммерческого банка, а эффективная система мониторинга финансовой безопасности играет большую роль в обеспечении экономической безопасности банковской сферы. Банковская система одна из главных составляющих финансово-кредитной сферы. В статье представлены характеристики и результаты комплексного анализа финансового состояния коммерческого банка АО «Альфа-Банк». Рассмотрим рейтинг кредитоспособности и структуру высоколиквидных активов. В статье определены направления совершенствования методики анализа финансового состояния банка на основе экономических нормативов Банка России.

Ключевые слова: экономическая безопасность, финансовая безопасность, коммерческие банки, внутренние и внешние угрозы.

Банковская система в современной экономике занимает огромное место. Главной задачей для экономического развития России является создание гибкой, эффективной и устойчивой инфраструктуры банка. Банковская деятельность подвержена многочисленным угрозам и поэтому в большинстве стран данная деятельность является наиболее регулируемым видом предпринимательства.

Финансовая безопасность банковской сферы обладает комплексной и многофункциональной направленностью. Если рассматривать финансовую безопасность в экономической категории, то можно утверждать, что она является самым важным условием обеспечения такой безопасности. В нестабильной экономической среде вопросы управления финансовой безопасности приобретают более значимый характер.

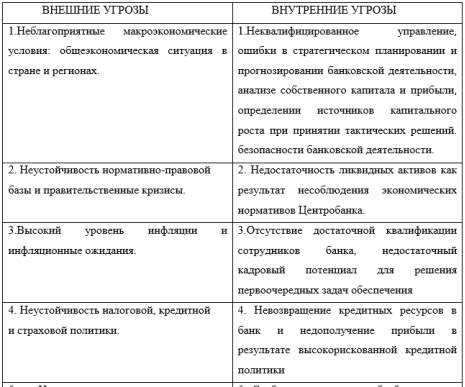

Финансовая безопасность — это последствие управленческих и технических мер, которые направлены на обеспечение устойчивого и стабильного режима управления функционирования банка [5]. Банковский сектор в современных условиях должен быть надежным и финансово устойчивым к воздействию не только внутренних, но и внешних угроз. Существуют внутренние и внешние угрозы экономической безопасности банков (рис. 1).

![]() Рис. 1. Основные угрозы финансово-экономической безопасности банков

Рис. 1. Основные угрозы финансово-экономической безопасности банков

Для обеспечения полноценной экономической безопасности необходимо комплексное обеспечение финансовой, информационной, правовой и кадровой безопасности. Рассмотрим наиболее распространенные и значимые риски экономической безопасности банков.

Кредитный риск. Данный риск является наиболее опасным в банковском секторе, так как невыплата обязательств может привести к банкротству и в перспективе к ликвидации неплатежеспособных коммерческих банков. Для предотвращения данного риска, банком проводятся мероприятия, которые направлены на снижение объема кредитов для одного лица и устанавливают достаточное обеспечение, например залога или поручительства. После выдачи кредита заемщику банку необходимо контролировать его состояние, в связи с этим применяется метод кредитного мониторинга, под которым понимается наблюдение за погашением задолженности, разработка и реализация мероприятий по погашению кредита.

Особое место в обеспечении экономической безопасности занимает валютный риск, чтобы его оценить нужно, использовать методы защитных оговорок и хеджирования. Защитные оговорки — возможность изменения первоначальных условий договора в процессе его использования, как правило, оговорки описываются в самом договоре. С появлением и продвижением технологий дистанционного банковского обслуживания набирают обороты мошеннические схемы, подрывающие безопасность банковской сферы. Главным риском в этой сфере является получение доступа к документации по счету клиента в результате мошеннических действий.

Каждый банк, финансирующий проекты, имеет свою точку зрения на риск. Данная точка зрения влияет на готовность участника взять на себя ту или иную меру риска. Коммерческим банкам необходимо развивать мониторинг проектного финансирования, учитывая существующие в деловой практике подходы [1].

Для снижения репутационного риска банки используют такие методы, как:

— разработка специальной нормативной базы в организации для бесконфликтного и эффективного взаимодействия персонала с клиентами;

— контроль за соблюдением персоналом и учредителями банка законодательных актов РФ.

О. Ф. Ефимова считает, что главной целью финансового анализа является получение достаточных количественных показателей, на основе которых можно дать объективную оценку финансового состояния организации [3].

В экономической литературе присутствует набор аналитических методов. Наиболее популярный метод — финансовый коэффициент, он позволяет оценить текущую экономическую ситуацию, благодаря расчётам различных показателей. Для оценки финансовой безопасности нужна полноценная оценка: кредитоспособность банка, анализ финансового положения, юридических и судебных показателей АО «Альфа-Банка».

Главной целью оценки является выявление банков с низким уровнем надежности.

АО «Альфа-Банк» — часть объединения «Альфа-Групп». Альфа-Банк в истории российского банковского бизнеса позиционируется как крупный игрок. С 1990 г. он прошел тридцатилетний путь развития, став надежным партнером крупных корпоративных клиентов и физических лиц.Альфа-Банк — крупный частный банк в России, 32 года занимал руководящие должности в банковской деятельности. Альфа банк развивается по модели phygital, который сочетает цифровые инновации и эффективные сети физического присутствия. Сеть насчитывает около 498 отделений в Москве и регионах нашей страны, 27900 банкоматов.

В первом полугодии 2021 г., согласно отчетности МСФО, активы банковской группы, включая ABH Financial и дочерние компании, составили 66,8 млрд$, а кредитный портфель 47,1 млрд$, акционерный капитал 9,6 млрд$. чистая прибыль 905 млн$.

Подумайте о кредитном рейтинге Альфа-Банка. С сайта аккредитованные рейтинговые агентства по состоянию на 31.12.2021 «Альфа-Банку» присвоены рейтинги следующими агентствами: Moody's (с 1997 года), S&P Global (с 2004 года) и «Эксперт РА» (с 2017 года). В таблице 2 представлены обзор текущих кредитных рейтингов Банка [4].

Таблица 1

Рейтинг кредитоспособности АО «Альфа-Банка».

|

Агентство |

Долгосрочный |

Краткосрочный |

Прогноз |

|

|

Национальная валюта |

Иностранная валюта |

|||

|

Standard & Poor’s |

CCC- |

C |

Под наблюдением с негативным прогнозом |

|

|

Moody’s |

Ca |

Caa3 |

Негативный |

|

|

Fitch Ratings |

B |

B |

Негативный |

|

|

ACRA/АКРА |

AA+ (RU) |

AA+ (RU) |

Позитивный |

|

|

АО «Эксперт РА» |

ruАА+ |

ruАА+ |

Стабильный |

|

Ликвидными активами банка являются средства, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим в таблице 2 период примерно в 30 дней, в течение которых банк будет в состоянии (не в состоянии) выполнить часть взятых на себя финансовых обязательств.

Высоколиквидные активы — это активы, которые легко мобилизуются в денежные средства без существенной потери их текущей рыночной стоимости для обеспечения своевременных платежей по текущим финансовым обязательствам. [2, с. 130].

Таблица 2

Структура высоколиквидных активов АО «Альфа-Банк» тыс.руб.

|

Наименование показателя |

01 Января 2020 г., тыс.руб |

01 Января 2021 г., тыс.руб |

||

|

средств в кассе |

85 819 439 |

(10.15 %) |

121 813 264 |

(12,73 %) |

|

средств на счетах в Банке России |

118 927 544 |

(14,07 %) |

89 088 879 |

(9,37 %) |

|

корсчетов НОСТРО в банках (чистых) |

135 582 456 |

(16,04 %) |

172 110 524 |

(19,77 %) |

|

межбанковских кредитов, размещенных на срок до 30 дней |

237 119 060 |

(28,06 %) |

316 988 566 |

(33,13 %) |

|

высоколиквидных ценных бумаг РФ |

264 819 072 |

(31,34 %) |

238 381 657 |

(24,92 %) |

|

высоколиквидных ценных бумаг банков и государств |

3 334 747 |

(0,39 %) |

21 632 790 |

(2,26 %) |

|

высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания ЦБ РФ от 24.11.2016 N4212-У) |

845 102 106 |

(100 %) |

956 770 736 |

(100 %) |

Из таблицы ликвидных активов мы видим, что незначительно изменились суммы высоколиквидных ценных бумаг РФ, увеличились суммы средств в кассе, корсчетов НОСТРО в банках (чистых), межбанковских кредитов, размещенных на срок до 30 дней, сильно увеличились суммы высоколиквидных ценных бумаг банков и государств, уменьшились суммы средств на счетах в Банке России, при этом объем высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания ЦБ РФ от 24.11.2016 N 4212-У) вырос за год с 845.10 до 956.77 млрд.руб.

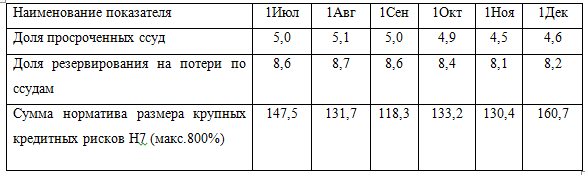

Рассмотрим показатели кредитного риска и их изменения за июль-август 2021 года (рисунок 2).

Рис. 2. Показатели кредитного риска АО «Альфа-Банк»

Кредиты с просроченной задолженностью имеют отдельную тенденцию к уменьшению. Резерв на потери по кредитам остаётся практически неизменным и имеет тенденцию к снижению. Норматив по размеру крупных кредитных рисков Н7 (max 800 %) практически не меняется и может увеличиваться. Уровень просроченных ссуд соответствует среднему показателю по России (4–5 %). Уровень резервирования ниже среднего показателя по банкам (13–14 %).

Анализ финансовой деятельности Альфа-Банка в 2021 году говорит о том, что деятельность банка прозрачна, а качество капитала активов и прибыльности можно оценить как «хорошее».

Банк постоянно развивается и расширяет спектр своих услуг, тем самым увеличивая активы и капитал.

Главной целью существования банка является его экономическая безопасность, под ней понимается способность достигать главной цели в своей деятельности. Получать прибыль, несмотря на воздействия внешних и внутренних угроз.

Рассмотрев теоретические аспекты, можно сделать вывод. Финансовая безопасность достигается благодаря стратегическому и тактическому планированию, а также предотвращая финансовые угрозы. Максимальная платежеспособность достигается путем ликвидности и устойчивости коммерческого банка.

Финансовая безопасность основывается на показателях устойчивости отраслей. Банковский сектор очень чувствителен к таким внешним факторам, как уровень инфляции и динамика политических ставок. Данные показатели влияют на прибыль, которую получают кредитные организации, так же на рентабельность и финансовую устойчивость всего банковского сектора.

В заключение. Наиболее правильная концепция безопасности банка позволяет повысить эффективность работы Службы безопасности, организовать ее активное и полноценное участие во всем спектре защиты интересов банка. Кроме того, использование принципов системы позволяет с необходимой степенью детализации предусмотреть действия Службы безопасности по:

— обеспечению безопасность банковских операций;

— управлению банком;

— защите информации, нематериальных активов, кадровых систем;

— обеспечению личной охраны руководства и персонала банка.

Литература:

- Выжитович А. М., Паращук И. А. Мониторинг проектного финансирования в рамках государственного частного партнерства при реализации кластерных проектов// Региональная экономика и управление: электронный научный журнал. ISSN 1999–2645. — № 3 (55). Номер статьи: 5502. Дата публикации: 2018–07–09. URL: https://eee-region.ru/article/5502/ (дата обращения 09.04.2022).

- Деникаева, Р.Н Ликвидность банка как объект финансового управления / Р.Н Деникаева, А. Ю. Круковская // Экономика и управление: проблемы, решения. — 2015. — № 10. — С. 129–132.

- Ефимова О. В. Финансовый анализ: учебник / О. В. Ефимова. — М.: Бухгалтерский учет, 2016. — 586 с.

- Кредитные рейтинги. https://alfabank.ru/about/awards/ratings/ (дата обращения 09.04.2022).

- Щербинина, А. Г. Финансовая стратегия как фактор противодействия угрозам экономической безопасности коммерческого банка / А. Г. Щербинина. — Текст: электронный // Modern Economy Success. — 2019. — № 3. — С. 47–50. — URL: https://elibrary.ru/download/elibrary_39146627_77470834.pdf (дата обращения 02.04.2022)