- Сложившаяся система корпоративного страхования преимущественно ориентирована хозяйствующими субъектами на решение отдельных задач, как то страхование единичных или нескольких рисков, а также фрагментарное использование отдельных видов страхования в финансовом менеджменте предприятия.

- Между тем экономическая деятельность связана с большим числом рисков, которое с совершенствованием и развитием техники, технологий и финансового менеджмента закономерно возрастает и которое может передаваться и передается страховщикам. Наряду с этим страхование все более активно вписывается в систему финансового менеджмента предприятия.

- В этих условиях формируется новая идеология корпоративного страхования, которая основана на постоянном расширении числа страхуемых рисков предприятия, учете их взаимосвязи и активном использовании института страхования в качестве финансового инструмента управления финансовыми потоками экономических субъектов.

- Стержнем качественно нового наполнения корпоративного страхования является страхование постоянно расширяющегося перечня рисков, при тарификации которых учитываются их стохастические взаимосвязи.

- Практика традиционного страхования не учитывает вероятностные взаимосвязи рисков, когда, например, проявление одного риска означает невозможность наступления другого риска или наступление того или иного события стохастически может привести к проявлению другого или нескольких рисков. Обозначенные взаимосвязи рисков должны учитываться при их тарификации. Неучет стохастической взаимосвязи рисков может стать одной из важных причин применения на страховом рынке завышенных цен на страхование, что приводит к избыточному страхованию и получению страховщиками необоснованных доходов.

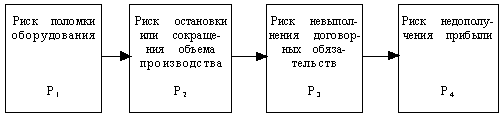

- Эффект учета стохастической взаимосвязи рисков в корпоративном страховании проиллюстрируем на примере системы взаимосвязанных рисков производственного предприятия (рис. 1), когда наступление того или иного события вероятностно обусловлено проявлением риск-фактора.

-

Рис. 1. Взаимосвязь группы рисков производственного предприятия

- В нашем примере поломка оборудования может привести к остановке или сокращению производства выпуска продукции. Но выход из строя оборудования может быть краткосрочным, что не повлияет на общее снижение объема производства. Ведь предприятие может иметь резервный парк оборудования, что также не позволит сократить производство. Кроме того, возможна эксплуатация аналогичного действующего оборудования филиалов предприятия и т.д.

- В свою очередь, временное сокращение объемов производства может не сказаться на выполнении договорных обязательств, если у предприятия имеются запасы готовой продукции или существует отсрочка для выполнения договорных обязательств и т.д.

- В случае же недополучения прибыли от невыполнения договорных обязательств компенсация может быть осуществлена за счет ценового фактора, структуризации бизнеса и т.д. В целом между рисками обнаруживается стохастическая взаимосвязь, при этом суммарная величина риска определяется как умножение соответствующих вероятностей (таблица 1).

Таблица1

Расчет вероятностей проявления стохастически взаимосвязанных рисков

|

Вероятность риска, в % |

Риск-фактор |

Вероятность риск-фактора, в % |

Вероятность риска с учетом стохастической взаимосвязи с риск-фактором |

Размер снижения избыточности страхового риска | ||

|

в абсолютном значении |

в % | |||||

|

1 |

2 |

3 |

4 |

5 = 3 х 4 |

6 = 2 – 5 |

7 = 6/2 |

|

Р1 |

0,4 |

— |

— |

0,4 |

— |

— |

|

Р2 |

0,3 |

Р1 |

0,4 |

0,12 |

0,18 |

60 |

|

Р3 |

0,2 |

Р2 |

0,3 |

0,06 |

0,14 |

70 |

|

P4 |

0,1 |

Р3 |

0,2 |

0,02 |

0,08 |

80 |

- Расчеты показывают, что вероятности проявления рисков, скорректированные с учетом их стохастической взаимосвязи с риск-факторами, в два и более раза ниже искомых параметров вероятности анализируемых рисков. В результате объективная оценка рисков, основанная на учете стохастической взаимосвязи рисков, позволяет существенно снизить страховые тарифы, т.е. выйти на объективные тарифные условия и уменьшить избыточное страхование.

- Отношения между корпоративным страховщиком и страхователем можно описать математическим способом.

- Данную связь можно описать с одним страхователем и страховщиком, где страхователь не склонен к риску и имеет строго монотонно возрастающую непрерывно дифференцируемую вогнутую функцию полезности U(.), а страховщик нейтрален к риску и имеет линейную функцию полезности.

- Ожидаемое значение целевой функции корпоративного страхователя (f) будет иметь вид:

-

- где H – доход корпоративного страхователя в благоприятной ситуации, доход равен нулю при страховом случае;

- r – страховой взнос;

- h – страховое возмещение;

-

– вероятность

наступления страхового случая при заключении договора корпоративного

страхования;

– вероятность

наступления страхового случая при заключении договора корпоративного

страхования; - з – производственные (хозяйственные) затраты.

-

Предположим, что возможны

два значения дохода

страхователя:

страхователя:  ,

реализующиеся соответственно, с вероятностью

,

реализующиеся соответственно, с вероятностью

и

и

,

т.е. вероятность наступления страхового случая, которая заключается

в получении страхователем меньшего дохода, равна

,

т.е. вероятность наступления страхового случая, которая заключается

в получении страхователем меньшего дохода, равна

.

Причем, за счет осуществления дополнительных затрат

.

Причем, за счет осуществления дополнительных затрат

на идентификацию риска, превентивные мероприятия и т.п., вероятность

наступления страхового случая

на идентификацию риска, превентивные мероприятия и т.п., вероятность

наступления страхового случая

значительно ниже вероятности возникновения неблагоприятных событий

при заключении стандартного договора страхования юридических лиц.

значительно ниже вероятности возникновения неблагоприятных событий

при заключении стандартного договора страхования юридических лиц. -

Согласно представленному

порядку, получаемый страхователем доход (x)

может быть определен с помощью следующих уравнений:

,

при наступлении страхового случая;

,

при наступлении страхового случая;

,

если страховой случай не произойдет.

,

если страховой случай не произойдет. - Ожидаемая полезность (U) заключения договора корпоративного страхования для страхователя определяется по формуле:

-

- Корпоративное

страхование в рассматриваемой модели описывается кортежем

,

причем параметры

,

причем параметры

являются параметрами собственно корпоративного страхователя, а

являются параметрами собственно корпоративного страхователя, а

– параметры механизма страхования, выбираемые страховщиком.

– параметры механизма страхования, выбираемые страховщиком. - В соответствии с указанными условиями ожидаемая полезность для страховщика (Ф) в формализованном виде может быть выражена следующим образом:

-

- где r 0 – страховой взнос;

- h 0 – возмещение;

-

– дополнительные

затраты страховой компании на осуществление корпоративного

страхования.

– дополнительные

затраты страховой компании на осуществление корпоративного

страхования. -

Под допустимым

корпоративным контрактом понимают такой набор неотрицательных чисел

,

что выполняется Ф

H

и страхование выгодно для страхователя, то есть допустимым является

страховой контракт, который обеспечивает защиту интересов обоих

сторон.

,

что выполняется Ф

H

и страхование выгодно для страхователя, то есть допустимым является

страховой контракт, который обеспечивает защиту интересов обоих

сторон. - Таким образом, данная модель корпоративного страхования соответствует требованиям страхования активных систем:

- 1. Система корпоративного страхования побуждает страхователя быть бдительным и следить за состоянием субъектов страховых отношений. Это значит, что в благоприятном случае целевая функция страхователя примет большее значение, чем при получении страхового возмещения, то есть h ≤ H.

-

2. Корпоративное

страхование имеет смысл для страхователя, так как страховые платежи

меньше вероятных страховых возмещений (r

≤

),

к тому же дополнительные расходы на осуществление корпоративного

страхования позволяют снизить вероятность возникновения

неблагоприятных событий, повысить сервис страхового обслуживания и

улучшить систему управления рисками.

),

к тому же дополнительные расходы на осуществление корпоративного

страхования позволяют снизить вероятность возникновения

неблагоприятных событий, повысить сервис страхового обслуживания и

улучшить систему управления рисками. - 3. В результате осуществления корпоративного страхования можно достичь неотрицательного значения целевой функции страхователя:

-

.

. - 4. Корпоративное страхование имеет смысл для страховщика, так как элементы данной системы обеспечивают ему выгодную клиентскую базу (вероятность наступления страховых случаев с учетом дополнительных расходов на корпоративное страхование будет стремиться к нулю) и сумма поступлений по определенной группе страхователей больше вероятных выплат, то есть:

-

- Таким образом, корпоративное страхование гарантирует достижение максимально возможной полезности страховщика на множестве всех доступных (выгодных для страхователя) механизмов. Содержательно это соответствует тому, что страхователю предлагается вместо исходной лотереи выгодное сотрудничество, которое включает систему страхования юридических лиц.

- На определенность и состояние корпоративного производства влияет множество факторов, что требует своевременного уточнения места страхования в хозяйственной системе, определения уровня ее эффективности. К ним можно отнести:

- – функциональную эффективность (F), которая определяется степенью соответствия образуемой системы целевому назначению;

- – технологическую эффективность (T), которая определяется степенью интенсивности использования ресурсов корпоративной системы. Здесь могут использоваться «жесткие», поддающиеся количественному измерению показатели: количество использованных видов страховых услуг; объем затраченных ресурсов;

- – экономическую эффективность (E), которую определяют экономические показатели целесообразности взаимоотношений (сумма выплаченного страхового возмещения; размер средств, используемый на предупредительные мероприятия и т.д.);

- – социальную эффективность (S) – решение проблемы социальной защиты работников, поддержка местной инфраструктуры;

-

– институциональную

эффективность (

)

– степень соответствия хозяйствующих субъектов внутренней

организации объединений, соблюдение внутренних корпоративных норм,

их соответствие правовым нормам;

)

– степень соответствия хозяйствующих субъектов внутренней

организации объединений, соблюдение внутренних корпоративных норм,

их соответствие правовым нормам; -

– экологическую

эффективность (

)

– соответствие задачам охраны окружающей среды, расход на

природоохранные мероприятия.

)

– соответствие задачам охраны окружающей среды, расход на

природоохранные мероприятия. - Каждому направлению соответствует своя группа показателей. Рассматривать какую-либо группу показателей отдельно о всей системы критериев нельзя, так как речь идет об интегрированной системе критериев экономической эффективности корпоративного страхования. Эту зависимость можно представить следующей формулой:

-

)

)

- где:

–

интегральная эффективность.

–

интегральная эффективность. - Достижение интегральной эффективности корпоративного страхования определяется экономическим потенциалом, под которым следует понимать:

- – осуществление страховой защиты имущественных интересов;

- – достижение динамичности системы (способность к экономическому росту), занимаемого места в рыночной нише и возможность его расширения.

- Математически описанная модель корпоративного страхования дает обобщенное представление и позволяет совершенствовать финансово-экономические отношения между страховщиком и корпоративным клиентом путем создания адекватного страхового покрытия.