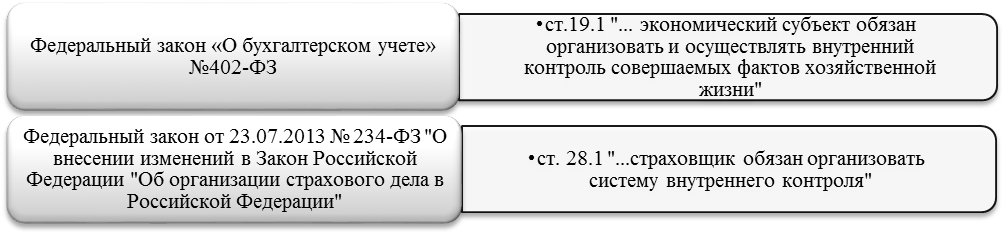

В условиях нарастающей конкуренции на российском рынке страховых услуг актуальными становятся проблемы повышения эффективности деятельности страховых компаний. Одним из инструментов повышения эффективности деятельности хозяйствующего субъекта является создание системы внутреннего контроля (СВК). Внедрение СВК позволяет избежать различных нарушений, потенциальных ошибок и возможных потерь, эффективно использовать ресурсы предприятия, обеспечить законность, надежность деятельности и достоверность информации. Поэтому внедрение системы внутреннего контроля является актуальной задачей для большинства российских страховых компаний [8]. Вопросы внедрения системы внутреннего контроля в организациях стали активно обсуждаться после введения в нормативные документы норм, касающихся обязательного их наличия (рисунок 1).

Рис. 1. Нормативные документы, регламентирующие вопросы СВК (для страховых компаний)

Рис. 1. Нормативные документы, регламентирующие вопросы СВК (для страховых компаний)

Согласно методическимрекомендациям по организации и осуществлению внутреннего контроля МР-4/2013-КпТ задачами функционирования СВК является обеспечение достижения организацией целей по следующим направлениям, основные из которых представлены на рисунке 2.

Рис. 2. Цели функционирования системы внутреннего контроля

Важно отметить, что выбранная (определенная в качестве наиболее значимой) цель функционирования системы внутреннего контроля будет определять подход к ее организации в рамках страховой компании. Для руководства большинства крупных компаний, в том числе и страховых, основной целью СВК является повышение эффективности и рациональности финансово-хозяйственной деятельности (включая сохранность активов) [9]. Именно с учетом ориентира на указанную цель далее рассмотрим механизм построения СВК в страховых компаниях.

Одними из важных элементов СВК, раскрываемых в Федеральном правиле (стандарте) аудиторской деятельности № 8 «Понимание деятельности аудируемого лица, среды, в которой она осуществляется, и оценка рисков существенного искажения аудируемой финансовой (бухгалтерской) отчетности», представленных на рисунке 3, являются: процесс оценки рисков и разработка соответствующих контрольных действий, направленных на их снижение.

Рис. 3. Элементы СВК

Каждая организация сталкивается с различными рисками, которые необходимо оценивать. Построение эффективной СВК невозможно без качественной оценки рисков существующих бизнес-процессов. Необходимым условием для оценки рисков является определение целей, поэтому оценка рисков подразумевает выявление и анализ соответствующих рисков, связанных с достижением установленных целей [9]. В рамках данной статьи под риском понимается возможность возникновения в будущем таких условий, которые приведут к негативным последствиям.

Оценка рисков являются основой для определения контрольных действий и мероприятий по управлению ими. Контрольные действия, осуществляемые вручную или с применением информационных систем, имеют различные цели и применяются на различных организационных и функциональных уровнях [6]. Предлагаемый алгоритм оценки рисков бизнес-процессов схематично представлен на рисунке 4.

Рис. 4. Предлагаемый процесс оценки рисков

Необходимо отметить, что контрольные действия должны определяться с учетом особенностей бизнес-процессов и присущих им рисков и пересматриваться с определенной периодичностью по мере снижения их эффективности. Именно поэтому предварительным этапом построения СВК является выделение основных бизнес-процесов.

Ключевое место в организационной структуре любой страховой компании занимает Департамент андеррайтинга (рисунок 5). Бизнес-процесс страхового андеррайтинга является наиболее специфичным в деятельности страховой компании.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рис. 5. Пример организационной структуры страховой компании

Важность департамента андеррайтинга для страховой компании определятся тем, что он непрерывно связан с отсевом убыточных случаев. Целью его работы является установление максимально адекватного (математически обоснованного) тарифа по предлагаемому на страхование риску [5]. Оценка рисков будет подразумевать выявление и анализ соответствующих рисков, связанных с достижением данной цели департамента андеррайтинга. После того, как будет проведена оценка рисков, разрабатываются мероприятия по их снижению. Одним из таких мероприятий как раз и является выстраивание внутренних контролей.

Фрагмент типовой карты рисков, которые потенциально могут возникнуть на этапах андеррайтинга, и мероприятий на их снижение представлены в таблице 1.

Таблица 1

Риски на этапах андеррайтинга имероприятия, направленные на их снижение

|

Операция |

Слабое место |

Фактор, причина |

Мероприятие на снижение риска (вт.ч. ввиде контрольных процедур) |

|

Принятие решения о страховании |

Принятие ошибочного решения |

ошибка в проведенном анализе страхового риска субъективность некомпетентность нарушение объективности из-за влияния факторов извне (например, угрозы, коммерческий подкуп) личная заинтересованность (мошенничество) злой умысел страхователя |

контроль принятия решения андеррайтера путем пересмотра принятого решения другим лицом (согласование решения с другим сотрудником). анонимное анкетирование сотрудников по вопросу существования влияния факторов на принятие решения и угроз здоровью и жизни извне периодические курсы повышения квалификации сотрудников отказ от последующего страхования клиента, действующего со злым умыслом |

|

Определение адекватного страхового тарифа |

завышение или занижение страхового тарифа возможность антиселекции. |

использование недостоверных данных по незнанию, халатности, с умыслом некомпетентность личная заинтересованность (мошенничество) использование неверных премиальных тарифов |

комиссионное рассмотрение и принятие решения по определению страхового тарифа периодические курсы повышения квалификации сотрудников |

Немаловажным является тот факт, что процесс оценки рисков и разработки контрольных действий является плохо изученным с научной точки зрения. Для понимания сущности рисков с целью построения эффективной СВК была выполнена их классификация по факторам (причинам) их возникновения: человеческий, методический, нормативно-правовой и информационный. Иными словами, потенциально существующие риски были разделены по группам, каждой из которых соответствует группа контрольных мероприятий, направленных на их снижение. Данный подход наиболее целесообразен для решения поставленной в рамках данной статьи задачи, так как выявление причин (факторов) отклонения является одним из шагов в алгоритме оценки рисков и определяет выбор соответствующего контрольного действия.

После того как выполнена классификация рисков по необходимому признаку, осуществляется непосредственно их качественная и количественная оценки. Данные мероприятия являются значимыми для любой организации, поскольку позволяют руководству рассматривать степень важности рисков, вероятность их возникновения и способы управления ими. Руководство может составлять планы, программы, осуществлять соответствующие действия для устранения этих рисков или принять решение игнорировать риски из-за дороговизны возможных средств контроля в отношении этих рисков либо по другим причинам.

Все методы оценки рисков основаны на последовательном определении потенциальных опасностей, связанных с объектом оценки («Что может случиться?»), выявлении вероятности их появления («Какова вероятность, что это произойдет?») и оценке возможных последствий («Каковы могут быть последствия?»). То есть независимо от применяемого метода каждый из трех ключевых вопросов находит ответы. Ответы на эти вопросы всегда приведут к значению риска, которое может быть выражено качественно (риск неприемлемый, серьезный или незначительный) или количественно (величина риска в баллах).

Качественная оценка риска

При качественной оценке для установления величины риска (неприемлемый, серьезный или незначительный) необходимо использовать комбинацию принимаемых значений для величин вероятности (низкая, средняя и высокая) и тяжести последствий (низкая, средняя и высокая). Матрица принятия решений для такого случая представлена в таблице 2.

Таблица 2

Матрица качественной оценки рисков

|

Последствия риска | ||||||

|

Очень низкие |

Низкие |

Средние |

Высокие |

Очень высокие | ||

|

Вероятность |

Очень низкая |

Незначительный риск |

Незначительный риск |

Незначительный риск |

Серьезный риск |

Серьезный риск |

|

Низкая |

Незначительный риск |

Незначительный риск |

Незначительный риск |

Серьезный риск |

Серьезный риск | |

|

Средняя |

Незначительный риск |

Незначительный риск |

Серьезный риск |

Неприемлемый риск |

Неприемлемый риск | |

|

Высокая |

Серьезный риск |

Серьезный риск |

Неприемлемый риск |

Неприемлемый риск |

Неприемлемый риск | |

|

Очень высокая |

Серьезный риск |

Серьезный риск |

Неприемлемый риск |

Неприемлемый риск |

Неприемлемый риск | |

Преимущества качественной оценки риска — простота, удобство и возможность использования без дополнительных расчетов. Однако сложности, с которыми специалисты сталкиваются при выборе значений «вероятности» и «тяжести последствий» для конкретных отклонений, зачастую непреодолимы. На практике многие специалисты считают, что качественная оценка риска является основным носителем субъективности принимаемых решений. Поэтому и рекомендуют использование количественной оценки.

Количественная оценка риска

Количественная оценка традиционно считается более приемлемой для принятия решений, основанных на оценке риска. В отличие от качественной шкалы (низкая, средняя и высокая) для величин вероятности и тяжести последствий принимается соответствующая бальная оценка по количественной шкале. В таблице 3 приведен пример нормирования риска с использованием 5-ти бальной шкалы. При такой шкале значения вероятности и степени тяжести могут варьировать от 1 до 5. Соответственно, и величина риска также будет варьировать от 1 (1×1) до 25 (5×5).

Таблица 3

Пример количественной оценки риска (в баллах)

|

Вероятность (Р) |

Тяжесть последствий (S) |

Риск (P×S) |

Характеристика риска | ||

|

Неприемлемый |

Серьезный |

Незначительный | |||

|

1–5 |

1–5 |

1–25 |

Более 12 |

4–10 |

Менее 3 |

Нормирование шкалы оценки рисков

Выбор дискретности шкалы

Для качественной оценки риска лучше применять 3-х бальную, либо 5-ти бальную шкалу. Применение шкалы большей размерности может значительно затруднить ее интерпретацию. Для количественной оценки рисков наоборот — больше распространена 5-ти бальная, либо 10-ти бальная шкала. Выбор размерности шкалы не является принципиальным фактором, это больше вопрос предпочтений и привычки. В рамках данной статьи была применена 5-ти бальная шкала, поскольку она является более упрощенной и понятной.

Интерпретация значений шкалы по компонентам риска

Независимо от типа шкалы и ее размерности каждому значению шкалы необходима характеристика. В таблице 4 приведен один из примеров такой интерпретации.

Таблица 4

Характеристика компонентов риска вразличных шкалах

|

Шкала качественной оценки (по 5-х бальной шкале) |

Тяжесть последствий |

Вероятность возникновения |

Шкала количественной оценки (по 5-ти бальной шкале) |

|

Очень высокая |

Крупные финансовые потери |

Всегда |

5 |

|

Практически всегда | |||

|

Высокая |

Существенные финансовые потери |

Очень часто |

4 |

|

Часто | |||

|

Средняя |

Малые финансовые потери |

Возможно |

3 |

|

Случайность, чаще вызванная человеческим фактором | |||

|

Низкая |

Незначительные финансовые потери |

Время от времени |

2 |

|

Очень редко | |||

|

Очень низкая |

Негативных проявлений нет |

Практически невозможно |

1 |

|

Невозможно |

Из таблицы 4 очевидно, что выбор значений для каждого из компонентов риска по количественной шкале в целом аналогичен логике их выбора с использованием качественной шкалы. Другими словами, выбор шкалы и ее размерности при условии их корректного применения не влияет на субъективность оценки рисков.

Выбор критериев критичности риска

Ни одно предприятие не обладает безграничными ресурсами для того, чтобы управлять всеми возможными рисками. Необходимо установить четкие критерии отнесения рисков к неприемлемым, серьезным или незначительным. И для каждого выявленного неприемлемого или серьезного риска необходимо создавать программу по управлению им. Соответственно, очень важно понять какое сочетание вероятности и тяжести последствий будет приводить к появлению неприемлемого риска. Будет ли риск приемлемым при средних значениях вероятности и тяжести последствий? Выбор пороговых значений критичности риска является судьбоносным. Если завысить порог критичности, большинство потенциально опасных ситуаций останутся неуправляемыми; а если, наоборот занизить, не меньшее количество безопасных ситуаций будет требовать управления и в результате произойдет «распыление» как внимания, так и ресурсов. Единого решения нет, все зависит от подхода команды по оценке риска и критичности оцениваемого объекта [7]. Но проблема даже не в этом. В таблице 5 приведена ситуация, когда одному и тому же количественному значению риска может соответствовать некая качественная характеристика.

Таблица 5

Интерпретация числового значения риска

|

Вероятность (Р) |

Тяжесть последствий (S) |

Величина (P×S) |

Примечание |

|

1 |

4 |

4 |

Это «Неприемлемый риск», так как имеет хоть и низкую, но вероятность критических последствий для потребителя |

|

4 |

1 |

4 |

По своей сути это «Серьезный риск», потому что несмотря на его высокую вероятность, он не сможет причинить большого вреда потребителю |

Из таблицы 5 очевидно, что тяжесть последствий является более значимым фактором риска, нежели его вероятность. Поэтому количественная оценка рисков не может основываться только на «магии чисел». Но это и не значит, что нам нужно сомневаться в каждой полученной цифре. На практике достаточно установить предельные значения по каждому из компонентов риска. Ниже на рисунке 6 представлен фрагмент одного из возможных алгоритмов оценки.

Рис. 6. Алгоритм принятия решения по критичности риска

Таблица 6

Карта рисков департамента андеррайтинга встраховой компании

|

№ |

Группа рисков |

Наименование риска |

Вероятность вбаллах |

Последствия вбаллах |

Значение рисков |

Риск по группе |

Вероятность |

Последствия |

Характеристика риска |

Контрольная процедура (КП) |

|

1 |

Риски, связанные с некомпетентностью и нарушением объективности сотрудника |

Пропуск существенных ошибок в заявлении о страховании |

3 |

4 |

12 |

42 |

Средняя |

Высокая |

Неприемлемый |

1.Автоматизированная проверка заявления о страховании 2.Повторная проверка заявления вторым лицом 3.Периодические курсы повышения квалификации сотрудников 4.Аттестация сотрудников на соответствие занимаемой должности 5.Ознакомление под подпись с внутренними нормативными документами (инструкциями, приказами) 6.Контроль принятия решения андеррайтера путем пересмотра принятого решения другим лицом (согласование решения с другим сотрудником) 7.Анонимное анкетирование сотрудников по вопросу существования влияния факторов на принятие решения и угроз здоровью и жизни извне 8.Отказ от последующего страхования клиента, действующего со злым умыслом 9.Комиссионное рассмотрение и принятие решения по определению страхового тарифа |

|

2 |

Завышение или занижение страхового тарифа |

3 |

4 |

12 |

Средняя |

Высокая |

Неприемлемый | |||

|

3 |

Принятие ошибочного решения |

2 |

5 |

10 |

Низкая |

Очень высокая |

Неприемлемый | |||

|

4 |

Возможность антиселекции |

2 |

4 |

8 |

Низкая |

Высокая |

Неприемлемый | |||

|

5 |

Риски, связанные с применением несоответствующих методик |

Ошибочная идентификация объекта страхования |

3 |

4 |

12 |

36 |

Средняя |

Высокая |

Неприемлемый |

1.Проверка соответствия используемой методики необходимой для текущего анализа 2.Проверка соответствия реальных характеристик объекта страхования и информации, указанной в заявлении о страховании |

|

6 |

Установление некорректной страховой стоимости объекта |

3 |

4 |

12 |

Средняя |

Высокая |

Неприемлемый | |||

|

7 |

Ошибки в определении существенных факторов, влияющих на страховой риск |

3 |

4 |

12 |

Средняя |

Высокая |

Неприемлемый | |||

|

8 |

Риски, связанные с изменением правового регулирования процесса андеррайтинга |

Изменение перечня стандартных и нестандартных рисков и порядок их оценки |

2 |

3 |

6 |

18 |

Низкая |

Высокая |

Серьезный |

1.Внедрение нормативно-правовой базы и регулярное отслеживание изменений в правовом регулировании процесса андеррайтинга 2.Своевременное осведомление андеррайтеров об изменениях во внутренних документах организации |

|

9 |

Изменение перечня объектов страхования и их категории |

2 |

3 |

6 |

Низкая |

Высокая |

Серьезный | |||

|

10 |

Изменение порядка определения тарифов |

2 |

3 |

6 |

Низкая |

Высокая |

Серьезный | |||

|

11 |

Риски, связанные с обработкой информации |

Временная задержка документов из департамента продаж |

4 |

1 |

4 |

15 |

Высокая |

Очень низкая |

Серьезный |

1.Оптимизация бизнес-процессов департамента продаж 2.Повторный запрос информации 3.Проверка соответствия реальных характеристик объекта страхования и информации, указанной в заявлении о страховании |

|

12 |

Недостаточность информации об объекте страхования |

3 |

1 |

3 |

Средняя |

Очень низкая |

Незначитель-ный | |||

|

13 |

Недостоверность информации об объекте страхования |

2 |

4 |

8 |

Низкая |

Высокая |

Неприемлемый |

На основе данной методики были оценены возможные риски департамента андеррайтинга в условной страховой компании (таблица 6).

В таблице 6 представлена качественная и количественная оценка рисков, потенциально существующих на этапах андеррайтинга. В рамках данной работы риски были классифицированы по четырем основным группам факторов:

человеческий (риски, связанные с некомпетентностью и нарушением объективности сотрудника);

методический (риски, связанные с применением несоответствующих методик);

нормативно-правовой (риски, связанные с изменением правового регулирования процесса андеррайтинга);

информационный (риски, связанные с обработкой информации).

В результате оценки становится видно, что подавляющее большинство рисков являются неприемлемыми, а также серьезными, что говорит о необходимости применения мероприятий в процессе андеррайтинга с целью устранения или уменьшения существующих рисков (рисунок 7). Риски, попавшие в класс «незначительных» могут не отображаться в текущем процессе, поскольку не несут существенных угроз для организации. Важно отметить также и то, что исключительно неприемлемые риски содержат две группы рисков, связанные с человеческим и методическим факторами. Это говорит о том, что данные причины возникновения рисков в департаменте андеррайтинга являются наиболее весомыми и значительными.

Рис. 7. Структура рисков по степени важности

Таким образом, при формировании СВК в страховых компаниях особое внимание необходимо уделять выявлению и анализу существующих рисков, поскольку построение эффективной СВК невозможно без их качественной оценки. С учетом рисков конкретных бизнес-процессов, а также в соответствии с нормативными документами организации разрабатываются и осуществляются контрольные действия, которые направлены на их снижение. Данные мероприятия являются значимыми для любой организации, поскольку позволяют руководству рассматривать степень важности рисков, вероятность их возникновения и способы управления ими. Руководство может составлять планы, программы, осуществлять соответствующие действия для устранения этих рисков или принять решение игнорировать риски из-за дороговизны возможных средств контроля в отношении этих рисков либо по другим причинам, что позволит повысить эффективность СВК в целом.

Литература:

1. Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»;

2. Федеральный закон от 23.07.2013 № 234-ФЗ «О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации»;

3. Федеральное правило (стандарт) аудиторской деятельности № 8 «Понимание деятельности аудируемого лица, среды,в которой она осуществляется, и оценка рисков существенногоискажения аудируемой финансовой (бухгалтерской) отчетности»;

4. Методические рекомендации по организации и осуществлению внутреннего контроля МР-4/2013-КпТ, подгот. компанией EY,.09.08.2013;

5. Архипов А. Л. Андеррайтинг в страховании. Теоретический курс и практикум: учеб. пособие для студентов вузов, обучающихся по специальности 080105 «Финансы и кредит». — М: ЮНИТИ-ДАНА, 2007. 240 с.;

6. Горулев Д. А.. Основы бизнес-процессов и страховой андеррайтинг: учеб. пособие. — СПб.: Изд-во СПбГУЭФ, 2012. — 80 с.;

7. Александров А. В. Фактор субъективности при оценке риска по качеству// Новости GMP [Интернет-портал]. — 2012;

8. Замбржицкая Е. С., Кошелева А. Ю., Харченко А. А.. Особенности организации СВК в страховых компаниях. // Молодой ученый. — 2014. — № 3. –С. 408–411;

9. Замбржицкая Е. С., Кошелева А. Ю. Оценка рисков и разработка контрольных действий в страховых компаниях на примере департамента андеррайтинга // Сборник научных трудов по итогам международной научно-практической конференции «Вопросы и проблемы экономики и менеджмента в современном мире» г. Омск. — 2014. — № 5 — С. 132–136;

10. Замбржицкая Е. С., Логачёва А. В., Логачёва М. В. Особенности поэтапного внедрения системы внутреннего контроля в вузах // Актуальные вопросы экономики, менеджмента и финансов в современных условиях. — 2015. — № 1. — С. 15–21;

11. Замбржицкая Е. С., Абдулина Е. Г., Кошелева А. Ю. Основы классификации рисков и контрольных действий при построении систем внутреннего контроля в страховых компаниях на примере департамента андеррайтинга// Экономика и предпринимательство. — 2015. — № 12 (ч.2).