В статье рассмотрен проект по выпуску нового вида продукции с целью снижения риска потери прибыли. Рассмотрено формирование цены на продукцию. Рассчитаны такие показатели эффективности как чистый дисконтированный доход, внутренняя норма доходности, срок окупаемости инвестиций.

Ключевые слова: прибыль, выпуск продукции, снижение рисков, риск потери прибыли, оценка эффективности инвестиций.

Риск может возникать в любом виде деятельности. Риск недополучения намеченных результатов особенно присущ в условиях всеобщности товарно-денежных отношений, конкуренции участников хозяйственного оборота. Фактор риска может возникнуть и оказывать свое воздействие на любое предприятие, независимо от того, насколько устойчиво оно на рынке.

С целью роста прибыли предприятия предлагается производство продукции БЧР-2070, которая разработана конструкторским бюро АО «Муромский приборостроительный завод».

На данный момент времени БЧР-2070 является уникальной разработкой конструкторского бюро АО «Муромский приборостроительный завод». Аналогичную продукцию не производит ни одно предприятие как в России, так и в мире. Стоимость разработки БЧР-2070 составила 151 тыс. руб.

Для производства предлагаемого оборудования предприятию необходимо закупить оборудование (пресс гидравлический, измерительные приборы, вычислительная техника), общая стоимость которого составит 6542 тыс. руб.

Сформируем цену БЧР-2070 исходя из затрат АО «МПЗ» и норматива рентабельности:

— материальные затраты на 1 ед. продукции 5481,54 руб.;

— заработная плата на производство 1 ед. продукции 8426,00 руб.;

— отчисления на социальные нужды 2527,80 руб.;

— страховые взносы от несчастных случаев и профессиональных заболеваний 126,39 руб.;

— амортизационные отчисления, которые распределим на весь планируемый объем реализации в 2022–2024 гг. (1030411,39*3/3150 = 981,34 руб.);

— затраты на конструкторские разработки, которые распределим на весь планируемый объем реализации в 2022–2024 гг. (151220,23/3150 = 48,01 руб.);

— норматив рентабельности 25 %.

Таблица 1

Расчет цены на изделие

|

Наименование показателя |

Значение |

|

Материальные затраты, руб. |

5481,54 |

|

Заработная плата на производство 1 ед. продукции, руб. |

8426,00 |

|

Отчисления на социальные нужды, руб. |

2527,80 |

|

Страховые взносы от несчастных случаев и профессиональных заболеваний, руб. |

126,39 |

|

Амортизационные отчисления, руб. |

981,34 |

|

Затраты на конструкторские разработки, руб. |

48,01 |

|

Общие затраты на 1 ед. продукции, руб. |

17591,08 |

|

Норматив рентабельности, % |

25 |

|

Прибыль, руб. |

4397,77 |

|

Цена 1 ед. продукции, руб. |

21988,85 |

|

Цена 1 ед. продукции (округленная), руб. |

22000,00 |

Таким образом, цена БЧР-2070 составила 22 тыс. рублей.

Для оценки эффективности производства новой продукции используем наиболее распространенные на практике показатели, а именно [2]:

— чистая дисконтированная стоимость (NPV);

— индекс рентабельности инвестиций (PI);

— внутренняя норма прибыли (IRR);

— дисконтированный срок окупаемости (DPP).

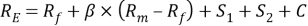

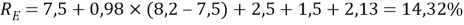

При этом, ставку дисконтирования рассчитаем по модели CAPM. Модель используется для того, чтобы определить требуемый уровень доходности актива или проекта. Риск вложения средств рассчитывается по формуле [1]:

где Rf — номинальная безрисковая ставка дохода;

β — коэффициент бета, мера систематического риска;

Rm — среднерыночная ставка дохода;

(Rm — Rf) — рыночная премия за риск;

S1 — премия за размер (принимается на уровне не выше 5 %, для крупных предприятий — менее 1 %);

S2 — премия за риск, характерный для данного предприятия (принимается на уровне от 0 до 3 %);

C — страновой риск.

Чистый дисконтированный доход по проекту составляет 3254,79 тыс. руб. Показатель больше нуля, что свидетельствует о его эффективности. Внутренняя норма рентабельности равна 36 %, а срок окупаемости инвестиций 2 года и 3 месяца.

Рассмотрим, как увеличение прибыли повлияет на риск потери прибыли (в 2020году он составлял 40 %, т. е. был катастрофическим).

Показатели эффективности показали, что проект по производству новой продукции для АО «МПЗ» является прибыльным. Оценим, как изменится риск потери прибыли.

Прибыль (1-й прогнозный год) = 174607 + 2004 = 176611 тыс. руб.

Прибыль (2-й прогнозный год) = 174607 + 4952 = 179559 тыс. руб.

Прибыль (3-й прогнозный год) = 174607 + 6583 = 181190 тыс. руб.

Таблица 2

Расчет коэффициента вариации по прибыли

|

Год |

Чистая прибыль, тыс. руб., х |

Число случаев получения выручки в данном размере, n |

|

|

|

2014 |

195410 |

1 |

42296 |

1788934698 |

|

2015 |

221486 |

1 |

68372 |

4674703035 |

|

2016 |

48521 |

1 |

-104593 |

10939737486 |

|

2017 |

142278 |

1 |

-10836 |

117423230 |

|

2018 |

134117 |

1 |

-18997 |

360893608 |

|

2019 |

77363 |

1 |

-75751 |

5738244301 |

|

2020 |

174607 |

1 |

21493 |

461940452 |

|

1-й прогнозный год |

176611 |

1 |

23497 |

552099610 |

|

2-й прогнозный год |

179559 |

1 |

26445 |

699327447 |

|

3-й прогнозный год |

181190 |

1 |

28076 |

788250546 |

|

Среднее значение |

153114 |

х |

х |

х |

|

Итого: |

1531142 |

10 |

- |

24633976421 |

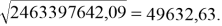

Дисперсия = 24633976421 / 10 = 2463397642,09.

Среднеквадратическое отклонение =

Коэффициент вариации = 49632,63 / 153114 * 100 % = 32,42 %.

Таким образом, за счет реализации инвестиционного проекта риск потери прибыли снизится с 39,62 % до 32,42 %, то есть на 7,2 %. При этом, в последующие годы реализации проекта риск потери прибыли будет снижаться еще больше, так как прибыль будет выше.

Литература:

- Лахметкина Н. И. Инвестиционная стратегия предприятия. — М.: КноРус, 2016–183 с.

- Кочкаева Д. О. Экономическая эффективность инвестиционной деятельности / Д. О. Кочкаева // «Научно-практический журнал Аллея Науки». — 2019. — № 3(30). — С. 1–4.