В статье рассмотрены структура и качество кредитного портфеля ПАО Сбербанк и их воздействие на результаты деятельности банка.

Ключевые слова: кредитный портфель, кредитоспособность, ПАО Сбербанк.

Кредитоспособность заёмщика как в России, так и за рубежом, является ключевым элементом для принятия оптимальных кредитных решений, которые в будущем позволят минимизировать риск невозвратности кредита. В настоящее время оценка кредитоспособности заёмщика является актуальной, поскольку наблюдается постоянный рост кредитных портфелей банков, который сопровождается ростом риска невозврата. Рост просроченных кредитов и превышение допустимых границ отрицательно влияют на социально-экономическую ситуацию в стране [1].

Оценивая кредитные вложения ПАО Сбербанк за период с 1.01.2018 г. по 1.01.2020 г. можно сказать, что выросли на 1746,8 млрд. руб. или на 10,0 % и составили 19212,9 млрд. руб. При этом наиболее быстрыми темпами росли кредиты, предоставленные физическим лицам с 4764,5 млрд. руб. до 7635,9 млрд. руб. или на 60,3 %, затем кредиты, предоставленные индивидуальным предпринимателям — на 53,6 %, имеет место значительный, на 30,1 %, прирост объема просроченных кредитов. Вместе с тем сократился объём кредитов, предоставленных юридическим лицам на 1089,6 млрд. руб. или на 9,9 %.

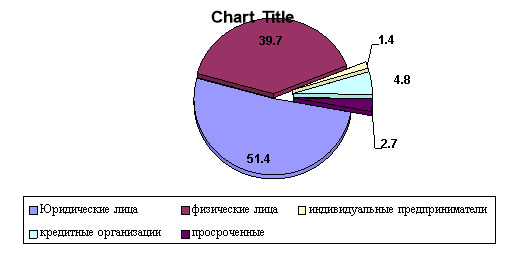

В структуре кредитного портфеля произошли следующие изменения: доля кредитов, предоставленных юридическим лицам уменьшилась на 11,3 %, в то время как удельный вес кредитов, предоставленных физическим лицам увеличился с 27,3 % до 39,7 % или в 1,6 раза, имеет место рост удельного веса кредитов, предоставленных индивидуальным предпринимателям на 0,4 %, что в абсолютной сумме составляет 97 млрд. руб., одновременно следует отметить снижение доли кредитов кредитным организациям на 1,9 % в абсолютной сумме это 252,5 млрд. руб.

Отрицательным фактором является рост просроченной задолженности по ссудам с 400,9 млрд. руб. на 1.01.18 г. до 521,4 млрд. руб. на 1.01.20 г., а в удельном весе имеет место ее рост на 0,4 %.

Таким образом, изменения в структуре кредитного портфеля свидетельствуют об изменении приоритетов кредитования наряду с физическими лицами это юридические лица и кредитные организации.

Для наглядности представим структуру кредитного портфеля по видам заемщиков на рисунке 1.

Рис. 1. Структура кредитного портфеля по видам заемщиков за 2019г., %

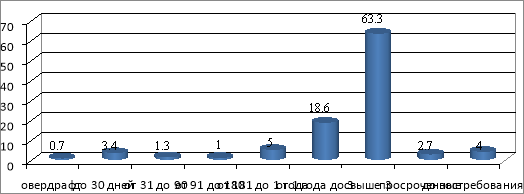

Оценивая структуру кредитного портфеля банка по срокам кредитования следует отметить, что наибольшей популярностью у клиентов банка пользуются кредиты со сроками свыше 3-х лет, доля которых в 2017 году составила 63,1 %, в 2018 г — 62,8 %, и в 2019 г — 63,3 %, а сумма их выросла на 1154,3 млрд. руб. или на 6,6 % и составила на 01.01.2020 года — 12131,8 млрд. руб. На втором по значимости месте в анализируемом периоде находились кредиты на срок от 1 года до 3 лет, доля которых стабильно увеличивалась: в 2017 году — 18,4 %, в 2018 году — 18,5 %, в 2019 году — 18,6. На третьем по значимости месте находятся кредиты со сроками от 181 дня до 1 года, доля которых уменьшилась в анализируемом периоде с 6,1 % до 5,0 % [4].

Отрицательным фактом в изменении структуры кредитного портфеля является рост объемов просроченных кредитов в 2019 году, удельный вес которых увеличился с 2,3 % до 2,7 %, а сумма на 30,1 % и достигла 521,4 млрд. рублей.

В целом наблюдается удлинение сроков кредитования, что объясняется в основном ростом ипотечного кредитования.

Для более полной картины кредитного портфеля ПАО «Сбербанк» рассмотрим структуру кредитного портфеля банка по срокам, и данные расчетов представим в виде рисунке 2.

Рис. 2. Структура кредитного портфеля банка по срокам в 2019 году, %

Проанализировав структуру объёмов кредитных вложений банка по отраслям экономики можно сделать следующие выводы: приоритетными заемщиками для ПАО «Сбербанк России» являются физические лица, доля кредитов которых в кредитных вложениях банка выросла с 28,7 % в 2017 году до 36,2 % в 2019 году, а объем их вырос на 60,3 %, а также кредитование реального сектора экономики, которое достаточно диверсифицировано. На долю реального сектора экономики в кредитовании приходится 41,1 %, имеет место его снижение с 44,7 % в 2017 году до 41,1 % в 2019 году.

Ведущими среди них являются металлургия, доля которой за анализируемый период увеличилось с 6,7 % в 2017 году до 7,5 % в 2019 году, а также нефтегазовая промышленность, доля которой остаётся значительной, хотя и сократилась с 8,8 % в 2017 году до 7,7 % в 2019 году.

Сокращение доли кредитования реального сектора вызвано уменьшением их объёмов по следующим отраслям: энергетики, пищевой промышленности, машиностроения, строительства, химической промышленности и телекоммуникаций, за исключением транспортной логистики, доля которой незначительно возросла.

Следует отметить устойчивый рост операций с недвижимостью, доля которых за анализируемый период выросла с 7,3 % до 7,9 %, что вызвано ростом ипотечного кредитования.

Стоит сказать, что снижение покупательского спроса населения отразилось на снижении объёмов кредитования торговли (7,7 % в 2017 году до 6,0 % в 2019 году) и услуг, доля которых сократилась практически в 2 раза (4,2 % в 2017 году до 2,2 % в 2019 году).

Из расчета показателей качества кредитного портфеля за период с 1.01.2018 г. по 1.01.2020 г. следует, что доходность кредитных вложений хотя и незначительно (с 11,9 % до 12 %), но выросла, при этом снизилась средняя величина кредитного риска. Вместе с тем снизилась насыщенность кредитного портфеля с 75,4 % до 69,7 %, наблюдается снижение темпов роста кредитных вложений, и темпа роста активов в целом, коэффициент опережения имеет отрицательную динамику. Уменьшилась загруженность банка работающими активами с 84,3 % до 77,6 %, а также ухудшилось качество управления кредитным портфелем с 88,2 % до 82,9 %. Отрицательным является рост доли бездоходных ссуд в активах с 1,7 % до 1,9 % и в ссудной задолженности с 2,3 % до 2,7 %, а также показателя утраченной выгоды с 0,53 в 2017 году до 0,56 в 2018 году и до 2,9 — в 2019 году.

Ухудшение качества кредитного портфеля ПАО Сбербанк вызвано не только следствием снижение реальных доходов населения, но и ослаблением требований при определении кредитоспособности заёмщиков. Для повышения эффективности кредитования целесообразно применение новых методик, разработанных российскими учёными-экономистами, такими как Кондратьев Р. Ю., Донцова Л. Н., Никифорова Н. А., Банкова К. В. и другие.

Литература:

- Махмадов О. С., Методики оценки кредитоспособности заёмщика в современных условиях / О. С. Махмадов, Б. М. Шарипов // Вестник РЭУ им. Плеханова № 3. — 2018. — с. 99

- Пашаев С. С. Проблемы оценки кредитоспособности российских банков / С. С. Пашаев // Научный журнал «Дневник наук» (№ 2), — 2020. — с.1–6

- Официальный сайт ЦБРФ. [Электронный ресурс]. — Режим доступа: http: // www.cbr.ru.

- Официальный сайт Сбербанка [Электронный ресурс]. — Режим доступа: http: // www.sberbank.ru