Функционирование банковской системы в современных условиях предполагает необходимость выделения факторов и обстоятельств, которые способствуют повышению уровня конкурентоспособности, финансовой эффективности, стратегического развития кредитной организации. Они, в свою очередь, во многом зависят от количества и уровня доверия клиентов. На выбор клиентов оказывают при этом влияние опыт и качество работы, ассортимент банковских услуг и продуктов, надежность и финансовая устойчивость банка. Обеспечение финансовой устойчивости достигается за счет целого ряда управленческих решений, а уровень определяется целым рядом показателей, проанализированных в работе на примере ПАО «Сбербанк».

Ключевые слова : банковский сектор, банк, финансовая устойчивость, надежность кредитной организации, показатели финансовой устойчивости.

Одной из важнейших характеристик кредитной организации с точки зрения конкурентоспособности и экономической эффективности выступает оценка клиентами уровня надежности банка. От того, насколько она высока, по мнению корпоративных клиентов и населения, непосредственным образом зависит объем оказываемых услуг, количество обращений, а значит, прибыль банка и уровень его конкурентоспособности, место в структуре банковской системы, количество средств, оборот и прочие элементы банковской деятельности. Одним из основных критериев выбора банка для постоянного сотрудничества выступает его финансовая устойчивость. Это понятие часто встречается в рамках современного финансового менеджмента, однако, применительно к банковской сфере имеет свои особенности.

Несмотря на популярность и востребованность понятия и показателей финансовой устойчивости в рамках развития современной банковской системы, до настоящего времени в современной литературе не разработано единого методологического подхода к определению финансовой устойчивости кредитной организации и набору экономических показателей, посредством которых она могла бы быть охарактеризована. В зависимости от точки зрения того или иного автора в определение финансовой устойчивости включаются различные характеристики, а набор показателей, рассчитываемых для определения уровня и динамики финансовой устойчивости, в методиках, предложенных ЦБ РФ, различными рейтинговыми агентствами, самими банками, — зачастую заметно различается.

Обобщив встречающиеся в рамках современных научных исследований характеристики финансовой устойчивости в банковской сфере, стоит отметить, что использование данного термина в этом случае характеризуется определенными особенностями. Так, для уровня финансовой устойчивости коммерческих предприятий важно, прежде всего, наличие собственных средств и структура источников финансирования деятельности и потребностей предприятия, которые определяют способность хозяйствующего субъекта расплатиться по принятым на себя обязательствам. Особенности же формирования капитала и активов кредитной организации приводят к тому, что подобная трактовка в банковской сфере использована быть не может. В соответствии с этим понимание финансовой устойчивости кредитной организации предполагает ее способность исполнить в полной мере свои обязательства перед частными и корпоративными клиентами, акционерами, несмотря на воздействие негативных факторов внешней и внутренней среды. Таким образом, оценка финансовой устойчивости банка осуществляется прежде всего, с точки зрения его способности сохранить надежность и выполнить все принятые на себя обязательства в критических ситуациях [2].

Для определения уровня финансовой устойчивости кредитной организации используются различные показатели, набор которых определяется в зависимости от того, какая именно методика при этом взята за основу. В частности, методика определения финансовой устойчивости, предложенная ЦБ РФ, предполагает оценку достаточности капитала, определение структуры активов, изучение структуры и динамики ссудного портфеля, обязательств банка, оценку размеров прибыли и показателей рентабельности.

При этом очевидно, что воздействие факторов как внутренней, так и внешней среды становится причиной негативного влияния на уровень финансовой устойчивости, может стать причиной снижения экономической эффективности банка, привести к риску неисполнения обязательств, что негативно влияет на уровень лояльности и количество клиентов, репутацию банка и становится причиной снижения уровня его конкурентоспособности.

В условиях негативного воздействия факторов внешней среды, в частности, функционировал банковский сектор в 2020 году. Формирование подобной ситуации было связано с негативным влиянием ситуации, сложившейся в национальной экономической системе в целом и финансовом секторе в частности. Совокупность факторов, связанных со снижением курса национальной валюты, стоимости нефти на мировых рынках и всеобщим негативным воздействием на экономическую и инвестиционную активность пандемии коронавирусной инфекции, заметно сдерживала темпы развития банковского сектора, в том числе, сокращая уровень финансовой активности.

Несмотря на то, что благодаря целому ряду правительственных и индивидуальных коммерческих решений, банковский сектор довольно успешно справился с подобным влиянием внешней среды, снижение показателей финансовой устойчивости для отдельных банков стало очевидным. Оценим, в частности, динамику отдельных показателей финансовой устойчивости на примере ПАО «Сбербанк». Для этого сравним состояние финансов банка на 1 января 2021 и 1 января 2020 года, до негативного влияния пандемии.

Прежде всего в этой связи стоит отметить, что ПАО «Сбербанк» относится к числу наиболее крупных банков страны и характеризуется высокими темпами развития, положительным имиджем среди корпоративных и частным клиентов, наибольшим в отечественной банковской системе объемом банковских активов. Это в значительной степени стало сдерживающим негативное воздействие внешней среды обстоятельством и позволило банку реализовать ряд инновационных решений, оказавших, в свою очередь, положительное влияние на финансовую устойчивость банка в период пандемии коронавируса. Одной из основных характеристик, в частности, выступает количество и структура банковских активов. В соответствии со статистическими показателями, характеризующими развитие ПАО «Сбербанк» величина его активов на 1 января 2021 года составила 34821,59 млрд. руб., увеличившись относительно аналогичного показателя прошлого года на 19,97 % [1]. Таким образом, одна из важнейших для определения финансовой устойчивости характеристик продемонстрировала положительную динамику. Но при этом, в соответствии со снижением темпов прироста прибыли, выступающей основой определения рентабельности активов, уровень рентабельности ROI в течение года снижается: если на 1 января 2020 года показатель составил 3,76 %, то по итогам 2020 года он был равен только 3,03 %.

В структуре банковских активов выделяются такие средства, которые характеризуются наибольшим уровнем ликвидности. Их динамика важна для определения финансовой устойчивости банка, так как эти ресурсы довольно быстро могут быть превращены в денежные средства и использованы для погашения обязательств перед клиентами. Общая величина высоколиквидных активов ПАО «Сбербанк» за 2020 год увеличивается: если по данным на 1 января 2020 года она составляла 4065, 34 млрд. руб., то в соответствии с уровнем на 1 января 2021 года составила 5364,84 млрд руб. Относительно уровня прошлого года снижается сумма средств в кассе и на счетах в Банке России, но заметно увеличивается величина краткосрочных межбанковских кредитов и стоимость высоколиквидных ценных бумаг, за счет чего и удается обеспечить положительную динамику показателя [1].

Общая величина текущих обязательств банка на 1 января 2021 года увеличивается с 19 576,6 до 23 476,94 млрд. руб. В их структуре растет сумма вкладов физических лиц сроком более 1 года, как и прочих вкладов физических лиц, заметно увеличивается доля депозитов и прочих средств юридических лиц — таблица 1.

Таблица 1

Структура текущих обязательств ПАО «Сбарбанк», тыс. руб.

|

Наименование показателя |

01 Января 2020 г., тыс. руб. |

01 Января 2021 г., тыс. руб. | ||

|

Вклады физ. лиц со сроком свыше года |

3 424 581 246 |

(17.49 %) |

3 851 547 009 |

(16.41 %) |

|

Остальные вклады физ. лиц (в т. ч. ИП) (сроком до 1 года) |

10 062 374 356 |

(51.40 %) |

11 721 308 318 |

(49.93 %) |

|

Депозиты и прочие средства юр. лиц (сроком до 1 года) |

4 932 671 892 |

(25.20 %) |

6 384 466 891 |

(27.19 %) |

|

в т. ч. текущих средств юр. лиц (без ИП) |

3 006 215 815 |

(15.36 %) |

3 932 884 015 |

(16.75 %) |

|

Корсчета ЛОРО банков |

62 463 754 |

(0.32 %) |

111 447 342 |

(0.47 %) |

|

Межбанковские кредиты, полученные на срок до 30 дней |

601 504 790 |

(3.07 %) |

857 620 587 |

(3.65 %) |

|

Собственные ценные бумаги |

71 292 061 |

(0.36 %) |

38 991 116 |

(0.17 %) |

|

Обязательства по уплате процентов, просрочка, кредиторская и прочая задолженность |

421 714 921 |

(2.15 %) |

511 564 551 |

(2.18 %) |

|

Ожидаемый отток денежных средств |

4 307 510 781 |

(22.00 %) |

5 438 118 535 |

(23.16 %) |

|

Всего текущих обязательств |

19 576 603 020 |

(100.00 %) |

23 476 945 814 |

(100.00 %) |

С точки зрения определения уровня финансовой устойчивости банка важна негативная динамика, связанная с увеличением сумма ожидаемого оттока денежных средств. При расчете соотношения между величиной наиболее ликвидных активов ПАО «Сбербанк» и суммой предполагаемого оттока денежных средств получаем значение 98,65 %. Такой показатель указывает на то, что запас финансовой прочности банка является недостаточным. Нивелирует это обстоятельство тот факт, что банк является одним из наиболее крупных и популярных в банковском секторе России, в связи с чем подобный отток денежных средств является маловероятным.

Одним из важнейших показателей финансовой устойчивости банка выступает структура его кредитного портфеля. Динамика его в течение года представлена в таблице 2.

Таблица 2

Динамика кредитного портфеля ПАО «Сбербанк», тыс. руб.

|

Наименование показателя |

01 Января 2020 г., тыс.руб |

01 Января 2021 г., тыс.руб | ||

|

Сумма, тыс. руб. |

Доля, % |

Сумма, тыс. руб. |

Доля, % | |

|

Сумма кредитного портфеля |

21 405 723 942 |

(100.00 %) |

24 814 941 620 |

(100.00 %) |

|

— в т. ч. кредиты юр.лицам |

11 409 084 669 |

(53.30 %) |

12 850 758 844 |

(51.79 %) |

|

— в т. ч. кредиты физ. лицам |

7 240 611 869 |

(33.83 %) |

8 471 928 310 |

(34.14 %) |

|

— в т. ч. кредиты банкам |

1 103 355 214 |

(5.15 %) |

1 276 262 675 |

(5.14 %) |

Представленные данные свидетельствуют о том, что общая величина кредитного портфеля банка, несмотря на кризисные условия развития, растет. Это обусловлено положительным влиянием многочисленных государственных программ поддержки, развитием ипотечных продуктов. В результате кредитный портфель банка растет на 34,61 %. В структуре кредитного портфеля, несмотря на некоторое снижение доли, преобладает величина кредитов, выданных юридическим лицам, которые составляют более половины кредитного портфеля. Растет также сумма и доля кредитов, выданных физическим лицам. В соответствии с методикой Банка России для определения уровня финансовой устойчивости банка важными показателями являются нормативы мгновенной и текущей ликвидности. При установленных ЦБ РФ нормативах их значение для ПАО «Сбербанк» в 2020 году составило — таблица 3.

Таблица 3

Динамика показателей ликвидности ПАО «Сбербанк» в 2020 году

|

Показатель ликвидности |

Нормативное значение, % |

На 1 января 2020 года |

На 1 января 2021 года |

|

Н2 (норматив мгновенной ликвидности) |

> 15 |

186,49 |

162,59 |

|

Н3 (норматив текущей ликвидности) |

> 50 |

232,77 |

229,99 |

В данном случае очевидно, что несмотря на снижение выбранных показателей, их величина является достаточной в сравнении с установленными нормативами.

В свою очередь, динамика собственных средств характеризуется положительными изменениями: общая величина собственных средств ПАО «Сбербанк» в течение года увеличивается на 8,2 % — таблица 4.

Таблица 4

Динамика состава и структуры собственного капитала ПАО «Сбербанк»

|

Наименование показателя |

01 Января 2020 г., тыс.руб |

01 Января 2021 г., тыс.руб | ||

|

Уставный капитал |

67 760 844 |

(1.53 %) |

67 760 844 |

(1.41 %) |

|

Добавочный капитал |

357 157 969 |

(8.06 %) |

370 200 755 |

(7.72 %) |

|

Нераспределенная прибыль прошлых лет (непокрытые убытки прошлых лет) |

3 129 053 160 |

(70.61 %) |

3 563 810 451 |

(74.29 %) |

|

Неиспользованная прибыль (убыток) за отчетный период |

870 056 666 |

(19.63 %) |

781 587 558 |

(16.29 %) |

|

Резервный фонд |

3 527 429 |

(0.08 %) |

3 527 429 |

(0.07 %) |

|

Источники собственных средств |

4 431 608 466 |

(100.00 %) |

4 797 005 292 |

(100.00 %) |

Основную долю в структуре собственных средств составляет прибыль банка. Однако в соответствии с данными финансовой отчетности банка прибыльность собственных средств, которая определяется на основании балансовых показателей, в течение 2020 года снижается с 19,63 до 16,29 %. Показатель рентабельности капитала ROE также снижается: если на 1 января 2020 года он составил 25,1 %, то за год сокращается до уровня 20,85 %. Норматив достаточности капитала банка (Н1.0) при установленных границах в 8 % составил по данным на 1 января 2021 года 14,8 %, норматив достаточности базового капитала (Н1.1) при установленном минимальном значении 4,5 % — 11,2 %. Таким образом, в целом показатели достаточности капитала не только находятся в пределах нормативных значений, но и заметно превышают их.

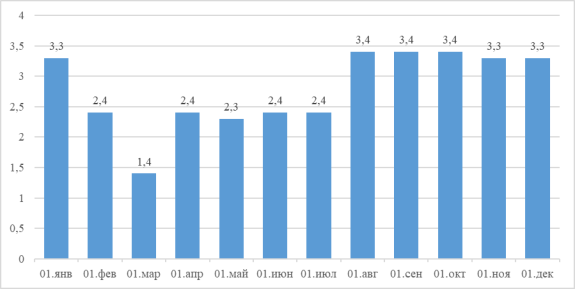

Одним из факторов негативного влияния на финансовую устойчивость банка, выступает рост доли просроченных ссуд. Но при этом важно отметить, что на протяжении последних месяцев года показатель не демонстрирует дальнейшей негативной динамики — рисунок 1.

Рис. 1. Доля просроченных ссуд в портфеле ПАО «Сбербанк»

Таким образом, проведенное исследование свидетельствует о том, что уровень финансовой устойчивости ППАО «Сбербанк» на протяжении периода анализа остается довольно высоким, и несмотря на снижение ряда показателей финансовой устойчивости, размеры активов, уровень прибыльности и репутация банка, а также ряд решений, реализованных Правительством РФ и Центробанком в рамках поддержки финансового и предпринимательского сектора, населения, создали предпосылки, необходимые для успешного преодоления негативного влияния пандемии коронавируса на банковский сектор страны в целом и динамику развития ПАО «Сбербанк» в частности.

Литература:

- Годовой отчёт ПАО «Сбербанк России» за 2020 год [Электронный ресурс] Режим доступа: https://s3.open-broker.ru/site/news/ sslBpXAoPCGckfRD9QBnzuf1n8ncQZnOibss1zTg/ifrs_4q_public_all2020_0403ru.pdf (дата обращения: 05.11.2021)

- Ларин А. М. Проблемы и перспективы развития банковского сектора в условиях глобальной турбулентности // Молодой ученый. — 2021. — № 7 (349). — С. 159–162.