В статье проведен анализ показателей результатов налогового контроля в форме камеральных и выездных проверок, а также их эффективность в предупреждении налоговых правонарушений.

Ключевые слова: налоговые правонарушения, камеральная и выездная налоговая проверка, эффективность налоговых проверок, выявление и предупреждение правонарушений.

Представляется вполне закономерным, что для осуществления государством своих целей необходимо наличие определенных социально-экономических программ, финансовых ресурсов и непосредственного контроля за их законным формированием и расходованием. А развитие российского государства на фоне возникающих кризисных явлений в мировой и национальной экономиках не может с финансовой точки зрения благополучно идти без должного государственного внимания к предупреждению совершения налоговых правонарушений.

Эффективность противодействия нарушителям налогово-правовых норм не мыслима без качественного осуществления налогового контроля, как одной из форм государственного финансового контроля. При этом, налоговый контроль является не единственным, но важнейшим инструментом предупреждения налоговых правонарушений.

Так, Налоговый Кодекс Российской Федерации (НК РФ) [1] определяет налоговое правонарушение как виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, плательщика страховых взносов, налогового агента и иных лиц, за которое НК РФ установлена ответственность. Глава 16 НК РФ закрепляет следующие виды налоговых правонарушений:

– несоблюдение сроков постановки на учет в налоговом органе или предоставления данных об открытии и закрытии счета в банке;

– непредставление налоговой декларации;

– нарушение правил учета объектов налогообложения, доходов и расходов;

– неуплата или неполная уплата сумм налога;

– неисполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов и др. [1].

В связи с тем, что налоговые правонарушения достаточно широко распространены, то представляют собой серьезное препятствие планового поступления налогов и сборов бюджеты всех уровней государства. Отсюда велика роль в осуществлении предупреждения правонарушений в налоговой сфере.

Предупреждением же правонарушений называется совокупность разных мер превентивного характера, которые оказывают правовое влияние на сознание, волю и поведение потенциального нарушителя, которым в сфере налоговых правонарушений является налогоплательщик или плательщик сборов, плательщик страховых взносов, а также сами налоговые органы, их должностные лица и иные субъекты налогового права. Деятельность налоговых органов по предупреждению налоговых правонарушений заключается в применении мер, которые направлены на их пресечение и недопущение.

Основной задачей налоговых органов является повышение качества налогового контроля и вследствие чего упразднение имеющихся проблем. В выявлении, расследовании и предупреждении любых случаев нарушения налогового законодательства особая роль отводится налоговым проверкам, как форме налогового контроля. Данная форма предупреждения налоговых правонарушений способствует оперативному реагированию и направлена на предотвращение недоимки налогов в бюджет государства, так как многие налоговые правонарушения возможно выявить в ходе проведения налоговых проверок.

Так, по результатам проведенных проверок в 2019 году в России выявлено 123 700 правонарушений. При этом, большая часть выявленных правонарушений относится к нарушениям обязательных требований законодательства — 99,6 % от общего количества выявленных правонарушений (в 2018 году 99,7 %).

Дела об административных правонарушениях были возбуждены по результатам 82 500 проверок, административные наказания наложены по результатам 78 300 проверок [3].

В 2019 году ущерб от экономических преступлений, к которым относятся правонарушения в сфере налогообложения, составил 447,2 млрд руб., из них 85,2 млрд — от налоговых преступлений, следует из данных МВД. Всего за прошлый год было выявлено 104 тыс. экономических преступлений. Это на 4,1 % меньше, чем в 2018 году. Тогда было выявлено 109,5 тыс. экономических преступлений, которые нанесли ущерб в размере 403,8 млрд руб. Из них ущерб от налоговых преступлений составил 94,9 млрд руб. [4].

Между тем, адресная работа с налогоплательщиками и побуждение их к уплате текущих налоговых обязательств в полном объеме, является основным акцентом в контрольной работе.

Так, из доклада руководителя Федеральной налоговой службы России Егорова Д. В. об осуществлении государственного контроля (надзора), муниципального контроля за 2019 год следует, что посредством добровольной уплаты налоговых обязательств, без назначения выездных проверок, по итогам 2019 года дополнительно поступило в бюджет свыше 130 млрд. рублей, что составляет треть (37,8 %) в общем объеме поступлений по результатам контрольно-аналитической работы [3].

По данным взятым из статистической налоговой отчетности [5], представленном на сайте ФНС России — форма № 2-НК «Отчет о результатах контрольной работы налоговых органов» возможно осуществить анализ и оценку проведения камеральных и выездных налоговых проверок налоговыми органами и их результативность.

Так, вышеуказанная статистическая налоговая отчетность содержит следующие данные по регионам России и в целом по стране:

– количество проведенных камеральных и выездных налоговых проверок, из них выявивших нарушения налогового законодательства;

– количество выездных налоговых проверок, проведенных в отношении различных групп налогоплательщиков и отдельных налогов, в том числе в сравнении с аналогичными показателями по России;

– дополнительные платежи по результатам выездных налоговых проверок в целом, а также в разрезе налогов, пени и штрафных санкций.

Рассмотрим таблицу 1 о количестве проведенных налоговых проверок по Российской Федерации за период 2017–2019 гг.

Так, количество проведенных камеральных проверок за вышеуказанный период в целом имеет небольшие колебания и за 2019 год по состоянию на 01.01.2020 г. составляет в размере 62 802 102. Из них существенно уменьшилось количество выявленных нарушений за 2019 год, что снизило результативность проверок с 5,4 % в 2017 году до 3,9 за 2019 год. В целом, результативность камеральных проверок за указанные период имеет динамику снижения.

В тех случаях, когда речь идет уже о схемах уклонения от уплаты налогов, в целях их пресечения налоговыми органами, назначаются выездные налоговые проверки.

Таблица 1

Количество проведенных налоговых проверок по Российской Федерации за 2017–2019 гг.

|

Показатели |

На 01.01.2018 |

На 01.01.2019 |

На 01.01.2020 |

|

Камеральные | |||

|

Всего проверок |

55859903 |

67889986 |

62802102 |

|

Из них выявившие нарушения |

3014252 |

3530186 |

2447597 |

|

Процент результативных проверок |

5,4 |

5,2 |

3,9 |

|

Выездные | |||

|

Всего проверок |

20164 |

14167 |

9332 |

|

Из них выявившие нарушения |

19779 |

13847 |

8975 |

|

Процент результативных проверок |

98,1 |

97,7 |

99,4 |

Рассмотрев количество выездных налоговых проверок за указанный период, можно сделать следующие вывод, что количество выездных проверок из года в год неуклонно падает. Если в 2017 году налоговыми органами было произведено 20 164 выездных проверки, то за 2019 год произведено всего 9 332 выездных проверок, что соответствует сокращению на 54 %. При этом результативность проверки повысилась и составила 99,4 %.

В своем Определении от 18 июля 2019 года [2] Конституционный суд Российской Федерации пояснил, что, в отличие от выездной проверки, камеральная нацелена на своевременное выявление ошибок в налоговой отчетности и оперативное реагирование налоговых органов на обнаруженные нарушения. Это, в свою очередь, позволяет смягчить для налогоплательщиков последствия от неправильного применения ими налогового закона. Выездная же проверка (как более углубленная форма налогового контроля) ориентирована на выявление тех нарушений налогового законодательства, которые не всегда можно обнаружить в рамках камеральной налоговой проверки. Практика показывает, что именно в рамках таких проверок и выявляются нарушения, обусловленные злоупотреблениями налогоплательщика в налоговой сфере, стремлением уклониться от налогообложения [6].

Немаловажным для оценки налогового контроля, как средства предупреждения налоговых правонарушений, представляется анализ выездных проверок, проведенных ФНС РФ по группам налогоплательщиков (таблица 2).

Таблица 2

Количество выездных налоговых проверок ФНС России по группам налогоплательщиков за 2017–2019 гг.

|

Показатели |

На 01.01.2018 |

На 01.01.2019 |

На 01.01.2020 |

Темп роста по сравнению с 2018 г., % |

Отклонение от 2018 г. (+,-) |

|

Всего проверок |

20164 |

14167 |

9332 |

46,3 |

-10832 |

|

Проверки физических лиц |

773 |

414 |

287 |

37,1 |

-486 |

|

Проверки индивидуальных предпринимателей |

1827 |

1200 |

802 |

43,9 |

-1025 |

|

Проверки организаций |

17564 |

12553 |

8243 |

46,9 |

-9321 |

Так, наибольший вес охватывают проверки организаций. За 2017 год в отношении организаций было произведено 17 564 выездных проверки. А по данным за 2019 год их количество существенного уменьшилось и составило уже 8 243 выездных проверки, тем самым темп роста сократился до 46,9 %. Самым маленький темп роста за указанный период показали выездные проверки физических лиц, что составило 37,1 %. Анализ показателей таблицы 2 также свидетельствует о динамике существенного уменьшения выездных проверок по группам налогоплательщиков.

Между тем, согласно докладу руководителя Федеральной налоговой службы России Егорова Д. В., доначисления на одну выездную проверку по данным ФНС РФ увеличились в 1,5 раза (на 50,8 %) и составили 33,6 млн. рублей. По результатам проведённых выездных проверок бюджет дополнительно получил свыше 195 млрд. рублей, а одна проверка принесла в бюджет свыше 20,9 млн. рублей. Результаты же выездной проверки органами прокуратуры за 2019 год не отменялись. Тем нее менее, по данным отчета по форме № 1-контроль за 2019 год 341 проверка была признана недействительной, что ниже на 23,9 % по сравнению с 2018 годом, что свидетельствует о качестве выносимыми налоговыми органами решений [3].

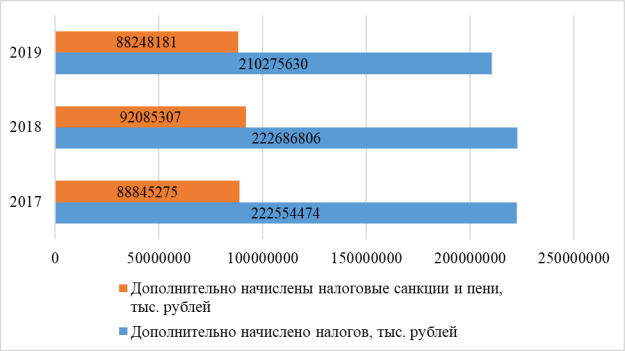

На рисунке 1 представлены сведения о дополнительно начисленных платежах, включая налоговые санкции и пени за период за 2017–2019 гг. по результатам выездных налоговых проверок. По уточненным данным по состоянию на 18.06.2020 года согласно форме № 2-НК за 2019 год по результатам проведенных выездных проверок дополнительно начислено налогов на сумму свыше 210 млрд. рублей, что является ниже аналогичного показателя за 2017 год на 0,6 %, при этом количество проведенных выездных проверок существенного сократилось. Доначисленные же налоговые санкции пени за рассматриваемый период не претерпели каких-либо изменений и находятся на уровне 2017 года.

Рис. 1. Сведения о дополнительно начисленных платежах, включая налоговые санкции и пени за период за 2017–2019 гг. по результатам выездных налоговых проверок

Всего, на момент подготовки доклада, по результатам выездных и камеральных налоговых проверок в бюджет поступило (взыскано) дополнительно начисленных платежей на сумму 215 млрд. рублей, что соответствует уровню 2018 года.

Данные в отчете о результатах контрольной работы налоговых органов по форме № 2-НК позволяю сделать вывод, что выездные налоговые проверки, как форма налогового контроля, является эффективным средством в предупреждении, выявлении и пресечении налоговых правонарушений, наряду с принимаемыми налоговой службой иными мерами, повышению эффективности контрольно-надзорных функций, дальнейшему укреплению налоговой дисциплины и соблюдения требований законодательства о налогах и сборах.

Поскольку налоговые проверки, как формы налогового контроля, являются лишь одним из способов предупреждения налоговых правонарушений, который на сегодняшний день помогает, но не решает полностью проблему огромного количества недобросовестных налогоплательщиков, то существует необходимость дальнейшего совершенствования новых инструментов по предупреждению налоговых правонарушений, например, таких как налоговый мониторинг и налоговое консультирование.

Литература:

- Налоговый кодекс Российской Федерации (НК РФ). 31 июля 1998 года № 146-ФЗ. [Электронный ресурс] Режим доступа: http:// consultant.ru/document/cons_doc_LAW_19671/ (дата обращения: 17.11.2020).

- Определение Конституционного Суда РФ от 18.07.2019 N 2117-О «Об отказе в принятии к рассмотрению жалобы акционерного общества «Балтийская Строительная Компания — Санкт-Петербург» на нарушение конституционных прав и свобод абзацем первым пункта 6 статьи 171 Налогового кодекса Российской Федерации». [Электронный ресурс] — Режим доступа: https://legalacts.ru/sud/opredelenie-konstitutsionnogo-suda-rf-ot-18072019-n-2117-o/ (дата обращения: 18.11.2020).

- Доклад об осуществлении Федеральной налоговой службой государственного контроля (надзора) в соответствующих сферах деятельности и об эффективности такого контроля (надзора) в 2019 году. [Электронный ресурс] — Режим доступа: https://www.nalog.ru/html/sites/www.new. nalog.ru/docs/kont/dokl1_kont19.pdf (дата обращения: 16.11.2020).

- Лисицина М. В СК назвали ущерб от налоговых преступлений для бюджета [Электронный ресурс] // RBK.RU — Режим доступа: https://www.rbc.ru/economics/25/07/2020/5f1bb3d59a7947bd3e6a5f03 (дата обращения: 09.11.2020).

- Официальный сайт ФНС России. [Электронный ресурс] Режим доступа: ttps://www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения: 13.11.2020).

- Павлова З. КС пояснил различия камеральной и выездной налоговых проверок [Электронный ресурс] // advgazeta.ru — Режим доступа: https://www.advgazeta.ru/novosti/ks-poyasnil-razlichiya-kameralnoy-i-vyezdnoy-nalogovykh-proverok/ (дата обращения: 15.11.2020).