С исторической точки зрения рассматривается вопрос о влиянии изменений налогового, уголовного и уголовно-процессуального законодательства на содержание процесса доказывания в делах об уклонении от уплаты налога на добавленную стоимость.

Ключевые слова: налог на добавленную стоимость, доказывание, история налога на добавленную стоимость, налоговые преступления.

From a historical point of view, the issue of the impact of changes in tax, criminal and criminal procedure legislation on the content of the proof process in cases of value-added tax evasion is considered.

Keywords: value added tax, proof, history of value added tax, tax crimes.

Исторический подход к исследованию налогообложения и сопутствующих налогообложению социально-правовых феноменов (в нашем случае — доказывания в уголовном процессе по уклонению от уплаты налога) является объектом научных изысканий юристов [1,2], налоговиков-экономистов [3,4] и собственно историков права [5]. Уклонение от уплаты налога на добавленную стоимость (НДС) предусмотрено ст. 199 УК РФ. Уголовно-правовой запрет уклонения от уплаты НДС имеет не только обоснованную цель, вытекающую из высокой роли НДС в формировании доходной части бюджета РФ, но и является исторически обусловленным, поскольку востребованность НДС имеет соответствующую историю. Историко-правовой метод познания уголовного права и процесса является одним из важнейших методов их изучения, а знание генезиса позволяет понять, почему особенности доказывания в уголовных делах по НДС-деликтам складывались именно так, а не иначе, как в своей массе, так и в конкретике. Запрет неуплаты налогов исторически присущ всем государствам, и всегда был основой процесса доказывания по деликтам, складывающимся при нарушении установленных запретов; это в полной мере относится и к интересующему нас уклонению от уплаты НДС организацией.

По сравнению с иными, ныне и давно действующими налогами, налог на добавленную стоимость является «новым» — исторически он был введен недавно, во второй половине XX века, хотя имеются попытки приписать создание НДС средневековым немцам: якобы в германской Саксонии, НДС (нем. Mehrwertsteuer, сокращённо — MwSt) был введён в ещё в XVIII веке [6]. Вообще удивительны попытки приписать создание НДС немцам, в том числе сыну Вернера фон Сименса, основателя концерна Сименс, некоему Вильгельму фон Сименсу (1855–1919) [7]. История доказывает, что предположения о создании НДС в современном понимании на территории Германии являются и методически, и исторически необоснованными. В той форме, в которой фон Сименс после Первой Мировой Войны и в год своей смерти предложил осуществить налогообложение разрушенного немецкого хозяйства, налог был придуман значительно ранее. Например, в Древнем Риме, в котором взималась плата с оборота продажи рабов [8]. Заметим, что исторические источники, определяющие римские имперские налоги с продаж, имеются, в то время как источники, однозначно показывающие, что фон Сименс предложил НДС, найти оказалось невозможно. Налог, получивший название «облагороженного» или «улучшенного» налога с торгового оборота, был предложен при обсуждении налоговой реформы, происходившей в Германии в 1919 году [9], но не был принят к использованию. И здесь мы вынуждены признать, что 100-летие НДС праздновать [7] рано, а историческое первенство первого континента, где НДС был применен, принадлежит не Европе, а Африке, той самой стране, которая в удаляющееся от нас советское время называлась Берег Слоновой Кости, была французской колонией и сейчас известна как Кот-д'Ивуар.

Уроженец Марракеша и с 1952 года французский министр экономики, финансов и промышленности (Direction générale des impôts), Морис Лоре (фр. Maurice Lauré; 24.11.1917–20.04.2001), имея административную возможность изменять структуру налогообложения во Франции, в 1954 году в качестве эксперимента в поисках замены действующего в метрополии и морально изжившего себя налога с продаж, нашёл способ проверить новый прогрессивный налог в Кот-д'Ивуаре [10]. Налог с продаж критиковался во французском обществе, он действовал уже 34 года, претерпел различные преобразования, от косметических (например, в 1936 году он был стыдливо переименован в налог на производство, хотя собирался с продаж) до действительно важных. Так, в 1948 году была введена его уплата с разбивкой по срокам, так называемая система раздельных платежей, суть существования которой была в применении права на вычет налога, уплаченного покупателем поставщику товара при его приобретении — совершенно так, как у российского НДС в настоящее время. Система раздельных платежей оказалась удачной. Морис Лоре доработал её практически до схемы современного обложения, смог обосновать хорошие качества нового налога по итогам тестирования в Кот-д'Ивуаре, и новый налог был введен во Франции именно как НДС. Но далеко не «с легкой руки Лоре» и не в 1958 году, как это пишут отдельные источники [6, 11]. Введению налога в метрополии предшествовала большая кампания, которая особенно обострилась в 1967 году (этот год тоже ошибочно указывают в литературе как год введения НДС во Франции) в связи с обсуждением налога уже на международном уровне, в экономическом сообществе Европы — французское общество было, в общем-то, против: об этом говорит французская экономическая публицистика тех лет. В действительности, налог на добавленную стоимость во Франции в том виде, в котором он представлен сегодня, и который соответствует современному пониманию этого налога, был введен с даты вступления в силу Закона Пятой Республики № 66–10, с 01 января 1968 года. Морис Лоре обладал значительными познаниями и выдающимися организаторскими способностями, после министерского портфеля его услугами воспользовались банк Société Générale и Nouvelles Galeries. Кроме НДС, Лоре ввел во Франции ещё один налог, его вообще назвали по фамилии Лоре — Taxe Lauré [10], уплачиваемый на импортные товары стран с завышенными или заниженными заработными платами и разнящимися условиями труда по отношению к Франции; этот налог также тестировался под руководством Лоре, и также являлся косвенным. Поэтому неудивительно, что в 2011 году Международная Фискальная Ассоциация (International Fiscal Assosiation) учредила приз имени Мориса Лоре за исследования в области косвенного налогообложения.

Тем не менее, назвать НДС «французским» нет оснований. Широкому распространению в Европе, а потом и в мире, НДС обязан подписанному в 1957 году в Риме договору о создании Европейского экономического сообщества (ЕЭС). Согласно договору, страны, входящие в ЕЭС, должны были «гармонизировать» свои налоговые системы с общими требованиями в интересах создания общего европейского рынка. Для таких целей подходил именно и только косвенный налог — НДС. Поэтому до официального введения НДС во Франции, в разгар обсуждения во французском обществе достоинств и недостатков нового налога, 11 апреля 1967 года, Вторая Директива Совета ЕС № 68/227/ЕЕС объявила НДС основным косвенным налогом Европы. Этой директивой было предписано всем членам Сообщества ввести налог на добавленную стоимость в свои налоговые системы до конца 1972 года. Шестая Директива Совета ЕЭС № 77/388/EEC от 17 мая 1977 года окончательно утвердила базу современной европейской системы обложения НДС. Этим была достигнута унификации взимания НДС в странах Европы, имеющих очень тесные экономические связи. Десятой Директивой Совета ЕЭС в 1991 году были сделаны корректирующие уточнения механизма обложения НДС. Положения Десятой Директивы были включены как обязательные во все налоговые законодательства стран-членов ЕЭС [12]. Наконец, Директива Совета 2006/112/ЕС от 28 ноября 2006 года «Об общей системе налога на добавленную стоимость» многими авторами признается высшим достижением европейской налоговой интеграции; Директива введена в действие с 1 января 2007 года и заменяет действующее на тот момент интеграционное законодательство в сфере регулирования НДС (в частности знаменитую Шестую Директиву) без внесения в него существенных изменений. Структура акта показательна: он состоит из 15 глав, 414 статей и 14 приложений. Актом определены: глава 1 — предмет и сфера применения; глава 2 — территория применения; глава 3 — налогооблагаемые лица; глава 4 — налогооблагаемые сделки; глава 5 — место осуществления налогооблагаемых сделок; глава 6 — наступление налогового обязательства и взимание НДС; глава 7 — налогооблагаемая база; глава 8 — ставки налога; глава 9 — освобождения от уплаты и налоговые льготы; глава 10 — вычеты;глава 11 — обязанности налогооблагаемых лиц и отдельных категорий не облагаемых налогом лиц; глава 12 — специальные схемы налогообложения; главы 13–15 — прочие и заключительные положения [13].

Отметим, что статьями 90–93 Договора о Европейском сообществе гармонизация косвенного налогообложения и НДС обозначена как отдельная задача европейской интеграции.

Детальное изложение исторически подтвержденных событий принятия НДС является важным исходя из цели настоящего исследования. Прежде всего, это связано с тем, что весьма уважаемые авторы используют в своих трудах данные, не подтвержденные первоисточниками, и делают на этом основании далеко идущие выводы. Например, говорят о легкости процесса становления НДС в Европе в противовес аналогичным российским процессам, что никак не соответствует истине. Во-вторых, изучение истории показывает, какой действительно сложной и длительной процедурой является введение налога на добавленную стоимость в действие и его последующая оптимизация, приспособление к конкретным условиям страны применения. В-третьих, история появления налога показывает не только муки его рождения, но и источники возникновения, их недостатки и особенности, а также — те уже проверенные историческим опытом проблемы становления НДС, которые пройдены в иных странах. С этой точки зрения становится обоснованным рассмотрение НДС не только с исторической, но и сравнительно-правовой стороны. И самое главное: рождение нового налога привело к тому, что особенности этого налога породили естественное желание участвующих лиц уклониться от его уплаты. Поэтому вопросы НДС–деликтов, в том числе уголовно преследуемых, а значит и доказывание, неукоснительно сопутствующее рассмотрению дел по неуплате НДС, исторически идут рука об руку с самим налогом, исторически им обуславливаются. Все сложности и особенности, которые отражаются в эволюционном процессе развития НДС, отражаются на процессах доказывания в делах по уклонению от его уплаты.

НДС является косвенным налогом, результатом развития иных косвенных налогов, и поэтому представляется разумным рассмотреть эволюцию уголовной ответственности за неуплату налогов в исторической ретроспективе с учетом особенностей существовавшего на тот момент косвенного налогообложения.

Нам представляется не продуктивным рассматривать исторический аспект налогового права, разделив историю развития уголовного законодательства на три этапа, как это предлагается в [14]:

1) законодательство досоветского, до октября 1917 года, периода;

2) советское законодательство с 1917 по 1991 годы;

3) современное законодательство России, с 1991 года по настоящее время.

По крайней мере, такой подход не продуктивен при рассмотрении НДС, потому что формально два первых из указанных этапов можно было бы вообще отбросить, поскольку НДС не существовал до середины ХХ века, а в России вообще был введен только в 1992 году. Однако это было бы необоснованным упрощением. НДС является косвенным налогом, а история показывает, что косвенные налоги всегда играли существенную роль в российской налоговой политике; в этом отношении и первый «досоветский» период, и второй «советский» «имеют что показать» о влиянии на формирование и эволюцию косвенного налогообложения. Следы этих процессов проявляются в НДС до сих пор; что касается третьего этапа, пусть исторически и короткого, никто не будет против его удивительной насыщенности важными событиями, повлиявшими на НДС, на уголовный запрет по уклонению от его уплаты и на процессы доказывания по делам об уклонении от уплаты НДС.

Уголовная ответственность за налоговые преступления в дореволюционной России, в частности в XIX в., была тесно связана с неуплатой косвенных налогов и была направлена, прежде всего, на восстановление потерь бюджета. В тот исторический период сформировались основные элементы современного уголовно-правового запрета уклонения от уплаты НДС, что подтверждается схожестью формулировок правовых норм и логикой их построения, даже в отсутствие в те времена рассматриваемого нами сейчас НДС. Не являясь сторонниками уголовной ответственности юридических лиц, на введении которой сейчас настаивает Следственный Комитет [15], отметим факт существования в дореволюционной России прообраза ответственности юридических лиц за уклонение от уплаты косвенных налогов. Отметим также, что особую форму приобрели в этот период процедуры доказывания, выраженные в то время больше в формах розыска и дознания.

В советский период развития уголовного законодательства отсутствуют положения, которые устанавливали бы ответственность за налоговые преступления организаций, предприятий или иных коммерческих структур, в частности — за уклонение от уплаты НДС (или его аналога типа налога с оборота), что объясняется известным состоянием экономики и социума того времени. Как отмечает известный специалист в области налоговых деликтов И. И. Кучеров, «основными плательщиками налогов в советский период были государственные предприятия, которые практически никогда не были заинтересованы в сокрытии объектов налогообложения» [16]. Тем не менее, исследования подтверждают, что налог с оборота, введенный в СССР во время налоговой реформы 1930–1932 годов, и отчисления от прибыли в условиях регулируемых цен и плана, привели к формированию в СССР модели противозатратной экономики; эта модель обеспечивала постоянное снижение издержек производства продукции, форсированную урбанизацию населения и беспрецедентные темпы роста тяжелой промышленности. В результате реформы 1930 г. налоговая система была максимально упрощена, что обеспечило достижение значимого фискального и ряда социальных эффектов. Два введенных специфических налоговых инструмента — налог с оборота и отчисления из прибыли предприятий в условиях плановой экономики — позволили мобилизовать огромные ресурсы для инвестиций. Инвестиции обеспечили рост производства в отраслях тяжелой промышленности 10–16 % в год, что привело к мультипликативному эффекту во всей экономике. Мобилизация финансовых ресурсов происходила за счет потребителей, так как повышенными налогами облагались в основном предприятия легкой и пищевой промышленности [17]. На основании этого многие авторы рассматривают советский налог с оборота как прообраз НДС. Аналог советского налога с оборота с косвенными налогами вполне усматривается, его можно считать предтечей НДС, как это имеет место для европейских налогов с продаж или с оборота того же периода времени. Из советской налоговой реформы 30-х годов следует ещё один важный и обоснованный вывод: налоговая система должна адаптироваться под состояние экономики общества, хотя бы соответствовать ему, если не служить основой для его развития, что собственно и имело место быть: в 3-й пятилетке налог с оборота по-прежнему оставался главным источником доходов бюджета, прирост поступлений по нему в 1938 г. составил 4,5 млрд. руб., в 1939 г. — 16,5, в 1940 г. — 9 млрд. руб.; в послевоенный период в СССР основным налоговым платежом являлся всё тот же налог с оборота, поступления от которого составили в 1954 г. около 41 % в составе доходной части бюджета [18,19].

Что касается уголовного запрета на уклонение от уплаты косвенных налогов, то до нашего времени дошли сведения об очень незначительном количестве дел, в которых при наличии налоговых деликтов расследование производилось в основном по вопросам иного, политического характера. Сказать, что этот период привнес положительный опыт в доказывание по делам об уклонении от уплаты налогов, было бы неправильно. Но особый, поучающий опыт имеется. Любая неуплата налогов, без расследования действительных причин, рассматривалась как проявление вредительства по отношению к советскому строю. Можно сколько угодно критиковать этот, безусловно не научный подход к расследованию, но нельзя сказать, что этот «политический» подход не оставил глубокого следа в нашей следственной системе [20].

По словам Евгения Ясина, ныне научного руководителя НИУ ВШЭ, а в прошлом министра экономики (1994–1997), в РФ налог на добавленную стоимость был введен правительством Валентина Павлова [21]. С 1990 года на всей территории СССР был введен налог с продаж, который своей методологией был очень близок к налогу на добавленную стоимость. Память, видимо, изменяет министру. В действительности косвенный налог с продаж вводился на территории России дважды, и была ещё и третья попытка. Впервые это произошло в 1991 году, когда этот налог был введён Указом от 29.12.1990 Президента СССР «О введении налога с продаж»; ставка налога была установлена в размере 5 %. Однако уже в конце 1991 года, почти одновременно с распадом СССР, произошли фундаментальные изменения в российском налоговом законодательстве. В новой системе налогов и сборов, введённой законом «Об основах налоговой системы в Российской Федерации», с 1 января 1992 года, налог с продаж отсутствовал. Второй раз налог с продаж был введён в России в 1998 году в качестве регионального налога. При этом законодательно было установлено, что каждый субъект федерации самостоятельно принимает решение о введении налога на своей территории, а также устанавливает его ставку в пределах максимальной (установлена в размере 5 %), при этом с введением на территории субъекта федерации налога с продаж должно было прекращаться взимание основной части иных местных налогов. Были предусмотрены льготы в виде обширного перечня товаров и услуг, не облагающихся налогом. Большинство субъектов РФ в 1998 и 1999 годах ввели налог со ставкой в максимально возможном размере. С 1 января 2002 года порядок взимания налога с продаж начал регулироваться гл. 27 НК РФ; основные условия налогообложения остались прежними, но было предусмотрено, что гл. 27 будет действовать только два года. Стоит ли говорить, что с 1 января 2004 года налог с продаж в России не взимается. Был только один «всплеск памяти» по отношению к налогу с продаж — в июле 2014 года президентом России был поддержан возможный возврат налога с продаж с 2015 года, однако это соответствующий законопроект не был внесен в Думу [22]. Таким образом, российский налог с продаж, являясь косвенным налогом, имеет такую историю, которая никак не может считаться фундаментом развития другого косвенного налога — НДС. Надо отметить, что налог с продаж и НДС в истории России взимались одновременно, имели одну и ту же базу, что вообще является редким феноменом.

НДС был введен Законом РФ от 06.12.1991 № 1992–1 «О налоге на добавленную стоимость» по предложению правительства Е. Гайдара и начал действовать с 1992 года. В условиях высокой инфляции того времени положительными были многие свойства НДС, в том числе то, что при расчете НДС доходы растут с той же скоростью, что и расходы, а это, в свою очередь, позволяет сохранить баланс бюджета, а в то время необходимо было создать в стране такую налоговую систему, чтобы с её помощью можно было удерживать в равновесии расходы и доходы государства.

С момента уничтожения советской административной системы и плановой экономики, законодательство об уголовной ответственности за уклонение от уплаты налогов и процессуальная практика развивались динамично и скачкообразно. Переход к политике, направленной на формирование в стране рыночной экономики и защите частной собственности, привел к изменению законодательства России в целом и законодательства о налоговых деликтах в частности. Авторы отдельных работ [14, 23, 24] считают, что развитие уголовного запрета на налоговые деликты имеет следующие исторические этапы:

(1) 1 января 1997 года — вступление в действие ст. ст. 198 и 199 УК РФ (Федеральный закон от 13.06.1996 № 63-ФЗ);

(2) 30 мая 1998 года — вступление в действие редакций ст. ст. 198, 199 УК РФ (Федеральный закон от 25.06.1998 № 92-ФЗ);

(3) 11 декабря 2003 года — вступление в действие редакций ст. ст. 198, 199 и ст. ст. 1991, 1992 УК РФ (Федеральный закон от 08.12.2003 № 162-ФЗ);

(4) 29 декабря 2009 года — вступление в действие редакций примечаний к ст. ст. 198, 199 УК РФ (Федеральный закон от 29.12.2009 № 383-ФЗ);

(5) 7 декабря 2011 года — вступление в действие редакций санкций ст. ст. 198, 199 и ст. ст. 199.1, 199.2 УК РФ (Федеральный закон от 07.12.2011 № 420-ФЗ).

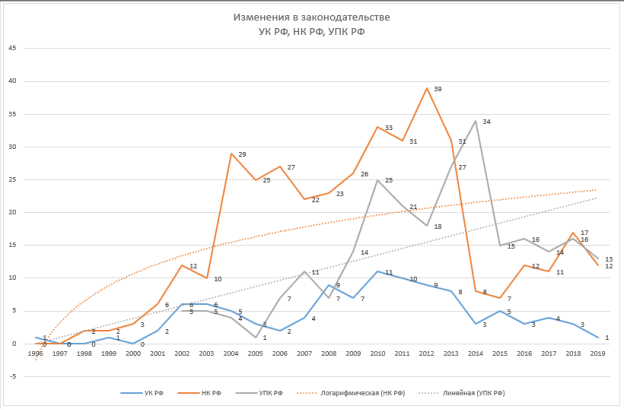

Далее будет показано, что с таким делением на этапы имеет смысл соглашаться только отчасти. Дело в том, что кроме уголовного закона, соответствующие изменения были принесены и в уголовный процесс, в организацию его реализации. Для исследования уголовного процесса важно, что в течение всего времени с момента введения НДС и принятия ст.199 УК РФ были произведены организационные действия: учреждена, а потом упразднена налоговая полиция; следственные действия передавались от одного ведомства к другому, а изменения в содержании законов влияли на предмет и пределы доказывания при расследовании налоговых преступлений. Этот процесс имеет последействие и отражается на современном состоянии процесса доказывания по НДС деликтам, а привнесенные в жизнь общества либеральное содержание и правовой характер значительно усилили требования к качеству процесса доказывания. Таким образом, нам важны не только изменения в уголовном законе, а также — какие организации, в какой период осуществляли расследование по делам об уклонении от уплаты НДС. Кроме этого, важны также и изменения в налоговом и уголовно-процессуальном законодательстве, динамика изменений в которых показывает (рис.1), что налоговые нормы претерпевали существенно больше изменений, чем уголовный закон, а Уголовно-процессуальный кодекс до 2013 года также не претерпел такого количества изменений, как НК РФ, а ведь доказывание по бланкетной норме ст.199 УК РФ зависит именно от содержания положений налогового законодательства.

Рис. 1. Динамика изменений в законодательстве УК РФ, УПК РФ и НК РФ за 1996–2019 гг.

В изучении периодизации российского НДС, важны два подхода, отличающиеся признаком выделения периодов. Первый — это изменение фактических составов, образующих объект НДС. Второй — это периодизация изменений нормативного порядка исчисления и уплаты НДС в РФ на основе анализа нормативных актов с 1991 года до нашего времени.

При рассмотрении первого подхода, объективные особенности правового регулирования НДС в Российской Федерации позволяют выделить три типа таких отношений в фактическом составе: (1) накопительный тип; (2) комбинированный тип; (3) альтернативный тип.

Накопительный тип соответствует периоду применения НДС в Российской Федерации с 1992 по 1995 год, состоит в сложном способе связи элементов, который предполагает одновременное, параллельное существование фактов реализации и связанных с ними фактов затрат, а также их последовательное накопление в составе базы исчисления налога. Данная юридическая структура обладает неоспоримыми преимуществами в сравнении с действовавшей в то время и сейчас общеевропейской моделью по Шестой Директиве и последующим актам ЕЭС. Накопительная модель состава объекта налогообложения НДС наиболее полно соответствует сущностному понятию «добавленной стоимости», а также четко фиксирует ее размер и момент возникновения.

Комбинированный тип структурных отношений соответствует периоду применения в Российской Федерации с 1995 по 2005 год. Он характерен тем, что объект налогообложения дополняется усложняющим элементом состава в виде обязательного факта оплаты в связи с произведенной реализацией или понесенными затратами. Обязательность оплаты выступает условием наступления правовых последствий для уплаты НДС или его возврата возмещения из бюджета. По этой причине условие оплаты становится своеобразным барьером для массовых злоупотреблений с НДС.

Альтернативный тип соответствует периоду применения в Российской Федерации с 2006 года и длится по настоящее время. Для объекта налогообложения в этом варианте состава применяется альтернативная связь юридических фактов, которая вызывает правовые последствия по отдельности: факты реализации обуславливают формирование обязанности по уплате НДС; факты затрат связаны с возникновением права на возврат НДС из бюджета. Сама идея «добавленной стоимости» подразумевает, что такая стоимость создается реально действующими экономическими предприятиями. Такие предприятия являются устойчивой налоговой базой для НДС, который выплачивается конечным потребителем. Однако для промежуточных контрагентов действует принцип альтернативности: они имеют право возместить НДС, выплаченный последующим участникам. Этот принцип изменяет интуитивные представления о классическом налогообложении и порождает явление отрицательного налогового платежа. Налоговая практика РФ свидетельствует об устойчивом спросе на возмещение НДС из бюджета не только отдельными предприятиями, но и субъектами РФ. Так, в 2017 г. вместо уплаты НДС в бюджет осуществляют возмещение из него в сумме 59,9 млрд руб. Забайкальский край, республика Саха, Ненецкий АО, Еврейская АО, Чукотский АО, Магаданская, Амурская, Липецкая и Сахалинская области [25].

Анализ фактических составов позволяет приблизиться к принципиально важному выводу о наибольшей предпочтительности первого типа структурных отношений в фактическом составе объекта НДС. Тем более, что техническое препятствие, затрудняющее применение прямого метода расчета НДС, которое имело место в 90-е годы, сегодня преодолено достигнутым уровнем развития информационных технологий, что позволяет организовать фиксацию и последовательный учет юридических фактов реализации и затрат. Корпоративные системы контроля уже имеют возможность проводить такой учет для целей управленческого учета предприятий. Если бы вопрос стоял, какой из типов следовало бы применять на практике, то ответ однозначен — накопительный. Он разрешает противоречия и снимает причины злоупотреблений, которые имеют место при возмещении и уклонении от уплаты НДС.

Второй подход периодизации изменений нормативного порядка исчисления и уплаты НДС в РФ имеет следующее содержание этапов:

1-й этап, 1992–1995 годы, применение прямого метода исчисления НДС.

2-й этап, 1995–2005 годы, применение метода зачета или возмещения НДС.

3-й этап, 2006–2014 годы, применение метода зачета или возмещения НДС в условиях определения момента возникновения налоговых обязательств по дате отгрузки товаров, выполнения работ, оказания услуг.

4-й этап, с 2015 года по настоящее время, изменение нормативного регулирования налогообложения добавленной стоимости в связи с созданием ЕАЭС и необходимостью синхронизации и унификации национальных режимов НДС.

Имеет смысл рассмотреть эти этапы подробнее. УК РФ был принят Государственной Думой 24.05.1996, введен в действие с 01.01.1997 и содержал всего две статьи, устанавливающие уголовную ответственность за налоговые преступления, а именно ст. 198 «Уклонение гражданина от уплаты налогов» и ст. 199 «Уклонение от уплаты налогов с организации». В первоначальной редакции предусматривался закрытый перечень способов уклонения от уплаты налогов для организаций: включение в бухгалтерские документы заведомо искаженных данных о доходах и расходах, либо сокрытие объектов налогообложения. Было преддверие дефолта 1998 года. Необходимость пополнения бюджета послужило обстоятельством, способствовавшим принятию Федерального закона от 25.06.1998 № 92-ФЗ «О внесении изменений и дополнений в УК РФ» [26]. В соответствии с данным законом в ст. 199 УК РФ были впервые внесены изменения. Так, перечень способов уклонения от уплаты налогов, указанный в ст. 199 УК РФ, был расширен за счет включение в него «иных способов» уклонения от уплаты налогов, т. е. перечень фактически стал открытым.

Ученые в этот период нашли разумное толкование «иным способам» уклонения; например, Н. А. Лопашенко предлагала рассматривать в этом качестве сокрытие имущества, сделок, необоснованное внесение индивидуальным предпринимателем в бухгалтерские документы изменений, предоставляющих право на уплату налога по более низкой ставке, неполное бухгалтерское фиксирование торговых и иных операций, перемена места жительства или паспортных данных [27]. Но на практике изменения ст. 199 УК РФ, внесенные Федеральным законом от 25.06.1998 № 92-ФЗ, давали возможность правоохранительным органам возбуждать уголовные дела не только в случаях уклонения от уплаты налога, но и, к примеру, при невозможности уплаты налога из-за отсутствия денежных средств или при случайной ошибке бухгалтерии. Это превратило статьи налоговых составов в то, что называется «механизмом выбивания долгов».

В это время действовал УПК РСФСР 1961 года (до 01.07.2002), а расследованиями налоговых преступлений занимался специализированный орган — Федеральная служба налоговой полиции Российской Федерации (ФСНП), подчинённый непосредственно Президенту и просуществовавший с 18.03.1992 по 01.07.2003. Благодаря снижению требований к доказыванию по закону № 92-ФЗ, только за 2001 год органами ФСНП возбуждено более 36 тысяч уголовных дел, сумма возмещённого ущерба по оконченным уголовным делам составила около 27 миллиардов рублей, а в результате оперативно-служебной деятельности ФСНП России в бюджет возвращено более 100 миллиардов рублей, выявлено свыше 150 тысяч административных правонарушений, наложено административных штрафов на сумму в несколько сотен миллионов рублей [28]. В значительной степени эти результаты получены за счет того, что в ст. 199 были «иные способы» уклонения от уплаты налогов. Это был период самого простого доказывания в уголовных делах по уклонению от уплаты налогов. Изучение приговоров судов 1998–2003 годов показывает, что в качестве предмета доказывания налоговыми полицейскими выбирались, например, не имевшие никакого отношения к делу черновики документов, изъятые в ходе обысков в офисах и содержащие слово «НДС» и какие-то цифры, которые толковались, как способ уйти от уплаты налога.

Этим же Федеральным законом 25.06.1998 № 92-ФЗ по ст. 199 УК РФ был увеличен максимальный срок лишения свободы за уклонение от уплаты налогов с организации путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах, либо путем сокрытия других объектов налогообложения, совершенное в крупном размере, увеличился с трех до четырех лет, в отношении особо крупного размера — с пяти до семи лет. По сути была изменена до тяжкого преступления категория уклонения от уплаты налогов с организации в особо крупном размере, ч. 2 ст. 199 УК РФ. Особенно это касалось НДС — просто по причине того, что НДС содержит всегда самые значительные суммы. Авторами считается, что это отражало социально-экономическую обстановку в стране в условиях кризиса и имело целью усилить контроль и ответственность за налоговые преступления.

Следующие изменения в ст. 199 УК РФ были внесены Федеральным законом от 08.12.2003 № 162-ФЗ «О внесении изменений и дополнений в УК РФ» [29], связаны с обобщением опыта применения налогового и уголовного законодательства, принятием второй части Налогового кодекса РФ [30] и изменениями в системе расследования налоговых преступлений, которые в результате упразднения ФСНП перешли в МВД [31]. Федеральным законом от 08.12.2003 № 162-ФЗ было исключено из ст. 199 УК РФ указание на неопределенную категорию «иного способа» уклонения от уплаты налогов. Перечень способов уклонения от уплаты налогов стал опять закрытым и сводился к двум способам: непредставление налоговой декларации или иных документов, предоставление которых в соответствии с законодательством о налогах и сборах является обязательным; включение в декларацию или иные документы заведомо ложных сведений.

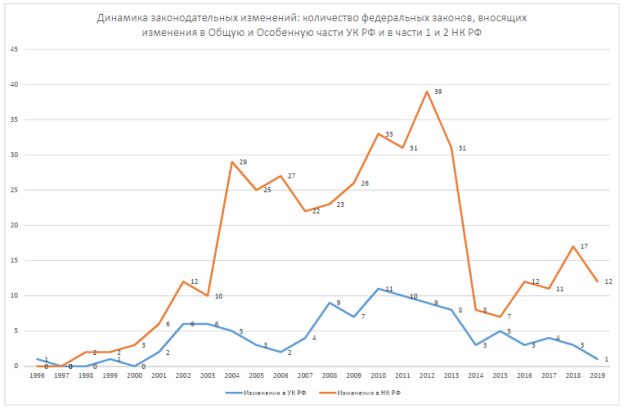

Также указанным федеральным законом были введены две новые статьи за налоговые преступления — ст. 199.1 и ст. 199.2, которые были сформулированы с учетом положений действующей на тот момент редакции НК РФ, но отсутствовали как налоговые составы УК РФ. Статьи УК РФ по налоговым преступлениям имеют бланкетный характер, и предметы доказывания по ним значительно определяются содержанием налогового законодательства. Налоговый кодекс, как документ, проработанный плохо в юридическом смысле, вводящий двойной и даже тройной смысл терминам, не несущим правового содержания, и даже в экономике обладающим неопределенными смыслами, является более подвижным и динамичным. Количество изменений в нем существенно выше, чем количество изменений в УК РФ (рис.2).

Интересен момент живучести термина «иные способы» по отношению к уклонению от уплаты налогов: только что убрав из ст. 199 этот термин, законодатель попытался включить его в диспозиции новых статей 199.1 и 199.2. Появление в ст. 199 УК РФ в связи с принятием Федерального закона от 08.12.2003 г. № 162-ФЗ точного указания на способы уклонение от уплаты налогов, за которые предусмотрена уголовная ответственность, не означало, что уклониться от уплаты НДС, можно каким-либо другим способом, помимо указанных в данной статье. Это один из важных моментов истории НДС. Через 11 лет после его введения произошло такое совершенствование налогового и уголовного законов, что при любых способах уклонения от уплаты НДС — неподача декларации, оформление «бумажных» сделок с однодневками, внесение искаженных данных в налоговый учет и т. д., налоговая отчетность по НДС в итоге не представлялась или намеренно искажалась, что подпадало под уголовно наказуемое деяние, предусмотренное ст. 199 УК РФ. Федеральным законом от 08.12.2003 № 162-ФЗ снизили с четырех до двух лет для крупного размера и с семи до шести лет для особо крупного размера максимально возможный срок лишения свободы по ст. 199 УК РФ; указанные изменения понизили категории уклонения от уплаты налогов с организации в крупном размере с преступления средней тяжести на преступления небольшой тяжести. Этим же законом № 162-ФЗ в ст. 199 УК РФ были изменены критерии определения крупного и особо крупного размера неуплаченных налогов, который стал исчисляться двумя способами — в виде процентной доли неуплаченных налогов относительно общей суммы налогов подлежащей уплате (10 % для крупного, 20 % для особо крупного), либо в виде абсолютной величины суммы неуплаченного налога, после которой неуплата становится уголовно преследуемой.

Рис. 2. Динамика законодательных изменений в НК РФ и УК РФ за 1996–2019 годы

Законодатель также отменил механизм исчисления крупного и особо крупного размера, при котором использовались единицы МРОТ, что привело к существенному увеличению суммы неуплаченного налога, которую следовало считать уголовно наказуемой. Так, в примечании к ст. 199 УК РФ пороговое значение крупного размера в 2000 году составляло 1000 МРОТ, или 132 000 руб. в денежном выражении, а в 2004 пороговое значение увеличилось более чем в 11 раз и составило 1,5 млн. руб. Сам способ процентного исчисления крупного и особого крупного размера оказался в практике правоприменения неоднозначным и даже спорным. В вопросах доказывания он значительно всё усложнил, потому что, кроме прочего, в пределы доказывания входит точное определение суммы ущерба, нанесенного бюджету в результате налогового преступления. Для доказывания оказалось чрезвычайно сложным определить процент при уклонении налогоплательщиком за один и тот же период времени от разных налогов, а с учетом требований расчета ущерба за три идущих подряд финансовых года, вопрос стал настолько неопределенным, что разные суды решали его по своему усмотрению, которое никак не было единообразным. Это было отменено только c 12.04.2020 Федеральным законом № 73-ФЗ от 01.04.2020, то есть через 17 лет после введения в действие закона № 162-ФЗ.

Авторы по-разному оценивают сущность изложенных выше изменений, называют «частичной декриминализацией налоговых преступлений», как например А. Г. Безверхов [32] или И. Н. Соловьев [33]. Трудно, однако, согласиться с этим тезисом применительно именно к НДС. Те пределы крупного и особо крупного ущерба при неуплате такого налога, которые установлены ст. 199 УК РФ, как НДС, по причине того, что НДС является финансово ёмким налогом, имеющим большую налоговую ставку по отношению к валовой реализации налогоплательщика, легко преодолеваются. Важен также тот факт, что изменения, внесенные Федеральным законом от 08.12.2003 № 162-ФЗ, в части смягчения уголовной ответственности за налоговые преступления, происходили в период экономического роста крупных российских компаний, массового строительства по их заказам, что и привело к тому, что именно на НДС деликты декриминализация повлияла не сильно, о чем говорит статистика. Другое дело, что на фоне «дела ЮКОСа» и угрозы репрессивных мер действительно возросла финансовая дисциплина и внутренний контроль за уплатой налогов у предприятий. Это сразу заметно сказалось на проблемах доказывания. Ранее доказывание по налоговым преступлениям было достаточно простой процедурой из-за того, что предприятия допускали грубые, легко определяемые ошибки при уклонении от НДС. Можно сказать, что после введения декриминализирующего закона № 162-ФЗ проблема уклонения от уплаты НДС перешла на новый качественный уровень, и в начале прошлого десятилетия основная проблема состояла уже не в простой неуплате НДС, а в широком использовании способов минимизации НДС, позволяющих компаниям заявлять в декларациях меньшие суммы налогов, чем он должен быть на самом деле. Преступления в сфере неуплаты НДС стали более изощренными и стали требовать совершенно иных способов доказывания, основанных на глубоком знании налогового законодательства, но это, с одной стороны. С другой стороны, динамика развития налогового и уголовного законодательства в 2000–2006 годах требовала разъяснений новых диспозиций и составов, а также обобщения практики их правоприменения. В тот период действовало Постановление Пленума Верховного Суда РФ от 04.08.1997 № 8 «О некоторых вопросах применения судами Российской Федерации уголовного законодательства об ответственности за уклонение от уплаты налогов» [34], и его разъяснения существенно отстали от действительного состояния законов, особенно после принятия Федерального закона от 08.12.2003 № 162-ФЗ, и действовавшему НК РФ. При изменении диспозиций всегда появляются вопросы квалификации и доказывания. Как результат, имело место не единообразное, разнонаправленное толкование следствием и правоприменителем объективных и субъективных признаков налоговых преступлений. В борьбе с уклонением от уплаты НДС усилилась тенденция несогласованности в деятельности органов предварительного следствия и суда [35].

В Российской практике значительную роль играет разъяснительная позиция высших судов, которая многими исследователями трактуется как некая законодательная функция, хотя правоприменитель ждёт остро необходимые практикам разъяснения. Согласимся с этим, потому что указанные выше проблемы правоприменения по налоговым деликтам невозможно было бы решить, если бы Пленум Верховного Суда РФ не принял Постановление от 28.12.2006 № 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» [36]. Сейчас это Постановление отменено принятием Постановления Пленума Верховного Суда РФ от 26.11.2019 № 48 «О практике применения судами законодательства об ответственности за налоговые преступления», однако в 2006 году Постановление № 64 сыграло очень важную роль [37], хотя и запоздало. Постановление № 48, кстати, сняло болезненные вопросы окончания налоговых преступлений, разъяснило значительное количество считавшихся спорными позиций по доказыванию и уголовному процессу.

В доказывании по делам об уклонении от уплаты НДС в то время был очень неясен вопрос о том, какое доказательное значение следует придавать обстоятельствам, установленным налоговыми органами при проверках и решениями арбитражных судов при оспаривании налогоплательщиками ненормативных актов налоговых органов. Пунктом 23 Постановления № 64 ВС РФ указал о необходимости учитывать судами при рассмотрении уголовных дел о налоговых преступлениях вступившие в законную силу решения арбитражных судов, судов общей юрисдикции, а также другие решения, постановленные в порядке гражданского судопроизводства, имеющие значение по делу. Такие решения подлежат оценке в совокупности с иными собранными доказательствами по правилам ст. 88 УПК РФ. В свою очередь, решения арбитражных судов стали значимыми в доказывании по уголовным делам. В связи с этим особое значение стали приобретать Постановления тогда действующего Высшего Арбитражного суда РФ для уяснения некоторых уголовно-правовых аспектов, например, важнейший при доказывании вопрос об отграничении уклонения от уплаты налогов от правомерной оптимизации.

Здесь самое время сказать о том, что исторически Федеральный закон от 08.12.2003 № 162-ФЗ привел к взаимосвязанным правовым событиям, которые очень плотно и юридически понятно связали нормы налоговых составов УК РФ с нормами законодательства о налогах и сборах, с нормами уголовного процесса и практикой их правоприменения.

Оценивая этот исторический факт, как достижение, признаем, что учеными это не было встречено как однозначно положительное новшество. Укажем на интересное мнение А. Александрова, который говорит, что решения, принимаемые судами по гражданским, арбитражным делам, в которых установлены какие-либо фактические обстоятельства, могут создать непреодолимые препятствия для начала и продолжения уголовно-процессуальной деятельности и фактически в обход фундаментальных правовых ценностей, защищаемых уголовным правом, ведет к разрешению уголовно-правовых споров через гражданский суд [38]. Действительно, определенное давление со стороны судебных актов по рассмотрению налоговых споров по гражданским и арбитражным искам, следствие в процессе доказывания испытывает. Поскольку положения уголовно-процессуального закона обязывают рассматривать обстоятельства дела, особенно субъективную сторону, со значительно большей детализацией и выяснением всех присущих делу событий и их взаимосвязи, то многое, что может считаться установленным в арбитражном суде, не может считаться доказанным в уголовном процессе: грамотный следователь всегда найдет доказательства, которые снимают неясности или недостаточную обоснованность выводов актов, вынесенным по налоговым спорам. Другое дело, как к этому относятся участвующие в уголовном процессе стороны.

Начавшийся в 2008 году мировой экономический кризис негативно отразился на российской экономике и привел к принятию защитных мер руководством страны. Создание благоприятного инвестиционного климата в России является проблемой, причем она навряд ли может быть решена, когда предприниматель при полной уплате всех налогов должен отдавать в казну, по оценкам специалистов, от 36 до 48 копеек с каждого рубля [39] и стимулирует поиски уклонения от уплаты налогов. Тем не менее, была поставлена задача повышения собираемости налогов, а подход государства к налоговой преступности был подтвержден, в частности, принятием вступившего в силу 01 января 2010 года Федерального закона от 29.12.2009 № 383-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Декларированная цель данного закона — декриминализация сферы налоговых правоотношений и установление на законодательном уровне правовых ориентиров развития налоговой системы. Указанным законом существенно увеличен размер неуплаченного налога, при котором уклонение считается совершенным в крупном или особо крупном размере. Это привело к снижению почти в два раза в 2010 году, по сравнению с 2009 годом, числа зарегистрированных преступлений экономической направленности [40]. Государству по существу стал важнее тот налогоплательщик, который платит ранее невыплаченный налог, чем тот, которого осудили за неуплату налога и изолировали от общества. Это можно было бы назвать отходом от принципов уголовного запрета на неуплату налогов или хотя бы либеральным подходом к уголовной ответственности за совершение налогового преступления, однако суть закона № 383-ФЗ следует рассматривать в системе с другими законами, направленными на поддержку среднего и малого предпринимательства, как довольно удачную исходную попытку создания благоприятного инвестиционного климата в России в период экономического кризиса. Ещё раз отметим, не настаивая, что для того, чтобы осуществлялось развитие, уровень требуемых к уплате налогов должен быть не поражающим основную цель бизнеса — получение прибыли. Среди причин налоговых деликтов и высокой латентности налоговых преступлений в нашей стране далеко не последним является общий высокий уровень налогов, требуемых к уплате. Исторический анализ налоговой теории и практики показывает, что идеальной налоговой системой общество до сих пор не располагает, наука же не имеет ответа на многие налоговые вопросы, а сложность темы определяют вечно актуальными слова Ж. Монтескье: «Ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которую оставляют им» [10].

Выводы.

Анализ развития ст. 199 УК РФ показал существенную зависимость условий уголовно-правового запрета на уклонение организации от уплаты НДС от социально-экономического и международного положения России. Запрет ужесточается в период экономических спадов и имеет либеральные тенденции облегчения в периоды экономических подъемов.

Выяснено, что изменения бланкетной нормы ст. 199 УК РФ медленно реагируют на изменения в определяющем налоговом законодательстве. Значительные изменения в уголовно-процессуальном законе также имеют догоняющий характер, и не оперативно реагируют на изменения налогового закона.

Значительную роль в практике применения уголовных норм оказывало многократное, кардинальное изменение организационных форм расследования налоговых преступлений, их подследственность, при этом не в полной степени были обеспечены преемственность и подготовка кадров, а также — взаимодействие между участвующими ведомствами.

Объект налогообложения, которым является налог на добавленную стоимость, является наиболее сложным, регламентирующие его начисление и уплату документы весьма разнообразными, вариативность условий и способов уклонения от его уплаты допускает большое количество вариантов уклонения. Из-за значительных изменений налоговых норм, опыт в расследовании НДС-деликтов прошлых периодов времени не позволяет быть примененным в полной мере в современных условиях.

Во взаимосвязи, выявленные факторы исторически и по сути обуславливают сложные условия осуществления процессов доказывания в уголовных делах о налоговых преступлениях по уплате НДС.

Литература:

- Анджаев А. В. Развитие государственно-правовых основ налогообложения в Российской Империи: историко-правовой аспект: Дисс. … канд. юрид. наук. СПб., 2004. 171 с.

- Озеров В. В. Возникновение государственности и комплексного института налогообложения Древнего мира и античной Греции: историко-правовой аспект: Дисс. … канд. юрид. наук. СПб., 2007. 212 с.

- Комиссарова И. А. Система прямого налогообложения в 1920-е годы: Дисс. … канд. истор. наук. Иваново, 2000. С. 47.

- Петухова Н. Е. История налогообложения в России IX-XX вв. — М.: Вузовский учебник, 2009. — 416 с.

- Захаров В. Н., Петров Ю. А., Шацилло М. К. История налогов в России. IX — начало ХХ в. — М.: РОССПЭН, 2006. — 296 с.

- Налог на добавленную стоимость. [Электронный ресурс]. — URL: https://ru.wikipedia.org/wiki/Налог_на_добавленную_стоимость (дата обращения 12 ноября 2019 года).

- НДС. [Электронный ресурс]. — URL: https://fingazeta.ru/finance/taxes/173770/ (дата обращения 22 ноября 2019 года).

- Толкушкин А. В. История налогов в России. — М.: «ЮристЪ”, 2001. — 432 с.

- Леонова, Н. Г. История и теория налогообложения.: учеб. пособие / Н Г Леонова − Хабаровск: Изд-во Тихоокеан. Гос. ун-та, 2016–83 с.

- Морис Лоре. [Электронный ресурс]. — URL: https://www.lajauneetlarouge.com/maurice-laure-36–1917–2001/ (дата обращения 02 ноября 2019 года).

- Вишневский В. П., Веткин А. С. Уход от налогов: теория и практика: Монография. — Донецк, 2003.

- Шишкин Р. Н. Правовое регулирование налога на добавленную стоимость / Р. Н. Шишкин; под ред. к.ю.н. Н. А. Поветкиной. М.: ИД «Юриспруденция», 2012. 128 с.

- Артемьева Ю. А. Международно-правовые основы борьбы с налоговыми преступлениями // Налоги. — 2009. — № 12.

- Ефимов И. А., Токарев Д. И. Об истории становления норм, предусматривающих уголовную ответственность за совершение налоговых преступлений. Вестник Воронежского института МВД России. — № 3/2015.

- Удар в юрлицо. Александр Бастрыкин: криминальные фирмы надо судить по Уголовному кодексу. Российская газета — Федеральный выпуск № 60(5436). 23.03.2011.

- Кучеров И. И. Налоговые преступления. М., 1997. С. 18.

- Караваева И. В., Сиполс О. В. Налог с оборота как важнейший финансовый источник индустриальных преобразований. Финансы и кредит. № 1(241)-2007. — С. 67–73.

- Башашкина Г. Ю. Особенности взимания налогов в России в условиях административной системы. Налоговая система в первой половине 20 века. Экономика. № 4. 2017.

- Цыпкин С. Правовое регулирование налоговых отношений в СССР. — М., 1955. — С. 17

- Андрей Вышинский: он делал все, чтобы свернуть репрессии. [Электронный ресурс]. — URL: https://www.business-gazeta.ru/article/366827/ (дата обращения 23 ноября 2019 года).

- Евгений Ясин: `Налоги, которые мы выбираем. [Электронный ресурс]. — URL: http://viperson.ru/articles/evgeniy-yasin-nalogi-kotorye-my-vybiraem (дата обращения 11 декабря 2019 года).

- Дворкович против введения налога с продаж. [Электронный ресурс]. — URL: https://fingazeta.ru/finance/taxes/226852 (дата обращения 04 ноября 2019 года).

- Демурчев Л. Г. Проблемы классификации иных процессуальных действий в уголовном процессе, используемых при собирании доказательств. Общество и право. 2010. № 5 (32).

- Устов Т. Р. Особенности производства иных процессуальных действии, предназначенных для получения доказательств. Общество и право. Уголовное судопроизводство. 2011. № 1 (51).

- Официальный сайт Росстата. [Электронный ресурс]. — URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/accounts/# (дата обращения: 10 ноября 2019 года).

- Собрание законодательства РФ. 1998. № 26. Ст. 3012.

- Лопашенко Н. А. Преступления в сфере экономической деятельности. Комментарий к гл. 22 УК РФ. Ростов-на-Дону, 1999. С. 326.

- Поверенов Е. В. О необходимости восстановления Федеральной службы налоговой полиции России. [Электронный ресурс]. — URL: https://cyberleninka.ru/article/n/o-neobhodimosti-vosstanovleniya-federalnoy-sluzhby-nalogovoy-politsii-rossii (дата обращения 12 ноября 2019 года).

- Собрание законодательства РФ. 2003. № 50. Ст. 4848

- Собрание законодательства РФ. 2000. № 32. Ст. 3340.

- Федеральный закон от 30.06.2003 г. № 86-ФЗ. // Собрание законодательства РФ. 2003. № 27. ст. 2700.

- 131 Безверхов А. Г. Современная уголовная политика в сфере экономики: в поисках адекватной модели. // Российская юстиция. 2012. № 10. С. 32.

- Соловьев И. Н. Проблемные вопросы квалификации налоговых преступлений [Электронный ресурс] // Подготовлен для системы Консультант Плюс, 2009. — Режим доступа: локальный.

- Бюллетень Верховного Суда РФ. 1997. № 9.

- Караханов А. Н. Новые уголовно-правовые вопросы применения судами Российской Федерации уголовного законодательства об ответственности за налоговые преступления: позиция Пленума Верховного Суда РФ // Законы России: опыт, анализ, практика. 2007. № 5. С. 35.

- Постановление Пленума Верховного Суда РФ от 28.12.2006 г. № 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» // Российская газета. № 297. 2006.

- Яни П. С., Мурадов Э. С. Субъективные признаки налоговых преступлений: позиция Пленума Верховного Суда РФ // Законы России: опыт, анализ, практика. 2007. № 3. С. 74.

- Александров А., Горюнов В., Пятышев Я. Иммунитет от уголовного преследования // ЭЖ-Юрист. 2013. № 24. С. 1, 6.

- Александр Аузан: «Сейчас мы отдаем государству в виде налогов 48 копеек с рубля» [Электронный ресурс]. — URL: https://www.forbes.ru/biznes/348101-aleksandr-auzan-seychas-my-otdaem-gosudarstvu-v-vide-nalogov-48-kopeek-s-rublya (дата обращения 17 ноября 2019 года).

- Информация, размещенная на портале правовой статистики Генеральной прокуратуры РФ. [Электронный ресурс]. — URL: http://crimestat.ru/offenses_chart. (дата обращения 24 ноября 2019 года).