В статье рассмотрены особенности развития финансовых отношений между предпринимательскими структурами и государством. Проанализирована роль предприятий при формировании государственного бюджета. Выделены факторы, формирующие налоговую нагрузку предпринимательских структур.

Ключевые слова: финансовые отношения, государство, предприятия, налоговые поступления, бюджетная политика.

Финансовые отношения — это экономические отношения между субъектами, которые связаны с формирование и распределением денежных средств. На сегодняшний день существует широкая классификация разновидностей финансовых отношений. Однако, одну из ключевых ролей занимают финансовые отношения между предприятиями и государством. Именно два вышеперечисленных субъекта являются системообразующими элементами социально-экономического развития Российской Федерации.

Зачастую, финансовые отношения между предпринимательскими структурами и государством происходят в рамках уплаты налогов и обязательных сборов. Именно по этой причине развитие финансовых отношений между данными субъектами является ключевым фактором налоговой политики страны. Таким образом, финансовые отношения между предприятиями и государством выступает главным источником налоговых поступлений, формируя при этом его бюджетные средства, от распределения которых в дальнейшем зависит социально-экономическое развитие России.

Целью научной статьи является анализ развития финансовых отношений между предприятиями и государством в России через аспект формирования налоговых поступлений в бюджет страны. В частности, актуальными является анализ налогообложения прибыли, налоговой нагрузки отечественных предприятий и динамика поступления средств в федеральный бюджет.

С целью анализа роли налогообложения прибыли, как одного из элементов финансовых отношений между предприятиями и государством в России, необходимо проанализировать динамику структуры доходов консолидированного бюджета страны, где можно оценить роль данного налога (таблица 1).

Таблица 1

Структура доходов консолидированного бюджета Российской Федерации впериод 2012–2017гг. [1]

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Доходы всего |

23,435 |

24,442 |

26,766 |

26,922 |

26,181 |

31,046 |

|

Нефтегазовые доходы |

6,453 |

6,534 |

7,433 |

5,862 |

4,844 |

5,971 |

|

Ненефтегазовые доходы |

16,981 |

17,908 |

19,332 |

21,059 |

23,337 |

25,074 |

|

НДС |

3,545 |

3,539 |

3,931 |

4,234 |

4,571 |

5,137 |

|

Акцизы |

0,837 |

1,015 |

1,072 |

1,068 |

1,356 |

1,521 |

|

Налог на прибыль |

2,355 |

2,071 |

2,375 |

2,599 |

2,770 |

3,290 |

|

НДФЛ |

2,261 |

2,499 |

2,702 |

2,807 |

3,018 |

3,252 |

|

Ввозные пошлины |

0,732 |

0,683 |

0,652 |

0,565 |

0,563 |

0,588 |

|

Страховые взносы |

4,103 |

4,694 |

5,035 |

5,636 |

6,326 |

6,784 |

|

Прочие |

3,145 |

3,404 |

3,562 |

4,148 |

4,731 |

4,501 |

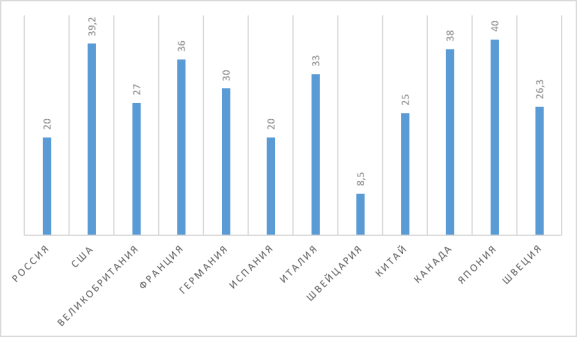

Так, в 2017 году, общий объем доходов консолидированного бюджета России составлял 31,046 трлн рублей, из которых 3,29 трлн рублей налог на прибыль. Как видим, доля данного налога в общей структуре государственных и бюджетных доходов не столь значительный, что возможно связано с достаточно низкой ставкой по сравнению с зарубежными странами (рис. 1).

Рис. 1. Уровни налоговой ставки на прибыль предприятий в различных странах мира [2]

На сегодняшний день, ставка налога на прибыль в России составляет 20 %. В США, например, ставка составляет 39,2 %, в Германии — 30 %, во Франции — 36 %, а в Японии — рекордные 40 %. При этом, наиболее низкая ставка налогообложения прибыли в Швейцарии — 8,5 %, что совместимо с его статусом мирового центра банковских офшоров.

Оценивая эффективность налоговой политики и налогообложения прибыли, необходимо осознавать, что оценка зависит ни сколько от процентной ставки, сколько от государственной системы налоговых льгот, которые предприятия получают взамен за активную инвестиционную деятельность, стимулирующая быстрые темпы социально-экономического развития страны.

Важным аспектом формирования финансовых отношений между государством и предпринимательскими структурами является процесс обсуждения условий налоговой политики. В частности, лояльным является использование экономического лоббизма с целью снижение уровня налоговой нагрузки или налоговой ставки отдельных платежей и взносов. Правительству Российской Федерации стоит принимать ко вниманию заинтересованность в сотрудничестве с частным сектором, поскольку именно бизнес-субъекты являются основными налогоплательщиками в бюджетные и внебюджетные фонды.

Таким образом, ключевая задача развития финансовых отношений между предприятия и государством для второй стороны — способствование развития бизнеса, которые и далее будет выступать стабильным источником поступления налоговых выплат. Однако, для предприятий ключевая задача заключается в снижении уровня налогового бремени на функционирование своего бизнеса и коммерческой деятельности.

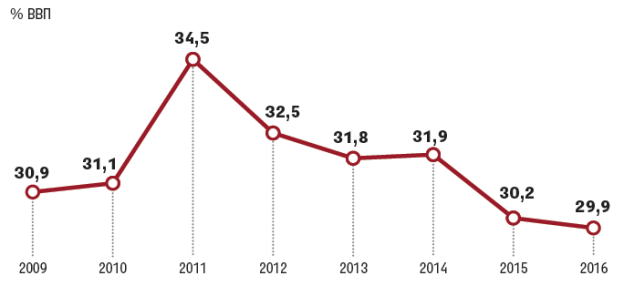

Чтобы оценить уровень размера налоговой нагрузки предприятий в России можно обратиться к Проекту федерального бюджета на 2018–2020 года Минфина, где представлены следующие данные (рис. 2).

Рис. 2. Налоговая нагрузка предприятий в Российской Федерации в период 2009–2016 гг. [3]

Таким образом, из рисунка 2 можно сделать заключение о том, что максимальный уровень налоговой нагрузки на предпринимательскую деятельность был в период 2011–2012 гг. На то время, уровень налоговой нагрузки составлял 34,5 %. На сегодняшний день, налоговое бремя снижается и составляет уже ниже — 30 %.

Исходя из этого, можно сделать выводы о том, что в рамках развития финансовых отношений между государством и предпринимательскими структурами ощущается «потепление», которое сопровождается снижением уровня налоговой нагрузки на коммерческую деятельность отечественных организаций.

Однако, в рамках бюджетной и налоговой политики России в 2018 году, малому, среднему и крупному бизнесу необходимо будет уплачивать новые налоги. Помимо этого, по некоторым налогам, которые соответствуют отдельным сферам/отраслям бизнеса и рынков, повышены ставки, что в сумме приведет к дополнительному налоговому бремени в размере около 100 млрд российских рублей. Исходя из этого, в период 2018–2019 гг. трудно констатировать факт о том, что финансовые отношения между государством и предприятиями в рамках налоговой политики будут улучшаться, а не наоборот, приводить к конфронтации интересов.

На сегодняшний день, известны следующие основные факторы, влияющие на размер налоговой нагрузки предприятий в России:

– объем производственного процесса, включая объем выпущенной продукции;

– отрасль производства продукции, что влияет на возможный размер дополнительных налогов, акцизов и т. д.;

– используемая система налогообложения, которая устанавливается исходя из сферы и формы собственности бизнеса;

– изменение величины налоговых баз;

– оптимизация налоговой политики на предприятии;

– изменения в законодательной базе налоговой политики.

Таким образом, современный этап формирования финансовых отношений между предприятиями и государством характеризуется функционирования налоговой политики, где результаты коммерческой деятельности организаций способствуют налоговым выплатам и взносам на государственные бюджетные фонды, поддерживающих социально-экономическое развитие России. Исходя из научного исследования, можно сделать заключение, что одними из ключевых факторов формирования финансовых отношений между предпринимательскими структурами и государством являются условия налоговой политики, включая налогообложение прибыли и уровень налоговой нагрузки в целом.

Литература:

- Консолидированный бюджет Российской Федерации. URL: https://www.minfin.ru/ru/statistics/conbud/ (дата обращения: 21.04.2019).

- Фетисов П. С. Сравнительный анализ налогообложения прибыли организаций в РФ и в зарубежных странах // International scientific review. — 2015. — № 3(4).

- Бизнес пожаловался Путину на Медведева // Ведомости. URL: https://www.vedomosti.ru/economics/articles/2017/11/20/742277-biznes-putinu#/galleries/140737493649461/normal/1 (дата обращения: 21.04.2019).

- Понятие и факторы, влияющие на величину налоговой нагрузки. URL: https://studexpo.ru/234204/dengi_finansy_kredit/ponyatie_faktory_vliyayuschie _velichinu_nalogovoy_nagruzki (дата обращения: 21.04.2019).

- Зарипова Н. Д. Налоговая нагрузка и ее воздействие на хозяйственную активность организаций // Статистика и экономика. — 2014. — № 1.