Аудит налогообложения — это инструмент, обеспечивающий заинтересованных пользователей достоверной, полной и объективной информацией о правильности исчисления налоговых обязательств и платежей в соответствии с нормами налогового законодательства.

На российском рынке аудиторских услуг возрастает конкуренция по данному виду услуг, повышается требовательность не только заказчиков, но и пользователей аудита, заинтересованных в том, чтобы аудиторские проверки проводились в соответствии с аудиторскими стандартами. В связи с этим по-прежнему актуальной остается проблема повышения качества аудита налогообложения.

Развитие этого сегмента аудиторской деятельности обусловлено спросом, который сформирован экономической ситуацией в стране и новыми тенденциями в законодательстве. Аудит налогообложения по сравнению с другими направлениями аудита является самым недостаточно изученным в связи с частыми изменениями в бухгалтерском и налоговом законодательствах, отсутствием отдельных нормативных документов, подробно регулирующих этот вид аудита. [1]

Налоговый аудит не выделяется как отдельный вид аудита Федеральным законом «Об аудиторской деятельности» [7], а относится к сопутствующим услугам и является инициативным (необязательным). Фактически если заказчик общего аудита пожелает подвергнуть проверке налоговый учет и налоговую отчетность своей организации, налоговый аудит может быть частью общего аудита. Однако налоговая составляющая общего аудита не способна охватить всего объема информации, влияющей на налоговые обязательства организации. Следовательно, для того чтобы как можно шире изучить и впоследствии снизить налоговые риски организации, необходимо проведение полноценного налогового аудита.

На основе критической оценки и обобщения различных определений термина «аудит налогообложения» (табл. 1) нами дано авторское понятие данного термина.

Из представленного авторского определения следует, что целью аудита налогообложения является выражение мнения аудитора о том, что бухгалтерская отчетность подготовлена во всех существенных положениях в соответствии с установленными принципами и налоговым законодательством.

Таблица 1

Определения понятия «аудит налогообложения»

|

Источник |

Определение понятия «налоговый аудит» |

|

Методика аудиторской деятельности «Налоговый аудит и другие сопутствующие услуги по налоговым вопросам. Общение с налоговыми органами» [5] |

Выполнение аудиторской организацией специального аудиторского задания по рассмотрению бухгалтерских и налоговых отчетов экономического субъекта с целью выражения мнения о степени достоверности и соответствия во всех существенных аспектах нормам, установленным законодательством, порядка формирования, отражения в учете и уплаты экономическим субъектом налогов и других платежей в бюджеты различных уровней и внебюджетные фонды |

|

Олейник М. А. [11] |

Деятельность независимых от налоговых органов субъектов по разработке рекомендаций, составлению документов и представительству, осуществляемая в интересах налогоплательщиков, это способ реализации прав конкретного налогоплательщика на получение квалифицированной помощи профессионала |

|

Кустова К. С. и Петракова Н. Г. [3] |

Аудиторская услуга по проверке отчетности, составленной по правилам налогового учета |

|

Киреева В. В. [2] |

Самостоятельная сопутствующая аудиту услуга, включающая в себя перечень согласованных процедур, проводимых аудитором по отношению к налоговым обязательствам с целью формирования вывода о соответствии налоговой отчетности экономического субъекта и его финансово-хозяйственной деятельности во всех существенных аспектах нормам налогового законодательства. |

|

Авторское определение |

Независимая проверка бухгалтерского учета и отчетности организации в части, касающейся расчетов по налогам и сборам, с целью выражения мнения о ее достоверности. |

Информационной базой для проведения аудита налогообложения являются:

1) Налоговый Кодекс Российской Федерации; [6]

2) Федеральный закон «Об аудиторской деятельности» № 307-ФЗ от 30.12.2008; [77)]

3) Федеральный закон «О бухгалтерском учете» № 402-ФЗ от 6.12.2011; [8]

4) Международные стандарты аудита [4];

5) Положение по бухгалтерскому учету 18/02 «Учет расчетов по налогу на прибыль организаций»; [12]

6) Методика аудиторской деятельности «Налоговый аудит и другие сопутствующие услуги по налоговым вопросам. Общение с налоговыми органами»; [55)]

7) учредительные документы;

8) положение по учетной политике;

9) бухгалтерская и налоговая отчетность;

10) первичные документы аудируемого лица,

11) регистры бухгалтерского и налогового учета;

12) акты проверок контрольных органов, в том числе налоговых;

13) решения, постановления и определения судебных органов;

14) материалы предыдущих аудиторских проверок;

15) акты и заключения экспертиз;

16) устные высказывания и письменные подтверждения сотрудников экономического субъекта и третьих лиц, ответы на запросы.

Федеральным законом от 30.12.2008 N 307-ФЗ «Об аудиторской деятельности» [7] установлено, что «аудиторская деятельность осуществляется в соответствии с международными стандартами аудита, которые являются обязательными для аудиторских организаций, аудиторов, саморегулируемых организаций аудиторов и их работников…». С 1 января 2017 года, согласно приказу Минфина от 24.10.2016 N 192н [9] на территории РФ введены в действие 30 международных стандартов аудита. Кроме того, Приказом Минфина от 09.11.2016 № 207н [10] с 1 января 2017 года введены еще 18 новых стандартов аудита. В связи с этим являются актуальными вопросы исследования международных стандартов аудита. Необходимо достижение аудиторами единого понимания основных принципов аудита и формирования аудиторского мнения.

Существует мнение, что трудоемкость аудита увеличится на 30–40 % в связи с переходом на МСА, так как для выполнения новых требований возрастет количество аудиторских процедур, новых форм и таблиц для заполнения и других документов аудиторов. Однако, Л. З. Шнейдман утверждает, что данный переход позволит значительно повысить качество аудита. [14]

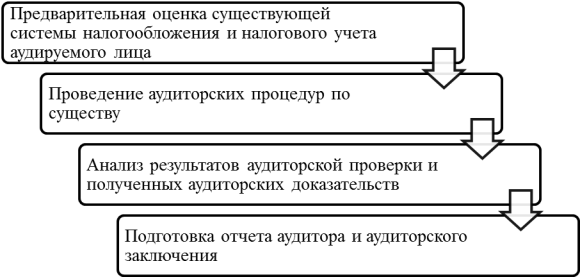

Проведение налогового аудита можно разделить на несколько этапов (рисунок 1).

Рис. 1. Этапы проведения налогового аудита

Международный стандарт аудита (МСА) 300 «Планирование аудита финансовой отчетности» [4)] устанавливает обязанности аудитора по планированию аудита финансовой отчетности. Согласно пункту 2 данного МСА планирование аудита заключается в разработке общей стратегии аудита по заданию и составлении плана аудита. Одной из особенностей методики аудита по МСА является требование к составлению протоколов встреч с представителями аудируемого предприятия, как минимум дважды — перед началом проверки и после ее окончания. Повысились требования к запросам как к представителям аудируемой организации, так и к внешним организациям. Согласно п. А15 МСА 505 [4] устный ответ на запрос о подтверждении информации сам по себе не удовлетворяет определению внешнего подтверждения, поскольку не является письменным ответом, направленным непосредственно аудитору“.

Вместо старой привычной формы аудиторского заключения на нескольких листах со стандартным текстом, по всем договорам на проведение обязательного аудита, заключенным с 1 января 2017 года, составляется более информационно расширенное насыщенное заключение в соответствии с МСА. Л. З. Шнейдман утверждает, что инвесторы в последние годы высказывали жесткую критику в отношении аудиторских заключений из-за недостаточного объема предоставляемой в них информации. По его мнению, обновленная форма заключения содержит не только оценку отчетности компании, но и обращает внимание пользователя на значимые моменты в деятельности проверяемой организации, то есть на то, что привлекло внимание аудитора и несет существенные риски и т. д. [14]

Стоит отметить, что новое аудиторское заключение содержит не только оценку финансовой отчетности компании, но и концентрирует внимание на наиболее важных моментах в деятельности аудируемого лица, в том числе к тому, что привлекло наибольшее внимание аудитора, тому, в чем аудитор видит наиболее существенные риски для бизнеса и т. п. Тем самым новая форма аудиторского заключения содержит расширенную информацию не только для бухгалтерии, но и для других заинтересованных пользователей: акционеров, совета директоров и др., то есть более широкого круга лиц, принимающих решение о пути развития бизнеса.

Определенную сложность в проведении аудита налогообложения создает путаница и противоречия в положениях Методики аудиторской деятельности «Налоговый аудит и другие сопутствующие услуги по налоговым вопросам. Общение с налоговыми органами» [5] и Федеральным законом от 30.12.2008 № 307 «Об аудиторской деятельности» [7].

Методика налогового аудита основана на требованиях ФСАД и ФПСАД. В свою очередь ФЗ «Об аудиторской деятельности» [7] требует проведение аудита в соответствии с требованиями Международных стандартов аудиторской деятельности, что вызывает значительные разногласия.

На наш взгляд, следует акцентировать внимание на отдельных сходствах и отличиях внешнего и внутреннего аудита налогообложения.

Сходства заключаются в том, что внутренний и внешний аудит налогообложения имеют общие механизмы проведения проверки, используются одинаковые приемы аудита, аудиторские процедуры.

Далее рассмотрим основные отличия. Проведение аудита налогообложения является составной частью системы внутреннего контроля проверяемой организации, но обладает при этом достаточной степенью независимости. Посредством внутреннего аудита осуществляется проверка по утвержденным или согласованным графикам исключительно внутри одного экономического субъекта.

Как уже отмечено выше, цель внешнего аудита состоит в выражении мнения аудитора о том, что бухгалтерская отчетность подготовлена во всех существенных положениях в соответствии с установленными принципами и налоговым законодательством. Цель внутреннего аудита налогообложения — это выявление ошибок в исчислении налогов и сборов и разработка мероприятий по их предупреждению и устранению, а также усиление системы внутреннего налогового контроля.

В отличие от внешнего аудита по результатам внутреннего аудита формируется не аудиторское заключение с выражением мнения о достоверности отчетности, а рекомендации и советы по усилению или совершенствованию системы внутреннего контроля в области налогового учета. Внутренний аудит налогообложения в особенности направлен на снижение налоговых рисков в сфере применения налогового законодательства. Отчеты штатных внутренних аудиторов рассматриваются руководством организации и относятся к конфиденциальной внутренней документации. Периодичность проверок зависит от структуры экономического субъекта и задач, которые решает внутренний аудит. [13]

Результаты аудита для внутренних целей могут быть представлены в виде проектов и предложений по оптимизации налогообложения и сокращения налогового бремени, внесения изменений и предложений по улучшению в систему организации налогового учета.

Следует отметить, что аудиторской организации при проведении внешнего аудита в соответствии с МСА 610 [4] «Использование работы внутренних аудиторов» разрешено использовать работу службы внутреннего аудита для упрощения, сокращения характера и сроков, или уменьшения объема аудиторских процедур, проводимых непосредственно внешним аудитором. Но использование этого права остается на усмотрение внешнего аудитора при разработке общей стратегии аудита.

Однако исчисление налогов и налоговый учет относятся к областям высокого риска существенного искажения. Часто меняющееся и сложное налоговое законодательство в нашей стране создает множество предпосылок для искажений и ошибок при расчете налогов и отражении этой информации в учете и отчетности. В связи с этим при выполнении аудиторских процедур внешнему аудитору не следует всецело полагаться на помощь внутренних аудиторов проверяемой организации.

Изменения, связанные с переходом на МСА значительно усугубляют сложность, загруженность проведения аудита налогообложения и значительно повышают его стоимость. В связи с переходом на МСА возникли противоречия не только в методике проведения и документирования аудита, в том числе и аудита налогообложения, но и в его информационно-методическом обеспечении, что, в свою очередь, усложняет работу аудиторов и требует уточнений и разъяснений со стороны Минфина и саморегулируемых организаций аудиторов.

Литература:

- Воронина Л. И. Аудит: теория и практика / Л. И. Воронина. — М.: ИНФРА-М, 2018. — 314 с.

- Киреева В. В. Сущность налогового аудита: практический и теоретический аспект / В. В. Киреева // Таврический научный обозреватель. — 2016. — № 9. — С. 68–76.

- Кустова К. С. Аудит налогообложения: проблемы и перспективы развития / К. С. Кустова, Н. Г. Петракова // Новый взгляд. — 2016. — № 1. — С. 90–93.

- Международные стандарты аудита [Постановление Правительства Российской Федерации от 11.06.2015 № 576] // www.minfin.ru

- Методика аудиторской деятельности «Налоговый аудит и другие сопутствующие услуги по налоговым вопросам. Общение с налоговыми органами» [одобрена Комиссией по аудиторской деятельности при Президенте РФ 11.07.2000 Протокол № 1] // «Консультант Плюс»

- Налоговый кодекс Российской Федерации, часть первая от 31.07.1998 № 146-ФЗ, часть вторая от 05.08.2000 № 117-ФЗ // «Консультант Плюс»

- Об аудиторской деятельности: федеральный закон от 30.12.2008 г., № 307-ФЗ // «Консультант Плюс»

- О бухгалтерском учете: федеральный закон от 6.12.2011 г., № 402-ФЗ // «Консультант Плюс»

- О введении в действие международных стандартов аудита на территории Российской Федерации: приказ Минфина России от 24.10.2016 № 192н (ред. От 30.11.2016) // www.minfin.ru

- О введении в действие международных стандартов аудита на территории Российской Федерации: приказ Минфина России от 09.11.2016 N 207н // www.minfin.ru

- Олейник М. А. Налоговый аудит: учебное пособие / М. А. Олейник. — Краснодар.: ФГБОУ ВПО «КубГАУ», 2016. — 212 с.

- Положение по бухгалтерскому учету 18/02 «Учет расчетов по налогу на прибыль организаций» [Приказ Минфина России от 19.11.2002 N 114н (ред. от 06.04.2015)] // «Консультант Плюс»

- Салимова А. Д. Совершенствование методики налогового учета и налогового аудита / А. Д. Салимова, Е. В. Караськина // Символ науки. — 2017. — № 12. — С.63–68.

- Шнейдман Л. З. С аудиторов снимается обет молчания / Л. З. Шнейдман // www.audit-it.ru