В любой период развития экономики немаловажную роль играют банки. Банковская сфера предлагает множество товаров и услуг, необходимых для функционирования и обслуживания компаний, предпринимателей и физических лиц.

По мнению авторов, продвижение банковских продуктов и услуг опирается на две важнейшие составляющие:

– персонал (менеджеры банка);

– интернет-ресурсы банка.

Эффективное продвижение непосредственно связано с формирование лояльности клиентов к банку, что определяет, в свою очередь, конкурентоспособность кредитной организации. Главенствующая роль в продвижении банковских продуктов принадлежит менеджменту. Банковский менеджмент представляет собой научную систему управления банковским делом и персоналом, занятым в этой сфере (см.рис.1).

Рис.1. Основные элементы системы банковского менеджмента

Кратко охарактеризуем указанные направления. Анализ. Производится оценка деятельности банковского учреждения, как в целом, так и по отдельным направлениям. Сравниваются фактически достигнутые результаты, с прогнозами, с результатами конкурирующих банков и с результатами истекших периодов. Оценивается динамика самых объемных показателей банка — это: собственный капитал, депозиты, кредиты, активы, прибыль. Данный анализ полезен для определения и разработки дальнейшей стратегии развития банка, а также для выявления рейтинга банка среди клиентов.

Планирование. Позволяет моделировать будущее развитие банковского учреждения, его цели, масштабы и результаты деятельности в соизмерении с затратами на их выполнение. Целью планирования является обеспечение коллектива общей задачей, понимание стратегий и их выполнения.

В целом, планирование представляет собой общие и локальные перспективы развития банка. Результатом данного направления является разработка оперативных платов по отдельным направлениям банка (депозиты, инвестиции, кредиты, кадры и другие), а также составление бизнес-плана.

Регулирование. Регулирование осуществляется госнадзором. Так как коммерческие банки вовлекают в оборот крупные суммы денег, государственное регулирование предполагает ряд строгих требований к официальному лицензированию банков, а также ограничению сферы их деятельности, ликвидности, достаточности капитала, формированию в банках обязательных резервов. В связи с этим, внутрибанковская система направлена на саморегулирование, а именно соблюдение нормативных актов и требований установленных государственным надзором.

Контроль. В банковской сфере контроль подразделяется на внешний и внутренний. Внешний контроль осуществляется Центральным банком России и внешним аудитом. Внутренний организуется менеджерами банка. Целью менеджера на данном этапе является создание оперативной системы обнаружения недостатков в деятельности банка, с целью их устранения. Внешний и внутренний контроль взаимосвязаны в отношении проверки нормативных и законодательных актов Центрального банка, а также внутрибанковских правил и инструкций.

Из вышеизложенного следует, что банк — это самоуправляемая система, имеющая собственную структуру, цели, анализ, задачи, несмотря на высокую степень контроля и регулируемости со стороны государства. Менеджер, в свою очередь, является специалистом по управлению и мотивации персонала, а также разработки и внедрению новых товаров и услуг в сферу потребления.

Авторы, являясь рядовыми потребителями банковских услуг, считают, что менеджер банка представляет собой ключевую фигуру в продвижении продуктов. Исходя из того, что профессия менеджера — это постоянная работа с клиентами, было решено провести независимое исследование, в ходе которого выявлен ряд характеристик, которым должен соответствовать сотрудник банка.

К таким характеристикам отнесены: образование, удовлетворенность, востребованность профессии и уровень стресса работников. Было решено проанализировать не только отношение клиентов к сотрудникам банка, но и наоборот.

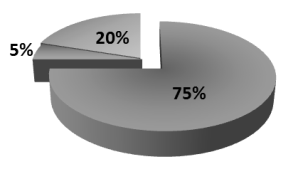

На рисунке 2 продемонстрированы результаты анкетирования менеджеров в банках Германии.

Рис. 2. Результаты исследования InstitutfürWirtschaftsforschung о роли образования для банковских менеджеров

Согласно анкетированию научно-экономического института Германии, Institut für Wirtschaftsforschung, для работы по профессии менеджера, необходимо иметь высшее образование, так ответили 75 % респондентов, 5 % анкетируемых указали наличие двух и более высших образований, 20 % менеджеров указали наличие средне профессионального образования.

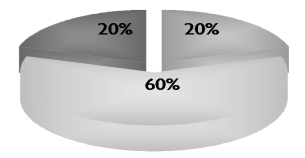

На рисунке 3 проиллюстрированы результаты проведенного авторами исследования, показавшие иное процентное отношение.

Рис.3. Результаты авторского исследования о роли образования для банковских менеджеров

У 60 % анкетированных менеджеров — высшее образование, 20 % менеджеров обладает двумя и более высшими образованиями, и 20 % респондентов ответили о законченном средне специальном образовании.

По мнению анкетированных сотрудников банков, на лояльность менеджеров, больше всего влияет удовлетворенность работников и уровень стресса. Выяснилось, что уровень стресса составляет 40 %, при этом удовлетворенность профессией 75 %.

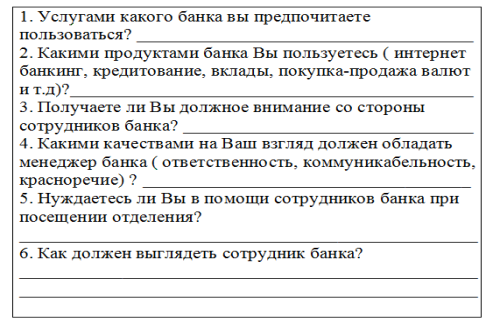

Помимо менеджеров, были анкетированы клиенты банков. По разработанной анкете, было опрошено 86 человек (см.рис.4)

Рис. 4. Анкета, разработанная авторами для полевых исследований

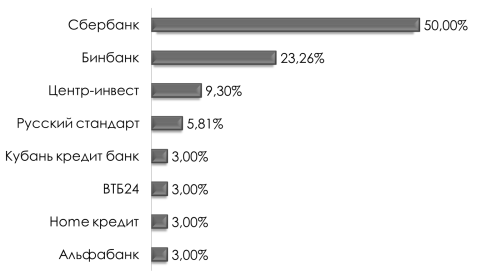

Респондентами были преподаватели и студенты Донского государственного технического университета, пенсионеры, а также прохожие в возрасте 18–38 лет. По результатам анкетирования был составлен рейтинг банков (см.рис.5).

Рис. 5. Рейтинг банков по результатам опроса, разработанного авторами

Первое место принадлежит Сбербанку, его рейтинг среди опрошенных составил ровно 50 %. Также мы выяснили, что в большинстве своем респонденты, указавшие в анкете «Сбербанк», предпочитают пользоваться следующими продуктами банка: интернет банкинг, сберегательные депозиты, потребительские кредиты.

Далее расположился Бинбанк — его рейтинг приблизительно 23,5 %. Самым популярным продуктом банка являются валютные операции (услуги по купле-продаже иностранной валюты). И на третьем месте банк Центр-инвест — с рейтингом порядка 9,5 %. Респонденты пользуются такими видами банковских продуктов как: открытие дебетовых карт, оплата коммунальных платежей.

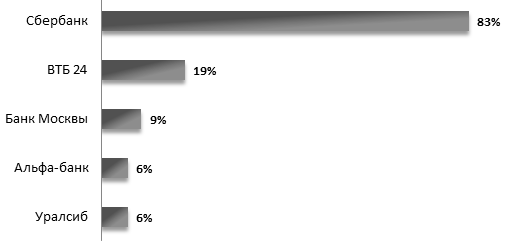

Авторы исследования сравнили результаты проведенного исследования с результатами подсчетов сайта Bankru.info. На рисунке 6 представлен рейтинг банков России.

Рис. 6. Рейтинг банков сайта Bankru.info [1]

Как можно увидеть, Сбербанк вызывает доверие среди 83 % опрошенных россиян. Банку ВТБ24 доверяют 19 % респондентов, а третья позиция принадлежит Банку Москвы, которому отдали голоса 9 % россиян.

Таким образом, стало известно, что в общероссийском рейтинге Бинбанк и Центр-инвест не вошли в пятерку самым популярных банков России.

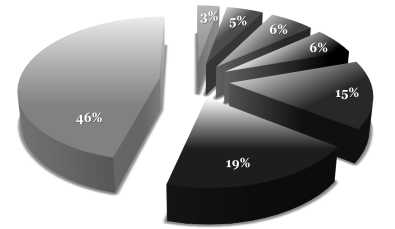

В анкете также были заданы вопросы о внешнем виде сотрудников банка. Выяснилось, что внешний вид менеджера банка играет важную роль для клиента. На рисунке 7 представлена диаграмма, составленная на основе результатов опроса, демонстрирующая важность внешнего вида сотрудников банка в процентном отношении.

Рис. 7. Роль внешнего вида банковского менеджера с точки зрения клиентов (авторское исследование)

Результаты анкетирования показали:

– 46 % опрашиваемых предпочитают видеть перед собой опрятно выглядящего сотрудника;

– 19 % — деловой стиль одежды

– 15 % — улыбчивого сотрудника

– 6 % — коммуникабельного и восприимчивого

– 5 % — предпочитает скромный персонал

– 3 % — внешний вид не важен

Таким образом, авторами был сделан вывод о важности образования менеджера и его внешнего вида, в сочетании с коммуникабельностью и правильностью доносимой клиенту информации банка.

Проводя данное исследование, было решено ознакомиться с сайтами банков и отзывами об их контенте, удобстве и функциональности. По данным портала Banki.ru, опубликовавшему результаты исследования аналитического агентства Markswebb Rank & Report, самым популярным сервисом интернет-банкинга в России с существенным отрывом от конкурентов является Сбербанк Онлайн — им пользуются 3 из 4 пользователей интернет-банкинга (см.рис.8).

Рис. 8. Рейтинг интернет-банкинга Markswebb Rank & Report [2]

По результатам исследования выяснилось, что девять из десяти пользователей интернет-банкинга, предпочитают пользоваться такими банками как: Сбербанк России, Альфа-Банк, ВТБ24, Русский Стандарт и ТКС Банк. Согласно сайту Banki.ru, наиболее популярной задачей, которую решают пользователи интернет-банков, является просмотр выписок по счету и истории операций. Три четверти пользователей интернет-банков совершают хотя бы одну платежную операцию через интернет-банк за месяц. При этом наиболее популярными категориями платежей являются мобильная связь, интернет, переводы между своими счетами, внутри банка и оплата коммунальных услуг.[2]

Ознакомившись с отзывами потребителей, стало известно, что функциональные возможности интернет-банков, по сравнению с 2014 годом, стали выше. Произошло расширение платежного функционала, стал возможен не«выбор контрагента», а «выбор услуги» с удобным нелинейным поиском, развивается возможность подключения карт сторонних банков, интерфейсы банков стали больше отвечать требованиям потребителей. [2]

В рамках авторского исследования проведено сравнение собственных результатов с вышеперечисленными данными. Для нашего рейтинга были проанализированы сайты трех банков: Сбербанк, Бинбанк и Центр-инвест.

Выяснилось, что именно сайт Сбербанка «радует глаз» по мнению клиентов. Все оформлено в бело-зеленой цветовой схеме, описаны все продукты и услуги банка, присутствует возможность связи с любым отделением банка в любом городе.

Пользователи относят сайт к достоинствам банка, а также качество обслуживания частных лиц, оказание услуг малому бизнесу, корпоративным клиентам и организациям. Благодаря сервису «Сбербанк Онлайн» клиент может управлять своим счетом из любой точки мира.

Недостатками, по мнению пользователей, являются: частая путаница банка со счетами; из-за недоверия к интернет — технологиям, многие люди боятся подключать услугу «Сбербанк Онлайн», в страхе быть обманутыми через сеть. Также респонденты отмечают недостаточный уровень работы сотрудников банка, так как во многих отделениях банков менеджеры не отвечают должным требованиям и не полностью знают предлагаемые продукты банка.

Далее был рассмотрен сайт Бинбанка. Информация на сайте представлена в более компактном виде, в отличии от Сбербанка, сайт оформлен в серо-белой цветовой схеме.

Пользователи отмечают, что «Реклама на сайте занимает слишком много места, что сильно отвлекает», «Информации на сайте мало, приходится идти в банк для уточнения условий предоставления услуг». К достоинствам клиенты относят: возможность открытия вкладов через интернет — банк, программу «Бин Бонус».

В качестве недостатков выделяют: терминалы не вовремя зачисляют средства на карту, сотрудники банка дают неверную и неполную информацию о предоставляемых продуктах и услугах банка.

Далее прошло ознакомление с сайтом банка Центр-инвест. Оформлен сайт в зелено-белой цветовой схеме. Пользователи отмечают краткость изложенной информации. Мнение клиентов банка: «Каждый раз приходится идти в банк, для дублирования услуг через менеджера», «Информация на сайте не всегда актуальна».

К достоинствам относятся «прозрачные» условия оформления кредитов, быстрая работа менеджеров банка, работа кассиров в ночную смену. Отрицательные моменты: сотрудники банка дают некорректную информацию о продуктах и услугах банка.

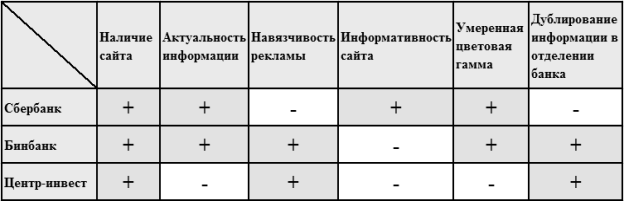

Опираясь на проведенное исследование, была составлена таблица 1 для более наглядного определения достоинств и недостатков исследуемых банков.

Таблица 1

Результаты авторского исследования сайтов банков

Таким образом, на основе анализа мнений потребителей услуг банков, было выяснено, что сайт с актуальной информацией, минимальным количеством рекламы и в умеренной цветовой гамме привлекает клиентов. Клиенты нуждаются в развитии более качественных онлайн сервисов, и возможности воспользоваться продуктами без дополнительного подтверждения услуги в офисах банка.

От качества работы менеджера банка, его компетентности и образования зависят результаты деятельности банка, его успешное развитие. Несмотря на активное использование виртуальных каналов продвижения банковских продуктов и услуг, человек остается центральным звеном банковского менеджмента.

Литература:

- Рейтинг банков по мнению потребителей [Электронный ресурс] URL: http://www.bankru.info/rating/68-rejjting-bankov-po-mneniju-potrebitelejj.html(дата обращения 30.03.2016)

- InternetBankingRank 2014 [Электронный ресурс] URL: http://www.banki.ru/news/research/?id=6473844(дата обращения 19.03.2016)