Благополучное финансовое состояние предприятия — это важное условие ее непрерывной и эффективной деятельности. Для ее достижения необходимо обеспечить постоянную платежеспособность субъекта, высокую ликвидность его баланса, финансовую независимость. Анализ необходим для дальнейшего развития и для поиска улучшения финансового состояния.

В наиболее общем виде в составе основных разделов анализа финансового состояния предприятия могут быть выделены: анализ активов и пассивов, доходов и расходов, анализ платежеспособности и ликвидности, анализ финансовой устойчивости.

Основными количественными методами финансового анализа состояния служат: чтение финансовой отчетности, горизонтальный и вертикальный анализ, расчет финансовых коэффициентов. [1]

На примере ОАО «ЯТЭК» был проведен финансовый анализ состояния на 2012–2014 гг. ОАО «Якутская топливно-энергетическая компания» — основное газодобывающее предприятие РС(Я), владеющее лицензиями на промышленную разработку Средневилюйского и Мастахского газоконденсатных месторождений, на геологическое изучение, разведку и добычу Мирнинского и Толонского участков углеводородов, а также на геологическое изучение с целью поисков и оценки месторождений в пределах Тымтайдахского участка РС (Я).

Таким образом, проделав данную работу можно подвести следующие обобщающие выводы:

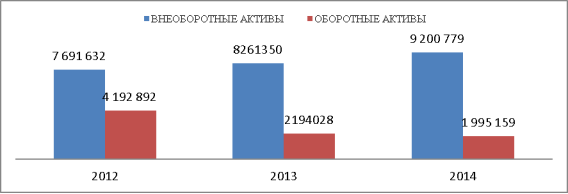

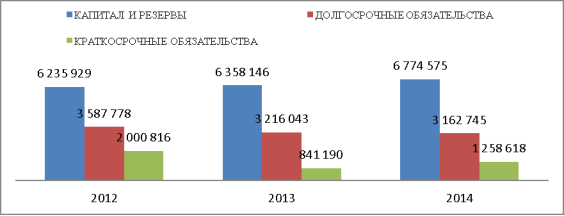

– Анализ имущества и источников формирования имущества предприятия. Горизонтальный анализ активов показала, что за анализируемый период имущества предприятия сократилось. Это произошло за счет уменьшения оборотных активов. Данный факт можно рассматривать как отрицательный момент.В составе внеоборотных активов имело место увеличение основных средств и финансовых вложений.Рост стоимости основных средств следует отметить как положительно влияющую тенденцию, так как она направлена на увеличение производственного потенциала предприятия. Горизонтальный анализ пассивов свидетельствует об уменьшении стоимости имущества предприятия за данный период. Это обусловлено уменьшением долгосрочных и краткосрочных обязательств.

Рис. 1. Динамика активов предприятия, тыс. руб.

Рис. 2. Динамика источников формирования имущества предприятия, тыс. руб.

– В ходе вертикального анализа имущества предприятии установлено, что в течение всего анализируемого периода структура имущества нестабильна. Основной причиной повышение доли внеоборотных активов стало увеличение долгосрочных финансовых вложений. Итог вертикального анализа пассивов свидетельствует о сокращении степени зависимости предприятия от внешних источников финансирования, и следовательно об повышении финансовой устойчивости. Таким образом, на фоне роста собственного капитала предприятия, отмечено снижение долгосрочных обязательств. К негативной тенденции следует отнести уменьшение долгосрочных заемных средств, к положительной — краткосрочные заемные средства

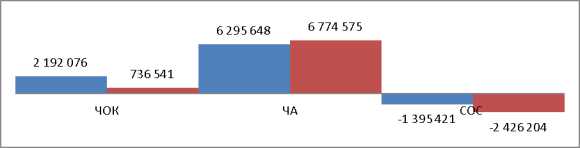

В анализируемый период у предприятии существуют проблемы с недостатком собственных оборотных средств, Это характеризует превышение величины текущих обязательств над величиной текущих активов, а это значит, что финансовое положение предприятия рассматривается как неблагоприятное. Рост чистых активов можно охарактеризовать положительно, поскольку данный показатель отражает уровень состоятельности предприятия. По результатам анализа можно сделать вывод, что ЧОК уменьшился. Основным фактором, обусловившим изменение чистого оборотного капитала, в динамике стало уменьшение текущих активов.

Рис. 3. Динамика показателей преобразованного баланса (управленческая версия), тыс. руб.

Дебиторская и кредиторская задолженность. важно отметить резкое увеличение дебиторской задолженности в 2014г на 49,99 %, т.к в период финансового кризиса, когда платежеспособность предприятий резко упала, у предприятии образовался большой объем дебиторской задолженности. Кредиторская задолженность на конец периода сократилось.

Таблица 1

Динамика дебиторской и кредиторской задолженности и их соотношение

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

2013/2012 |

2014/2013 |

2014/2012 | |||

|

Изменение, тыс. руб. |

Темп прироста, % |

Изменение, тыс. руб. |

Темп прироста, % |

Изменение, тыс. руб. |

Темп прироста, % | ||||

|

Дебиторская задолженность |

1195241 |

690748 |

1036064 |

-504493 |

-42,21 |

345316 |

49,99 |

-159177 |

-13,32 |

|

Кредиторская задолженность |

1150633 |

694169 |

748688 |

-456464 |

-39,67 |

54519 |

7,85 |

-401945 |

-34,93 |

|

Соотношение |

1,04 |

1,00 |

1,38 |

- |

- |

- |

- |

- |

- |

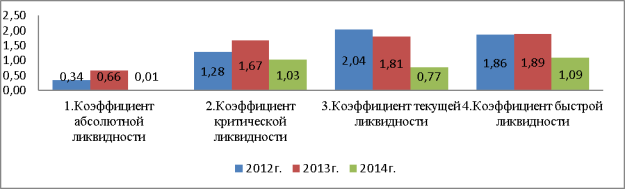

– Анализ ликвидности и платежеспособности. За исследуемый период времени предприятие можно признать платежеспособным в части погашения краткосрочных пассивов за счет быстро реализуемых активов, и неплатежеспособным в 2014 г. в части погашения наиболее срочных обязательств, а также в долгосрочных и постоянных пассивах за весь период исследования. Динамика коэффициентов ликвидности в анализируемом периоде снижается, что может негативно влиять на финансовую устойчивость компании.

Таблица 2

Оценка ликвидности баланса ОАО «ЯТЭК»

|

Норматив |

2012 г. |

2013 г. |

2014 г. |

|

А1>П1 |

А1>П1 |

А1>П1 |

А1<П1 |

|

А2>П2 |

А2>П2 |

А2>П2 |

А2>П2 |

|

А3>П3 |

А3<П3 |

А3<П3 |

А3<П3 |

|

А4<П4 |

А4>П4 |

А4>П4 |

А4>П4 |

Рис. 4. Динамика показателей ликвидности

Анализ финансовой устойчивости. Здесь можно отметить, что компания не может маневрировать своими собственными средствами, Это означает низкую финансовую устойчивость в сочетании с тем, что средства вложены в медленно реализуемые активы, а оборотный капитал формировался за счет заемных средств. В целом, расчеты показали, что картина на момент анализа следует характеризовать, как удовлетворительное, но близкое к критическим показателям уровня финансовой устойчивости.

Таблица 3

Расчет показателей финансовой устойчивости

|

Наименование показателя |

Норма |

Расчет показателей | ||

|

2012 |

2013 |

2014 | ||

|

1.Коэффициент финансовой независимости |

>0,5 |

0,53 |

0,61 |

0,61 |

|

2.Коэффициент маневренности СК |

0,2–0,5 |

-0,22 |

-0,29 |

-0,36 |

|

3.Коэффициент обеспеченности СОС |

0,1 |

-7,24 |

-0,85 |

-1,22 |

|

4.Коэффициент финансовой активности |

<1 |

0,37 |

0,63 |

0,65 |

– Показатели рентабельности. За анализированный период наблюдается увеличение всех показателей рентабельности, что свидетельствует повышению эффективности деятельности предприятия. Увеличение всех показателей рентабельности произошло за счет увеличения чистой прибыли.

Основной путь обеспечения финансовой устойчивости предприятия кроется в увеличении удельного веса оборотных активов в их общей структуре. Как видно из проведенного анализа, у предприятии наблюдается снижение наиболее ликвидных активов (денежных средств, финансовых вложений). Состояние дебиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации. С целью снижения указанной проблемы предприятию можно сократить для своих контрагентов отсрочки платежей, изменить существующие договорные отношения с потребителями, и также разработать процедуры, обеспечивающие уверенность в том, что продажа продукции производится покупателям с приемлемой кредитной историей. Реализация данной рекомендации позволит увеличить сумму денежных средств, что в свою очередь, увеличит показатели наиболее ликвидных активов организации, следовательно повысить платежеспособность.Также по результатам анализа наблюдается повышение доли внеоборотных активов до 82 % от валюты баланса, такая тенденция может негативно сказаться на обеспечение платежеспособности предприятия. Поэтому предприятию необходимо увеличить удельный вес оборотных активов, который в свою очередь способствует мобилизации активов и ускорению оборачиваемости средств компании.

Таким образом, проанализировав финансовое состояние ОАО «ЯТЭК» в 2012–2014 годах можно сделать вывод о том, что в целом картина не плохая, сопряженное с нарушением платежеспособности и недостатком собственных оборотных средств, но все, же сохраняется возможность восстановления равновесия. Суммируя вышесказанное, можно сделать вывод, что руководству предприятия необходимо принять меры, которые положительно повлияют на финансовое состояние организации в целом.

Литература:

- Шеремет А. Д., Сайфулин Р. С., Негашев Е. В.; Методика финансового анализа: Учебник. /. — М.: ИНФРА-М, 2009. — С. 687.

- Официальный сайт ОАО «ЯТЭК» http://www.yatec.ru/