Российская банковская система является одной из наиболее многочисленных в мире по количеству действующих кредитных организаций. По состоянию на 1 января 2015 г. в стране действовало 834 коммерческих банка, которые являются достаточно разнородными как по масштабам, так и по специализации деятельности. Например, на Сбербанк России приходится более 29,5 % от совокупных активов банковской системы, а на двести наименьших банков — 0,3 %. [2]

Наибольшая обеспеченность банковскими услугами по-прежнему отмечалась в Центральном федеральном округе (прежде всего в Москве), далее следует Северо-Западный федеральный округ, где высокой обеспеченностью банковскими услугами отличается Санкт-Петербург. В Уральском федеральном округе по результатам 2014 года был отмечен рост данного показателя. Снижение совокупного индекса обеспеченности регионов банковскими услугами в 2014 году наблюдалось в Северо-Кавказском, Южном и Сибирском федеральных округах. Минимальное значение данного показателя зарегистрировано в Северо-Кавказском федеральном округе, в том числе в Чеченской Республике, а также в республиках Дагестан и Ингушетия. В Крымском федеральном округе по состоянию на 01.01.2015 функционируют 2 кредитные организации, зарегистрированные в этом регионе, 18 филиалов и 510 внутренних структурных подразделений кредитных организаций. Уровень институциональной насыщенности банковскими услугами в Крымском федеральном округе составил 0,88, что выше значения данного индекса в ряде субъектов Российской Федерации. [5]

Таблица 1

Количество действующих кредитных организаций и их филиалов в региональном разрезе, единиц

|

|

Количество кредитных организаций в регионе |

Количество филиалов в регионе кредитных организаций, головная организация которых находится в данном регионе |

|

Российская федерация |

834 |

232 |

|

504 |

66 | |

|

64 |

8 | |

|

43 |

13 | |

|

28 |

25 | |

|

92 |

39 | |

|

35 |

18 | |

|

44 |

20 | |

|

22 |

6 | |

|

2 |

0 |

Наибольшее количество кредитных организаций в Центральном и Приволжском федеральных округах. Наименьшее количество кредитных организаций в Крымском федеральном округе. По количеству филиалов в регионе кредитных организаций, головная организация которых находится в данном регионе так же лидируют Центральном и Приволжском федеральных округах. Интересен Северо-Кавказский федеральный округ из 28 кредитных организацый 25 зарегистрировано в этом регионе.

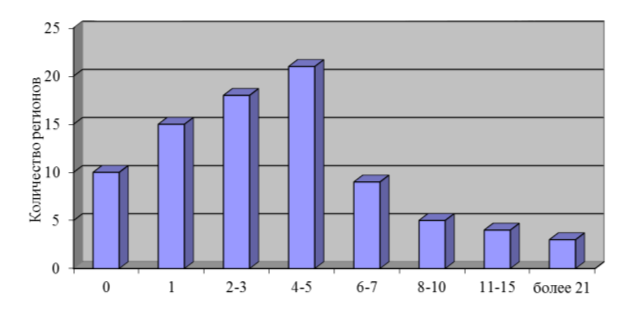

Распределение российских регионов по количеству зарегистрированных в них банков представлено на рисунке 1.

Рис. 1. Распределение регионов по количеству зарегистрированных банков

Рис. 1. Распределение регионов по количеству зарегистрированных банков

Наибольшее количество банков зарегистрировано в г. Москве — 418 (53,4 % от общего числа), в остальных регионах — 365 банков (46,6 % от общего числа). Среднее количество зарегистрированных в регионе банков (в расчете на один регион) без учета г. Москвы составляет 4,3 банка, при этом в десяти российских регионах не зарегистрировано ни одного банка. В среднем каждый российский банк имеет офисы на территории шести регионов. С учетом уникальной ситуации, связанной с вхождением Республики Крым и г. Севастополя в состав Российской Федерации, в настоящее время не существует ни одного банка, который был бы представлен на всей территории страны. [3]

Наиболее широкую территориальную сеть имеют контролируемые государством банки: Сбербанк России и Россельхозбанк (соответственно 83 и 81 регион), а также входящий в ведущую частную финансовую группу Росгосстрах Банк (в 80 регионах). В целом лишь двадцать шесть банков имеют свои подразделения более чем в половине регионов России. Деятельность 305 российских банков ограничивается только регионом регистрации, а остальные банки имеют структурные подразделения в двух и более регионах. Наиболее популярными регионами для территориальной экспансии являются г. Москва, г. Санкт-Петербург, Московская область, Краснодарский край, Нижегородская, Ростовская, Самарская, Свердловская области.

Таблица 2

Распределение вкладов физических лиц по группам банков

|

Группы банков |

Доля вкладов физических лиц в их общем объеме по банковскому сектору (по группам банков), % |

Доля вкладов физических лиц в пассивах соответствующей группы банков, % | ||||||||

|

01.01.2011 г. |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

01.01.2015 г. |

01.01.2011 г. |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

01.01.2015 г. | |

|

Банки, контролируемые государством |

57,4 |

58 |

56,7 |

58,5 |

60,4 |

36,4 |

33,0 |

32,4 |

30,9 |

24,7 |

|

Банки с участием иностранного капитала |

11,5 |

11,4 |

13,5 |

8,7 |

6,6 |

18,6 |

19,3 |

24,5 |

25,1 |

16,0 |

|

Крупные частные банки |

25,3 |

24,6 |

23,8 |

27,5 |

28,2 |

24,0 |

25,6 |

25,9 |

29,8 |

23,8 |

|

Средние и малые банки Московского региона |

2,1 |

2,4 |

2,3 |

2,4 |

2,3 |

22,3 |

21,7 |

27,4 |

30,8 |

33,3 |

|

Региональные малые и средние банки |

3,7 |

3,6 |

3,7 |

2,9 |

2,5 |

40,1 |

40,6 |

42,8 |

42,2 |

42,9 |

Ресурсная база банков в течение 2014 года формировалась в условиях фактического закрытия внешних рынков и замедления роста экономики. Российские банки наращивали ресурсную базу в основном за счет средств организаций, а также заимствований у Банка России. Высокие темпы номинального прироста ресурсной базы во многом определялись динамикой валютного курса. В 2014 году доступ к внешним источникам фондирования для российских банков был практически полностью закрыт, что стимулировало банковский сектор более интенсивно использовать внутренние источники; при этом в структуре этих источников произошли существенные изменения.

Вклады физических лиц являются наиболее важным источником фондирования для региональных банков. Банки, контролируемые государством и банки с участием иностранного капитала сокращают долю вкладов физических лиц в своих пассивах. Банки с участием иностранного капитала сокращают долю вкладов физических лиц в банковском секторе. Суммарный объем средств, привлеченных от организаций (кроме кредитных организаций), за 2014 год вырос на 40,6 % (за 2013 год — на 13,7 %) и достиг 25,0 трлн руб.; доля этих средств в пассивах банковского сектора увеличилась с 31,0 до 32,2 %. Активный рост указанных средств обусловлен в первую очередь беспрецедентным — на 56,9 % (за 2013 год — всего на 12,7 %) — приростом депозитов и прочих привлеченных средств юридических лиц (кроме кредитных организаций), объем которых увеличился до 17,0 трлн руб.; с исключением валютной переоценки прирост данного источника фондирования составил 24,0 %. Темп прироста средств, привлеченных от организаций в рублях, составил 17,6 %, в иностранной валюте — 10,2 % (в долларовом эквиваленте). Средства организаций на расчетных и прочих счетах выросли за год на 14,1 %.

Таблица 3

Доля депозитов и прочих привлеченных средств юридических лиц в пассивах соответствующей группы банков

|

Группы банков |

Доля депозитов и прочих привлеченных средств юридических лиц в их общем объеме по банковскому сектору, % |

Доля депозитов и прочих привлеченных средств юридических лиц в пассивах соответствующей группы банков, % | ||||||||

|

01.01.2011 г. |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

01.01.2015 г. |

01.01.2011 г. |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

01.01.2015 г. | |

|

Банки, контролируемые государством |

40,1 |

48,8 |

47,2 |

49,7 |

62,1 |

15,6 |

19,5 |

18,2 |

19,1 |

23,3 |

|

Банки с участием иностранного капитала |

19,1 |

19 |

19,3 |

12,2 |

9,2 |

18,9 |

22,6 |

21,0 |

19,7 |

20,4 |

|

Крупные частные банки |

38,1 |

29,7 |

31 |

35,5 |

27,3 |

22,3 |

21,7 |

22,7 |

19,7 |

21,2 |

|

Средние и малые банки Московского региона |

1,2 |

1,2 |

1,4 |

1,4 |

0,8 |

11,2 |

12,0 |

11,6 |

11,4 |

10,0 |

|

Региональные малые и средние банки |

1,5 |

1,3 |

1,1 |

1,2 |

0,6 |

7,6 |

8,0 |

8,6 |

10,1 |

9,3 |

По удельному весу привлеченных средств юридических лиц в пассивах банка на первом месте выделяются банки контролируемые государством, второе место у крупных частных банков, далее идут банки с участием иностранного капитала, и наименьший удельный вес у средних и малых банков Московского региона и региональных малых и средних банков. Данное соотношение по удельным весам наблюдается на протяжении всего анализируемого периода с 2010 по 2014 годы.

Несмотря на замедление роста российской экономики, банковский сектор в целом развивался достаточно интенсивно: за год активы кредитных организаций выросли на 35,2 % (с поправкой на курсовую динамику — на 18,3 %), до 77,7 трлн руб. (за 2013 год — на 16,0 %). В результате опережающего роста банковских активов относительно роста ВВП отношение банковских активов к ВВП выросло с 86,8 до 108,7 %.

В 2014 году банки продолжали наращивать кредитный портфель, одновременно в динамике и структуре кредитования произошли существенные изменения. Совокупный объем кредитов экономике (нефинансовым организациям и физическим лицам) вырос за 2014 год на 25,9 % (за 2013 год — на 17,1 %) и достиг 40,9 трлн руб.; без учета валютной переоценки прирост этих кредитов за отчетный год со ставил 12,9 %. Доля указанных кредитов в активах банковского сектора сократилась с 56,5 до 52,6 %. При этом существенно выросло отношение совокупного кредитного портфеля к ВВП: с 49,0 до 57,2 %.

Таблица 4

Доля кредитов нефинансовым организациям в их общем объеме по банковскому сектору, %

|

Группы банков |

01.01.2011 г. |

01.01.2012 г. |

01.01.2013 г. |

01.01.2014 г. |

01.01.2015 г. |

|

Банки, контролируемые государством |

50,2 |

54,5 |

53,8 |

62,9 |

64,2 |

|

Банки с участием иностранного капитала |

15,1 |

14,0 |

14,2 |

7,4 |

7,7 |

|

Крупные частные банки |

30,4 |

27,2 |

27,5 |

25,1 |

25 |

|

Средние и малые банки Московского региона |

2,0 |

2,2 |

2,3 |

2,6 |

1,7 |

|

Региональные малые и средние банки |

2,3 |

2,1 |

2,2 |

2,0 |

1,4 |

В совокупных активах банковского сектора по состоянию на 01.01.2015 основная доля (58,5 %) приходилась на банки, контролируемые государством. Доля крупных частных банков составила 28,3 %. Удельный вес в активах банковского сектора банков с участием иностранного капитала был равен 9,8 %. На средние и малые банки Московского и остальных регионов приходилось 3,1 % активов банковского сектора.

В 2014 году прибыль кредитных организаций составила 589 млрд руб. (в 2013 году — 994 млрд руб.). Удельный вес прибыльных кредитных организаций за 2014 год снизился с 90,5 до 84,9 %; доля убыточных кредитных организаций увеличилась соответственно с 9,5 до 15,1 %, а их количество — с 88 до 126.

Таблица 5

Показатели рентабельности по группам банков

|

Группы банков |

Рентабельность активов, % |

Рентабельность капитала, % | ||||||||

|

2010 год |

2011 год |

2012 год |

2013 год |

2014 год |

2010 год |

2011 год |

2012 год |

2013 год |

2014 год | |

|

Банки, контролируемые государством |

2,4 |

2,8 |

2,5 |

2,0 |

1,2 |

14,8 |

20,6 |

20,1 |

17,2 |

10,2 |

|

Банки с участием иностранного капитала |

2,1 |

2,4 |

2,5 |

2,2 |

1,6 |

14,5 |

17,4 |

18,8 |

15,1 |

11,1 |

|

Крупные частные банки |

1,1 |

1,7 |

1,9 |

1,6 |

0,1 |

8,4 |

14,2 |

16,0 |

12,9 |

1,2 |

|

Средние и малые банки Московского региона |

1,4 |

1,5 |

1,5 |

1,9 |

1,1 |

6,7 |

8,0 |

8,5 |

10,2 |

6,2 |

|

Региональные малые и средние банки |

1,5 |

1,7 |

1,7 |

1,8 |

1,6 |

9,8 |

10,4 |

10,7 |

11,4 |

9,6 |

Региональные банки имеют более высокую эффективность, которая в 2014 году приблизилась к уровню банков, контролируемых государством и банков с участием иностранного капитала. За анализируемый период выявлена тенденция увеличения показателей рентабельности активов и рентабельности капитала у региональных банков на фоне снижения этих же показателей у остальных групп банков. Следовательно, можно сделать вывод, что в условиях развивающейся кризисной ситуации более эффективны и прибыльны региональные банки. [4]

Банковская система России является одной из наиболее многочисленных в мире по количеству действующих кредитных организаций. В 2014 году для большинства российских регионов было характерно сокращение количества действующих кредитных организаций число региональных банков уменьшилось с 425 до 375. Наибольшая обеспеченность банковскими услугами отмечена в Центральном федеральном округе (прежде всего в Москве), далее следует Северо-Западный федеральный округ. В Уральском федеральном округе по результатам 2014 года был отмечен рост данного показателя. Снижение совокупного индекса обеспеченности регионов банковскими услугами в 2014 году наблюдалось в Северо-Кавказском, Южном и Сибирском федеральных округах.

Доля российских региональных банков в общем объеме банковского сектора по величине вкладов физических лиц, депозитов и прочих привлеченных средств юридических лиц, кредитов нефинансовым организациям мала. За 2010–2014годы выявлена тенденция увеличения показателей рентабельности активов и рентабельности капитала у региональных банков на фоне снижения этих же показателей у остальных групп банков, что является положительным фактором в условиях кризиса.

Литература:

1. Зверькова Т. Н. Региональные банки в трансформационной экономике: подходы к формированию концепции развития. Монография / Зверькова Т. Н. — Оренбург: Издательство «ООО «Агентство Пресса», 2012. — 214 с.

2. Леонов М. В. Региональные банки в банковской системе России / М. В. Леонов// Пространственная экономика. — 2015. — № 2. — С. 125

3. Отчет о развитии банковского сектора и банковского надзора в 2014 году // Центральный банк Российской Федерации — Москва — 2015–13 с.

4. Статистический бюллетень Банка России № 1 (260) 2015 Центральный банк Российской Федерации — Москва — 2015–314 с.

5. Тарханова Е. А., Костромина А. М. Региональные коммерческие банки: состояние и проблемы развития // Экономика и предпринимательство. — 2015. № 6–2 (59–2) — С. 219–222

6. Тарханова Е. А. Устойчивость коммерческих банков. Монография / Тарханова Е. А. — Тюмень: Издательство «Вектор Бук», 2003. — 191 с.