Бизнес, стремясь максимально удовлетворить персональные потребности пользователей, перестает быть традиционным и интегрируется в несвойственные области деятельности.

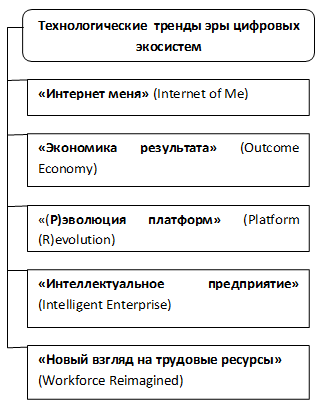

Обратимся к материалам исследований компании Accenture для подтверждения данной гипотезы. Аналитики отмечают формирование цифровых экосистем, которые являются основой технологического взаимодействия независимо от типа рынка и вида экономического субъекта. Такие экосистемы характеризуются двумя основными параметрами [1]:

создаются не внутри информационно-коммуникационной отрасли, а по «меридианам», поперек индустрий и сфер;

создателями цифровых экосистем часто выступают нетехнологические компании.

Рис. 1. Цифровая экосистема [1]

Эксперты видят в этом новую парадигму «Экономика всех нас» (We Economy) — цифровые платформы стирают традиционные границы отраслей и способствуют формированию совершенно новых экосистем. [1]

На рисунке 1 представлены характеристики указанной парадигмы, данные специалистами Accenture.

«Интернет меня» (Internet of Me) отражает процессы непрерывного подключения к глобальной сети разнообразных предметов и вещей, которыми пользуется человек в повседневной жизни. Персонализация клиентского опыта становится фундаментом взаимодействия с ними и разработки интегрированных приложений.

«Экономика результата» (Outcome Economy) — продажа не продуктов, услуг и сервисов, а результатов (часто в форме информации).

«(Р)эволюция платформ» (Platform (R)evolution) — платформы обеспечивают связь экономических субъектов, объединяя социальные сети, гаджеты, аналитику, облачные платформы, интернет вещей. Для банковской сферы это означает ежедневное присутствие банка в жизни человека, everyday banking, в форме планирования доходов и расходов, управления платежами.

«Интеллектуальное предприятие»(Intelligent Enterprise) — используя искусственный интеллект и когнитивные возможности современного программного обеспечения, компании будут строить «умный» бизнес.

«Новый взгляд на трудовые ресурсы» (Workforce Reimagined) — взаимообучение людей и машин, стремление людей создать «лучшую версию самих себя».

Проанализируем состояние сферы виртуальной торговли по результатам исследований J’son & Partners Consulting. Рынок интернет-торговли России по итогам 2014 года составил 683 млрд. руб. Средний рост рынка в 2009–2014 гг. был равен 42,5 %, в 2014–2018 гг.данный показатель ожидается на уровне 7 % в год.[2]

Эксперты J’son & Partners Consulting прогнозируют снижение объемов рынка в 2015 году на 5 % в связи с тяжелой макроэкономической ситуацией. Затем ожидается небольшое восстановление к 2016 году и рост рынка более чем на 20 % к 2017 году. [2]

По оценке J’son & Partners Consulting, основным средством оплаты заказов в интернет-торговле остаются наличные (65 %). В первой половине 2014 года по сравнению с аналогичным периодом 2013 года произошел резкий поворот в потребительских предпочтениях, который увеличил долю электронных платежей в 2 раза — до 25 %. По мнению многих участников рынка интернет-торговли, в 2015 году сохранится тенденция к росту онлайн-гипермаркетов, предоставляющих смешанный ассортимент товаров. Прогнозируется дальнейшее развитие мобильных приложений игроками рынка интернет-торговли. [2]

Для целей нашей статьи изучим такой сегмент рынка интернет-торговли как B2B. Здесь характерен быстрый рост в связи с переходом участников рынка на открытые онлайн-платформы. В докладе компании Frost & Sullivan «Будущее онлайн-торговли в сегменте B2B» (Future of B2B Online Retailing) отмечается, что к 2020 году по своему объему рынок онлайн-торговли B2B будет в два раза больше рынка онлайн-торговли в сегменте B2C. Причем бизнес-модель «один для многих» будет постепенно заменяться на «многие для многих». [3] То есть виртуальные платформы будут «общими», легко интегрируемыми в бизнес-процессы компаний, с использованием приложений разных разработчиков.

Так, лидер онлайн-торговли Alibaba начал реализацию проекта по модели B2B для обеспечения Китая более дешевыми импортными товарами, что связано с ростом среднего класса в данной стране. Оптовый сайт 1688.com, основанный для облегчения внутренней торговли, становится глобальным и превратится в крупнейший мировой ресурсный портал. Первоначально работа будет вестись с поставщиками Испании, Италии, Южной Кореи, Португалии. [4]

Покупатели и продавцы смогут общаться напрямую благодаря платформе. В некотором смысле 1688.com будет обратной стороной Alibaba.com. [4] В конечном итоге снижение трансграничных издержек является первоочередной задачей для всех участников мировой торговли.

Таким образом, наблюдается трансформация сложившейся экосистемы в формат О2О (online-to-offline) — сервисы, связывающие онлайн с оффлайном, виртуальную и реальную торговлю. Например, Alibaba являясь важнейшим участником онлайн-коммерции, собирается постепенно выходить в оффлайн. Вместе с дочерней финансовой компанией Ant Financial, лидер мировой торговли инвестировал около одного миллиарда долларов в платформу Koubei, которая фактически является хабом для О2О, развивая на китайском рынке услуг заказ и оплату с помощью смартфонов. [5]

Доступ к Koubei обеспечивается с помощью мобильного кошелька Alipay Wallet (разработка Ant Financial) и мобильного приложения Taobao (разработка Alibaba). Таким образом, владельцы мобильных гаджетов смогут искать и покупать разнообразный спектр услуг: ремонт автомобиля, билеты, заказ еды, медуслуги. Местные торговые компании смогут внедрять решения для мобильных платежей и осуществлять маркетинговые коммуникации. [5]

Как уже отмечалось выше, важнейшим трендом цифровой экосистемы является Интернет вещей (IоT). Данная концепция была разработана в Массачусетском технологическом институте и по определению Cisco IBSG (Internet Business Solutions Group) «Интернет вещей — всего лишь момент времени, когда количество «вещей» или материальных объектов, подключенных к Интернету, превысило число людей, пользующихся всемирной паутиной». [6] В настоящее время количество подключенных к глобальной сети устройств почти в два раза превышает население планеты, а если учитывать только пользователей интернета, то — более чем в шесть раз. Появились умные дома, автомобили, больницы, энергетические системы. По прогнозам исследовательской компании BIIntelligence, к 2019 году «Интернет вещей» станет крупнейшим в мире рынком по числу электронных устройств, опередив с точки зрения объема рынки смартфонов, персональных компьютеров, планшетов, носимых гаджетов и «умных» автомобилей вместе взятые. [6]

Интернет вещей способствует превращению знания в мудрость (знания, подкрепленные опытом) по экспоненте. Формируется сеть сетей, ядром которой выступает пользовательский опыт. Виртуальная среда становится не просто торговой площадкой, а наполняется объектами пользователей, требующих продаж специфических сервисов и услуг. В настоящее время мы наблюдаем переход от социальных сетей к рыночным онлайн сетям, что подтверждает одновременно и смену парадигмы в сфере платежей.

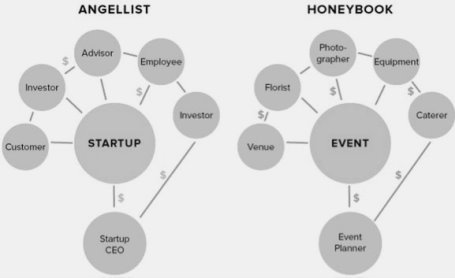

Рыночная онлайн сеть представляет собой площадку, на которой продавцы и покупатели могут обмениваться денежными переводами между собой. [7] В рыночной сети профиль участника является его идентификатором и позволяет общаться с другими участниками сети, как в Facebook, Twitter, LinkedIn. Можно выделить следующие основные особенности онлайн рыночной сети [7]:

совмещение основных элементов социальных сетей и торговых площадок;

использование SaaS-инструментов (софт как услуга) автоматизации бизнес-процессов для выстраивания долгосрочных отношений между продавцом и клиентами;

предоставление дифференцированной системы рейтинга продавцов.

Назовем важнейшие рыночные сети: HoneyBook, AngelList, Houzz, DotLoop, Joist. Схематично механизм функционирования рыночной онлайн сети представлен на рис. 2.

Рис. 2. Примеры взаимодействия участников рыночных онлайн сетей по взаимным платежам [7]

Профессионалы могут объединиться в команды, чтобы обслужить одного клиента, обмениваться деловыми предложениями и осуществлять денежные переводы (все платят всем). Такие платформы выступают гибридом социальной сети и торговой площадки. Уровень сервиса по быстроте и качеству возрастает в геометрической прогрессии, расширяются границы сервисов за счет доступности услуг различных специалистов.

Эксперты обращают внимание на следующие принципы успешной рыночной сети [7]:

рыночная онлайн сеть предоставляет сложные услуги;

объединяет высококлассных профессионалов;

на основе SaaS-решения сотрудничество возникает вокруг проекта;

формируются долгосрочные партнерские отношения;

свободный доступ для оставляющих отзывы и рекомендации;

высокая скорость расчетов;

высокий уровень удовлетворенности клиентов.

Такие платформы выступают гибридом социальной сети и торговой площадки. Уровень сервиса по быстроте и качеству возрастает в геометрической прогрессии, расширяются границы сервисов за счет доступности услуг различных специалистов.

Вернемся к финансовым сервисам и их трансформации в условиях формирования новой цифровой экосистемы. Компания SANTANDER INNO VENTURES сформулировала новую концепцию развития финансовых технологий (финтеха): «сотрудничество с банками с целью совершенствования ключевых процессов и инфраструктуры банкинга». [8]

По мнению представителей отрасли, финансовотехнологические компании имеют две исключительные черты [8]:

- эффективность использования данных;

- беспроцедурный (frictionless) клиентский опыт, когда клиенту нет необходимости заниматься сопутствующими процедурами приобретения банковского продукта или сервиса.

Пока сами сервисы представлены электронными кошельками и Р2Р-кредитованием. Поэтому нужна серьезная совместная работа с банками по переформатированию инфраструктуры банкинга.

По мнению крупнейшего эксперта в области финансовых технологий Питера Вана, сравнение нового и предыдущего этапа развития указанных технологий можно представить следующим образом (см. табл.1):

Таблица 1

Сравнение этапов развития финансовых технологий [8]

|

Финтех 1.0 |

Финтех 2.0 |

|

Продукты |

Процессы |

|

Тактика |

Стратегия |

|

Улучшение существующего |

Создание нового |

|

Борьба за эффективность |

Создание ценности |

|

На краю |

Ключевая инфраструктура |

|

Ключевые показатели деятельности |

Ключевые показатели мощности |

|

Вертикальное сотрудничество |

Горизонтальное сотрудничество |

|

Конкуренция |

Совместная деятельность |

|

Прототипы |

Готовые продукты |

|

Транзакции |

Новый бизнес |

Аналитики определяют современный этап развития финансовых технологий (финтех 2.0) «как сотрудничество, совместную деятельность банков и финтех компаний, в ходе которой они дополняют друг друга в областях, где у них есть проблемы — эффективное использование данных, бренд, сети, техническая и законодательная основы». [8] Такой формат технологий коренным образом изменит инфраструктуру и фундаментальные процессы индустрии финансовых сервисов. Ориентиром является опять-таки экосистема Интернет вещей (IоT).

Эксперты приводят примеры ее применения [8]:

- Преобразование банковского продукта по торговому финансированию — Интернет вещей обеспечит постоянный мониторинг состояния объекта (GPS-модули движения товара в обороте с обременением), упразднение бумажной работы и постоянных визуальных проверок. Онлайн информация служит триггером для действий согласно контракту, а также формирует базу данных для надлежащего андеррайтинга.

- В лизинговых операциях цифровые технологии позволят без «физических» затрат получать онлайн информацию о времени эксплуатации, необходимости ремонта, текущей стоимости активов. Аналогично — по объектам ипотеки, в том числе контроль воздействия внешней среды и, соответственно, определение текущей стоимости и условий страхования.

Формируется клиентская экосистема, представленная иной философией риск-менеджмента и понимания нужд клиента, обеспечивающая автоматические выплаты и снятие обременений.

Кроме того, Интернет вещей сопряжен и с интеллектуальным анализом данных: доступ к данным через офисы продаж обеспечит формирование релевантных скоринговых моделей при кредитовании малого и среднего бизнеса; сопоставление доходных и расходных профилей клиентов позволит банку предоставлять эффективные финансовые консультации клиентам; поведенческое профилирование поможет выявлять мошенников.

По данным International Data Corporation, рынок Интернета вещей будет расти на 16,9 % в год и достигнет объема в 1,7 трлн. долларов через пять лет. В 2014г. году объем рынка устройств, которые взаимодействуют между собой по IP соединениям без вмешательства человека, составил 656 млн. долларов.

Таким образом, только интеграция банков и ритейлеров на единой платформе будет способствовать формированию ценного потребительского опыта, в том числе платежного опыта. Банковская инфраструктура должна поддерживать все вещи, которыми хотят обладать клиенты. Поэтому необходимо на постоянной основе совершенствовать платежные возможности, расширять бесплатные сервисы, снижать расходы клиентов и гарантировать безопасность.

Глобальный опрос, проведенный поставщиком платежных решений ACI и аналитической компанией Ovum, показал, что большинство банков и торговых компаний в мире инвестируют и продолжат в ближайшие два года инвестировать в новые платежные технологии и инфраструктуру. [9] Достаточно привести тот факт, что более четверти онлайн платежей совершается помощью мобильных устройств. Интернет вещей сильно повлиял на уровни интеграции — в частности, на смену смартфонам и планшетам постепенно приходят носимые устройства (умные часы, браслеты, цифровые тату). Банковский функционал приложений для таких устройств постоянно расширяется, хотя пользователи пока не уверены в безопасности личных данных. Вместе с тем, данный вид платежных технологий будет постоянно развиваться, что определяется удобством, решением и отслеживанием выполнения многих задач одновременно. Фактически формируется новый канал обслуживания клиентов.

В завершении хотелось бы подчеркнуть, что формирование цифровой экосистемы, ядром которой выступает платежно-торговая экосистема, отражает движение технологий в направлении «открытости и простоты». В свою очередь это является фундаментом построения пользовательского опыта и его использования для максимального удовлетворения потребностей клиентов.

Литература:

- Accenture: мы на пороге радикального изменения границ рынков и экономики принципиально новых экосистем // http://rebanking.ru/accenture-myi-na-poroge-radikalnogo-izmeneniya-granits-ryinkov-i-ekonomiki-printsipialno-novyih-ekosistem/

- Обзор Российского рынка интернет-торговли, 2014 г. // http://json.tv/ict_telecom_analytics_view/obzor-rossiyskogo-rynka-internet-torgovli-2014-g-20150202063902

- Frost & Sullivan: объем мирового рынка электронной коммерции B2B через пять лет достигнет 6,7 триллиона долларов // http://www.osp.ru/news/2015/0427/13028453/

- Онлайновые В2В-платформы растут во всем мире http://rebanking.ru/onlaynovyie-v2v-platformyi-rastut-vo-vsem-mire/

- Alibaba и Ant Financial инвестируют миллиард в O2O-проекты// http://rebanking.ru/alibaba-i-ant-financial-investiruyut-milliard-v-o2o-proektyi/

- Интернетвещей Internet of Things (IoT) // http://www.tadviser.ru/index.php/Статья:Интернет_вещей_Internet_of_Things_(IoT)

- От социальных сетей к рыночным онлайн сетям http://rebanking.ru/ot-sotsialnyih-setey-k-ryinochnyim-onlayn-setyam/

- Финтех 2.0: перестройка банковских процессов // http://rebanking.ru/finteh-2–0-perestroyka-bankovskih-protsessov/

- Большинство банков инвестирует в новые платежные технологии http://rebanking.ru/bolshinstvo-bankov-investiruet-v-novyie-platezhnyie-tehnologii/