На сегодняшний день анализ хозяйственной деятельности предприятия занимает крайне важное место среди отраслей экономических наук. Результатом проведенного анализа является разработка и обоснование принятого управленческого решения. Для принятия объективных и эффективных решений по управлению производством необходимо провести комплексный и полный анализ деятельности предприятия. Анализ позволяет определить за счет каких источников ресурсов осуществляет свою деятельность предприятие, насколько оптимальна структура его капитала и насколько целесообразно этот капитал трансформируется в основные и оборотные фонды. В связи с этим крайне важное значение имеет анализ текущих обязательств предприятия.

Финансовое состояние предприятия зависит от того, насколько оптимально оно соотносит собственный и заемный капиталы, какие средства имеются в ее распоряжении и куда эти средства вкладываются. Оптимизация структуры капитала производится по некоторым критериям, таким как: минимизация средневзвешенной стоимости совокупного капитала (привлечение дополнительного капитала, имеющего свои пределы и обычно связанного с возрастанием его средневзвешенной стоимости – как за счет собственных источников предприятия, так и за счет заемных); минимизация уровня финансовых рисков (поддержание финансовой устойчивости предприятия на высоком уровне); максимизация уровня доходности (рентабельности) собственного капитала.

Рассмотрим процесс оптимизации по второму критерию. При анализе источников формирования имущества предприятия рассматриваются как относительные, так и абсолютные изменения в собственных и заемных средствах предприятия. Для анализа состава и размещения пассивов баланса предприятия составляют следующую аналитическую таблицу.

Таблица 1. Состав и размещение источников формирования активов организации на начало и конец 2015 года

|

№ п/п |

Показатель |

На начало 2015 г. |

На конец 2015 г. |

Изменения за отчетный период (+,-) |

Структуры в пунктах | |||

|

Сумма, тыс. тенге |

Удельный вес, % |

Сумма, тыс. тенге |

Удель-ный вес, % |

в тыс. тенге (гр.З-гр.1) |

в % (гр.5: гр.1*100) |

(гр.4 - гр.2) | ||

|

А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Совокупный капитал, в т.ч.: |

5134228 |

100 |

5947034 |

100 |

+812806 |

+ 15,83 |

- |

|

1.1 |

Собственные средства |

1056501 |

20,58 |

1599460 |

26,90 |

+542959 |

+51,39 |

+6,32 |

|

1.2 |

Заемные средства |

4077727 |

79,42 |

4347574 |

73,10 |

+269847 |

+6,62 |

-6,32 |

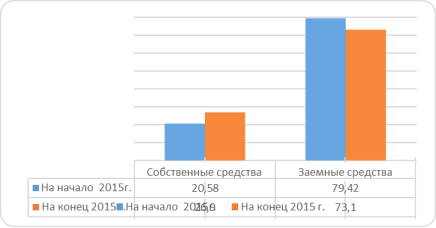

Данные таблицы 1 говорят о том, что источники формирования активов организации за отчетный период увеличились на 812 806 тыс. тенге или на 15,83%. Данный прирост обеспечивается за счет роста собственных средств в 1,5 раза, при этом заемные средства увеличились лишь на 6,62%. Собственные средства возросли с 20,58% до 20,90% или на 6,32 пункта за счет уменьшения на такое же количество пунктов доли заемных средств. Данный показатель в аналитической литературе встречается под названием коэффициент независимости (автономии). Чем он выше, тем более стабильно, финансово устойчиво и независимо от внешних кредиторов предприятие. В анализируемой организации показатель этого коэффициента почти в 3 раза меньше оптимального, что, очевидно, свидетельствует о неустойчивом финансовом положении.

Рисунок 1. Состав и размещение источников формирования активов организации.

Примечание: составлено авторами.

Далее следует проанализировать состав и структуру заемных средств, т.е. краткосрочных и долгосрочных обязательств. Для этого составляют следующую аналитическую таблицу.

Таблица 2. Состав и структура заемного капитала организации на начало и конец 2015 г.

|

№ п/п |

Показатель |

На начало 2015 г. |

На конец 2015 г. |

Изменения за отчетный период (+,-) |

Структуры в пунктах | |||

|

Сумма, тыс. тенге |

Удельный вес, % |

Сумма, тыс. тенге |

Удельный вес, % |

в тыс. тенге (гр.З- гр.1) |

в% (гр.5: гр.1 * 100) |

(гр.4 - гр.2) | ||

|

А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Заемные средства, все в т.ч.: |

4077727 |

100 |

4347574 |

100 |

+269847 |

+6,62 | |

|

1.1 |

Краткосрочные обязательства |

3073687 |

75,38 |

3742052 |

86.07 |

+668365 |

+21.74 |

+ 10,69 |

|

1.2. |

Долгосрочные обязательства |

1004040 |

24,62 |

605522 |

13,93 |

-398518 |

-39.69 |

-10,69 |

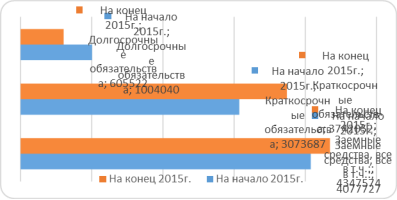

Из данных таблицы мы видим, что за анализируемый период в составе заемных средств краткосрочные обязательства увеличились на 21,74%, а доля их возросла с 75,38% до 86,07%, т.е. на 10,69 пункта за счет сокращения доли долгосрочных обязательств на то же количество пунктов. Нужно отметить, что долгосрочные обязательства организации при этом сократились почти в 1,7 раза. Теперь нужен раздельный анализ на предмет статей, за счет которых произошли рост краткосрочных обязательств и уменьшение долгосрочных обязательств. Состав и структуру заемного капитала организации на начало и конец 2015 представим на рисунке 2.

Рисунок 2. Состав и структура заемного капитала организации

Примечание: составлено авторами.

Увеличение краткосрочных обязательств произошло, в основном, за счет роста почти в два раза кредиторской задолженности; на 27,7% – прочих краткосрочных обязательств и на 11,42% – краткосрочных финансовых обязательств. Наибольший удельный вес как на начало, так и на конец года имела статья «Краткосрочные финансовые обязательства», несмотря на то, что ее величина сократилась с 74,95% до 68,59% или на 6,36 пункта.

Далее по значимости следует статья краткосрочной кредиторской задолженности. Ее удельный вес в краткосрочных обязательствах возрос за отчетный год с 9,86% до 16,09%, т.е. на 6,23 пункта. Анализируя причины почти двукратного роста кредиторской задолженности, необходимо установить, какие изменения произошли за отчетный период в составе краткосрочной кредиторской задолженности. При этом особое внимание следует сосредоточить на задолженности поставщикам и подрядчикам, а также по оплате труда. Изучая кредиторскую задолженность, необходимо провести сравнительный анализ ее с дебиторской задолженностью (таблица 3).

Таблица 3. Состав и структура краткосрочных обязательств организации на начало и конец 2015 г.

|

№ п/п |

Показатель |

На начало 2015 г. |

На конец 2015 г. |

Изменения за отчетный период (+,-) |

Структуры в пунктах | |||

|

Сумма, тыс. тенге |

Удельный вес, % |

Сумма, тыс. тенге |

Удельный вес, % |

в тыс. тенге (гр.З- гр.1) |

в% (гр.5: гр.1 * 100) |

(гр.4 - гр.2) | ||

|

А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Краткосрочные обязательства, в т.ч.: |

3 073 687 |

100 |

3 742 052 |

100 |

+668 365 |

+ 21,74 |

- |

|

1.1 |

Краткосрочные финансовые обязательства |

2 303 741 |

74,95 |

2 566 841 |

68,59 |

+263 100 |

+ 11,42 |

-6,36 |

|

1.2. |

Обязательства по налогам |

49 579 |

1.61 |

49919 |

1,34 |

+340 |

+ 0,69 |

-0,27 |

|

1.3 |

Обязательства по другим обязательным и добровольным платежам |

24 116 |

0,79 |

21 064 |

0,56 |

-3 052 |

-12,66 |

-0,23 |

|

1.4 |

Краткосрочная кредиторская задолженность |

303 013 |

9,86 |

602 061 |

16,09 |

+299 048 |

+98,69 |

+6,23 |

|

1.5 |

Краткосрочные оценочные обязательства |

- |

- |

- |

- |

- |

- |

- |

|

1.6 |

Прочие краткосрочные обязательства |

393 238 |

12,79 |

502 167 |

13,42 |

+ 108929 |

+27,70 |

+0,63 |

Рекомендованное ориентировочное соотношение между дебиторской и кредиторской задолженностью составляет 2:1. Если кредиторская задолженность не обеспечена дебиторской, то такое положение оценивается как неблагоприятное, поскольку оно может вызвать замедление обращения в деньги некоторой ликвидной части собственных средств.

Краткосрочная дебиторская задолженность анализируемого предприятия превышала краткосрочную кредиторскую задолженность в 3,3 раза (1 000 009:303 013) на начало года и в 1,9 раза (1 124 533:602 061) на конец года. Это свидетельствует об обеспеченности кредиторской задолженности организации. В отчетном году на рассматриваемой организации возросла величина и прочих краткосрочных обязательств.

Наконец, требуется проанализировать динамику состава и структуры капитала предприятия, составив следующую аналитическую таблицу.

Таблица 4. Состав и структура капитала на начало и конец 2015 г.

|

№ п/п |

Показатель |

На начало 2015 г. |

На конец 2015 г. |

Изменения за отчетный период (+,-) |

Структуры в пунктах | |||

|

Сумма, тыс. тенге |

Удельный вес, % |

Сумма, тыс. тенге |

Удельный вес, % |

в тыс. тенге (гр.З- гр.1) |

в% (гр.5: гр.1 * 100) |

(гр.4 - гр.2) | ||

|

А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1. |

Капитал, всего в т.ч.: |

1 056 501 |

100 |

1 599 460 |

100 |

+542 959 |

+ 51,39 |

- |

|

1.1 |

Выпущенный капитал |

500 000 |

47,32 |

500 000 |

31,26 |

- |

- |

-16,06 |

|

1.2 |

Эмиссионный доход |

- |

- |

- |

- |

- |

- | |

|

1.3 |

Выкупленные собственные долевые инструменты | |||||||

|

1.4 |

Резервы |

1 114 362 |

105,48 |

984 902 |

61,58 |

-129 460 |

-11,62 |

-43.90 |

|

1.5 |

Нераспределенная прибыль (непокрытый убыток) |

-557 861 |

-52,80 |

114 558 |

7,16 |

+672 419 |

+ 120,54 |

+59,96 |

По данным таблицы, за отчетный год размер капитала увеличился на 542 959 тыс. тенге или на 51,39%. В составе капитала по состоянию на 01.01.2016 г. наибольший удельный вес имеют резервы, чья доля составила 61,58%. Объем созданных резервов по сравнению с началом года сократился на 129 460 тыс. тенге, или на 11,62%. При анализе резервов необходимо установить, для чего они созданы и какой носят характер в создании резервного капитала – обязательный или добровольный. Для этого нужно проверить счета 5310, 5320, 5330 и 5340, на которых соответственно учитываются резервный капитал, резерв на переоценку, резерв на пересчет иностранной валюты по зарубежной деятельности и прочие резервы.

Несмотря на сокращение удельного веса капитала с 47,32% до 31,26% или на 16,06 пункта, его объем не изменился.

Нераспределенная прибыль (непокрытый убыток) является одним из основных слагаемых капитала. Она наглядно демонстрирует финансовый результат деятельности организации. Именно этот показатель прежде всего привлекает внимание пользователей финансовой отчетности, поскольку он отражает прибыль организации, остающуюся после уплаты налогов и выплаты дивидендов. Анализируемая организация на начало отчетного года имела непокрытый убыток на сумму 557 861 тыс. тенге. В отчетном году предприятию удалось не только покрыть этот убыток, но и получить на 01.01.2016 г. 114 558 тыс. тенге нераспределенной прибыли, т.е. в целом за год оно получило нераспределенную прибыль на сумму 672 419 тыс. тенге, что положительно характеризует работу организации, поскольку имеется источник для осуществления самофинансирования воспроизводственных затрат.

Таким образом в условиях рыночной экономики и самостоятельности хозяйствующих субъектов, существенно возрастает роль анализа как инструмента для принятия оптимальных управленческих решений.

Литература:

1. Савицкая Г.В. Комплексный анализ хозяйственной деятельности предприятия. 6-е изд. перераб. и доп. - М.: НИЦ Инфра-М, 2013. - 607 с.

2. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: учеб. – М.: ТК Велби, Изд-во Проспект, 2007. – 424 с.