Риск — это вероятностное событие, которое может оказать положительное или отрицательное влияние на проект.

Далее будут рассмотрены наиболее применяемые в практике оценки рисков проектов методы чувствительности и сценарный подход.

- Метод анализа чувствительности.

Анализ чувствительности состоит в исследовании влияния изменения основных параметров проекта на его экономическую эффективность.

Суть данного подхода к управлению заключается в том, что поскольку стоимость представляет собой величину, зависящую от ряда факторов, то, придавая последним малые относительные приращения, можно изменить и итоговую величину стоимости. При этом степень приращения стоимости относительно приращения фактора принято называть ее чувствительностью к фактору или просто чувствительностью [2, с.36].

Анализ чувствительности начинается с выявления и описания факторов, которые не могут быть изменены посредством управленческих решений. В качестве варьируемых исходных переменных принимают: объем продаж, цену за единицу продукции, инвестиционные затраты или их составляющие, прямые (переменные) производственные издержки, постоянные (накладные) производственные издержки, длительность инвестиционного периода, ставку дисконта и др.

В качестве результирующих показателей реализации проекта могут выступать: чистый дисконтированный доход, внутренняя норма доходности, индекс доходности, срок окупаемости, рентабельность инвестиций.

Последовательно изменяя в определенном диапазоне значение одного из варьируемых факторов при фиксированных значениях остальных, рассчитывают показатель эффективности проекта.

Обязательным условием при этом является положительное (или нулевое) значение сальдо потоков денежных средств на каждом шаге расчета. Анализ чувствительности позволяет также наглядно представить зависимость показателей эффективности проекта от варьируемых параметров.

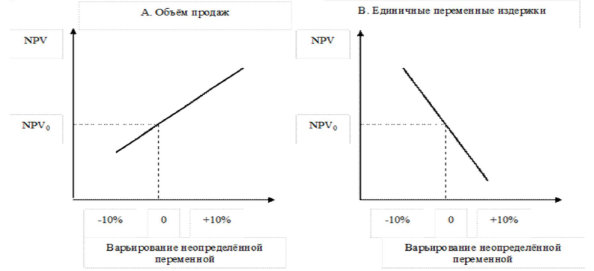

Так, на Рис. 1 показан график чувствительности NPV некоторого условного проекта для входных переменных.

Рис.1. Кривые чувствительности NPV к изменению входных переменных

Наклон линий регрессии показывает, насколько чувствителен NPV проекта к изменениям на каждом входе: чем круче наклон, тем чувствительнее NPV к изменению переменной.

В сравнительном анализе, проект с более крутыми кривыми чувствительности считается более рисковым, поскольку сравнительно небольшая ошибка в оценке переменной, дает в этом случае большую ошибку в прогнозируемой NPV проекта. Анализ чувствительности очень нагляден, однако главным его недостатком является то, что анализируется влияние только одного из факторов, а остальные считаются неизменными. На практике же обычно изменяются сразу несколько показателей.

Кроме того, анализ чувствительности позволяет определить предельные значения параметров проекта, за которыми проект становится неэффективен, т. е. его добавленная стоимость становится равной 0.

- Метод сценариев.

Суть метода сценариев заключается в прогнозировании вариантов развития внешней среды и расчете значений NPV для каждого сценария.

На основе экспертной оценки по каждому проекту строят три возможных сценария развития: а) пессимистический; б) наиболее вероятный (наиболее реальный); в) оптимистический.

Для каждого сценария рассчитывается соответствующий показатель чистой текущей стоимости — NPV. В результате получается массив значений NPV.

Далее рассчитывается ожидаемое значение NPV, среднее квадратичное отклонение и коэффициент вариации.

С помощью сценарного метода можно рассмотреть изменение нескольких параметров и влияние этих изменений на стоимость компании.

При отборе проектов могут использовать предельные значения коэффициента вариации, тогда проекты с превышающими данный предел коэффициентами отклоняют.

Таким образом, метод сценарного анализа позволяет получать наглядную картину различных вариантов реализации проектов, а также предоставляет информацию о чувствительности проекта и возможных его отклонениях.

Одним из недостатков данного метода, как правило, считают ограничение рассмотрения только нескольких исходов проекта, в то время как в действительности существует очень большое число возможностей. Однако, применение программных средств, даже типа Excel позволяет значительно повысить эффективность данного анализа путем практически неограниченного увеличения числа сценариев и введения дополнительных переменных.

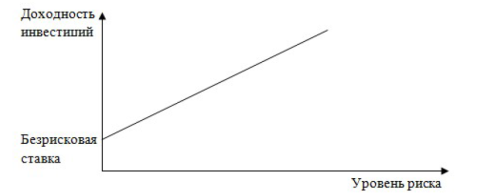

Требования вкладчиков к доходности капитала зависят от степени риска получения прибыли. Зависимость требований инвесторов к доходности капитала от риска получения прибыли устанавливается модельными методами.

Первый метод — модель CAPM: Rк = Rf + bк (Rм — Rб),

где Rк — требуемая доходность актива к (капитала компании),

Rf, Rм — соответственно доходность безрисковых вложений (государственных облигаций) и среднерыночная доходность, т.е доходность биржевого портфеля,

(Rм — Rб)– плата за риск фондового рынка,

bк (Rм — Rб)– плата за систематический (рыночный) риск к-го актива.

Таким образом, премия за риск актива определяется рыночным риском, но корректируется с учетом отличия риска конкретного актива от среднерыночного. Это отличие измеряет так называемый коэффициент бета актива (b), определяемый следующим образом:

bi = Cov r к, r m / Var r m,

Где Cov r к, r m — ковариация доходности актива с рыночным портфелем,

Var r m — дисперсия доходности рыночного портфеля.

Поскольку организации преимущественно используют комбинированный капитал, т. е. собственный и заемный в определенном сочетании, то риск оказывает влияние на средневзвешенную цену капитала WACC.

Чем выше риск, тем выше требуемая доходность капитала. Эта связь выражена линейной зависимостью и отображена на рисунке 3.

Рис. 2. Взаимосвязь риска и доходности инвестиций

Средневзвешенная цена капитала является фактором NPV первого порядка. От выбора ставки дисконтирования напрямую зависит уровень добавленной стоимости компании (NPV).

Центром внимания при разработке мероприятий по снижению рисков являются риски с наибольшей степенью опасности для проекта, т. е., риски, которые окажут наибольшее влияние на стоимость компании.

Литература:

- Воронцовский, А. В. Оценка рисков: учебник и практикум для бакалавриата и магистратуры / А. В. Воронцовский. — М.: Издательство Юрайт, 2018. — 414 с.

- Патрушева Е. Г. Управление стоимостью промышленных предприятий: теория, методика, практика: монография/Е. Г. Патрушева, Д. Ю. Брюханов, Д. А. Белкин; Яросл. гос. ун-т. –Ярославль:ЯрГУ, 2007. — с. 237.