Несмотря на кажущуюся простоту задачи количественного измерения финансового благополучия организации, единого общепризнанного подхода к построению соответствующих алгоритмов оценки на сегодняшний день не существует. Показатели, включаемые в различные методики анализа, могут существенно варьировать как в количественном отношении, так и по методам расчета. При этом ориентация исключительно на формальные количественные оценки не вполне оправданна. Зачастую организации нуждаются в дополнительной информация о структуре, видах и состоянии, как активов, так и пассивов организации.

Необходимо отметить, что структура имущества, источников финансирования, как в целом, так и по отдельным видам и группам оказывает весомое воздействие на характеристику финансового благополучия любой организации.

Как показало исследование, структура оборотных средств оказывает непосредственное влияние на платежеспособность организации, которая в свою очередь является одной из основной характеристик финансового благополучия организации. При этом платежеспособность организации определяется с помощью специальных коэффициентов, учитывающих реальные и потенциальные финансовые ресурсы предприятия, соотношения между его обязательствами и денежными поступлениями, а также другими активами, как в краткосрочные, так и в долгосрочные периоды времени.

Мы согласны с мнением Г.В. Савицкой о том, что стабильная структура оборотного капитала свидетельствует о стабильном, хорошо отлаженном процессе производства и сбыта продукции. В то время как существенные ее изменения говорят о нестабильной работе организации [1, с.463]. При этом в экономической литературе не встречается методики определения, как стабильности структуры оборотного капитала, так и анализа ее влиянии на отдельные характеристики финансового состояния организации.

Целью исследования является обоснование методики оценки стабильности структуры оборотных активов и выявление ее влияния на платежеспособность. Базой исследования послужила поквартальная отчетность производственной компании за 2007 -2009гг.

Для оценки существенности структурных различий в относительном выражении в международной аналитической практике широко применяются интегральные индексы А. Салаи и К. Гатева, учитывающие численность совокупности и количество выделенных групп в общем объеме изучаемого признака. С помощью данных показателей дается оценка динамики изменения структуры [2, с.21].

Интегральный коэффициент структурных сдвигов К. Гатева учитывает интенсивность изменений по отдельным группам и удельный вес групп в сравниваемых структурах:

Интегральный коэффициент структурных различий А.Салаи учитывает интенсивность изменений по отдельным группам, удельный вес групп в сравниваемых структурах, а также число групп:

Также для оценки структурных сдвигов используют линейный и квадратический коэффициенты абсолютных структурных сдвигов, и квадратический коэффициент относительных структурных сдвигов (таблица 1).

По нашему мнению, интегральные коэффициенты структурных различий А. Салаи и К. Гатева обладают более совершенными аналитическими свойствами, чем линейный и квадратический коэффициенты абсолютных структурных сдвигов, а также квадратический коэффициент относительных структурных сдвигов, т. к. их значения варьируются в пределах от 0 до 1. Чем ближе к 0, тем меньше различия между признаками; чем ближе к 1, тем, соответственно, ощутимее различия между признаками в структуре.

Расчет индекса А. Салаи, тем не менее, имеет особенность, которую можно отнести к недостаткам, – его величина значительно меняется с изменением элементов, на которые делится совокупность.

Таблица 1

Коэффициенты структурных сдвигов оборотных активов организации за 2007 - 2009 г.

|

Сравниваемые отчетные периоды (кварталы) |

Интегральный коэффициент структурных различий А. Салаи |

Линейный коэффициент абсолютных структурных сдвигов, % |

Квадратический коэффициент абсолютных структурных сдвигов |

Квадратический коэффициент относительных структурных сдвигов |

|

1, 2007 – 2, 2007 |

0,544203466 |

3,55 |

0,045933031 |

0,562073754 |

|

2, 2007 – 3, 2007 |

0,298317643 |

2,05 |

0,034347095 |

0,223399834 |

|

3, 2007 – 4, 2007 |

0,572735394 |

3,69 |

0,055508582 |

0,381098337 |

|

4, 2007 –1, 2008 |

0,355735649 |

2,06 |

0,03297391 |

0,211203891 |

|

1, 2008 – 2, 2008 |

0,203989026 |

3,96 |

0,065615424 |

0,296930241 |

|

2, 2008 – 3, 2008 |

0,338095968 |

2,88 |

0,045767366 |

0,449342308 |

|

3, 2008 – 4, 2008 |

0,23565025 |

3,27 |

0,049065348 |

0,230388751 |

|

4, 2008 – 1, 2009 |

0,26178401 |

1,58 |

0,023758086 |

0,17393366 |

|

1, 2009 – 2, 2009 |

0,473902516 |

4,40 |

0,06597241 |

1,027526754 |

|

2, 2009 – 3, 2009 |

0,599580044 |

4,95 |

0,078256888 |

0,496981923 |

|

3, 2009 – 4, 2009 |

0,583380263 |

3,25 |

0,049501804 |

1,958580784 |

Таким образом, дальнейший анализ состояния оборотных активов организации проведен на основе данных, рассчитанных с использованием интегрального коэффициента структурных сдвигов К.Гатева, который, в свою очередь, выявил вариабельность структуры оборотных активов в течение анализируемого периода (таблица 2).

Таблица 2

Значения интегрального коэффициента структурных сдвигов К.Гатева за анализируемый период

|

Сравниваемые отчетные периоды (кварталы) |

Значение показателя |

|

1, 2007 – 2, 2007 |

0,094912692 |

|

2, 2007 – 3, 2007 |

0,071538027 |

|

3, 2007 – 4, 2007 |

0,118252794 |

|

4, 2007 –1, 2008 |

0,071985393 |

|

1, 2008 – 2, 2008 |

0,145424984 |

|

2, 2008 – 3, 2008 |

0,107557251 |

|

3, 2008 – 4, 2008 |

0,109819531 |

|

4, 2008 – 1, 2009 |

0,050987819 |

|

1, 2009 – 2, 2009 |

0,148176693 |

|

2, 2009 – 3, 2009 |

0,17769436 |

|

3, 2009 – 4, 2009 |

0,106666506 |

Следовательно, для определения степени влияния вариабельности структуры оборотных активов на платежеспособность организации необходимо сопоставить полученные значения интегрального коэффициента К. Гатева с полученными значениями коэффициента текущей ликвидности (таблица 3).

Таблица 3

Значения коэффициента текущей ликвидности за анализируемый период

|

Сравниваемые отчетные периоды (кварталы) |

Значение показателя |

|

1, 2007 |

2,908186 |

|

2, 2007 |

2,51774564 |

|

3, 2007 |

2,88202469 |

|

4, 2007 |

2,69563316 |

|

1, 2008 |

2,46095249 |

|

2, 2008 |

2,35724686 |

|

3, 2008 |

3,08846442 |

|

4, 2008 |

5,03536184 |

|

1, 2009 |

4,30538556 |

|

2, 2009 |

3,62850726 |

|

3, 2009 |

2,94081085 |

|

4,2009 |

5,36751018 |

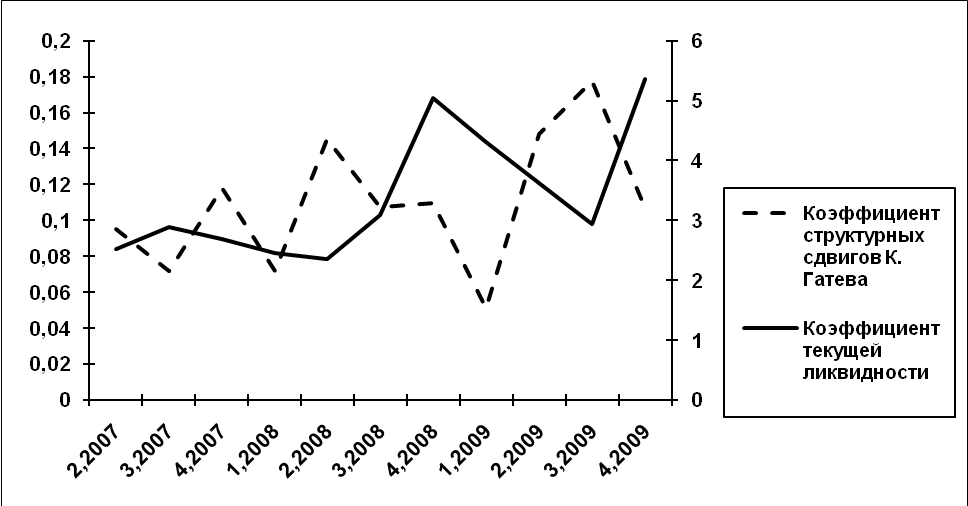

При сопоставлении полученных значений показателя текущей ликвидности с коэффициентами К.Гатева и отображении двух соответствующих графиков на одной плоскости, была отмечена следующая тенденция - с ростом нестабильности структуры оборотных активов происходит уменьшение коэффициента текущей ликвидности (рисунок 1).

Рисунок 1 – Сопоставление показателей текущей ликвидности с интегральным коэффициентом К.Гатева

Далее была определена степень зависимости между двумя данными показателями с помощью корреляционно-регрессионного анализа.

Рассчитанные нарастающим итогом коэффициенты корреляции показали тенденцию увеличения зависимости между структурными сдвигами оборотных активов и текущей ликвидностью организации. При этом отрицательные значения корреляции свидетельствуют об обратной зависимости между анализируемыми показателями.

Необходимо отметить, что в настоящее время сложно представить анализ экономических явлений без применения эконометрических моделей. Помимо того, регрессионный анализ является наиболее изученным разделом эконометрического моделирования и зарекомендовал себя как достаточно эффективный инструмент решения различных экономических задач [3, с.177]. При этом, по нашему мнению, что для обработки различных экономических результатов целесообразнее использовать так называемые точечные диаграммы (или, другими словами, экстраполяцию, к которой относят линейную, полиномиальную, логарифмическую, экспоненциальную и степенную линию тренда. При этом полиномиальная линия тренда используется для описания величин, попеременно возрастающих и убывающих, и является наиболее достоверной, т. к. способствует определению специального доверительного интервала (т. е. интервала, в котором с заданной вероятностью будут находиться рассматриваемые параметры). Степень полинома определяется количеством экстремумов (максимумов и минимумов) кривой.

Для того чтобы убедиться в правильности выбранного коэффициента структурных различий была определена корреляция между различными показателями структурных сдвигов и коэффициентом текущей ликвидности. Максимальная корреляция была выявлена относительно квадратического коэффициента относительных структурных сдвигов (таблица 4).

Таблица 4

Значения показателя корреляции между коэффициентами структурных различий и коэффициентами текущей ликвидности

|

Показатели структурных сдвигов |

Рассчитанные значения корреляция |

|

Интегральный коэффициент структурных сдвигов К.Гатева |

-0,140590484 |

|

Интегральный коэффициент структурных различий А.Салаи |

-0,023716347 |

|

Линейный коэффициент абсолютных структурных сдвигов |

-0,132473346 |

|

Квадратический коэффициент абсолютных структурных сдвигов |

-0,157164909 |

|

Квадратический коэффициент относительных структурных сдвигов |

0,524383853 |

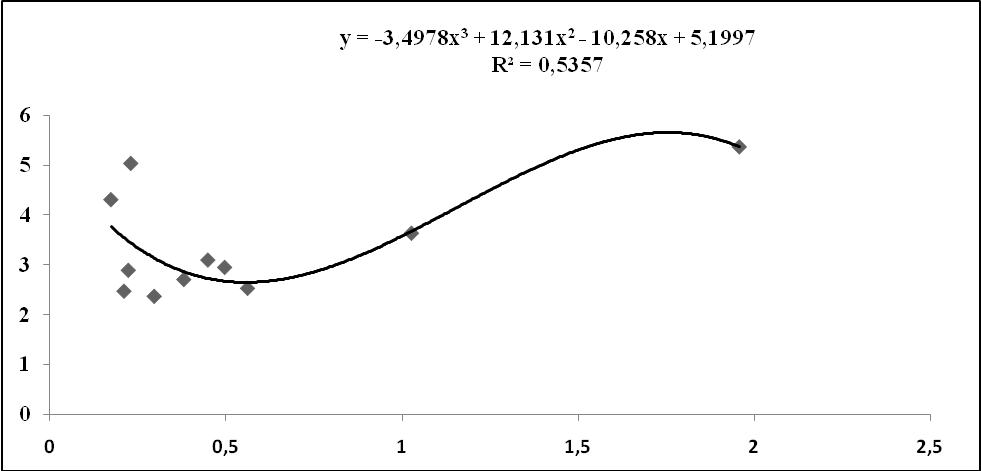

Построенная полиномиальная модель третьей степени, которая наиболее точно описывает взаимосвязь коэффициента текущей ликвидности и квадратический коэффициент относительных структурных сдвигов за весь период, оказалась не значима (рисунок 3).

Рисунок 3 - Полиномиальное уравнение зависимости показателя текущей ликвидности от квадратического коэффициента относительных структурных сдвигов

Таким образом, нами была доказана целесообразность использования при анализе влияния структуры оборотных активов на платежеспособность организации интегрального коэффициента структурных сдвигов К. Гатева. При этом в ходе регрессионного анализа было выявлено, что все модели зависимости коэффициента текущей ликвидности от структурных сдвигов оборотных активов организации незначимы.

Однако, посредством очищения от линейного тренда

обоих параметров и определении на регрессионных остатках корреляции,

нами была получена умеренная общая корреляция, при этом направление

связи – обратное. Остатки были получены из разности прогнозных

и фактических данных (таблица 5). При этом распределение полученных

показателей поддается объяснению в рамках нормального вероятностного

закона, что, в свою очередь, позволяет оценить степень их

взаимозависимости (рисунок 4).

Рисунок 4 – График нормального распределения полученных показателей

Следует отметить, что регрессионные остатки являются расчетной величиной, определяемой при построении регрессии. Анализ регрессионных остатков необходим для проверки адекватности построенной модели, т.е. для объективной оценки полученной модели. Отклонение отдельной точки от линии регрессии (от наилучшего предсказанного значения) называется остатком.

Таблица 6

Сопоставление фактических и прогнозных данных исследуемой организации

|

Интегральный коэффициент К.Гатева |

Коэффициент текущей ликвидности | ||||

|

Фактические значения |

Прогнозные значения |

Регрессионные остатки |

Фактические значения |

Прогнозные значения |

Регрессионные остатки |

|

0,094912692 |

0,086839391 |

0,008073301 |

2,908186 |

2,314077961 |

0,203667679 |

|

0,071538027 |

0,091344532 |

-0,019806505 |

2,51774564 |

2,529074059 |

0,352950631 |

|

0,118252794 |

0,095849673 |

0,022403121 |

2,88202469 |

2,744070157 |

-0,04843699 |

|

0,071985393 |

0,100354814 |

-0,028369421 |

2,69563316 |

2,959066254 |

-0,49811376 |

|

0,145424984 |

0,104859955 |

0,04056503 |

2,46095249 |

3,174062352 |

-0,81681549 |

|

0,107557251 |

0,109365096 |

-0,001807844 |

2,35724686 |

3,38905845 |

-0,30059403 |

|

0,109819531 |

0,113870236 |

-0,004050706 |

3,08846442 |

3,604054548 |

1,431307292 |

|

0,050987819 |

0,118375377 |

-0,067387558 |

5,03536184 |

3,819050646 |

0,486334914 |

|

0,148176693 |

0,122880518 |

0,025296175 |

4,30538556 |

4,034046743 |

-0,40553948 |

|

0,17769436 |

0,127385659 |

0,050308701 |

3,62850726 |

4,249042841 |

-1,30823199 |

|

0,106666506 |

0,1318908 |

-0,025224294 |

2,94081085 |

4,464038939 |

0,903471241 |

При анализе регрессионных остатков с использованием

достигаемого уровня значимости нами было получено полиномиальное

уравнение 3 степени Y = -3917,5х![]() - 346,14х

- 346,14х![]() -

7,1104х + 0,3241: с вероятностью 89% значение показателя текущей

ликвидности на 56% зависит от изменения структуры оборотных активов,

выровненного по линейному тренду (рисунок 5). При этом корреляция в

динамике также возросла. Это доказывает, что при увеличении

стабильности структуры оборотного капитала наблюдается повышение

степени платежеспособности организации.

-

7,1104х + 0,3241: с вероятностью 89% значение показателя текущей

ликвидности на 56% зависит от изменения структуры оборотных активов,

выровненного по линейному тренду (рисунок 5). При этом корреляция в

динамике также возросла. Это доказывает, что при увеличении

стабильности структуры оборотного капитала наблюдается повышение

степени платежеспособности организации.

Рисунок 5 - Полиномиальное уравнение зависимости показателя текущей ликвидности от структурных изменений оборотных активов.

Таким образом, результаты разработанной методики позволяют судить о наличии связи между структурными изменениями оборотных активов и динамикой платежеспособности организации, определенной в данном случае по коэффициенту текущей ликвидности. В частности, методика выявила, что увеличение вариации структуры оборотных активов ведет к снижению степени платежеспособности организации. Необходимо отметить, что данная методика также может быть применена и к установлению степени влияния структурных изменений оборотного капитала на ряды динамики всевозможных показателей финансового состояния организации.

Литература:

- Савицкая Г.В. Экономический анализ: учебник – 2-е изд., испр. и доп. – М.: Новое издание, 2005. – 651 с.;

- Кучмаева О.В. Социальная статистика: Учебно-практическое пособие / О.В. Кучмаева, Е.А. Егорова, Т.А. Иванова – М.: МЭСИ, 2003. – 130 с.;

- Елисеева И.И. Эконометрика: учебник / И.И. Елисеева, С.В. Курышева, Т.В. Костеева и др. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2007. – 576 с.