В условиях рыночной экономики и новых форм хозяйствования предприятия сталкиваются с рядом ранее не возникавших проблем. Одна из них – квалифицированный выбор партнера на внутреннем и внешнем рынках, поскольку от этого зависит эффективность будущего сотрудничества. Основным критерием такого выбора является финансовая устойчивость предприятия. Внешним проявлением финансовой устойчивости выступает платежеспособность. Платежеспособность - это способность предприятия своевременно и полностью выполнить свои платежные обязательства, вытекающих из торговых, кредитных и иных операций платежного характера. Анализ платежеспособности является важной частью аналитической работы. Это продиктовано тем, что качественная и своевременная оценка платежеспособности позволяет снизить финансовые риски и разработать систему мер, направленную на предотвращение банкротства, что в свою очередь позволит обеспечить принцип непрерывности функционирования хозяйствующего субъекта, закрепленный международных и отечественных учетных стандартах.

Объектом исследования выступило ООО «Восток-Агро», которое является крупным предприятием по сравнению с другими сельскохозяйственными предприятиями Воронежской области. ООО «Восток-Агро» специализируется на производстве растениеводческой и животноводческой продукции, среди которой преобладают зерновые и зернобобовые, молоко и мясо КРС. Показатели, характеризующие производственную деятельность, свидетельствуют об улучшающихся тенденциях развития экономики исследуемого предприятия. Имеющийся в распоряжении хозяйства производственный потенциал позволяет эффективно вести хозяйственную деятельность. Следует отметить рост рентабельности как в целом по хозяйству, так и по отраслям производства, особенно в животноводстве, что подчеркивает высокую эффективность ведения бизнеса в данной отрасли. (табл. 1).

Говоря об анализе платежеспособности, надо сказать, что в практике аналитических исследований используется несколько методик анализа платежеспособности. Многие из них имеют правовое обеспечение и утверждены на законодательном уровне. Задачей нашего исследования является апробация различных методических подходов на примере действующей аграрной коммерческой организации с целью сравнительного анализа полученных результатов.

Таблица 1 - Показатели использования составляющих производственного потенциала ООО «Восток-Агро»

|

Показатели |

2007 г. |

2008 г. |

В среднем по Воронежской обл. |

Отклонение | |

|

От прошлого года |

От среднего по обл. | ||||

|

А. Показатели использования земли 1. Произведено валовой продукции на 100 га сельхозугодий, тыс. руб. |

81,3 |

118,4 |

41,2 |

37,1 |

77,2 |

|

4. Надоено молока на 100 га сельхозугодий, ц |

308,8 |

315,1 |

115,4 |

6,3 |

199,7 |

|

5. Выращено скота на 100 га сельхозугодий, ц живой массы |

12,5 |

12,4 |

16,7 |

-0,1 |

-4,3 |

|

6. Произведено зерна на 1 га пашни, ц |

7,0 |

14,3 |

7,7 |

7,3 |

6,6 |

|

Б. Показатели использования рабочей силы 1. Производительность труда – выход валовой продукции: а) на 1-го среднегодового работника, тыс. руб. |

28,1 |

43,4 |

16,7 |

15,3 |

26,7 |

|

2. Заработная плата 1-го среднегодового работника, тыс. руб. |

70433 |

95189 |

45929 |

24756 |

49260 |

|

В. Показатели использования основных средств 1. Фондоотдача, руб. |

0,132 |

0,114 |

0,711 |

-0,018 |

0,043 |

|

Г. Рентабельность производства |

|

|

|

|

|

|

2. Рентабельность производства, % а) по хозяйству в целом |

11,60 |

13,18 |

11,98 |

1,58 |

1,20 |

|

б) в растениеводстве |

16,97 |

24,32 |

18,00 |

7,35 |

6,32 |

|

в) в животноводстве |

2,12 |

2,62 |

0,90 |

0,50 |

1,72 |

Методика оценки платежеспособности хозяйствующего субъекта закреплена в некоторых нормативно-правовых актах. Так, в частности, в «Методических положениях по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», утвержденных Федеральным управлением о несостоятельности (банкротстве) №31-Р от 12 августа 1994 г. установлен порядок проведения финансового анализа, прежде всего в целях выявления неплатежеспособности предприятий и признания их банкротами. Оценка ведется на основании коэффициента текущей ликвидности (Оборотные активы / Краткосрочные обязательства) и коэффициента обеспеченности собственными оборотными средствами (Собственные оборотные средства / Оборотные активы). Если значения этих показателей равны, либо превышают свои нормы, то организация признается платежеспособности, в противном случае – неплатежеспособной, после чего рассчитывается коэффициент восстановления (утраты) платежеспособности.

В Распоряжении Федеральной службы России по финансовому оздоровлению и банкротству № 226-р от 20.12.2000 г. «О мониторинге финансового состояния организаций и учете их платежеспособности» фигурирует такой показатель, как степень платежеспособности по текущим обязательствам, определяемый как частное от деления среднегодового остатка краткосрочных обязательств на среднемесячную выручку от продаж. Данный индикатор показывает, за сколько месяцев предприятие погасит краткосрочные обязательства, направляя на эти цели поступающую выручку. Установлены следующие критерии: от 0 до 3 мес. – платежеспособная организация, от 3 до 12 мес. – неплатежеспособная первой категории, свыше 12 мес. – неплатежеспособная второй категории. Следует отметить, что данный индикатор сигнализирует, за какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднемесячной выручки, полученной в данном отчетном периоде, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами. Поэтому данные показатели для анализа платежеспособности организации нужно применять с осторожностью.

В основе первой, наиболее распространенной методики, утвержденной в 1994 году, лежит расчет коэффициентов ликвидности и платежеспособности [1, с. 274].

Предварительным этапом является группировка активов по степени ликвидности и пассивов по степени срочности оплаты (табл. 2). Это позволяет выявить степень ликвидности бухгалтерского баланса. Баланс является абсолютно ликвидным, а предприятие платежеспособным в случае, если А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4.

Таблица 2 – Группировка активов и пассивов бухгалтерского баланса по степени ликвидности и срочности оплаты

|

Показатели |

На начало 2008 г. |

На конец 2008 г. |

Отклонение (+;-) | |

|

1 |

2 |

3 |

4 |

5 |

|

А |

АКТИВ |

|

|

|

|

А1 |

Высоколиквидные активы - денежные средства и краткосрочные финансовые вложения |

3442 |

30703 |

27261 |

|

А2 |

Среднеликвидные (быстрореализуемые) активы - дебиторская задолженность и прочие оборотные активы |

15649 |

24780 |

9131 |

|

А3 |

Низколиквидные (медленно и труднореализуемые) активы – производственные запасы |

185052 |

265313 |

80261 |

|

А4 |

Неликвидные активы - (внеоборотные активы кроме долгосрочных финансовых вложений) |

156237 |

223805 |

67568 |

|

П |

ПАССИВ |

|

|

|

|

П1 |

Наиболее срочные (до 3 мес.) - кредиторская задолженность |

26636 |

71494 |

44858 |

|

П2 |

Краткосрочные пассивы (3-6 мес. до года) |

42040 |

42489 |

449 |

Продолжение табл. 2

|

1 |

2 |

3 |

4 |

5 |

|

П3 |

Долгосрочные пассивы (до года и более) -(долгосрочные кредиты и займы) |

52383 |

61643 |

9260 |

|

П4 |

Постоянные пассивы - собственный капитал и резервы |

239425 |

368975 |

129550 |

Ликвидность баланса ООО «Восток-Агро» характеризуется, как недостаточная. Однако, следует отметить, что перспективная ликвидность, которую показывает третье неравенство, отражает некоторый платежный излишек.

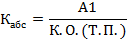

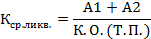

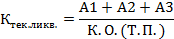

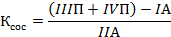

Следующим этапом является расчет и оценка коэффициентов ликвидности (табл. 3). Расчет ведется по данным бухгалтерского баланса. Экономическое содержание коэффициентов абсолютной, срочной и текущей ликвидности состоит в оценке способности предприятия погашать ту или иную часть краткосрочных обязательств за счет мобилизации разных по степени ликвидности активов. Надо сказать, что критериальными (т.е. значения, которых являются критериями признания предприятия платежеспособным или неплатежеспособным) из них являются коэффициент текущей ликвидности (Клт) и коэффициент обеспеченности собственными оборотными средствами.

Таблица 3 – Анализ коэффициентов ликвидности и платежеспособности

|

Показатели |

На начало 2008 г. |

На конец 2008 г. |

Отклонение (+;-) |

Рекомендуется |

|

1.Коэффициент абсолютной ликвидности

|

0,05 |

0,24 |

0,19 |

0,20-0,25 |

|

2. Коэффициент срочной ликвидности

|

0,27 |

0,42 |

0,15 |

0,7-0,8 |

|

3. Коэффициент текущей ликвидности (общий коэффициент покрытия)

|

2,97 |

2,47 |

-0,5 |

2,0 |

|

4. Коэффициент обеспеченности собственными оборотными средствами

|

0,66 |

0,59 |

-0,07 |

0,1 |

|

5. Коэффициент утраты платежеспособности

Кпф – фактическое значение Кп в конце отчетного периода; Кпн – фактическое значение Кн на начало отчетного периода; Т – отчетный период в месяцах; 3 – период восстановления платежеспособности |

- |

1,1725 |

- |

1,0 и более |

На основе рассчитанных показателей ликвидности можно сказать, что срочная способность организации к погашению своих долгов находится на среднем уровне, о чем свидетельствуют невысокие показатели абсолютной и промежуточной ликвидности, однако в долгосрочной перспективе организация в полном объеме способна рассчитаться с кредиторами, о чем говорит высокое значение коэффициента покрытия. Судя по значениям коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами, значительно превышающими нормативы – данное предприятие является платежеспособным.

Значение коэффициента утраты платежеспособности за 2008 г. в ООО «Восток-Агро» составило 1,17, что превышает нормативное значение, установленное на уровне равном единице. Это свидетельствует о том, что гипотетически предприятие в течение ближайших трех месяцев не потеряет свою платежеспособность.

Недостатком методики следует признать ее статичность, то есть вывод платежеспособности возможен лишь на 2 даты в году, в то время, как остальные 363 дня остаются вне поля зрения аналитика.

Кроме этого следует отметить, что условие Клт > 2 само по себе является достаточно жестким и зачастую не выполнимо, для большинства отечественных предприятий. Критическое значение «2» взято из мировой учетно-аналитической практики без учета реальной ситуации, когда большинство предприятий продолжают работать со значительным дефицитом собственным оборотных средств. В экономически развитых странах нормативные значения подобных коэффициентов дифференцированы по отраслям и подотраслям и, что очень важно, используются не для принятия волевых решений, а лишь как средство анализа. Поскольку разработка отраслевых нормативов – дело будущего, на практике целесообразно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности

Определенный интерес представляет методика платежеспособности, основанная на расчете периода погашения обязательств, утвержденная в 2000 году. Ключевым показателем здесь является степень платежеспособности по текущим обязательствам, представляющая собой частное от деления среднегодового остатка краткосрочных обязательств и среднемесячной выручки-брутто. Этот индикатор показывает, за сколько месяцев предприятие способно полностью рассчитаться по краткосрочным долгам за счет получаемой выручки. При этом установлены отмеченные ранее критериальные значения: до 3 месяцев – предприятие платежеспособно; от 3 до 12 месяцев – неплатежеспособность 1-й категории; свыше 12 месяцев – неплатежеспособность 2-й категории. Рассмотрим указанные показатели в табл. 4.

Таблица 4 – Анализ коэффициентов платежеспособности

|

Показатели |

2007 г. |

2008 г. |

Отклонение (+;-) |

|

1. Степень платежеспособности по текущим обязательствам (Кпт) |

3,22 |

6,14 |

2,92 |

|

2. Степень платежеспособности общая (Кпо) |

5,68 |

9,06 |

3,38 |

|

3. Коэффициент задолженности по кредитам банков и займам (Кзк) |

1,97 |

2,01 |

0,04 |

|

4. Коэффициент задолженности другим организациям (Кзд) |

1,09 |

3,08 |

1,99 |

|

5. Коэффициент задолженности фискальной системе (Кзф) |

0,05 |

0,08 |

0,03 |

|

6. Коэффициент внутреннего долга (Квд) |

0,09 |

0,16 |

0,07 |

Судя по данным табл. 4 ООО «Восток-Агро» как в 2007, так и в 2008 году является неплатежеспособным 1-й категории. При этом, следует отметить, весьма заметную негативную динамику. Так, если в 2007 году для погашения краткосрочных обязательств требовалось 3,2 месяца, то в 2008 году уже 6,1 месяца. Причиной является некоторое сокращение выручки на фоне значительного наращивания обязательств. Таким образом, мы видим несоответствие между первой и второй методикой. Поскольку в соответствии с первой методикой предприятие платежеспособно. Считаем, что вторая методика является более совершенной, поскольку учитывает не только статистические, но и динамические показатели.

В современных условиях все большую актуальность приобретает автоматизация учетно-аналитических процессов, позволяющая существенно повысить оперативность расчетов и их аналитическую значимость [4, с. 6].

Нами был проведен анализ платежеспособности в компьютерной программе «ИНЭК-Аналитик», лицензионно установленной в Воронежском государственном аграрном университете. Для этих целей мы ввели в программу данные бухгалтерского баланса, Отчета о прибылях и убытках, Отчета о движении денежных средств ООО «Восток-Агро».

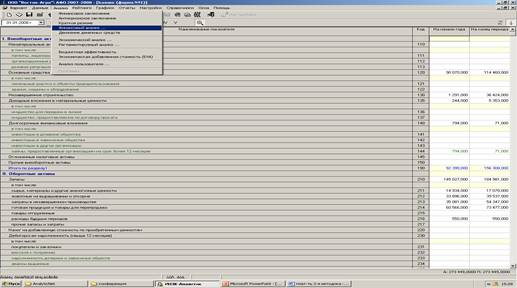

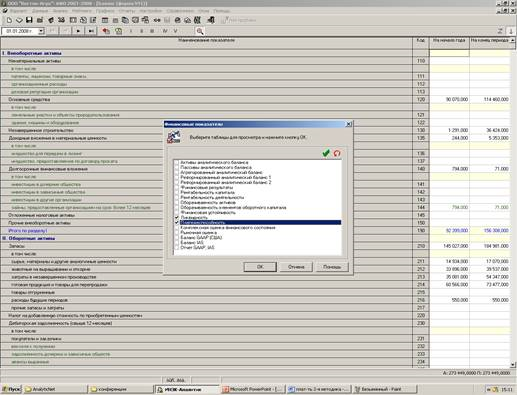

Далее в панели инструментов выбираем «Анализ», затем «Финансовый анализ», после чего программа предлагает выбрать одно из направлений финансового анализа, в числе которых есть «ликвидность» и «платежеспособность» (рис. 1,2).

Рис. 1 Выбор в панели инструментов блока «Анализ», «Финансовый анализ»

Рис. 2 Выбор блока «Ликвидность», «Платежеспособность»

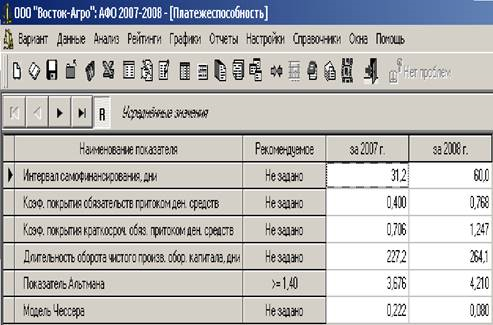

Выбор блока «платежеспособность» дает возможность проанализировать таблицу, представленную на рис. 3. Вызывают интерес представленные в ней показатели, среди которых

· Коэффициент покрытия обязательств притоком денежных средств;

· Коэффициент покрытия краткосрочных обязательств притоком денежных средств

· Показатель Альтмана и др.

Следует отметить положительную динамику указанных показателей, что свидетельствует о некотором повышении уровня платежеспособности. А значения показателя Альтмана более 1,4 говорит о низкой вероятности банкротства.

Рис. 3 Интерфейс окна «Платежеспособность»

Кроме этого данная программа предполагает формирование финансового, антикризисного заключений, а так же краткого резюме. В финансовом заключении отмечается, что за анализируемый период величина длительности оборота чистого производственного оборотного капитала положительна, что обеспечивает платежеспособность предприятия в долгосрочном периоде.

Комплексная оценка финансового состояния ООО «Восток-Агро», содержащаяся в кратком резюме программы «Инэк-Аналитик» позволяет сказать, что платежеспособность и финансовая устойчивость предприятия находятся, в целом, на приемлемом уровне. Предприятие имеет удовлетворительный уровень доходности, хотя отдельные показатели находятся ниже рекомендуемых значений.

Литература:

1. Анализ финансовой отчетности: учеб. пособие / О.В. Ефимовой, М.В. Мельник. – 2-е изд., испр. и доп.. – М.: Изд-во Омега-Л, 2005. – 408 с.

2. Донцова Л.В. Анализ финансовой отчетности: учебник / Л.В. Донцова, Н.А. Никифорова. – М.: Изд-во «Дело и сервис», 2005. – 368 с.

3. Пожидаева Т.А. Анализ финансовой отчетности: учебное пособие / Т.А. Пожидаева. – 2-е изд., стер. – М.: КНОРУС, 2008. – 320 с.

4. Экономический анализ в условиях автоматизации учетно-аналитических процессов / А.М. Измалков и др. – Воронеж, 2007. – 138 с.