Невозможно однозначно дать определение такому понятию, как хеджирование. Существует много различных мнений по этому поводу. Одни характеризуют хеджирование как отдельную позицию по финансовому инструменту, которая снижает совокупность факторов риска, другие считают, что хеджирование — это устранение неопределенности знания будущих денежных потоков, для формирования величин будущих поступлений. Точно можно сказать то, что хеджирование помогает спланировать затраты и поступления от коммерческой деятельности.

Легко заметить, что данные определения не подчеркивают основных особенностей хеджирования, таких как использование срочных контрактов или воздействие лишь на рыночные риски. Поэтому более емко можно охарактеризовать хеджирование, как страхование риска изменения цены актива, процентной ставки или валютного курса с помощью производных финансовых инструментов.

Главной целью хеджирования является снижение риска потенциальных потерь, а не извлечение дополнительной прибыли. Таким образом, компании, которые воспользовались возможностью застраховать себя, отказались от возможности получения дополнительной прибыли при благоприятном изменении рыночной ситуации в обмен на минимизацию величины потенциальных потерь при неблагоприятном изменении внутренней конъюнктуры.

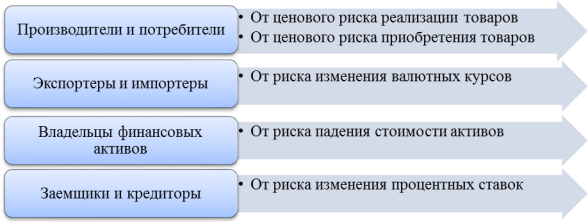

Хеджеры используют рынок срочных контрактов для того, чтобы застраховать себя от различного рода рисков, например, таких как:

Рис. 1 Виды хеджеров

В общем случае, успешная деятельность компаний находится в зависимости от таких факторов, как процентные ставки, обменные курсы, цены товаров.

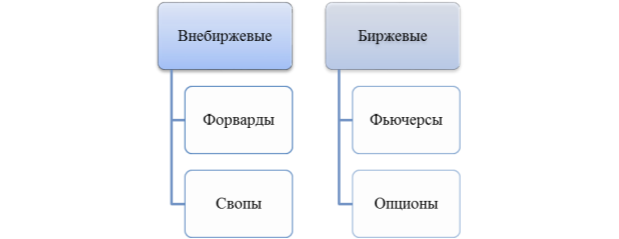

Инструменты хеджирования на рынке ценных бумаг делятся на две группы, а именно внебиржевые и биржевые.

Рис. 2. Инструменты хеджирования

На внебиржевом рынке существует два основных инструмента, с помощью которых можно осуществлять стратегии хеджирования: это форвардные контракты и свопы.

Форвардные контракты являются соглашением между сторонами о будущей поставке базисного актива по заранее установленной цене и в заранее установленное время, условия которого оговариваются в момент заключения договора. В случае данного хеджирования стороны договора связаны условиями контракта и не могут выйти из-под власти его обязательств до его исполнения без обоюдного согласия. Подписание форвардного контракта не требует каких-либо затрат со стороны участников, кроме возможных комиссионных, связанных с оформлением сделки, которая заключается при помощи посредника.

Базовым активом для данного вида хеджирования могут быть как товарные активы, так и инструменты фондового рынка и иностранная валюта. Самыми используемыми форвардами являются валютные, такие контракты обеспечивают инвесторам поставку иностранной валюты в обмен на конкретную сумму в рублях к заранее установленной дате. В промышленных целях производители используют товарные форварды

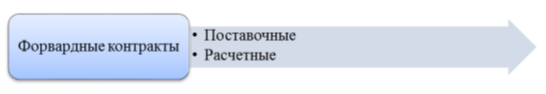

Рис. 3. Разновидности форвардов

Форвардные контракты делятся на поставочные и расчетные. Разница между этими двумя видами состоит в том, что первые предполагают поставку актива, тем временем расчетные предполагают уплату проигравшей стороной разницы между ценой, оговоренной контрактом, и фактической ценой, сложившейся на рынке на определенную дату.

Еще один вид внебиржевого хеджирования, это своп. Своп — это договор по которому продается актив с обязательством выкупить его обратно по фиксированной цене. Данный вид хеджирования может использоваться для финансирования под залог ценных бумаг. Также своп может влиять на состав валютного портфеля, когда одна валюта занимается под залог другой.

Своп является внебиржевым финансовым инструментом, что предполагает нестандартизированность контракта.

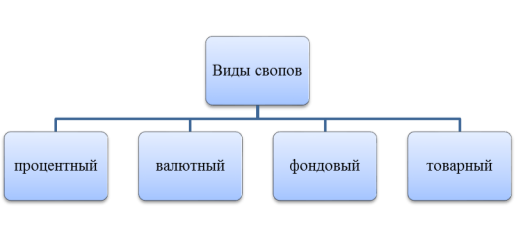

Различают следующие виды свопов:

Рис. 4. Виды свопов

В своп-контрактах обычно участвует несколько лиц, одно из которых осуществляет фиксированные выплаты по свопу — покупатель свопа, другое осуществляет плавающие платежи — продавец.

Лица, которые участвуют в данного вида сделках обмениваются только процентными платежами, а не номиналами. Платежи в данном случае осуществляются в одной валюте. По условиям данного контракта участники обязуются обмениваться платежами в течение длительного периода, обычно он составляет от 2 до 15 лет.

Основными биржевыми производными финансовыми инструментами, используемыми для хеджирования являются фьючерсы и опционы.

Фьючерсные контракты представляют собой соглашение между сторонами о будущей поставке базисного актива, которое заключается на специализированной бирже и имеет стандартизированную форму. Даты поставок определены заранее, место поставки для ценных бумаг — депозитарий, для товаров — склад, который заранее указан в спецификации контракта.

Фьючерсные контракты подразделяются на поставочные и расчетные. Первые предполагают физическую поставку базового актива и его оплаты в полном объеме, тем временем другие производят взаиморасчет в конце срока действия контракта и выплачивается разница в цене.

Финансовые фьючерсы включают в себя такие базовые активы, как ценные бумаги, фондовые индексы, валюта, банковские депозиты, драгоценные металлы. Недостаток хеджирования с помощью финансовых фьючерсов состоит в том, что фирма не может обезопасить себя от последствий колебания цен. С одной стороны компания снижает свои убытки в случае неблагоприятного исхода событии, но с другой стороны лишает ее возможного получения прибыли в случае благоприятного изменения цены.

Еще один вид биржевых финансовых инструментов — это опцион. Опцион — это право купить или продать некоторый базовый актив в течение ограниченного периода времени по определенной цене. Опцион-колл дает его держателю право купить базовый актив, а опцион-пут — продать.

Существует два вида опционов европейские и американские. Их отличие состоит в том, что одни могут реализовывать свое право в любое время опционного срока, другие предоставляют возможность воспользоваться им только при наступлении указанного срока исполнения обязательств.

В случае использования стратегий хеджирования инвестору достаточно использование европейского опциона, так как он уже имеет представление, когда его позиции должны быть захеджированы.

Цена исполнения опциона называется страйком, она устанавливает пороговую цену, уход от которой (выше/ниже) будет означать накопление прибыли для держателя опциона.

Для покупателя существует право выбора реализовать опцион или оставить нереализованным. От реализации данного контракта при благоприятном изменении цены он может получить доход, если же цена изменится в неблагоприятном направлении, то покупатель, таким образом, может избежать потерь, так как величина убытков будет равняться стоимости премии по опциону, которая будет являться страховкой.

Опционы дают одностороннюю защиту. Стоит отметить, что премии по опционам могут быть высокими, а время исполнения неудачным. Поэтому потенциальный инвестор должен для себя решить о целесообразности вложения денег в опцион.

Литература:

- Иващишина М. В. Управление рисками хозяйствующих субъектов // Новые технологии. 2009. № 1. С.38–40.

- Ишханов A. B., Малахова Т. С. Регулирование рынка деривативов на современном этапе развития мировой финансовой системы // Финансы и кредит. 2011. № 17. G. 16–22.

- Киселев М. В. Тенденции мирового рынка деривативов // Бизнес, менеджмент и право 2009. № 1. С.4–8.

- Ковалёв A. A. Роль фьючерсных контрактов в прогнозировании и регулировании финансовых рынков // Финансовая аналитика: Проблемы и решения. 2010. № 15. С.67–74

- Плотникова О. В. Учет производных инструментов и операций хеджирования // Вестник Саратовского государственного социально-экономического университета. 2009. № 2. С. 119–123.