В последние годы тема хеджирования все чаще затрагивается ведущими экономистами и топ-менеджерами международных корпораций различных стран в связи с нестабильной мировой экономической ситуацией, вызывающей высокую волатильность, как цен на различные товары, так и стоимость валюты в целом. В эпоху глобализации одним из главных факторов, влияющих на ценообразование большинства товаров, безусловно является курс валюты в которой продается тот или иной товар по отношение к основным иностранным валютам, в особенности к доллару США и евро. Специфичным отличием подверженности валютному риску каждой страны являются мировые цены на экспортируемые страной товары, а также влияния внешних факторов. Наиболее ярким примером волатильности стоимости валюты на данный момент является динамика валютного курса российского рубля. Многие российские компании различных масштабов ощущают негативное влияние резких колебаний курсов иностранных валют по отношению к рублю, вызванных высокой волатильностью курсов доллара США и евро. К использованию инструментов хеджирования валютного риска активно прибегают зарубежные корпорации, ведущие бизнес на российском рынке, а также крупнейшие российские компании, среди которых Роснефть, ВТБ Капитал, Аэрофлот, Еврохим, Транснефть и другие. В связи с актуальностью заявленной темы, целью данной статьи является анализ особенностей биржевого валютного рынка России и обзор основных инструментов хеджирования на российском рынке.

Основным центром операций на биржевом валютном рынке России является Валютный рынок Московской Биржи, в ключевые функции которого входят расчёты рублевых пар валютных курсов USD/RUB, EUR/RUB, CNY/RUB, которые необходимы для расчета и исполнения валютных инструментов, а также расчёты на сделки валютного свопа по операциям USD/RUB со сроками от одной недели до одного года [13]. Более того, на основе фиксинга Московской Биржи рассчитывается цена исполнения фьючерсного контракта на курс доллара. Московская биржа предоставляет платформу для торговли 8 мировыми валютами, включая доллар США, евро, гонконгский доллар, казахстанский тенге, китайский юань, британский фунт, украинскую гривну и белорусский рубль. Для анализа особенностей биржевого валютного рынка России была использована статистика динамики использования инструментов хеджирования, предоставленная на официальном сайте Московской Биржи.

Возникновение валютных рисков

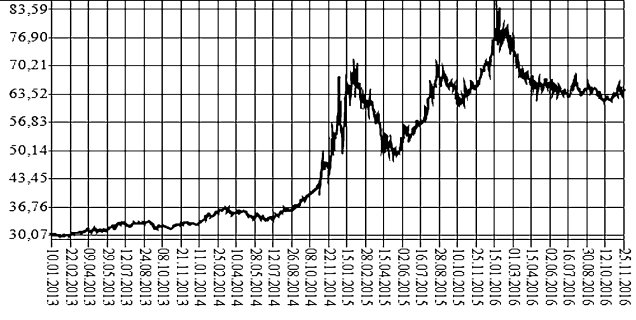

В настоящее время в условиях глубокой интеграции Российской экономики в мировую финансовую систему почти каждая российская компания так или иначе подвержена валютному риску. Валютный риск всегда будет влиять на доходы/расходы компаний, производящих расчеты в нескольких валютах, причем движение национальной валюты может оказывать, как положительное, так и отрицательное влияние, в зависимости от экспорто/импорто ориентированности бизнеса [7, с. 3–4]. По своему характеру данный тип риска прежде всего связан с резким изменением курса обмена валют, а в случае с Россией с резким укреплением или ослаблением рубля по отношение к основным мировым валютам. По этой причине успех развития любого бизнеса сегодня чаще всего напрямую зависит от движения курса национальной валюты по отношению к доллару или евро, а также успешного использования биржевых инструментов хеджирования, которые позволяют минимизировать или избежать валютные риски. Резкие колебания рубля особенно стали прослеживаться в последние годы (см. График 1), что заставляет многие компании все чаще использовать финансовые инструменты страхования рисков. Так, например, за год с января 2014 г. (11.01.2014–33,21 руб.) по январь 2015 г. (15.01.2015–66,09 руб.) курс доллара США вырос на 199 %, а всего за 3 месяца с февраля 2015 г. (03.02.2015–69,66 руб.) по апрель 2015 г. (17.04.2015–49,67 руб.) упал примерно на 140 %.

Рис. 1. Динамика курса доллара 2013–2016 гг.Источник: ЦБ РФ [8]

Курсовая динамика рубля подвержена многим различным факторам (см. Таблица 1), как внешним, так и внутренним, поэтому предсказать каким будет курс завтра или через неделю практически невозможно. Из-за высокой волатильности рубля и неэффективной политики хеджирования многие российские компании понесли существенные убытки. Например, «Транснефть» в 2014 г. понесла убытки от операций с производными финансовыми инструментами на валютном рынке в размере 75,3 млрд. руб., а «Еврохим» в том же году потерял $527 млн. на валютных форвардных контрактах и кросс-валютных процентных свопах [10].

Таблица 1

Факторы влияния на российский рубль

|

Факторы влияния |

Влияние на рубль |

|

Цены на нефть |

Прямая зависимость. Цена на нефть оказывает сильное влияние на рубль. Россия — сырьевая экономика. Федеральный бюджет планируется исходя из рублевой цены на нефть марки Brent. |

|

Внешняя политика |

Сильное влияние. Ухудшение внешнеполитических отношений способствует снижению курса рубля. При обострении внешнеполитических отношений с Россией иностранные инвесторы начинают распродавать российские активы. |

|

Политика ЦБ |

На данный момент можно выделить два основных инструмента влияния ЦБ на курс рубля: ключевая ставка и покупка иностранной валюты для пополнения ЗВР страны. Высокая ставка повышает привлекательность рублевых инструментов, и, как следствие, позитивно влияет на курс рубля. Покупка иностранной валюты в ЗВР ослабляет рубль. |

|

Введение санкций |

Ограниченное валютное фондирование и обязательства погашать валютные кредиты оказывают давление на рубль. Однако выплаты по валютным кредитам снижаются, поэтому эта составляющая будет постепенно сходить на «нет». |

|

Глобальная экономическая ситуация |

При повышении рисков на развивающихся рынках международные инвесторы уходят в более стабильные активы, что ослабляет рубль. |

|

Политика ФРС |

При повышении ключевой ставки ФРС США, международные инвесторы будут продавать валюты развивающихся стран (в т. ч. России) и уходить в более доходные долларовые инструменты. |

Источник: Московская Биржа [6, с. 5]

Инструменты хеджирования

На сегодняшний день российский финансовый рынок открывает широкие возможности по хеджированию валютных рисков для большинства типов компаний как в краткосрочной, так и долгосрочной перспективе. Московская Биржа предоставляет участникам торгов осуществлять сделки спот и своп, а также заключать своп и фьючерсный контракты, при умелом использовании которых, участники могут эффективно преодолевать пики курсовых колебаний. Ниже приведена таблица всех проводимых валютных операций на валютном рынке биржи с указанием характера сделки и возможным периодом исполнения (см. таблица 1).

Таблица 1

Инструменты ирасписание торгов на валютном рынке Московской Биржи

|

Валютная пара |

Сделки спот |

Сделки своп исвоп контракты |

Постановочные фьючерсные контракты |

|

USD/RUB |

TOD, TOM, SPT (T+2) |

O/N, TOM/SPT, 1W,2W, 1M, 2M, 3M, 6M, 9M, 1Y |

MMYY (03 — март, 06 — июнь, 09 — сентябрь, 12 — декабрь соответствующего года), LTV (T+3–366 во внесистемном режиме) |

|

EUR/RUB |

TOD, TOM, SPT (T+2) |

O/N, TOM/SPT, 1W,2W, 1M, 2M, 3M, 6M, 9M, 1Y |

MMYY (03 — март, 06 — июнь, 09 — сентябрь, 12 — декабрь соответствующего года), LTV (T+3–366 во внесистемном режиме) |

|

CNY/RUB |

TOD, TOM, SPT (T+2) |

O/N, TOM/SPT, 1W,2W, 1M, 2M, 3M, 6M, 9M, 1Y |

MMYY (03 — март, 06 — июнь, 09 — сентябрь, 12 — декабрь соответствующего года), LTV (T+3–366 во внесистемном режиме) |

|

HKD/RUB |

TOD, TOM |

O/N | |

|

GBR/RUB |

TOD, TOM |

O/N | |

|

CHF/RUB |

TOD, TOM |

O/N | |

|

EUR/USD |

TOD, TOM |

O/N | |

|

BYN/RUB |

TOD, TOM |

O/N | |

|

UAH/RUB |

TOD |

- | |

|

KZT/RUB |

TOD |

- |

Источник: Московская Биржа [9]

Исходя из данной таблицы, можно заметить, что основными торговыми валютными парами на Московской Бирже на данный момент являются USD/RUB, EUR/RUB, CNY/RUB. Кроме того инструменты хеджирования по данным парам также представляют собой наиболее широкую вариативность с различными сроками исполнения, что дает участникам торгов большее пространство для маневра при выборе той или иной стратегии хеджирования. Что же касается остальных валютных пар, то тут выбор деривативов и сроков исполнения достаточно ограничен, что очевидно обусловлено малыми объемами торгов по данным валютам и низкой потребностью участников рынка. Теперь когда мы выявили основные торговые инструменты, предоставляемые на валютном рынке Московской Биржи, для дальнейшего анализа наиболее торгуемых инструментов необходимо более детально рассмотреть особенности каждого инструмента и условные обозначения сроков исполнения.

Сделка спот (от англ. «onthespot») представляет собой простую операцию конвертирования валют со сроками исполнения TOD, TOM, T+2. Сделки со сроком TOD (от англ. «today») исполняются в тот же день, когда была заключена сделка, со сроком TOM (от англ. «tomorrow») — на следующий день после заключения сделки, со сроком T+2 — через 2 дня со следующего дня после дня заключения сделки. Условия сделки включают цену транзакции, количество конвертируемых средств, используемые валюты, расчетный день, банковские реквизиты. Зачастую участники рынка заключают множество спот сделок на одинаковый расчетный день для того, чтобы убытки и доходы взаимно замещали друг друга при необходимости. Среди факторов, влияющих на спот рынок следует отметить операции спекулянтов; общую тенденцию на рынке, выраженную в графических статистических данных; экономический рост или спад, и разницу в процентной ставке. Центральные банки имеют право влиять на рынок спот операций посредством покупки или продажи национальной валюты и регулирования процентных ставок.

Несмотря на привлекательность данного типа инструмента хеджирования и внушительный объем операций по спот сделкам в период с 2001 по 2013 (к примеру, по состоянию на 2013 год, 38 % ежедневных операций на мировом валютном рынке приходится на спот сделки [1, с. 7]), в условиях постоянной волатильности валюты контрагенты все же подвержены валютному риску. Возможно именно в связи с нестабильностью на валютном рынке и невозможностью прогноза колебаний объем операций спот от общего объема операций на мировом рынке снизился до 33 % в начале 2016 года[2, с. 5].

Своп (от англ. «swap») сделки или контракты состоят из двух противоположных конверсионных операций на одинаковую сумму, заключаемых в один и тот же день, однако выплата по которым будет осуществляться в оговоренную дату в будущем [3, с. 147, 163]. На Московской Бирже своп операции осуществляются на срок от одного дня до 1 года. В данном случае стандартными сроками исполнения сделок своп являются O/N, TOM/SPT, где O/N (от англ. «overnight») означает сделку со сроком исполнения в течение 1 дня, а TOM/SPT со сроком исполнения на следующий день или через 2 дня со следующего дня после дня заключения сделки. Своп контракты в свою очередь заключаются на более длительные периоды 1W, 2W, 1M, 2M, 3M, 6M, 9M, 1Y, где W указывает на срок исполнения через неделю, M — через месяц, Y — через год.

Самым простым примером своп сделки служит обычный O/N своп любой валютной пары на установленную сумму, например USD/RUB на сумму 100 тыс. долларов. Первая часть сделки это покупка 100 тыс. долларов США за рубли по курсу на первый день сделки с расчетом в тот же день; вторая часть сделки это продажа 100 тыс. долларов США по установленному курсу сделки с датой расчетов на уставленный условиями сделки день. В результате, разница средств в рублевом эквиваленте является доходом или убытком от своп операции.

В основном своп операции используются участниками рынка для (1) минимизации стоимости кредита в иностранной валюте, управления ликвидности; (2) страхования от валютного риска. Зачастую корпорации руководствуются первой причиной при осуществлении своп сделок, в то время как инвесторы используют своп операций для осуществления стратегии хеджирования. Согласно динамике мирового валютного рынка, своп сделки являются самым распространенным инструментом хеджирования, занимая 47 % ежедневных операций за 2016 год [2].

Фьючерсный контракт (от англ. «futures») подразумевает покупку или продажу какой-либо валюты по заранее установленному курсу с указанием конкретного срока исполнения в будущем. Контракты такого типа также разделяют на 2 категории: постановочный и безпостановочный. Постановочный фьючерс обязывает покупателя к определенной дате купить, а продавца соответственно «поставить» или продать установленное в контракте количество валюты. Безпостановочный фьючерс не предполагает физической поставки валюты, а подразумевает денежные расчеты между участниками контракта только в сумме разницы между изначально оговоренным и реальным курсом обмена валют на дату исполнения контракта [3, с. 6] [4, с. 34–35]. Как показывает Таблица 1, валютный рынок Московской Биржи предоставляет возможность заключать постановочные фьючерсные контракты с фиксированными датами исполнения обязательств от T+2 до года для валютных пар USD/RUB и EUR/RUB, а также от T+2 до полугода для валютной пары CNY/RUB. Что же касается безпостановочных фьючерсов, то данные финансовые инструменты торгуются не на валютном рынке, а на срочном рынке Московской биржи, хотя по праву могут также относиться к деривативам валютного рынка и без сомнения считаются инструментами хеджирования валютных рисков.

Структура валютного рынка Московской Биржи

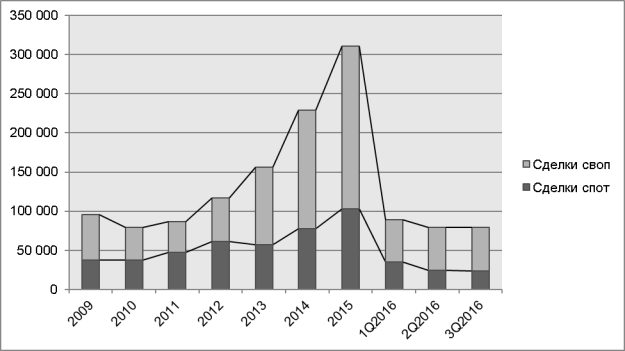

Структура валютного рынка состоит из спот и своп инструментов, а также постановочных фьючерсных контрактов, причем последние выделены в отдельную группу «валютный фьючерс» и не включаются в общую статистику суммарных объемов торгов по проводимым операциям на валютном рынке, ежемесячно публикуемую на официальном сайте Московской Биржи [16]. На основании данной статистики ниже была составлена диаграмма (см. Диаграмма 1), которая показывает суммарные значения объемов торгов по спот и своп операциям за период 2009–2016 гг. Согласно статистике, в третьем квартале 2016 года суммарный объем торгов на валютном рынке Московской Биржи достиг отметки в 78,9 трлн. руб., став меньше на 17 % аналогичного показателя третьей квартала 2015 года (с объемом в 94,9 трлн. руб.). Данный спад в большой степени связан с тем, что в III квартале 2016 относительно стабилизировалась макроэкономическая ситуация, волатильность рубля снизилась, и, соответственно, в сравнении с более нестабильным III кварталом 2015 года, объемы торгов сократились [11]. Несмотря на это, следует отметить цикличность активности на валютной бирже, которая ярко прослеживается с 2009 года и до сих пор. В целом, суммарный объем торгов неустанно увеличивается, за исключением колебаний, вызванных внешними шоками в 2010 и 2011 гг.

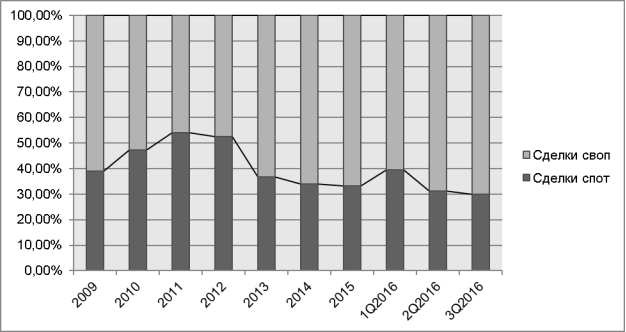

На данный момент пик объема торгов приходится на 2015 г. и составляет общую сумму в 310,8 трлн. руб., из которых 207,5 трлн. руб. — сделки своп, 103,3 трлн. руб. — сделки спот. Что касается 2016 года, по итогам 3 квартала общий объем спот сделок составил 83,3 трлн. руб., своп — 163,5 трлн. руб. Кроме того согласно динамике структуры валютного рынка, изображенной на Диаграмме 2, соотношение между данными видами сделок можно назвать устойчивым, а сделки своп — более предпочтительным инструментом хеджирования на российском рынке. Среди исключений можно выделить только 2011 и 2012 гг., по результатам которых объем сделок спот превысил объем сделок своп в относительном отношении на 8,24 % и 5,22 % соответственно.

Рис. 2. Структура валютного рынка по спот и своп операциям (в млрд руб.), 2009–2016 гг. Источник: составлено автором на основании данных Московской Биржи [16]

Рис. 3. Структура валютного рынка по спот и своп операциям (в %), 2009–2016 гг. Источник: составлено автором на основании данных Московской Биржи [16]

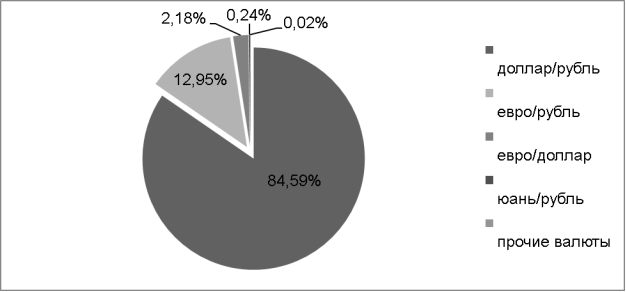

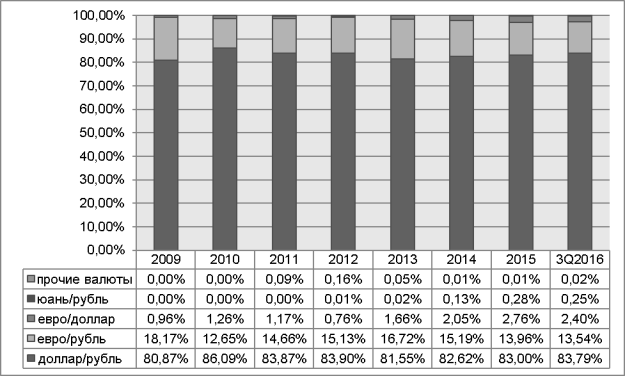

Помимо объемов торгов стоит также обратить особое внимание на структуру рынка по характеру наиболее часто торгуемых валют. По статистке за 3 квартала 2016 года, безоговорочное преимущество имеет валютная пара USD/RUB и составляет 84,89 % от суммарного объема всех операций, проводимых на валютном рынке Московской Биржи. В свою очередь второе и третье место занимают валютные пары EUR/RUB и EUR/USD с долями 12,95 % и 2,18 % соответственно. Данную ситуацию можно объяснить, взглянув на Таблицу 2, которая отражает долю валют в среднем дневном обороте операций на мировом валютном рынке за Апрель 2016 года. Как видно из таблицы, первое место с заметным преимуществом также занимает доллар США с долей 87,6 % среди всех остальных мировых валют. Однако следует отметить, что торговые операции по обмену валют затрагивают валютную пару, поэтому доля каждой отдельной валюты будет складывается не из 100 %, и из 200 %. Таким образом, если бы на мировом валютном рынке торговалась только валютная пара USD/RUB, то их суммарная доля составляла бы 200 %.

Если же проанализировать динамику изменения структуры валютного рынка Московской Биржи в период с 2009–2016 гг., то можно сделать вывод, что не считая почти двукратного роста доли валютной пары юань/рубль за последние три года на фоне укрепления экономических и политических отношений России и Китая (0,13 % в 2014 г., 0,28 % в 2015 г., 0,25 % в 2016 г.), значительных изменений не происходило, и в ближайшее время вряд ли какая-либо из иностранных валют способна сместить доллар с господствующего положения (см. Диаграмма 4).

Рис. 4. Структура валютного рынка по валютным парам (в %) за 3 квартала 2016 г. Источник: составлено автором на основании данных Московской Биржи [16]

Таблица 2

Распределение иностранных валют (в% от среднего дневного мирового оборота) за апрель 2016г.

|

Валюта |

2016 | |

|

Доля |

Ранг | |

|

Доллар США |

87,6 |

1 |

|

Евро |

31,3 |

2 |

|

Японская йена |

21,6 |

3 |

|

Фунт стерлингов |

12,8 |

4 |

|

Австралийский доллар |

6,9 |

5 |

|

Остальные валюты |

39,8 |

- |

|

Итого |

200,0 |

- |

Примечание. Так как каждая операция по обмену валюты вовлекает две иностранные валюты, сумма процентных долей каждой отдельной валюты составляет 200 % вместо 100 %.

Источник: составлено автором на основании данных BankforInternationalSettlements [2, с. 12]

Рис. 5. Структура валютного рынка по валютным парам (в %) за период 2009–2016 гг. Источник: составлено автором на основании данных Московской Биржи [16]

Вернемся к постановочным фьючерсам, о которых упоминалось чуть ранее, ведь этот инструмент также является частью валютного рынка Московской Биржи, хотя пока и не фигурирует в ежемесячных статистических отчетах самой биржи. Причина этому заключается в том, что постановочные фьючерсные контракты только недавно были представлены в качестве нового инструмента торгов, а именно 4 июля 2016 г. [12] [15], и по всей видимости не пользуются большим спросом у участников рынка, так как их суммарный объем составляет всего 40,3 млрд. руб., что не превышает и 0,016 % от общего объема валютного рынка в 247,3 трлн. руб. Более того, несмотря на то, что в первый день торгов 18 июля 2016 г. на выбор участников было представлено 10 различных контрактов по 3 валютным парам USD/RUB, EUR/RUB и CNY/RUB с различными датами исполнения, по состоянию на 28 ноября 2016 г. только 5 видов фьючерсов имели не нулевые показатели по объему сделок в руб.: USDRUB_0916, EURRUB_0916, USDRUB_1216, EURRUB_1216, USDRUB_0317 (см. Таблица 3).

Таблица 3

Постановочные фьючерсные контракты по объему сделок (в млн. руб.) на 28.11.2016

|

Инструмент |

Объем сделок |

|

USDRUB_0916 |

22 245 930 |

|

EURRUB_0916 |

2 501 002 |

|

CNYRUB_0916 |

0 |

|

USDRUB_1216 |

12 357 374 |

|

EURRUB_1216 |

1 171 497 |

|

CNYRUB_1216 |

0 |

|

USDRUB_0317 |

2 058 497 |

|

EURRUB_0317 |

0 |

|

USDRUB_0617 |

0 |

|

EURRUB_0617 |

0 |

|

Итого |

40 334 300 |

Источник: составлено автором на основании данных Московской Биржи [5]

Выводы

Исходя из всего вышесказанного, можно сделать следующие выводы:

- Российский бизнес находится в процессе адаптации к высокой волатильности рубля, и многие, даже самые крупные компании пока не научились успешно пользоваться биржевыми инструментами хеджирования. Наиболее яркими примерами являются «Транснефть», «Нефтехим», «Роснефть».

- Валютный рынок Московской Биржи предлагает достаточно широкий набор финансовых инструментов по 11 валютным парам с различными сроками исполнения от одного дня до одного года, включая сделки спот, своп и фьючерсные контракты.

- Наиболее часто используемыми деривативами Российского валютного рынка являются своп контракты составляющие 60–70 % от общего объема спот и своп сделок в 2015–2016 гг. со средним оборотом 150–200 трлн. руб. в год.

- Преобладающее число сделок на рынке проводится с участием валютной пары USD/RUB и EUR/RUB. По состоянию на конец 3 квартала 2016 г. на данные пары приходится 84,59 % и 12,95 % всех сделок валютного рынка. Также в течение последних трех лет можно отметить заметный рост валютной пары CNY/RUB, которая на данный момент составляет 0,25 % от общего объема валютного рынка, что почти в два раза превышает показатель 2014 года в 0,13 %.

- Постановочные фьючерсные контракты, представленные Московской Биржей летом этого года, пока не смогли завоевать должного доверия участников рынка, и по итогам 3 квартала 2016 года общий объем торгов данными инструментами составил всего 0,016 % от общего оборота валютного рынка за 2016 г., достигнув отметки в 40,3 млрд. руб.

Так или иначе можно смело сказать, что российский валютный рынок не стоит на месте, так как общий объем рынка с каждым годом все больше увеличивается, а выбор производных финансовых инструментов и валютных пар становится шире. Кроме того, Центробанк также заинтересован в эффективном использовании российскими компаниями инструментов хеджирования, поэтому в 2015 году было принято решение с апреля 2016 года обязать корпорации отчитываться в репозитариях о всех сделках с деривативами, чтобы видеть полную картину рынка и обеспечить более устойчивую финансовую стабильность страны [14]. Не стоит забывать и о том, что биржевой валютный рынок России пока еще достаточно молод и начал свою историю чуть больше 20 лет назад, однако даже за такой короткий промежуток времени Московская Биржа смогла организовать современную торговую площадку, предоставляющую возможность использовать широкий спектр финансовых инструментов, так необходимых сегодня для эффективного видения бизнеса.

Литература:

- Bank for International Settlements. Foreign exchange turnover in April 2013: preliminary global results // Triennial Central Bank Survey. — 2013. — № -. — С. 1–22.

- Bank for International Settlements. Foreign exchange turnover in April 2013: preliminary global results // Triennial Central Bank Survey. — 2016. — № -. — С. 1–21.

- Hull J. C. Options, Futures and Other Derivatives. — 9th edition. — New Jersey: Pearson Education, 2014. — 896 с.

- Hull J. C. Risk Management and Financial Institutions. — 4th edition. — New Jersey: John Wiley & Sons, 2015. — 502 с.

- Архив итогов // Московская Биржа. URL: http://moex.com/ru/marketdata/archive/#/engine=currency&market=futures&data_type=securities&data_interval=archive&data_format=xml (дата обращения: 29.11.2016).

- Бухарина И., Ежов А.. MOEX DERIVATIVES: GLOBAL FX // Московская Биржа. — 2015. — № -. — С. 1–19.

- Бухарина И., Ежов А. Управление валютными рисками с помощью инструментов московской биржи // Московская Биржа. — 2012. — № -. — С. 1–34.

- Динамика официального курса заданной валюты // Центральный банк РФ. URL: http://www.cbr.ru/currency_base/dynamics.aspx?VAL_NM_RQ=R01235&date_req1=01.01.2013&date_req2=29.11.2016&rt=2&mode=2 (дата обращения: 28.11.2016).

- Инструменты и расписание торгов // Московская Биржа. URL: http://moex.com/s135 (дата обращения: 29.11.2016).

- Кошкаров А., Божко М. Пошли на хеджирование // РБК. — 2016. — № 150.

- Месропян М. У Московской биржи в октябре упали обороты торгов на всех рынках, кроме денежного // Ведомости. — 2016. — № 4197. — С. -.

- Московская биржа вводит новые инструменты и сервисы на валютном рынке // Московская Биржа. URL: http://moex.com/n12720/?nt=113 (дата обращения: 29.11.2016).

- О валютном рынке // Московская Биржа. URL: http://moex.com/s490 (дата обращения: 29.11.2016).

- Орлова Ю. Центробанк научит корпорации хеджировать валютный риск // Ведомости. — 2015. — № 3857. — С. -.

- Поставочные фьючерсы на валютном рынке Московской Биржи // Московская Биржа. URL: http://moex.com/s1925 (дата обращения: 29.11.2016).

- Статистика объемов торгов // Московская Биржа. URL: http://moex.com/ru/ir/interactive-analysis.aspx (дата обращения: 29.11.2016).