Особую актуальность проблема повышения волатильности на валютном рынке приобрела в связи со сложившимся кризисом в мировой экономике. Наиболее зависящими стали те российские компании результат финансово-хозяйственной деятельности которых зависит от курса валют, это компании экспортеры и импортеры.

Россия, одна из тех стран, чья доля поставок экспорта находится на 11 месте в мире по объему отправленной продукции за рубеж. Достаточно значимой является и доля импорта продовольствия и товаров массового потребления, которая составляет от 40 до 80 %.

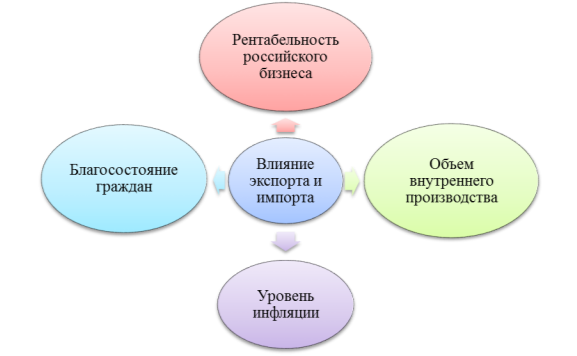

Экспортные и импортные поставки оказывают огромное влияние на ВВП Российской федерации, а в частности на показатели, указанные на рис.1.

Рис. 1. Влияние экспорта и импорта на показатели ВВП

Рассматривая проблему волатильности курса валют на микроуровне, то есть на уровне хозяйствующих субъектов, можно сказать о том, что производитель полностью перекладывает любое увеличение себестоимости, связанное с ростом иностранной валюты на конечного потребителя. Данное поведение было оправдано на фоне роста доходов населения и разбухания кредитного «пузыря».

Экспортеры со своей стороны компенсировали неблагоприятное изменение курса иностранной валюты также увеличением стоимости продукции.

Экономический кризис помог выявить явную слабую сторону российского предпринимательства, а именно неумение эффективно защищаться от неблагоприятных валютных колебаний.

Многие компании стали обращать большее внимание на управление рисками для того, чтобы достичь оптимального соотношения между получением прибыли и сокращением убытков организации. Таким образом, система риск-менеджмента стала составной частью менеджмента российских предприятий.

Несмотря на многообразие существующих методов и исследований в риск-менеджменте, наиболее оптимальным управлением валютным риском является хеджирование открытой валютной позиции.

Под хеджированием будем понимать перенесение частично или полностью риска от одного участника рынка на другого, после вступления обоих в договорные отношения. Инструментами хеджирования в данном случае выступают деривативы или другими словами производные финансовые инструменты.

К таким инструментам относятся: биржевые и внебиржевые контракты. Общим началом для них, как правило, является: срочность, производность, эффект финансового рычага.

Только производные финансовые инструменты позволяют хеджеру сэкономить на первоначальном взносе и извлечь прибыль за счет неблагоприятного изменения иностранной валюты. Таким образом, полученная прибыль полностью или частично компенсирует убыток от валютной переоценки, выполнив основную идею хеджирования.

Несмотря на сходство с западными механизмами и инструментами хеджирования в России наблюдается ряд особенностей, связанный со спецификой функционирования и регулирования российского финансового рынка в целом. Расходы на хеджирование независимо от конкретного инструмента колеблются в районе 10 % годовых от объема непокрытых валютных обязательств и соответствуют уровню процентных ставок в РФ, что в свою очередь повышает риск совершения операций.

В России в 2012 году заработал единый контрагент по сделкам на организованном срочном финансовом рынке, а уровень надежности клиринговой системы до сих пор не отвечает зарубежным требованиям. Недостатки связаны с манипулированием цен и использованием инсайдерской информации.

Негативное воздействие на развитие производных финансовых инструментов в РФ оказывают противоречия в правовом регулировании обращения и налогообложения сделок с деривативами. Отсутствует судебная защита контрагентов — юридических лиц, не имеющих лицензию Банка России. Кроме всего вышеперечисленного налоговые органы имеют право не уменьшать налог на прибыль (его налоговую базу), таким образом, доходы хеджера, полученные в результате сделки, могут быть подвержены налогообложению даже если они призваны компенсировать убытки от основной деятельности предприятия.

Данные проблемы функционирования и регулирования рынка производных финансовых инструментов в РФ оказывают первостепенное влияние на высокую стоимость операций хеджирования. Их решение требует использование комплексного подхода. Стоимость хеджирования данных операций достигнет оптимальной цены только тогда, когда будет наблюдаться общее снижение рисков совершения сделок, как на отечественном финансовом рынке, так и в реальном секторе экономики.

Согласно последним новостям, ЦБ РФ высказал свое намерение о развитии хеджирования валютных рисков. В основе кредитно-денежной политики Центральный банк предусматривает активное участие в решении вопросов, связанных с развитием фондового рынка, а также принятием мер, направленных на развитие инструментов хеджирования, путем усовершенствования законодательства, которое регулирует выпуск и обращение деривативов. Совместно с остальными регуляторами будет проводить работу по введению новой системы мониторинга финансовой стабильности рынка, основываясь на оценке системных рисков.

Литература:

- Плотникова О. В. Учет производных инструментов и операций хеджирования // Вестник Саратовского государственного социально-экономического университета. 2011. № 2. С. 119–123.

- Савина А. Е. Роль деривативов в возникновении и развитии мирового финансового кризиса // Известия Санкт-Петербургского университета экономики и финансов. 2010. № 5. С. 153–156.

- Фельдман А. Б. Производные финансовые и товарные инструменты. М.: Экономика, 2011.