Открытое акционерное общество междугородной и международной электрической связи «Ростелеком» является объектом исследования в рамках выпускной квалификационной работы.

ОАО «Ростелеком» — национальная телекоммуникационная компания и крупнейший оператор связи России, обслуживающий более 100 миллионов абонентов в 80 регионах страны. Компания предоставляет высокотехнологичные услуги фиксированной и мобильной связи, широкополосного доступа в Интернет, платного телевидения.

Основными видами деятельности компании являются:

- оказание услуг по передачи междугородного и международного трафика операторов и предоставление услуг междугородной и международной телефонной связи пользователям;

- оказание услуг по передаче местного трафика операторов и предоставление услуг местной телефонной связи;

- оказание услуг подвижной радиотелефонной связи;

- предоставление каналов в пользование;

- оказание услуг по распространению телевидения и радиовещания;

- оказание услуг Интернет.

На рынке Приморского края и Дальнего Востока до 2011 г. компания «Ростелеком» не была известна. И только после присоединения «Дальсвязи» компания начала играть особую важную роль в развитии сетей связи в Дальневосточном Федеральном Округе. В октябре-ноябре 2013 г. закончилась реорганизация «Ростелекома». Благодаря ей, бренд компании стал самым узнаваемым, значительно расширилась клиентская база и, соответственно, выросла выручка от оказания услуг связи.

Таблица 1

Показатели деятельности компании до и после реорганизации, в тыс. руб.

|

Показатели |

2013 |

2012 |

2010 |

|

Валюта баланса |

534 950 183 |

563 211 075 |

91 381 729 |

|

Выручка |

283 952 041 |

282 904 308 |

60 527 413 |

|

Чистая прибыль |

35 297 917 |

32 674 394 |

3 459 752 |

Источник: [составлено автором выпускной квалификационной работы на основе данных бухгалтерской отчетности]

За два года рост выручки компании составил 467 %, а активов — 616 %. Очевидно масштабное расширение компании в результате реорганизации.

На рынке по состоянию на конец 2014 года занимает следующие позиции:

- 68 % рынка фиксированной связи;

- 39 % рынка широкополосного доступа;

- 54 % рынка IPTV.

На данный момент, как уже было отмечено выше, компания присутствует во всех регионах страны.

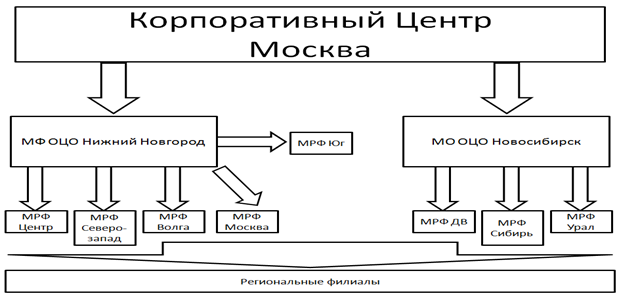

Организационная структура представлена на схеме ниже.

Рис. 1. Организационная структура ОАО «Ростелеком»

Источник: [составлено автором выпускной квалификационной работы]

Корпоративный центр является главной операционной единицей в компании. Он координирует деятельность всех макрорегиональных и региональных филиалов. Здесь разрабатывается общая стратегия, контролируется деятельность макрорегиональных филиалов и региональных филиалов, издаются положения, приказы, имеющие общекорпоративное значение, осуществляется поддержка основной бухгалтерской программы «Ростелекома» — Oracle OeBS R12, находятся головные департаменты: развития сетей связи, экономики, финансов, инвестиций, налогов, бухгалтерии, IT-технологий, безопасности, развития проектов и так далее. Здесь же находится аппарат Президента компании и осуществляется поддержка его деятельности.

МФ ОЦО — многофункциональные общие центры обслуживания, которые объединяют в группы макрорегиональные филиалы и выполняют функции:

- центра казначейских операций;

- центра учета и отчетности;

- центра по управлению персоналом;

- центра сбора дебиторской задолженности.

МФ ОЦО Нижний Новгород и Новосибирск осуществляют общую поддержку макрорегиональных филиалов в ведении указанных выше операций и не ведут операционную, инвестиционную и финансовую деятельность.

Макрорегиональные филиалы объединяют региональные филиалы и осуществляют их поддержку и координацию работы. Внутренняя структура МРФ и РФ полностью или частично соответствует структуре КЦ для унификации бизнес-процессов. Приморский филиал ОАО «Ростелеком» входит в макрорегиональный филиал «Дальний Восток». Сюда также входят следующие филиалы:

- хабаровский;

- амурский;

- магаданский;

- сахалинский;

- сахателеком (Якутия);

- камчатский.

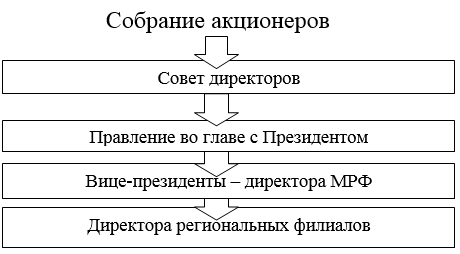

Во главе каждого филиала стоит директор. Непосредственным руководителем всех директоров макрорегиона является вице-президент — директор макрорегионального филиала, который подчиняется напрямую Президенту компании. За функциональные направления — финансы, сети связи их развитие, коммерция, безопасность, управление персоналом и так далее — закреплены заместители директора филиала — функциональные директора, которые уже непосредственно управляют отделами их начальниками. В ОАО «Ростелеком» выстроена четкая иерархичная структура.

Рис. 2. Структура подчиненности в ОАО «Ростелеком»

Источник: [составлено автором выпускной квалификационной работы]

Далее, проанализируем финансовые результаты и эффективность деятельности компании в целях выполнения поставленных задач ВКР.

Информационной базой для анализа доходов и расходов является отчет о финансовых результатах за несколько периодов и пояснительные записки. Все необходимые данные опубликованы на официальном сайте ОАО «Ростелеком».

Стоит учитывать, что во 2 квартале 2013 г. произошла реорганизация компании путем присоединения большого количества региональных телекоммуникационных компаний, поэтому данные до 2013 г. и после 2013 г. будут сильно разнится.

Чтобы представить масштабы деятельности компании, сведем все доходы и расходы в Таблицу 2.

Таблица 2

Доходы и расходы компании агрегировано, в тыс. р.

|

Показатели |

2014 |

2013 |

2012 |

2011 |

|

Доходы от услуг связи |

258 183 287 |

261 989 403 |

200 914 796 |

56 481 946 |

|

Прочие доходы |

57 811 845 |

44 269 388 |

40 125 548 |

21 133 363 |

|

Расходы по услугам связи |

225 297 183 |

222 914 283 |

180 451 726 |

52 338 667 |

|

Прочие расходы |

45 980 496 |

42 167 740 |

19 761 619 |

20 847 779 |

|

Всего доходы |

315 995 132 |

306 258 791 |

241 040 344 |

77 615 309 |

|

Всего расходы |

271 277 679 |

265 082 023 |

200 213 345 |

73 186 446 |

|

Прибыль до налогообложения |

44 717 453 |

41 176 768 |

40 826 999 |

4 428 863 |

Источник: [составлено автором выпускной квалификационной работы на основе данных бухгалтерской отчетности]

С Таблицы 2 мы видим, что данные до 2013 и после 2013г. сильно разнятся, это связано с тем, что во втором квартале 2013 г. произошла реорганизация компании, а именно: путем присоединения большого количества региональных телекоммуникационных компаний. Поэтому, за счет реорганизации компании расходы и доходы в 2013 г. сильно отличаются от доходов и расходов 2012 и 2011 гг. Но так же, можно заметить, что 2014 г. доходы и расходы организации выросли по сравнению с 2013 г. так как после реорганизационный период, ОАО «Ростелеком» начала усиленнее развиваться.

- основными видами бизнеса до реорганизации ОАО «Ростелеком» были предоставление услуг международной (МН) и междугородной (МГ) телефонной связи. В 2011 г. до реорганизации доля МГ связи составляла 52,2 % или 29,5 млрд р., доля МН связи — 15,5 % или 8,7 млрд р. При этом совокупная выручка услуг связи была 56,4 млрд р.

- после реорганизации в 2013 г. и присоединения крупнейших межрегиональных компаний связи Центральной России, Урала, Сибири, Дальнего Востока резко возросла доля услуг: городская связь с 0,3 % до 32,3 % (скорректированный прирост 114,7 %, в абсолютном выражении со 145 млн р. до 65 млрд р.), ШПД с 0,3 % до 9,3 % (скорректированный прирост 32,6 %). Появился новый для компании вид услуги — сотовая связь, коммерческий эффект от которой составил 12,4 млрд р. или плюс 22 % к приросту доходов. Сотовая связь — нетрадиционный для «Ростелекома» вид услуги, и его появление связано исключительно с реорганизацией и присоединением других компаний. Доля МН и МГ связи упала до 2,7 % и 9,1 % соответственно в результате резкого роста указанных выше услуг и падения абсолютных доходов от междугородной и международной связи с 29,4 млрд р. до 18,2 млрд р. и 8,7 млрд р. до 5,4 млрд р. соответственно. Услуги по телевидению и радиовещанию занимают небольшую долю — 1,6 % в 2013 г. после реорганизации (0,4 % до реорганизации). Это распространение программ телевизионного и звукового вещания телерадиокомпаний в РФ. Сюда же входит новая услуга IP TV, которая является приоритетной для развития в стратегической перспективе. Совокупная выручка по данному сегменту в 2010 г. составила 218 млн р., в 2013 г. — 3,2 млрд р.

- также наблюдается рост и услуг, предоставляемы в основном для юридических лиц и государственных структур: телематические услуги (факс, организация видеоконференций, почтовые сервисы, услуги дата-центров) и услуги специальной связи. Синергетический эффект позволил увеличить доходы по данному направлению в 2013 г. на 431,4 % по сравнению с 2011 г. (скорректировано — 70,5 %).

- в будущих периодах прогнозируется падение доходов от услуг местной связи, междугородной и международной связи, особенно в частном сегменте в связи с ростом мобильности населения. Это общемировая тенденция. В частности, уже в 2014 г. наблюдается снижение доли рынка по данному направлению с 70 % до 69 %. Основной стратегической целью компании видится повышение доли рынка в сотовом сегменте, ШПД и IP TV для замещения доходов от местной связи указанными видами услуг. В частности, в 2015 г. планируется создание дочерней компании «РТ-мобайл», объединяющий активы «Ростелекома» и мобильного бизнеса «Теле-2".

- уже в 2014 г., когда закончился основной этап реорганизации компании и можно наблюдать реальное положение дел на рынке голосовой телефонной связи (проводной телефон, зоновая связь и МГ, МН связь). По всем позициям наблюдается отрицательное влияние на совокупные доходы компании (-2,9 %). Объем выручки по данному направлению снизился на 7,5 млрд. р. в 2014 г. по сравнению с 2013 г. Благодаря этому упала выручка от услуг связи на 1,5 %:

а) падение выручки от местной связи на 1,9 млрд р.;

б) падение выручки от зоновой связи на 2,3 млрд р.;

в) падение выручки от междугородной связи на 2,6 млрд р.;

г) падение выручки от международной связи на 0,7 млрд р.

Как уже было отмечено, компания поставила своей стратегической целью развитие услуг, которые являются наиболее востребованными в современном обществе: сотовая связь, интернет, платное телевидение.

Об успешности реализации данной стратегии можно судить уже по результатам 2014 г.:

а) увеличение выручки от предоставления доступа в интернет на 3,3 млрд р.;

б) увеличение выручки от платного телевидения на 3,5 млрд р.

в) однако снижение выручки от услуг сотовой связи на 0,5 млрд р. в связи с жесткой конкуренцией на данном рынке с такими компаниями как МТС, Мегафон и Билайн. Как уже было отмечено, увеличение доли рынка планируется в результате объединения с Теле2 Россия.

В ходе проведенного анализа, были выявлены проблемы, связанные с сокращением прибыльности (по показателю OIBDA margin) на 560 млн р. по причине недостаточного прироста выручки от приоритетных для компании услуг:

- предоставление доступа в Интернет;

- сотовая связь;

- IP телевидение.

При анализе динамики выручки по указанным услугам в главе 2 отмечалось, что –

а) увеличение выручки от предоставления доступа в интернет на 3,3 млрд р.;

б) увеличение выручки от платного телевидения на 3,5 млрд р.

в) однако снижение выручки от услуг сотовой связи на 0,5 млрд р.

То есть совокупный прирост по приоритетным услугам составил 6,3 млрд р., а падение выручки от услуг фиксированной связи составило 7,6 млрд р. Имеется явный отрицательный эффект.

Таблица 3

Количество абонентов компании по услугам, млн. чел

|

Показатели |

Абонентов | ||

|

2014 |

2013 |

2012 | |

|

Фиксированная связь |

26,5 |

28,2 |

29,6 |

|

ШПД |

10,6 |

9,7 |

8,7 |

|

IP телевидение |

7,5 |

6,9 |

6,1 |

|

Сотовая связь |

14,8 |

13,6 |

13,1 |

Источник: [составлено автором выпускной квалификационной работы на основе данных бухгалтерской отчетности]

При этом имеется сокращение количества абонентов фиксированной связи. По данным Департаментов по работе с корпоративным и массовым сегментами их количество сократилось с 29,6 млн в 2012 г. до 26,5 млн в 2014 г. или на 10,47 %. При этом динамика выручки от услуг фиксированной связи следующая: рост в 2013 г. по сравнению с 2012 г. на 19 млрд р. за счет присоединения в мае 2013 г. телекоммуникационной компании ОАО «Мостелесеть»; падение в 2014 г. по сравнению с 2013 г. на 7 млрд 584 млн р. за счет относительно значительного сокращения абонентской базы. Без присоединения ОАО «Мостелесеть» в 2013 г. «Ростелеком» не получил бы достаточного прироста выручки от услуг фиксированной связи в связи с сокращением количества абонентов, и OIBDA упала бы еще сильнее.

Другая проблема — рост себестоимости. Главные статьи расходов: оплата труда, амортизация, оплата услуг операторов связи (см. Таблицу 12). Совокупная доля в полной себестоимости в 2013 г. — 60,9 %, в 2014 г. — 63,1 %.

Компания при разработке плана увеличения должна OIBDA (прибыльность) увеличивать свои доходы от профильных услуг и сокращать их себестоимость. Рассмотрим возможные варианты увеличения выручки от приоритетных услуг компании и сдерживания оттока абонентов по фиксированным услугам связи. Также при разработке плана следует обращать внимание на оптимизацию расходов на персонал, административных расходов, так как большого влияния на амортизацию, оплату услуг наших контрагентов, в частности, операторов связи, оказать невозможно. В первом случае возникают объективные причины, которые связаны с необходимостью постоянной модернизации, обновления строительства новых объектов основных средств (автоматические цифровые телефонные станции, центры обработки данных, серверное оборудование) в рамках развития сетей связи в России. Во втором случае цены на услуги операторов связи складываются на рынке по влиянием спроса и предложения и растут из-за постоянного роста себестоимости IT-услуг.

В краткосрочной перспективе менеджменту ОАО «Ростелеком» следует сдержать отток абонентов по фиксированным услугам связи, так как далее этот отток еще более усилится из-за развития сферы телекоммуникаций, в частности, мобильной и интернет-связи (Skype, Whats App, Viber). В конце концов наступит момент, когда тарифы на услуги фиксированной связи станут превышать тарифы по мобильной связи.

Сдерживающим фактором может послужить предоставление так называемых «пакетированных» услуг.

Снижение тарифов в данном случае может оказаться фактором, который наоборот ускорит падение выручки, так как приток абонентов окажется незначительным, если вообще случится.

Максимальная абонентская плата соответствует минимально возможному количеству абонентов, а минимально возможное количество абонентов дает компании минимальную выручку. В данном случае повышение тарифов приведет к еще большему оттоку, что нецелесообразно. При этом большой отток при высоких тарифах будет усиливаться фактором роста доли мобильного сегмента, что полностью лишит конкурентных преимуществ фиксированную связь.

В обратном варианте, когда компания снижает абонентскую плату, количество абонентов возможно начнет увеличиваться (в зависимости от ограничивающего фактора, представленного гиперболой). Рост абонентов приводит к росту выручки, однако необходимо найти «золотую середину» или целевое значение при сдерживании оттока, как видно из Рисунка 10. Это такая абонентская плата на услуги фиксированной связи, которая обеспечивает максимальную выручку и не приводит к оттоку абонентов.

Еще большее снижение абонентской платы приведет к падению выручки из-за ограничивающего фактора. Компании не следует ожидать сильного притока абонентов из-за высокой конкуренции с мобильным сегментом.

Как было отмечено выше, ОАО «Ростелеком» необходимо предоставлять абонентам «пакетированные услуги». На настоящий момент существует triple-play услуга, которая представляет собой единую абонентскую плату за стационарный телефон, доступ в Интернет и IP телевидение. Главное условие — абонентская плата triple-play услуги должна быть меньше, чем абонентская плата при подключении данных услуг по отдельности.

В целях проведения мероприятий по повышению OIBDA margin и замещению падающих доходов от традиционной телефонии, компания отдает приоритет развитию услуг широкополосного доступа в Интернет. В частности, для предоставления triple-play услуги. Ростелеком выделяет две ключевые компетенции, которые способствуют притоку клиентов и повышению ARPU (average revenue per user) — скорость, которая выше на 10 %, чем у конкурентов на том же тарифе и эксклюзивный тариф со скоростью доступа до 1 Гбит/с на максимальном рыночном тарифе [36].

Коммерческий блок Корпоративного Центра ОАО «Ростелеком» поставил перед сотрудниками соответствующих подчиненных подразделений МРФ и РФ достигнуть к 2018 г. среднегодового темпа роста абонентской базы по ШПД на уровне 10 %, что позволит достичь соответствующего эффекта при замещении «выпадающих» доходов по фиксированной телефонии.

На конец 2014 г. количество абонентов ШПД — 10,6 млн. План предусматривает равномерный рост абонентской базы до 17,07 млн в 2018 г. При варианте экстенсивного развития, то есть при сохранении ARPU на уровне 2014 г. — 2370 р. на клиента, в 2018 г. выручка от ШПД составит 40 млрд 459 млн р. Относительный прирост за 4 года — 62 % с 25 млрд 116 млн р.

Интенсивный путь развития предполагает развитие тарифов, сопутствующих услуг за дополнительную плату, рекламу, мероприятия, которые позволят при повышении тарифов удержать старых абонентов и привлечь новых.

В случае с ШПД возможными дополнительными услугами могут стать предоставление повышения скорости доступа в определенные промежутки времени, антивирусная защита, статический IP адрес, который позволяет со своего домашнего компьютера организовывать размещение веб-сервисов, таких как сайт, игровой сервер, файлообменная сеть. Также сопутствующими услугами могут стать фильтрация трафика и предоставление компьютерной помощи. Многое из этого уже активно реализуется при предоставлении услуг ШПД.

Качественно новым уровнем предоставления услуг ШПД с технической точки зрения станет предоставление доступа в Интернет по технологии GPON (гигабитная пассивная оптическая сеть), то есть «протяжка» оптического кабеля от оборудования связи непосредственно к компьютеру абонента (оконечному абонентского оборудованию) с использованием оптических терминалов (ONT) без промежуточных узлов в виде коммутационных устройств, модулей. Данная технология на территории Приморского края уже реализуется, активная фаза строительства — начало 2015 г. Это обеспечит повышение скорости доступа в несколько раз (до гигабитов информации в единицу времени).

IPTV — ключевой драйвер роста в сегменте платного телевидения. Это новый, современный вид услуги, значительно превосходящий по функционалу и интерактивности обыкновенное кабельное телевидение и тем более эфирное телевидение. Рынок платного ТВ продолжит рост за счет готовности абонентов платить за разнообразный и качественный контент.

Литература:

1 Мониторинг телекоммуникационного рынка, подготовленный для ОАО «Ростелеком» по сегментам бизнеса: внутренняя корпоративная отчетность // iKSConsulting, 2013.

2 Новости реорганизации ОАО «Ростелеком». [Электронный ресурс]. Режим доступа: http://www.rostelecom.ru/ir/reorganization/news

3 Исторические сведения о развитии ОАО «Ростелеком». [Электронный ресурс]. Режим доступа: http://www.rostelecom.ru/about/history.php.

4 Объем услуг связи, оказанных населению за период с 2001 по 2012 гг. [Электронный ресурс]. Режим доступа: http://www.gks.ru/bgd/regl/b12_13/IssWWW.exe/Stg/d4/18–03.htm.

5 Основные показатели связи общего пользования. [Электронный ресурс]. Режим доступа: http://www.gks.ru/bgd/regl/b13_13/IssWWW.exe/Stg/d3/18–01.htm.

6 Российский статистический сборник, показатели связи за период с 2001 по 2013 гг. [Электронный ресурс]. Режим доступа: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/publications/catalog/doc_1135087342078.

7 Стратегия развития ОАО «Ростелеком» декабрь 2013 г. [Электронный ресурс]. Режим доступа: http://www.rostelecom.ru/ir/results_and_presentations/strategy.

8 Финансовая отчетность ОАО «Ростелеком», подготовленная в соответствии с Российскими стандартами бухгалтерского учета (РСБУ) за период с 2001 по 2013 гг. [Электронный ресурс]. Режим доступа: http://www.rostelecom.ru/ir/results_and_presentations/financials/RAS.

9 Финансовые показатели деятельности ОАО «Ростелеком» за период с 2008 по 2012 гг. [Электронный ресурс]. http://www.rostelecom.ru/ir/quick_analyzer.