В данной статье проводится обзор современных тенденций развития рынка телекоммуникационных услуг Российской Федерации и рассматриваются ведущие компании отрасли. Исследуется влияние процесса управления денежными потоками на финансовую устойчивость предприятий на основе финансовых аналитических показателей.

Ключевые слова: денежный поток, управление денежными потоками, финансовая устойчивость, корреляция, телекоммуникации, операторы мобильной связи

В современной мировой экономике сфера телекоммуникаций является одной из самых динамично растущих отраслей, развитие которой находит отражение не только в повседневной жизни людей, но и в глобальных экономических процессах. На протяжении последних десятилетий происходит стремительное проникновение цифровых технологий во многие сферы бизнеса, в связи с чем, потребность в телекоммуникационных услугах с каждым годом только лишь возрастает. Вместе с новыми технологиями возникают и новые сегменты рынка телекоммуникационных услуг, в которых потребитель также быстро начинает проявлять спрос и ожидает качественного продукта от ведущих компаний. По оценкам специалистов GSMA, Россия обладает одним из самых высоких уровней проникновения мобильной связи − 89 %, обходя по этому показателю такие развитые страны, как США и Китай (84 % и 82 % соответственно). [10] Важно понимать, что данные тенденции сопровождаются возникновением новых рисков — как производственных, так и финансовых, которые необходимо заранее прогнозировать и моментально реагировать на них. Развитие технологий и отрасли в целом происходит нелинейно, неоднозначно, и зачастую, довольно сложно спрогнозировать, какие перспективные направления будут лидировать в ближайшем будущем. Эта проблема напрямую касается характера инвестиций и стратегий развития компаний, которые все чаще пересматриваются и корректируются в зависимости от ожидаемой конъюнктуры в отрасли. В условиях неопределенности развития технологий и телекоммуникационных рынков, особенно важным для корпораций становится вопрос сохранения финансовой устойчивости. На наш взгляд, определяющее влияние на формирование финансовой устойчивости предприятия оказывает эффективное и своевременное управление возникающими денежными потоками, которое может быть использовано любой организацией в качестве одного из главных инструментов финансового менеджмента. В данной статье будет проведено исследование связей и зависимостей между движением и распределением денежных средств телекоммуникационных компаний и комплексом показателей, характеризующих их финансовую устойчивость в равных временных интервалах.

В число важнейших развивающихся направлений следует отнести проводимые в настоящее время работы в рамках государственной программы «Цифровая экономика России». Инфраструктура ведущих телекоммуникационных компаний в дальнейшем должна стать основной технической базой для реализации данного проекта. Параллельно с ним среди всех ведущих компаний активно ведется разработка и тестирование новейших стандартов связи 5G. Именно стандарт пятого поколения планируется использовать в качестве основы при реализации проекта цифровой экономики. Помимо 5G, во многих отраслях идет развитие так называемого «интернета вещей» (IoT, Internet of Things), главной целью которого является создание индустриального интернета, а также интернет-коммуникаций между бытовыми, транспортными и промышленными устройствами. Ожидается, что создание и внедрение цифровой экономики позволит снизить издержки во многих отраслях реальной экономики, сделав их более прозрачными для управления, и увеличит производительность труда, высвободив трудовые ресурсы компаний для творческой работы.

Таблица 1

Показатели ведущих телекоммуникационных компаний России по итогам 2017г.

|

Показатель |

МТС |

Мегафон |

Ростелеком |

Билайн |

Tele2 |

|

Выручка, млрд руб. |

442,9 |

321,8 |

305,3 |

275,3 |

123 |

|

EBITDA*/OIBDA**, млрд руб. |

179,8 |

121,9 |

96,9 |

102,7 |

30,5 |

|

Чистая прибыль (убыток), млрд руб. |

56,0 |

20,5 |

14,0 |

13,8 |

(5,5) |

|

Абонентская база, млн чел. |

78,0 |

77,1 |

23,3 |

58,8 |

40,6 |

|

Количество сотрудников, тыс. чел. |

65,0 |

39,1 |

133,7 |

21,7 |

6,7 |

|

Доля рынка, % |

23 |

18 |

17 |

16 |

6 |

*EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации

**OIBDA (Operating Income Before Depreciation and Amortization) — операционный доход до вычета амортизации основных средств и нематериальных активов

Как известно, крупнейшими телекоммуникационными компании России являются федеральные операторы ПАО «МТС», ПАО «Мегафон», ПАО «Ростелеком», ПАО «Вымпел-Коммуникации» (бренд Билайн, является дочерней компанией VEON Ltd) и ООО «Т2 РТК Холдинг» (бренд Tele2, 45 % уставного капитала принадлежит «Ростелекому»). Очевидным лидером является «МТС», обходящий конкурентов по многим финансовым и операционным показателям, в первую очередь, показав в 2017 году наибольшую выручку в размере 442,9 млрд руб. Также, компания лидирует по показателям чистой прибыли, объему абонентской базы и занимает наибольшую долю российского рынка телекоммуникаций. Дополнительные показатели компаний представлены в таблице 1.

Таблица 2

Методология расчета показателей финансовой устойчивости

|

№ |

Наименование показателя |

Формула расчета |

Рекомендуемое значение |

|

1 |

Коэффициент автономии (независимости) |

|

≥ 0,5 |

|

2 |

Коэффициент финансовой зависимости |

|

≤ 0,5 |

|

3 |

Коэффициент соотношения заемных и собственных средств |

|

≤ 1 |

|

4 |

Коэффициент финансовой устойчивости |

|

> 0,7 |

|

5 |

Доля краткосрочных кредитов и займов в заемном капитале |

|

− |

|

6 |

Доля расчетов в кредиторами в заемном капитале |

|

− |

|

7 |

Коэффициент соотношения мобильных и иммобилизованных средств |

|

− |

|

8 |

Коэффициент маневренности |

|

≥ 0,5 |

|

9 |

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

|

≥ 0,1 |

|

10 |

Коэффициент обеспеченности запасов собственными оборотными средствами |

|

≥ 0,6–0,8 |

|

11 |

Индекс постоянного актива |

|

≤ 1 |

|

12 |

Коэффициент реальной стоимости имущества |

|

≥ 0,5 |

В рамках данной работы были исследованы четыре ведущих телекоммуникационных компании России, в число которых вошли «Билайн», «Мегафон», «МТС» и «Ростелеком». В качестве информационного обеспечения исследования использовалась финансовая отчетность РСБУ компаний из открытых источников, охватывающая пятилетний период с 2013 по 2017 годы. На основе данных бухгалтерских балансов были рассчитаны абсолютные и относительные показатели финансовой устойчивости каждой компании. Методология расчета показателей финансовой устойчивости представлена в таблице 2.

Далее, на основе данных из отчетов о движении денежных средств были рассчитаны коэффициенты равномерности распределения шести видов денежных потоков, в число которых входят положительные и отрицательные потоки от операционной, инвестиционной и финансовой деятельности. В процессе расчетов рассмотренные потоки были сгруппированы в трехлетние интервалы 2013–2015, 2014–2016, 2015–2017, последний год которых исследовался в разрезе финансовой устойчивости. Формула расчета коэффициента равномерности распределения денежного потока имеет следующий вид:

Kравн = 1 — ![]() ,

,

где ![]() − средний денежный поток за период, σ — среднеквадратичное отклонение денежного потока. Для расчета среднеквадратичного отклонения денежного потока была использована функция СТАНДОТКЛОН.Г из приложения Excel. Результаты вычислений коэффициентов равномерности распределения денежного потока представлены в таблице 3.

− средний денежный поток за период, σ — среднеквадратичное отклонение денежного потока. Для расчета среднеквадратичного отклонения денежного потока была использована функция СТАНДОТКЛОН.Г из приложения Excel. Результаты вычислений коэффициентов равномерности распределения денежного потока представлены в таблице 3.

Таблица 3

Коэффициенты равномерности распределения денежных потоков ведущих телекоммуникационных компаний за 2013–2017гг.

|

Компания |

Период (20XX-20YYгг.) |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП* |

ОДП** |

ПДП |

ОДП |

ПДП |

ОДП | ||

|

Билайн |

13–15 |

0,97 |

0,93 |

0,17 |

0,59 |

0,79 |

0,53 |

|

14–16 |

0,96 |

0,94 |

0,14 |

0,54 |

0,82 |

0,43 | |

|

15–17 |

0,96 |

0,97 |

0,11 |

0,38 |

0,38 |

0,67 | |

|

Мегафон |

13–15 |

0,98 |

0,91 |

0,87 |

0,93 |

0,67 |

0,66 |

|

14–16 |

0,97 |

0,83 |

0,83 |

0,83 |

0,61 |

0,68 | |

|

15–17 |

0,93 |

0,90 |

0,58 |

0,87 |

0,74 |

0,93 | |

|

МТС |

13–15 |

0,97 |

0,85 |

0,72 |

0,77 |

0,60 |

0,92 |

|

14–16 |

0,99 |

0,94 |

0,56 |

0,92 |

0,82 |

0,73 | |

|

15–17 |

0,99 |

0,87 |

0,54 |

0,79 |

0,98 |

0,82 | |

|

Ростелеком |

13–15 |

0,99 |

0,96 |

0,38 |

0,91 |

-0,08 |

-0,01 |

|

14–16 |

0,98 |

0,93 |

0,36 |

0,83 |

0,51 |

0,61 | |

|

15–17 |

0,98 |

0,94 |

0,86 |

0,82 |

0,52 |

0,58 | |

* ПДП — положительный денежный поток

**ОДП — отрицательный денежный поток

На основе полученных шести коэффициентов равномерности распределения денежных потоков и 23 показателей финансовой устойчивости (11 абсолютных и 12 относительных) было рассчитано 138 коэффициентов парной корреляции для каждого исследуемого предприятия. Для расчета коэффициента парной корреляции была использована функция «Корреляция» из пакета «Анализ данных» приложения Excel.

Таблица 4

Абсолютные показатели финансовой устойчивости ПАО «МТС» в 2015–2017гг., млн. руб.

|

№ |

Наименование показателя |

2017 |

2016 |

2015 |

Изм. (15–17) |

% |

|

1 |

Капитал и резервы (собственный капитал) |

112 120 |

35 026 |

35 494 |

76 626 |

216 |

|

2 |

Внеоборотные активы (за исключением финансовых вложений) |

473 701 |

439 413 |

406 911 |

66 790 |

16 |

|

3 |

Собственные оборотные средства (1–2) |

-361 581 |

-404 387 |

-371 417 |

9 836 |

-3 |

|

4 |

Долгосрочные кредиты |

290 584 |

305 895 |

331 917 |

-41 333 |

-13 |

|

5 |

Наличие собственных и долгосрочных источников (3+4) |

-70 997 |

-98 492 |

-39 500 |

-31 497 |

80 |

|

6 |

Краткосрочные кредиты |

88 710 |

63 454 |

64 044 |

24 666 |

39 |

|

7 |

Наличие основных источников (5+6) |

17 713 |

-35 038 |

24 544 |

-6 831 |

-28 |

|

8 |

Запасы |

376 |

505 |

758 |

-382 |

-50 |

|

9 |

Излишек (+) или дефицит (-) собственных оборотных средств для формирования запасов ∆СОС (3–8) |

-361 957 |

-404 892 |

-372 175 |

10 218 |

-3 |

|

10 |

Излишек (+) или дефицит (-) собственных и долгосрочных источников для формирования запасов ∆СДИ (5–8) |

-71 373 |

-98 997 |

-40 258 |

-31 115 |

77 |

|

11 |

Излишек (+) или дефицит (-) основных источников для формирования запасов ∆ОИ (7–8) |

17 337 |

-35 543 |

23 786 |

-6 449 |

-27 |

|

12 |

Трехкомпонентный показатель типа финансовой устойчивости |

(0;0;1) |

(0;0;0) |

(0;0;1) |

− |

− |

|

13 |

Тип финансовой устойчивости (состояние) |

Неустойчивое |

Кризисное |

Неустойчивое |

− |

− |

Таблица 5

Относительные показатели финансовой устойчивости ПАО «МТС» в 2015–2017гг.

|

Наименование показателя |

Рекоменд. значение |

2017 |

2016 |

2015 |

|

Коэффициент автономии (независимости) |

≥ 0,5 |

0,193 |

0,072 |

0,066 |

|

Коэффициент финансовой зависимости |

≤ 0,5 |

0,807 |

0,928 |

0,934 |

|

Коэффициент соотношения заемных и собственных средств |

≤ 1 |

4,191 |

12,888 |

14,124 |

|

Коэффициент финансовой устойчивости |

> 0,7 |

0,719 |

0,741 |

0,716 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

- |

0,189 |

0,141 |

0,128 |

|

Доля расчетов с кредиторами в заемном капитале |

- |

0,149 |

0,126 |

0,164 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

- |

0,229 |

0,107 |

0,319 |

|

Коэффициент маневренности |

≥ 0,5 |

-3,225 |

-11,545 |

-10,464 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

≥ 0,1 |

-3,338 |

-8,599 |

-2,859 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

≥ 0,6–0,8 |

-961,652 |

-800,766 |

-489,996 |

|

Индекс постоянного актива |

≤ 1 |

4,225 |

12,545 |

11,464 |

|

Коэффициент реальной стоимости имущества |

≥ 0,5 |

0,289 |

0,357 |

0,338 |

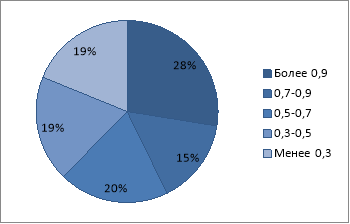

Рис. 1. Структура распределения коэффициентов корреляции ПАО «МТС»

Таблица 6

Коэффициенты корреляции ПАО «МТС»

|

Наименование показателя |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП | |

|

Капитал и резервы (собственный капитал) |

0,49 |

-0,36 |

-0,55 |

-0,38 |

0,81 |

-0,02 |

|

Внеоборотные активы (за исключением финансовых вложений) |

0,86 |

0,15 |

-0,89 |

0,12 |

0,99 |

-0,51 |

|

Собственные оборотные средства |

-0,30 |

-0,93 |

0,24 |

-0,94 |

0,12 |

0,72 |

|

Долгосрочные кредиты |

-0,93 |

-0,31 |

0,95 |

-0,28 |

-1,00 |

0,64 |

|

Наличие собственных и долгосрочных источников |

-0,89 |

-0,92 |

0,86 |

-0,91 |

-0,61 |

1,00 |

|

Краткосрочные кредиты |

0,48 |

-0,37 |

-0,53 |

-0,40 |

0,80 |

-0,01 |

|

Наличие основных источников |

-0,59 |

-1,00 |

0,54 |

-1,00 |

-0,20 |

0,90 |

|

Запасы |

-0,94 |

-0,34 |

0,96 |

-0,32 |

-1,00 |

0,67 |

|

Излишек/дефицит собственных оборотных средств для формирования запасов ∆СОС |

-0,29 |

-0,92 |

0,23 |

-0,93 |

0,13 |

0,71 |

|

Излишек/дефицит собственных и долгосрочных источников для формирования запасов ∆СДИ |

-0,88 |

-0,92 |

0,85 |

-0,91 |

-0,61 |

1,00 |

|

Излишек/дефицит основных источников для формирования запасов ∆ОИ |

-0,59 |

-1,00 |

0,53 |

-1,00 |

-0,20 |

0,90 |

|

Коэффициент автономии (независимости) |

0,53 |

-0,32 |

-0,58 |

-0,34 |

0,84 |

-0,07 |

|

Коэффициент финансовой зависимости |

-0,53 |

0,32 |

0,58 |

0,34 |

-0,84 |

0,07 |

|

Коэффициент соотношения заемных и собственных средств |

-0,59 |

0,24 |

0,64 |

0,27 |

-0,87 |

0,14 |

|

Коэффициент финансовой устойчивости |

0,59 |

1,00 |

-0,54 |

1,00 |

0,20 |

-0,90 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

0,66 |

-0,16 |

-0,71 |

-0,19 |

0,91 |

-0,22 |

|

Доля расчетов с кредиторами в заемном капитале |

-0,80 |

-0,97 |

0,77 |

-0,96 |

-0,48 |

0,99 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

-0,82 |

-0,96 |

0,79 |

-0,95 |

-0,51 |

0,99 |

|

Коэффициент маневренности |

0,39 |

-0,46 |

-0,45 |

-0,49 |

0,74 |

0,09 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

-0,57 |

-1,00 |

0,51 |

-1,00 |

-0,17 |

0,89 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

-0,94 |

-0,34 |

0,96 |

-0,31 |

-1,00 |

0,67 |

|

Индекс постоянного актива |

-0,39 |

0,46 |

0,45 |

0,49 |

-0,74 |

-0,09 |

|

Коэффициент реальной стоимости имущества |

-0,24 |

0,59 |

0,30 |

0,61 |

-0,62 |

-0,25 |

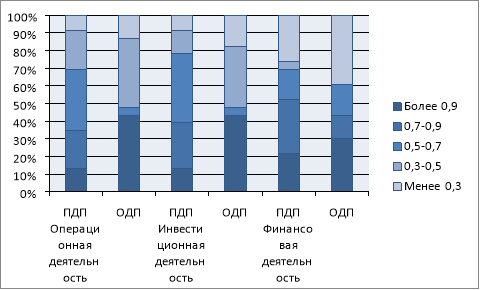

Рис. 2. Структура распределения коэффициентов корреляции в разрезе денежных потоков ПАО «МТС»

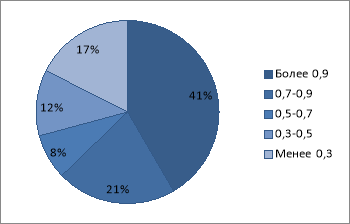

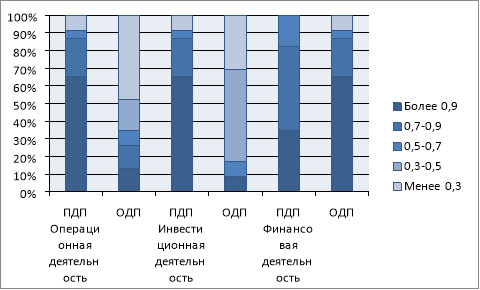

«МТС» в трех прошедших периодах имеет относительно стабильную финансовую неустойчивость с уверенной положительной динамикой большинства относительных и абсолютных коэффициентов финансовой устойчивости. Управление денежными потоками показало наименьшую корреляцию среди всех исследованных компаний − коэффициент корреляции более 0,9 в абсолютном значении присутствовал лишь в 28 % исследованных связей, а значения в промежутке 0,7–0,9 составили лишь 15 %. Данную тенденцию подтверждает и факт наличия самого высокого числа связей с отсутствием корреляции − 19 %. Средний коэффициент корреляции «МТС» составил 0,6067, что является самым низким значением среди конкурентов.

Оценивая влияние в разрезе денежных потоков, следует отметить, что наибольшую роль в изменении финансовой устойчивости компании сыграли отрицательные потоки операционной и инвестиционной деятельностей. Нетипично низкую корреляцию продемонстрировали потоки финансовой деятельности, которые обычно имеют сильное влияние на динамику финансовой устойчивости. В данном случае платежи в рамках финансовой деятельности «МТС» имеют самое низкое влияние − около 40 % связей данного потока имеет корреляцию менее 0,3, что отличает компанию от всех конкурентов.

Наблюдается тенденция, в которой коэффициенты автономии (+191,3 %), финансовой зависимости (-13,5 %), маневренности (+69,2 %), соотношения заемных и собственных средств (-70,3 %) и индекс постоянного актива (-63,1 %), демонстрирующие положительную динамику для финансовой устойчивости, имеют высокую корреляцию только с положительным денежным потоком от финансовой деятельности. Предприятие смещало акцент с долгосрочных заимствований на краткосрочные (доля краткосрочных кредитов выросла на 47,8 % за последние 3 года), в связи с чем, объемы данного денежного потока снижались. Это позволило укрепить финансовую устойчивость − высокие значения корреляции также подтверждают данную тенденцию (0,737–0,873).

Отрицательную динамику коэффициента обеспеченности оборотных активов собственными оборотными средствами (-16,7 %) с наиболее высокой степенью корреляции (0,89–0,99) вызывали исключительно все оттоки денежных средств. Отрицательную же динамику коэффициента обеспеченности запасов собственными оборотными средствами (-96,3 %), напротив, с высокой корреляцией (0,94–0,99) обеспечивали только притоки от всех видов деятельности.

У «МТС», как и у других компаний, в структуре управления денежными потоками более 67 % поступлений средств происходит от основной деятельности. Притоки от финансовой деятельности являются наименьшими среди конкурентов, достигая только 23 %. Инвестиционная деятельность компании приносит лишь 9 % средств от всех денежных притоков. Аналогичная ситуация наблюдается и с отрицательными денежными потоками, где 49 % затрат приходится на основную деятельность и 31 % на обслуживание обязательств в рамках финансовой деятельности.

Учитывая положительные изменения финансовой устойчивости и наиболее низкое влияние управления денежными потоками на него, можно сделать вывод, что компания проводит уверенный и эффективный финансовый менеджмент.

Таблица 7

Абсолютные показатели финансовой устойчивости ПАО «Вымпел-Коммуникации» («Билайн») в 2015–2017гг., млн руб.

|

№ |

Наименование показателя |

2017 |

2016 |

2015 |

Изм. (15–17) |

% |

|

1 |

Капитал и резервы (собственный капитал) |

93 247 |

108 233 |

119 474 |

-26 227 |

-22 |

|

2 |

Внеоборотные активы (за исключением финансовых вложений) |

280 466 |

336 503 |

390 244 |

-109 778 |

-28 |

|

3 |

Собственные оборотные средства (1–2) |

-187 219 |

-228 271 |

-270 770 |

83 551 |

-31 |

|

4 |

Долгосрочные кредиты |

198 483 |

140 621 |

212 994 |

-14 511 |

-7 |

|

5 |

Наличие собственных и долгосрочных источников (3+4) |

11 264 |

-87 650 |

-57 776 |

69 040 |

-119 |

|

6 |

Краткосрочные кредиты |

31 430 |

102 688 |

77 180 |

-45 750 |

-59 |

|

7 |

Наличие основных источников (5+6) |

42 694 |

15 038 |

19 404 |

23 290 |

120 |

|

8 |

Запасы |

3 565 |

6 679 |

6 547 |

-2 983 |

-46 |

|

9 |

Излишек (+) или дефицит (-) собственных оборотных средств для формирования запасов ∆СОС (3–8) |

-190 784 |

-234 950 |

-277 317 |

86 534 |

-31 |

|

10 |

Излишек (+) или дефицит (-) собственных и долгосрочных источников для формирования запасов ∆СДИ (5–8) |

7 699 |

-94 329 |

-64 323 |

72 023 |

-112 |

|

11 |

Излишек (+) или дефицит (-) основных источников для формирования запасов ∆ОИ (7–8) |

39 129 |

8 359 |

12 857 |

26 272 |

204 |

|

12 |

Трехкомпонентный показатель типа финансовой устойчивости |

(0;1;1) |

(0;0;1) |

(0;0;1) |

− |

− |

|

13 |

Тип финансовой устойчивости (состояние) |

Нормальное |

Неустойчивое |

Неустойчивое |

− |

− |

Таблица 8

Относительные показатели финансовой устойчивости ПАО «Вымпел-Коммуникации» («Билайн») в 2015–2017гг.

|

Наименование показателя |

Рекоменд. значение |

2017 |

2016 |

2015 |

|

Коэффициент автономии (независимости) |

≥ 0,5 |

0,239 |

0,261 |

0,250 |

|

Коэффициент финансовой зависимости |

≤ 0,5 |

0,761 |

0,739 |

0,750 |

|

Коэффициент соотношения заемных и собственных средств |

≤ 1 |

3,191 |

2,825 |

3,000 |

|

Коэффициент финансовой устойчивости |

> 0,7 |

0,797 |

0,649 |

0,736 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

- |

0,106 |

0,336 |

0,215 |

|

Доля расчетов с кредиторами в заемном капитале |

- |

0,147 |

0,132 |

0,125 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

- |

0,394 |

0,230 |

0,225 |

|

Коэффициент маневренности |

≥ 0,5 |

-2,008 |

-2,109 |

-2,266 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

≥ 0,1 |

-1,696 |

-2,946 |

-3,089 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

≥ 0,6–0,8 |

-52,521 |

-34,176 |

-41,355 |

|

Индекс постоянного актива |

≤ 1 |

3,008 |

3,109 |

3,266 |

|

Коэффициент реальной стоимости имущества |

≥ 0,5 |

0,396 |

0,398 |

0,377 |

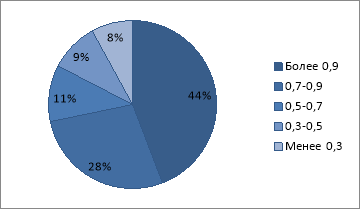

Рис. 3. Структура распределения коэффициентов корреляции ПАО «Вымпел-Коммуникации»

Таблица 9

Коэффициенты корреляции ПАО «Вымпел-Коммуникации»

|

Наименование показателя |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП | |

|

Капитал и резервы (собственный капитал) |

0,87 |

-0,96 |

0,98 |

0,98 |

0,87 |

-0,62 |

|

Внеоборотные активы (за исключением финансовых вложений) |

0,91 |

-0,94 |

0,99 |

0,96 |

0,83 |

-0,56 |

|

Собственные оборотные средства |

-0,92 |

0,93 |

-1,00 |

-0,96 |

-0,82 |

0,54 |

|

Долгосрочные кредиты |

0,58 |

0,18 |

0,29 |

-0,09 |

-0,40 |

0,71 |

|

Наличие собственных и долгосрочных источников |

-0,32 |

0,90 |

-0,60 |

-0,86 |

-0,98 |

0,99 |

|

Краткосрочные кредиты |

0,26 |

-0,87 |

0,55 |

0,83 |

0,96 |

-1,00 |

|

Наличие основных источников |

-0,46 |

0,95 |

-0,71 |

-0,93 |

-1,00 |

0,95 |

|

Запасы |

0,55 |

-0,98 |

0,79 |

0,96 |

1,00 |

-0,91 |

|

Излишек/дефицит собственных оборотных средств для формирования запасов ∆СОС |

-0,91 |

0,94 |

-0,99 |

-0,96 |

-0,83 |

0,56 |

|

Излишек/дефицит собственных и долгосрочных источников для формирования запасов ∆СДИ |

-0,33 |

0,90 |

-0,61 |

-0,86 |

-0,98 |

0,99 |

|

Излишек/дефицит основных источников для формирования запасов ∆ОИ |

-0,47 |

0,96 |

-0,72 |

-0,93 |

-1,00 |

0,95 |

|

Коэффициент автономии (независимости) |

0,10 |

-0,78 |

0,40 |

0,72 |

0,90 |

-1,00 |

|

Коэффициент финансовой зависимости |

-0,10 |

0,78 |

-0,40 |

-0,72 |

-0,90 |

1,00 |

|

Коэффициент соотношения заемных и собственных средств |

-0,13 |

0,79 |

-0,43 |

-0,74 |

-0,91 |

1,00 |

|

Коэффициент финансовой устойчивости |

0,00 |

0,71 |

-0,31 |

-0,65 |

-0,85 |

0,99 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

0,07 |

-0,76 |

0,38 |

0,70 |

0,89 |

-1,00 |

|

Доля расчетов с кредиторами в заемном капитале |

-0,80 |

0,99 |

-0,94 |

-1,00 |

-0,93 |

0,73 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

-0,61 |

0,99 |

-0,82 |

-0,98 |

-0,99 |

0,88 |

|

Коэффициент маневренности |

-0,96 |

0,88 |

-1,00 |

-0,92 |

-0,75 |

0,45 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

-0,66 |

1,00 |

-0,86 |

-0,99 |

-0,99 |

0,85 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

0,22 |

-0,85 |

0,52 |

0,80 |

0,95 |

-1,00 |

|

Индекс постоянного актива |

0,96 |

-0,88 |

1,00 |

0,92 |

0,75 |

-0,45 |

|

Коэффициент реальной стоимости имущества |

-0,99 |

0,57 |

-0,89 |

-0,64 |

-0,37 |

0,00 |

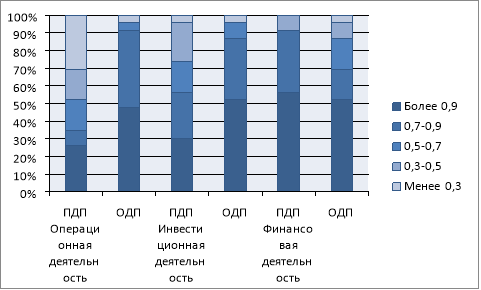

Рис. 4. Структура распределения коэффициентов корреляции в разрезе денежных потоков ПАО «Вымпел-Коммуникации» («Билайн»)

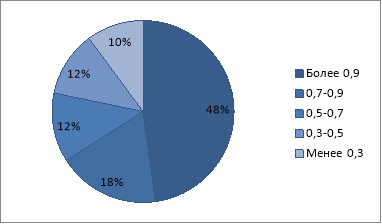

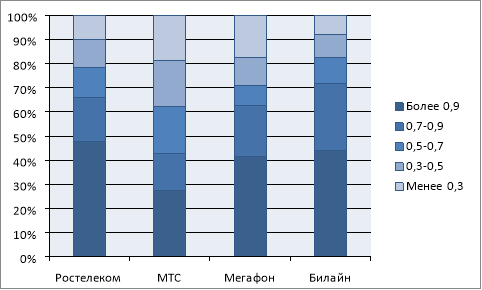

«Билайн» показал наилучшую финансовую устойчивость среди всех конкурентов и наиболее значительную положительную динамику в данном направлении. После двух лет финансовой неустойчивости, в 2017 году состояние компании сменилось на нормальное − по сравнению с 2015 годом размер дефицита собственных оборотных средств снизился на 30,9 %, а наличие основных источников выросло на 120 %. Остальные ключевые абсолютные показатели компании также продемонстрировали существенную положительную динамику. Управление денежными потоками компании показало самую высокую корреляцию с изменением финансовой устойчивости среди всех предприятий − средний коэффициент корреляции «Билайна» составил 0,76. Среди 138 исследованных связей, 44 % коэффициентов корреляции имели значение более 0,9 в абсолютном выражении. Значения коэффициентов в интервале 0,7–0,9 имеют самую высокую долю среди конкурентов − более 28 %. Также, следует отметить самую низкую долю связей с отсутствием корреляции − лишь 8 %.

Наиболее высокое влияние на финансовую устойчивость компании традиционно оказали денежные потоки от финансовой деятельности — в особенности приток средств, показавший наиболее высокую корреляцию (свыше 90 % коэффициентов в интервале 0,70–0,99). Такое же значительное влияние оказывали и оттоки по операционной и инвестиционной деятельностям. Наиболее слабое влияние показал положительный поток от текущей деятельности − лишь треть коэффициентов были в пределах 0,70–0,99, в то время как в других 30 % связей корреляция отсутствовала.

Все денежные потоки, за исключением платежей по операционной деятельности, с высокой корреляцией (0,72–0,99) комплексно повлияли на положительную динамику коэффициентов финансовой устойчивости (+8,3 %), маневренности (+11,4 %), обеспеченности оборотных активов собственными оборотными средствами (+45,1 %) и индекс постоянного актива (-7,9 %). Негативную динамику коэффициента соотношения заемных и собственных средств (+6,4 %) и коэффициента обеспеченности запасов собственными оборотными средствами (-27 %) также с высокой корреляцией (0,74–0,99) обеспечила совокупность потоков − потоки финансовой деятельности, оттоки операционной и инвестиционной деятельностей.

В структуре управления денежными потоками «Билайна» более 61 % денежных поступлений приходят от основной деятельности и 34 % поступают в рамках финансовой деятельности. Лишь 5 % среди всех доходов организация получает от инвестиционной деятельности, что говорит о низком приоритете инвестиций. В сфере денежных оттоков наблюдается аналогичная ситуация, при которой более 48 % и 41 % всех затрат уходят на операционную и финансовую деятельность соответственно.

Безусловно, в связи с улучшением финансовой устойчивости и ее стабильностью управление денежными потоками компании «Билайн» можно оценить как эффективное − в последние три года предприятие демонстрирует весьма достойный и успешный финансовый менеджмент в целом.

Таблица 10

Абсолютные показатели финансовой устойчивости ПАО «Мегафон» в 2015–2017гг., млн. руб.

|

№ |

Наименование показателя |

2017 |

2016 |

2015 |

Изм. (15–17) |

% |

|

1 |

Капитал и резервы (собственный капитал) |

128 315 |

149 680 |

163 066 |

-34 751 |

-21 |

|

2 |

Внеоборотные активы (за исключением финансовых вложений) |

407 095 |

388 593 |

387 819 |

19 276 |

5 |

|

3 |

Собственные оборотные средства (1–2) |

-278 780 |

-238 913 |

-224 753 |

-54 027 |

24 |

|

4 |

Долгосрочные кредиты |

214 608 |

197 028 |

173 428 |

41 180 |

24 |

|

5 |

Наличие собственных и долгосрочных источников (3+4) |

-64 172 |

-41 885 |

-51 325 |

-12 847 |

25 |

|

6 |

Краткосрочные кредиты |

51 235 |

37 733 |

47 285 |

3 950 |

8 |

|

7 |

Наличие основных источников (5+6) |

-12 937 |

-4 152 |

-4 040 |

-8 897 |

220 |

|

8 |

Запасы |

1 827 |

2 019 |

1 764 |

63 |

4 |

|

9 |

Излишек (+) или дефицит (-) собственных оборотных средств для формирования запасов ∆СОС (3–8) |

-280 607 |

-240 932 |

-226 517 |

-54 090 |

24 |

|

10 |

Излишек (+) или дефицит (-) собственных и долгосрочных источников для формирования запасов ∆СДИ (5–8) |

-65 999 |

-43 904 |

-53 089 |

-12 910 |

24 |

|

11 |

Излишек (+) или дефицит (-) основных источников для формирования запасов ∆ОИ (7–8) |

-14 764 |

-6 171 |

-5 804 |

-8 960 |

154 |

|

12 |

Трехкомпонентный показатель типа финансовой устойчивости |

(0;0;0) |

(0;0;0) |

(0;0;0) |

− |

− |

|

13 |

Тип финансовой устойчивости (состояние) |

Кризисное |

Кризисное |

Кризисное |

− |

− |

Таблица 11

Относительные показатели финансовой устойчивости ПАО «Мегафон» в 2015–2017гг.

|

Наименование показателя |

Рекоменд. значение |

2017 |

2016 |

2015 |

|

Коэффициент автономии (независимости) |

≥ 0,5 |

0,266 |

0,322 |

0,352 |

|

Коэффициент финансовой зависимости |

≤ 0,5 |

0,734 |

0,678 |

0,648 |

|

Коэффициент соотношения заемных и собственных средств |

≤ 1 |

2,765 |

2,104 |

1,840 |

|

Коэффициент финансовой устойчивости |

> 0,7 |

0,759 |

0,795 |

0,776 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

- |

0,144 |

0,120 |

0,158 |

|

Доля расчетов с кредиторами в заемном капитале |

- |

0,135 |

0,124 |

0,129 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

- |

0,187 |

0,196 |

0,194 |

|

Коэффициент маневренности |

≥ 0,5 |

-2,173 |

-1,596 |

-1,378 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

≥ 0,1 |

-3,670 |

-3,143 |

-2,985 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

≥ 0,6–0,8 |

-152,589 |

-118,332 |

-127,411 |

|

Индекс постоянного актива |

≤ 1 |

3,173 |

2,596 |

2,378 |

|

Коэффициент реальной стоимости имущества |

≥ 0,5 |

0,334 |

0,416 |

0,430 |

Рис. 5. Структура распределения коэффициентов корреляции ПАО «Мегафон»

Таблица 12

Коэффициенты корреляции ПАО «Мегафон»

|

Наименование показателя |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП | |

|

Капитал и резервы (собственный капитал) |

0,95 |

0,03 |

0,96 |

0,45 |

-0,68 |

-0,95 |

|

Внеоборотные активы (за исключением финансовых вложений) |

-1,00 |

0,32 |

-1,00 |

-0,11 |

0,89 |

1,00 |

|

Собственные оборотные средства |

0,98 |

-0,11 |

0,99 |

0,32 |

-0,77 |

-0,99 |

|

Долгосрочные кредиты |

-0,86 |

-0,24 |

-0,88 |

-0,63 |

0,51 |

0,87 |

|

Наличие собственных и долгосрочных источников |

0,88 |

-0,72 |

0,85 |

-0,36 |

-1,00 |

-0,87 |

|

Краткосрочные кредиты |

-0,68 |

0,90 |

-0,64 |

0,63 |

0,95 |

0,66 |

|

Наличие основных источников |

1,00 |

-0,35 |

0,99 |

0,08 |

-0,90 |

-1,00 |

|

Запасы |

0,22 |

-1,00 |

0,17 |

-0,94 |

-0,66 |

-0,19 |

|

Излишек/дефицит собственных оборотных средств для формирования запасов ∆СОС |

0,98 |

-0,11 |

0,99 |

0,33 |

-0,77 |

-0,99 |

|

Излишек/дефицит собственных и долгосрочных источников для формирования запасов ∆СДИ |

0,88 |

-0,71 |

0,86 |

-0,35 |

-1,00 |

-0,87 |

|

Излишек/дефицит основных источников для формирования запасов ∆ОИ |

1,00 |

-0,32 |

1,00 |

0,11 |

-0,89 |

-1,00 |

|

Коэффициент автономии (независимости) |

0,96 |

-0,02 |

0,97 |

0,41 |

-0,71 |

-0,97 |

|

Коэффициент финансовой зависимости |

-0,96 |

0,02 |

-0,97 |

-0,41 |

0,71 |

0,97 |

|

Коэффициент соотношения заемных и собственных средств |

-0,98 |

0,08 |

-0,99 |

-0,34 |

0,76 |

0,98 |

|

Коэффициент финансовой устойчивости |

0,81 |

-0,80 |

0,78 |

-0,47 |

-0,99 |

-0,79 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

-0,11 |

0,98 |

-0,06 |

0,97 |

0,57 |

0,08 |

|

Доля расчетов с кредиторами в заемном капитале |

-0,90 |

0,69 |

-0,87 |

0,32 |

1,00 |

0,89 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

0,98 |

-0,50 |

0,96 |

-0,09 |

-0,96 |

-0,97 |

|

Коэффициент маневренности |

0,98 |

-0,10 |

0,99 |

0,33 |

-0,76 |

-0,98 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

0,99 |

-0,14 |

0,99 |

0,29 |

-0,79 |

-0,99 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

0,95 |

-0,58 |

0,93 |

-0,19 |

-0,99 |

-0,94 |

|

Индекс постоянного актива |

-0,98 |

0,10 |

-0,99 |

-0,33 |

0,76 |

0,98 |

|

Коэффициент реальной стоимости имущества |

1,00 |

-0,23 |

1,00 |

0,20 |

-0,84 |

-1,00 |

Рис. 6. Структура распределения коэффициентов корреляции в разрезе денежных потоков ПАО «Мегафон»

За последние три года «Мегафон» показал кризисную финансовую устойчивость с сильной негативной динамикой всех показателей, что является наихудшим результатом среди всех конкурентов. Процесс управления денежными потоками показал среднюю корреляцию с финансовой устойчивостью компании. Из всех исследованных связей, 41 % коэффициентов корреляции превышал значение 0,9. Также, одним из самых высоких оказался объем значений с низкой корреляцией (менее 0,3) − 17 %. Средний коэффициент корреляции «Мегафона» составил 0,6980 (для сравнения, средний для отрасли 0,7019). Как показал анализ, наиболее сильное влияние на финансовую устойчивость компании оказали положительные денежные потоки от операционной и инвестиционной деятельностей: более 85 % коэффициентов корреляции данных потоков находились в интервале 0,7–0,99. Также, традиционно высокое влияние показали и потоки от финансовой деятельности. Очевидное отсутствие влияния на финансовую устойчивость продемонстрировал отрицательный поток от операционной деятельности − свыше 45 % коэффициентов были меньше 0,3, что подтверждает отсутствие корреляции. Аналогичным образом вел себя отрицательный поток и от инвестиционной деятельности, свыше 80 % коэффициентов корреляции которого не выходили за пределы интервала 0–0,5.

Подавляющая часть коэффициентов финансовой устойчивости «Мегафона» показывает значительную негативную динамику, к числу которых также относятся коэффициент автономии (-24,6 %), маневренности (-57,6 %) и коэффициент соотношения заемных и собственных средств (+50,3 %). Во всех случаях ухудшению показателей с высокой корреляцией поспособствовал нестабильный положительный поток от основной деятельности и сильно сократившийся приток от инвестиционных операций, наряду с высоким влиянием потоков финансовой деятельности.

Управление денежными потоками организации ориентировано на получение доходов от основной деятельности, которые составляют 61 % от всего объема поступлений. Компания не делает особого приоритета на инвестиционную деятельность, в связи с чем притоки в рамках этой активности не превышают 9 %. Однако, платежи компании в рамках инвестиционной деятельности составляют более 29 %, и это является самым высоким показателем среди всех конкурентов.

Подводя итог, необходимо признать, что в финансовом состоянии компании «Мегафон» прослеживается существенная тенденция к ухудшению, что проявляется в негативной динамике множества показателей. В связи с этим процесс управления денежными потоками компании не может быть оценен как эффективный.

Таблица 13

Абсолютные показатели финансовой устойчивости ПАО «Ростелеком» в 2015–2017гг., млн руб.

|

№ |

Наименование показателя |

2017 |

2016 |

2015 |

Изм. (15–17) |

% |

|

1 |

Капитал и резервы (собственный капитал) |

272 880 |

274 233 |

279 829 |

-6 949 |

-3 |

|

2 |

Внеоборотные активы (за исключением финансовых вложений) |

512 886 |

508 557 |

507 781 |

5 105 |

1 |

|

3 |

Собственные оборотные средства (1–2) |

-240 006 |

-234 324 |

-227 952 |

-12 054 |

5 |

|

4 |

Долгосрочные кредиты |

165 781 |

125 562 |

128 543 |

37 238 |

29 |

|

5 |

Наличие собственных и долгосрочных источников (3+4) |

-74 225 |

-108 762 |

-99 409 |

25 184 |

-25 |

|

6 |

Краткосрочные кредиты |

32 709 |

68 295 |

60 790 |

-28 081 |

-46 |

|

7 |

Наличие основных источников (5+6) |

-41 516 |

-40 467 |

-38 619 |

-2 896 |

8 |

|

8 |

Запасы |

6 060 |

6 179 |

4 926 |

1 134 |

23 |

|

9 |

Излишек (+) или дефицит (-) собственных оборотных средств для формирования запасов ∆СОС (3–8) |

-246 066 |

-240 504 |

-232 878 |

-13 188 |

6 |

|

10 |

Излишек (+) или дефицит (-) собственных и долгосрочных источников для формирования запасов ∆СДИ (5–8) |

-80 284 |

-114 941 |

-104 335 |

24 051 |

-23 |

|

11 |

Излишек (+) или дефицит (-) основных источников для формирования запасов ∆ОИ (7–8) |

-47 575 |

-46 646 |

-43 545 |

-4 030 |

9 |

|

12 |

Трехкомпонентный показатель типа финансовой устойчивости |

(0;0;0) |

(0;0;0) |

(0;0;0) |

− |

− |

|

13 |

Тип финансовой устойчивости (состояние) |

Кризисное |

Кризисное |

Кризисное |

− |

− |

Таблица 14

Относительные показатели финансовой устойчивости ПАО «Ростелеком» в 2015–2017гг.

|

Наименование показателя |

Рекоменд. значение |

2017 |

2016 |

2015 |

|

Коэффициент автономии (независимости) |

≥ 0,5 |

0,469 |

0,477 |

0,491 |

|

Коэффициент финансовой зависимости |

≤ 0,5 |

0,531 |

0,523 |

0,509 |

|

Коэффициент соотношения заемных и собственных средств |

≤ 1 |

1,131 |

1,098 |

1,036 |

|

Коэффициент финансовой устойчивости |

> 0,7 |

0,821 |

0,763 |

0,773 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

- |

0,106 |

0,227 |

0,210 |

|

Доля расчетов с кредиторами в заемном капитале |

- |

0,186 |

0,188 |

0,195 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

- |

0,134 |

0,131 |

0,122 |

|

Коэффициент маневренности |

≥ 0,5 |

-0,880 |

-0,854 |

-0,815 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

≥ 0,1 |

-3,497 |

-3,510 |

-3,673 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

≥ 0,6–0,8 |

-39,607 |

-37,920 |

-46,276 |

|

Индекс постоянного актива |

≤ 1 |

1,880 |

1,854 |

1,815 |

|

Коэффициент реальной стоимости имущества |

≥ 0,5 |

0,563 |

0,568 |

0,567 |

Рис. 7. Структура распределения коэффициентов корреляции ПАО «Ростелеком»

Таблица 15

Коэффициенты корреляции ПАО «Ростелеком»

|

Наименование показателя |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП | |

|

Капитал и резервы (собственный капитал) |

0,99 |

0,84 |

-0,63 |

0,99 |

-0,99 |

-0,97 |

|

Внеоборотные активы (за исключением финансовых вложений) |

-0,85 |

-0,27 |

0,99 |

-0,67 |

0,63 |

0,58 |

|

Собственные оборотные средства |

0,99 |

0,64 |

-0,84 |

0,91 |

-0,89 |

-0,86 |

|

Долгосрочные кредиты |

-0,72 |

-0,07 |

1,00 |

-0,50 |

0,45 |

0,40 |

|

Наличие собственных и долгосрочных источников |

-0,57 |

0,13 |

0,97 |

-0,32 |

0,27 |

0,21 |

|

Краткосрочные кредиты |

0,62 |

-0,07 |

-0,98 |

0,38 |

-0,33 |

-0,27 |

|

Наличие основных источников |

1,00 |

0,73 |

-0,76 |

0,96 |

-0,94 |

-0,92 |

|

Запасы |

-0,91 |

-0,95 |

0,40 |

-0,99 |

1,00 |

1,00 |

|

Излишек/дефицит собственных оборотных средств для формирования запасов ∆СОС |

1,00 |

0,68 |

-0,80 |

0,94 |

-0,91 |

-0,89 |

|

Излишек/дефицит собственных и долгосрочных источников для формирования запасов ∆СДИ |

-0,54 |

0,17 |

0,96 |

-0,29 |

0,23 |

0,17 |

|

Излишек/дефицит основных источников для формирования запасов ∆ОИ |

0,99 |

0,82 |

-0,66 |

0,99 |

-0,98 |

-0,96 |

|

Коэффициент автономии (независимости) |

1,00 |

0,74 |

-0,75 |

0,96 |

-0,95 |

-0,93 |

|

Коэффициент финансовой зависимости |

-1,00 |

-0,74 |

0,75 |

-0,96 |

0,95 |

0,93 |

|

Коэффициент соотношения заемных и собственных средств |

-1,00 |

-0,74 |

0,75 |

-0,96 |

0,94 |

0,92 |

|

Коэффициент финансовой устойчивости |

-0,65 |

0,03 |

0,99 |

-0,42 |

0,36 |

0,31 |

|

Доля краткосрочных кредитов и займов в заемном капитале |

0,67 |

0,00 |

-0,99 |

0,45 |

-0,39 |

-0,34 |

|

Доля расчетов с кредиторами в заемном капитале |

0,98 |

0,85 |

-0,62 |

1,00 |

-0,99 |

-0,98 |

|

Коэффициент соотношения мобильных и иммобилизованных средств |

-0,99 |

-0,82 |

0,65 |

-0,99 |

0,98 |

0,97 |

|

Коэффициент маневренности |

1,00 |

0,71 |

-0,78 |

0,95 |

-0,93 |

-0,91 |

|

Коэффициент обеспеченности оборотных активов собственными оборотными средствами |

-0,96 |

-0,90 |

0,54 |

-1,00 |

1,00 |

0,99 |

|

Коэффициент обеспеченности запасов собственными оборотными средствами |

-0,86 |

-0,98 |

0,30 |

-0,97 |

0,98 |

0,99 |

|

Индекс постоянного актива |

-1,00 |

-0,71 |

0,78 |

-0,95 |

0,93 |

0,91 |

|

Коэффициент реальной стоимости имущества |

0,67 |

0,00 |

-0,99 |

0,44 |

-0,39 |

-0,34 |

Рис. 8. Структура распределения коэффициентов корреляции в разрезе денежных потоков ПАО «Ростелеком»

«Ростелеком» в трех последних отчетных периодах показал кризисную финансовую устойчивость с нейтральной и позитивной динамикой большинства коэффициентов. В ходе исследования среди всех конкурентов компания продемонстрировала самую высокую долю коэффициентов корреляции со значением выше 0,9 − более 48 % из числа всех связей. Количество показателей с отсутствием корреляции составило умеренные 10 %, что также является одним из самых низких результатов. Средний коэффициент корреляции «Ростелекома» составил 0,743.

Высокое влияние на финансовую устойчивость предприятия оказывали в равной степени все денежные потоки (средние значения коэффициентов по потокам составляли 0,728–0,867) за исключением отрицательного потока от операционной деятельности, который показал более 30 % связей с отсутствием корреляции.

Структура управления денежными потоками компании во многом похожа на стили управления своих конкурентов. Наибольшую часть поступлений, более 60 %, приносят доходы от операционной деятельности. Притоки от финансовой деятельности приносят около 36 % всех поступлений, что является характерным моментом для всех компаний. Данные пропорции в поступлении денежных средств свидетельствует об активном использовании заемных источников.

В связи с равным влиянием денежных потоков на большинство показателей, коэффициенты финансовой устойчивости показали слабую малозначительную динамику в пределах оптимальных значений.

Рис. 9. Структура распределения коэффициентов корреляции в разрезе денежных потоков среди всех исследуемых предприятий

Подводя итоги исследования, следует отметить, что изначально анализируемые предприятия имели разные финансовые состояния, различные стратегии финансового менеджмента и объемы основной деятельности. Единой объединяющей тенденцией, которая была характерна для каждой компании, безусловно, стало высокое влияние на финансовую устойчивость потоков от финансовой деятельности. В их состав входят получаемые предприятием кредиты, займы и обслуживание обязательств, которые изменяют структуру баланса и капиталов, вместе с чем напрямую влияют на показатели финансовой устойчивости. Вне зависимости снижались или повышались объемы данных потоков, в каждом случае коэффициенты корреляции показывали наиболее высокие значения. Потоки от операционной деятельности, в состав который входят самые основные затраты и доходы коммерческой деятельности, зачастую демонстрировали неоднозначное поведение: при снижении поступлений и при повышении расходов, потоки основной деятельности сильно снижали степень корреляции, по-прежнему провоцируя негативную динамику большинства коэффициентов финансовой устойчивости.

Таблица 16

Средние коэффициенты корреляции распределения денежных потоков кпоказателям финансовой устойчивости всех исследуемых предприятий

|

Компания |

Операционная деятельность |

Инвестиционная деятельность |

Финансовая деятельность | |||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП | |

|

Билайн |

0,52 |

0,84 |

0,70 |

0,83 |

0,86 |

0,78 |

|

Мегафон |

0,86 |

0,39 |

0,86 |

0,37 |

0,82 |

0,86 |

|

МТС |

0,62 |

0,61 |

0,62 |

0,61 |

0,62 |

0,54 |

|

Ростелеком |

0,86 |

0,54 |

0,77 |

0,78 |

0,75 |

0,72 |

Также распространенной тенденцией среди операторов оказалось существенное снижение объемов инвестиционных потоков на протяжении пяти последних лет. Однако, несмотря на это данные потоки оказывали разное влияние на состояния компаний, демонстрируя как максимально высокую корреляцию, так и ее полное отсутствие.

Проведенное исследование полностью подтвердило факт наличия высокой зависимости между процессом управления денежными потоками, его эффективностью и финансовой устойчивостью предприятия. Распределение денежных потоков организации многогранным и неоднозначным образом влияет на все стороны ее финансового состояния. Это подтверждает тезис о том, насколько важным и актуальным остается инструментарий финансового менеджмента в целом, при правильном использовании которого можно контролировать и регулировать все финансовые аспекты предприятия.

Литература:

- Ван Хорн Дж. К., Вахович Дж. М. Основы финансового менеджмента, 12-е издание: пер. с англ. — М.: ООО «И. Д. Вильямс», 2015.

- Годовой отчет ПАО «Вымпел-Коммуникации» за 2017 год // beeline.ru

- Годовой отчет ПАО «Мегафон» за 2017 год // megafon.ru

- Годовой отчет ПАО «МТС» за 2017 год // mts.ru

- Годовой отчет ПАО «Ростелеком» за 2017 год // rt.ru

- Кеменов А. В. Управление денежными потоками: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / А. В. Кеменов. — М.: ЮНИТИ-ДАНА, 2015. — 167 с.

- Лукасевич И. Я. Финансовый менеджмент: учебник — 3-е изд., перераб. и доп. — М.: Эксмо, 2013.

- Селезнева Н. Н., Ионова А. Ф. Анализ финансовой отчетности организации: учеб. пособие. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2015. — 583 с.

- Advanced Communications & Media: Report on IoT Developments in Russia 2017// acm-consulting.com

- GSMA: Annual Report 2017 // Ассоциация Global System for Mobile Communications // gsma.com