Опираясь на данные отчетов совета директоров о результатах развития предприятия по приоритетным направлениям за временной промежуток с 2011 по 2013 год, была построена таблица 1, в которой отражены основные экономические показатели [1].

Таблица 1

Данные отчетов совета директоров в промежуток с 2011 по 2013г.

|

Наименование показателя |

Промежуток времени | ||

|

2011 год |

2012 год |

2013 год | |

|

Выручка от продажи продукции, тыс. руб. |

67 826 692 |

96 942 410 |

69 031 772 |

|

Валовая прибыль/убыток, тыс. руб. |

17 538 604 |

29 601 402 |

10 021 622 |

|

Чистая прибыль/убыток, тыс. руб. |

10 821 968 |

15 813 363 |

208 079 |

|

Стоимость чистых активов, тыс. руб. |

8 128 817 |

8 145 898 |

8 659 034 |

|

Кредиторская задолженность, тыс. руб. |

50 626 125 |

50 234 098 |

49 887 120 |

|

Дебиторская задолженность, тыс. руб. |

20 368 714 |

32 560 287 |

37 613 716 |

|

Штатная численность тыс. чел. |

30 305 |

30 234 |

30 480 |

Основываясь на представленные в таблице 1 данные не сложно заметить, что выручка предприятия в период с 2011 по 2013 год увеличилась на 5 851 452 тыс. руб. Рост выручки связан с расширением ассортимента продукции, увеличением количества рентабельной продукции в общем объеме, а также в результате новых госзаказов.

Численность персонала за анализируемый промежуток времени практически не изменилась, однако в 2012 наблюдается отрицательная динамика, связанная с кадровыми перестановками и сокращениями на предприятии. Платежеспособность — один из наиболее важных показателей, позволяющих оценить текущее финансовое состояние предприятия и сделать краткосрочные прогнозы. Ее оценка осуществляется на основе анализа ликвидности текущих активов. Под ликвидностью понимают способность активов предприятия легко превращаться в ликвидные средства или деньги. Идеальным считается условие, когда процесс преобразования активов в ликвидные средства происходит быстро и без потери их стоимости. В зависимости от скорости превращении активов в денежные средства, их разделяют на следующие группы:

- А1 — наиболее ликвидные активы — включают в себя все виды денежных средств и краткосрочные финансовые вложения;

- А2 — быстрореализуемые активы — эта группа активов представляет собой дебиторскую задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, а также прочие оборотные активы;

- A3 — медленно реализуемые активы — включают в себя запасы сырья и материалов, незавершенное производство, а также дебиторскую задолженность, платежи по которой ожидаются позднее чем через 12 месяцев после отчетной даты;

- А4 — труднореализуемые, или неликвидные, активы — представлена имуществом, предназначенным для текущей хозяйственной деятельности (например, нематериальные активы, основные средства) [2].

Пассив предприятия аналогично активам подразделяется на четыре группы:

- П1- наиболее срочные обязательства — включает в себя кредиторскую задолженность;

- П2- краткосрочные пассивы — группа пассивов, представленная краткосрочными кредитами банков, расчетами по дивидендам, а также прочими краткосрочными займами;

- П3 — долгосрочные пассивы — представляет собой долгосрочные кредиты и заемные средства, доходы будущих периодов, резервы предстоящих расходов и платежей;

- П4 — постоянные пассивы [3].

Чтобы определить ликвидность баланса следует проанализировать итоги приведенных групп по активу и пассиву. Баланс можно считать полностью ликвидным, если соблюдаются следующие соотношения: А1 ≥ П1; А2 ≥ П2; АЗ ≥ ПЗ; А4 ≤ П4.

В том случае, если выполняются неравенства 1, 2 и 3, выполнение 4 следует из предыдущих трех. Выполнение четвертого неравенства свидетельствует о наличии у предприятия оборотных средств. Если же одно или несколько неравенств имеют знак, противоположный приведенному в оптимальном варианте, ликвидность баланса отличается от абсолютной в большую или меньшую сторону. При этом недостаток средств в одной группе активов компенсируется их избытком по другой [8].

Показатели ликвидности баланса ОАО НПК «Уралвагонзавод» приведены в таблице 2.

Таблица 2

Показатели ликвидности в тыс. руб.

|

Актив |

2011 год |

2012 год |

2013 год |

Пассив |

2011 год |

2012 год |

2013 год |

|

Наиболее ликвидные активы (А1) |

1242755 |

1433103 |

1793210 |

Наиболее срочные обязательства (П1) |

23537404 |

28738060 |

29683936 |

|

Быстрореализуемые активы (А2) |

21389714 |

32560287 |

36613716 |

Краткосрочные пассивы (П2) |

31768530 |

48691820 |

53212822 |

|

Медленно реализуемые активы (А3) |

46156547 |

64097480 |

66433797 |

Долгосрочные пассивы (П3) |

15671065 |

89847287 |

16838993 |

|

Труднореализуемые Активы (А4) |

43819815 |

44397402 |

51932991 |

Постоянные пассивы (П4) |

41631832 |

56073664 |

57037963 |

|

Баланс |

112608831 |

142488272 |

156773714 |

Баланс |

112608831 |

142488272 |

156773714 |

Для дальнейшего анализа баланса следует рассчитать платежный излишек или недостаток, который покажет, способно ли предприятие рассчитаться по срочным обязательствам. Результаты его расчета сведены в таблицу 3.

Таблица 3

Результаты расчета баланса.

|

|

2011 год |

2012 год |

2013 год |

|

Разность А1 и П1 |

-22 293 649 |

- 27 304 957 |

-11 751 726 |

|

Разность А2 и П2 |

-11 399 816 |

-16 131 533 |

-16 599 106 |

|

Разность А3 и П3 |

30 385 068 |

-25 749807 |

50 043 804 |

|

Разность А4 и П4 |

1 187 983 |

-11 676 262 |

-5 104 972 |

|

Разность баланса по активу и пассиву |

0 |

0 |

0 |

Анализ ликвидности баланса предприятия представляет собой проверку того, сможет ли предприятие покрыть обязательства в пассиве баланса активами. Сопоставление итогов по показателям А1 и П1 демонстрирует соотношение текущих платежей и поступлений. Анализ групп А2 и П2 отражает тенденцию увеличения или уменьшения текущей ликвидности в ближайшем будущем. Сравнение итогов по активу и пассиву для групп А3 и П3, а также А4 и П4 показывает соотношение платежей и поступлений в долгосрочном периоде. Проводимый по данной схеме анализ, демонстрирует финансовое состояние предприятия в плане возможностей своевременного осуществления расчетов. Результаты анализа по данным представленных в отчетах организации показывают, что в ОАО «Уралвагонзавод» сопоставление результатов по активу и пассиву имеет следующий вид: А1 < П1; А2 < П2; АЗ > ПЗ; А4 < П4.

Исходя из приведенной системы неравенств, можно сделать вывод, что ликвидность баланса «Уралвагонзавод» является недостаточной. В частности, об этом свидетельствует первое неравенство. Исходя из него, можно сделать вывод, что в ближайшем к данному моменту времени предприятию не удастся рассчитаться по срочным обязательствам. Однако, второе и третье неравенство показывают, что ликвидность в перспективе, которая в свою очередь отражает платежный излишек, позволит предприятию в течение года рассчитаться по своим кредитным обязательствам.

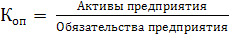

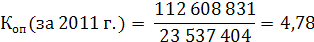

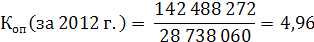

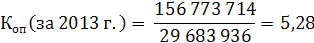

Под общей платежеспособностью понимается способность предприятия покрыть все обязательства, краткосрочные так и долгосрочные, всеми ее активами. Коэффициент общей платежеспособности, который обозначается как Коп рассчитывается по формуле (1) [7]:

(1)

(1)

Оптимальным значение коэффициента общей платежеспособности является Коп ≥ 2.

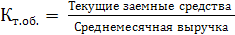

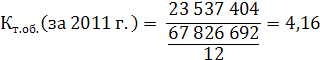

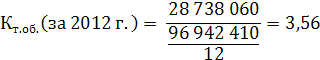

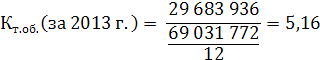

Коэффициент платежеспособности по текущим обязательствам определяется как отношение текущих заемных средств организации к среднемесячной выручке и вычисляется по формуле (2) [7]:

(2)

(2)

Среднемесячная выручка, в свою очередь, вычисляется по валовой выручке, включающей выручку от продаж за отчетный период, деленной на количество месяцев в отчетном периоде.

Из приведённых расчетов показателей  и

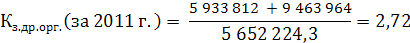

и  можно сделать вывод, что ОАО «Уралвагонзавод» является полностью платежеспособным предприятием, которое имеет возможности в полном объеме и в установленный срок рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или своего ликвидного имущества. Коэффициент задолженности другим организациям вычисляется по формуле (3), приведённой ниже:

можно сделать вывод, что ОАО «Уралвагонзавод» является полностью платежеспособным предприятием, которое имеет возможности в полном объеме и в установленный срок рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или своего ликвидного имущества. Коэффициент задолженности другим организациям вычисляется по формуле (3), приведённой ниже:

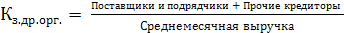

(3)

(3)

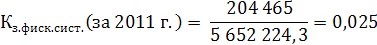

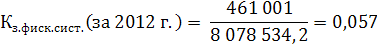

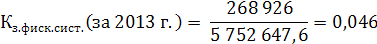

Коэффициент задолженности фискальной системе вычисляется как сумма обязательств по строкам «задолженность перед государственными внебюджетными фондами» и «задолженность перед бюджетом», деленная на среднемесячную валовую выручку. Формула для вычисления этого показателя имеет следующий вид [5]:

(4)

(4)

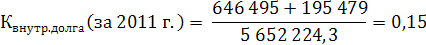

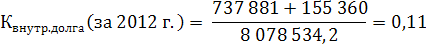

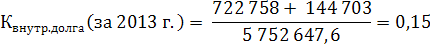

Коэффициент внутреннего долга представляет собой сумму «задолженности перед персоналом организации», «задолженности участникам (учредителям) по выплате доходов», «доходов будущих периодов», «резервов предстоящих расходов», «прочих краткосрочных обязательств», деленных на среднемесячную валовую выручку [4].

Для наглядности приведенных расчетов сведем их в таблицу 4.

Таблица 4

Результаты расчета коэффициентов платежеспособности

|

№ коэф. |

Наименование коэффициента |

2011 г. |

2012г. |

2013 г. |

|

1 |

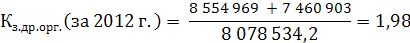

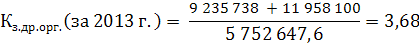

Коэффициент задолженности другим организациям |

2,72 |

1,98 |

3.68 |

|

2 |

Коэффициент задолженности фискальной системе |

0,025 |

0,046 |

0,057 |

|

3 |

Коэффициент внутреннего долга |

0,15 |

0,11 |

0,15 |

Из приведенной таблицы и ее анализа видно, что основная часть долгов в 2011 и 2013 году возникла в результате задолженности другим организациям. В 2013г. структура долгов изменилась, причем в худшую сторону, что показывает повышение указанных коэффициентов. В итоге проведенного анализа и расчета можно сделать вывод, что степень платежеспособности ОАО «Уралвагонзавод» в 2013году несколько ухудшилась. Для определения финансовой устойчивости достаточно определить три следующих коэффициента:

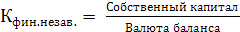

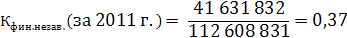

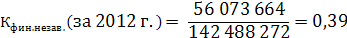

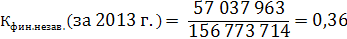

- Коэффициент финансовой независимости, который отражает долю собственного капитала во всем капитале предприятия. Его расчет производится по следующей формуле:

(5)

(5)

Нормативным значением коэффициента финансовой независимости является 0,6. В случае нашего предприятия, коэффициент несколько ниже нормативного значения.

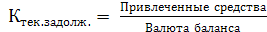

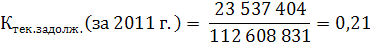

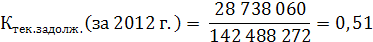

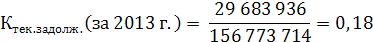

- Коэффициент текущей задолженности характеризует долю краткосрочных обязательств в общей сумме средств. Является дополнением к коэффициенту финансовой независимости и в сумме с ним дает 1(то есть его нормативным значение является 0,4).

(6)

(6)

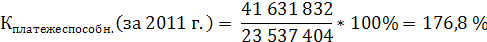

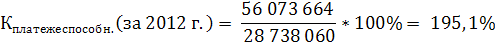

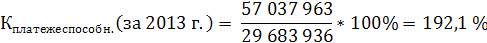

- Коэффициент платежеспособности — отражает вид деятельности предприятия, которая финансируется за счет собственных средств, а какая за счет заемных.

(7)

(7)

Если значение коэффициента платежеспособности меньше 100 %, то у предприятия в ближайший период времени нет реальной возможности восстановить платежеспособность ни с помощью заемных, ни с помощью собственных средств. Если значение же коэффициента больше 100 %, как в нашем случае, то предприятие располагает возможностями восстановить свою платежеспособность в ближайшем периоде времени [6]. На основе анализа экономической эффективности деятельности предприятия, проведенного в предыдущем пункте, можно выделить несколько способов увеличения прибыли: увеличение объемов производства и реализации услуг; снижение себестоимости выполненных работ; повышение качества работ. Также руководству предприятия необходимо выработать новую финансовую стратегию и составить бизнес-план по улучшению финансового положения предприятия, с целью предотвращения банкротства и вывода предприятия из опасной зоны, путем рационального использования внутренних и внешних резервов.

Литература:

1. Аудиторское заключение. [Электронный ресурс]. — Режим доступа: http://www.uvz.ru/export/отчет %20на %20311213 %20с %20АЗ.pdf, свободный — Загл. с экрана.

2. Анализ и оценка ликвидности бухгалтерского баланса. [Электронный ресурс]. — Режим доступа: http://center-yf.ru/data/Buhgalteru/Analiz-i-ocenka-likvidnosti-buhgalterskogo-balansa.php, свободный — Загл. с экрана.

3. Анализ ликвидности баланса. [Электронный ресурс]. — Режим доступа: http://studopedia.ru/view_ekonomanaliz.php?id=26, свободный — Загл. с экрана.

4. Анализ финансовой деятельности организации. [Электронный ресурс]. — Режим доступа: http://center-yf.ru/data/economy/Analiz-finansovoi-deyatelnosti-organizacii.php, свободный — Загл. с экрана.

5. Коэффициент — задолженность. [Электронный ресурс]. — Режим доступа: http://www.ngpedia.ru/id113832p1.html, свободный — Загл. с экрана.

6. Коэффициент восстановления платежеспособности. [Электронный ресурс]. — Режим доступа: http://www.audit-it.ru/finanaliz/terms/analysis/coefficient_of_solvency_restitution.html, свободный — Загл. с экрана.

7. Новашина Т. С. Финансовый анализ. М.: МФПА, 2005. — 192 с

8. Оценка имущественного положения предприятия. [Электронный ресурс]. — Режим доступа: http://www.finasafe.ru/infins-423–5.html, свободный — Загл. с экрана.