ОАО «АВТОВАЗ» является крупнейшим производителем легковых автомобилей в Российской Федерации и Восточной Европе, который выпускает продукцию под брендом LADA и брендами стратегического партнера — альянса RENAULT-NISSAN. В обязательства компании входит выполнение законодательных установок и требований, следование приоритетному направлению удовлетворения запросов и ожиданий потребителей всех моделей автомобилей, производимых на площадке в г. о. Тольятти и на предприятиях внешней сборки.

С 13 января 2014 года в должность президента ОАО «АВТОВАЗ» вступил Бо Андерсон (шведский топ-менеджер), одновременно став председателем правления компании. Согласно данным официального сайта общества, руководство ОАО «АВТОВАЗ» официально провозглашает долговременную политику в области качества для демонстрации своей приверженности принципам всеобщего менеджмента качества в деятельности по производству автомобилей [8]. В частности, к целям такой политики относится организация производства продукции на высококачественном техническом уровне, которая позволит на должном уровне обеспечить удовлетворение потребительского спроса клиентов, что в свою очередь станет основой благополучия компании и её сотрудников, в том числе в разрезе финансового аспекта, и одним из косвенных методов привлечения покупателей. В после кризисные годы наблюдается тенденция общего ухудшения финансового состояния европейских автомобильных компаний. Негативные последствия не обошли и исследуемую компанию. Базой представленного ниже анализа является «Аудиторское заключение о бухгалтерской (финансовой) отчётности ОАО «АВТОВАЗ» за 2013 год», официально опубликованное в феврале 2014 года. В общем смысле, финансовое состояние предприятие — это способность финансировать текущую деятельность. Основной целью проведения анализа финансового состояния является получение объективной оценки платежеспособности, финансовой устойчивости, деловой и инвестиционной активности, эффективности деятельности.

Анализируя структуру имущества и источники его формирования исследуемой компании можно сделать ряд первичных выводов. По состоянию на 31.12.2013 г. в активах организации доля текущих активов составляет одну треть, а внеоборотных средств — две третьих. Активы организации за весь период несколько увеличились (на 4 %). Хотя имел место рост активов, собственный капитал уменьшился на 20,5 %, что негативно характеризует динамику изменения имущественного положения организации. Среди отрицательно изменившихся статей баланса можно выделить «денежные средства и денежные эквиваленты» в активе и «кредиторская задолженность» в пассиве (-3 773 млн. руб. и -6 257 млн. руб. соответственно). Исследуя финансовое состояние организации, следует уделять особое внимание анализу финансовой устойчивости. Методы анализа финансовой устойчивости основываются на относительных показателях, характеризующих структуру используемого капитала предприятия с позиции степени финансового риска, а также стабильности развития в будущем. [2] Основные показатели финансовой устойчивости компании представлены в таблице 1.

Таблица 1

Основные показатели финансовой устойчивости организации

|

Показатель |

Значение показателя |

Изменение показателя |

Описание показателя и его нормативное значение | |

|

31.12.2012 |

31.12.2013 | |||

|

1. Коэффициент автономии |

0,23 |

0,17 |

-0,06 |

Отношение собственного капитала к общей сумме капитала. Нормальное значение для данной отрасли: 0,4 и более (оптимальное 0,5–0,7). |

|

2. Коэффициент финансового левериджа |

3,4 |

4,77 |

+ 1,37 |

Отношение заемного капитала к собственному. Нормальное значение для данной отрасли: не более 1,5 (оптимальное 0,43–1). |

|

3. Коэффициент обеспеченности собственными оборотными средствами |

-1,29 |

-1,73 |

-0,44 |

Отношение собственных оборотных средств к оборотным активам. Нормальное значение: не менее 0,1. |

|

4. Индекс постоянного актива |

2,92 |

4,02 |

+ 1,1 |

Отношение стоимости внеоборотных активов к величине собственного капитала организации. |

|

5. Коэффициент покрытия инвестиций |

0,76 |

0,7 |

-0,06 |

Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение: не менее 0,7. |

|

6. Коэффициент маневренности собственного капитала |

-1,92 |

-3,02 |

-1,1 |

Отношение собственных оборотных средств к источникам собственных средств. Нормальное значение для данной отрасли: 0,15 и более. |

|

7. Коэффициент мобильности имущества |

0,34 |

0,3 |

-0,04 |

Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации. |

|

8. Коэффициент мобильности оборотных средств |

0,17 |

0,07 |

-0,1 |

Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов. |

|

9. Коэффициент обеспеченности запасов |

-3,14 |

-3,16 |

-0,02 |

Отношение собственных оборотных средств к стоимости запасов. Нормальное значение: 0,5 и более. |

|

10. Коэффициент краткосрочной задолженности |

0,32 |

0,37 |

+0,05 |

Отношение краткосрочной задолженности к общей сумме задолженности. |

Одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность, т. е. возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами. Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Согласно ряду отечественных методик анализа ликвидности, следует рассчитать коэффициент текущей (общей) ликвидности, коэффициент быстрой (промежуточной) ликвидности и коэффициент абсолютной ликвидности, значение и динамика которых для компании ОАО «АВТОВАЗ» представлены в таблице 2.

Таблица 2

Показатели ликвидности

|

Показатель ликвидности |

Значение показателя |

Изменение показателя |

Расчет, рекомендованное значение | |

|

31.12.2012 |

31.12.2013 | |||

|

1. Коэффициент текущей (общей) ликвидности |

1,38 |

1 |

-0,38 |

Отношение текущих активов к краткосрочным обязательствам. Нормальное значение: не менее 2. |

|

2. Коэффициент быстрой (промежуточной) ликвидности |

0,78 |

0,42 |

-0,36 |

Отношение ликвидных активов к краткосрочным обязательствам. Нормальное значение: 1 и более. |

|

3. Коэффициент абсолютной ликвидности |

0,23 |

0,07 |

-0,16 |

Отношение высоколиквидных активов к краткосрочным обязательствам. Нормальное значение: 0,2 и более. |

В результате проведенных расчётов можно сделать ряд выводов.

С критической стороны финансовое положение и результаты деятельности организации характеризуют такие показатели, как: коэффициент текущей (общей) ликвидности значительно ниже нормы; коэффициент быстрой (промежуточной) ликвидности значительно ниже нормативного значения; активы организации не покрывают соответствующие им по сроку погашения обязательства; критическое финансовое положение по величине собственных оборотных средств; за последний год получен убыток от продаж (-3 497 млн. руб.), причем наблюдалась отрицательная динамика по сравнению с аналогичным периодом прошлого года (-5 343 млн. руб.); убыток от финансово-хозяйственной деятельности в течение анализируемого периода составил -6 899 млн. руб.; отрицательная динамика финансового результата до процентов к уплате и налогообложения (EBIT) на рубль выручки АВТОВАЗ (-4,2 коп. от аналогичного показателя за аналогичный период прошлого года (01.01–31.12.2012)).

Анализ выявил следующие отрицательные показатели финансового положения организации:

- коэффициент автономии имеет неудовлетворительное значение (0,17);

- коэффициент абсолютной ликвидности не укладывается в нормативное значение;

- уменьшение собственного капитала организации ОАО АВТОВАЗ при том что, активы организации несколько увеличились (на 4 %);

- коэффициент покрытия инвестиций ниже нормы (доля собственного капитала и долгосрочных обязательств составляет только 70 % от общего капитала организации).

Положительно финансовое положение организации характеризует следующий показатель — чистые активы превышают уставный капитал, однако за весь анализируемый период произошло снижение величины чистых активов. По проведённым расчетам, итоговая рейтинговая оценка финансового состояния ОАО «АВТОВАЗ»: CC — плохое. Негативная динамика деятельности ОАО «АВТОВАЗ» в 2013 году по сравнению с 2012 годом требует серьезного вмешательства и разработки комплекса мероприятий, которые позволят, прежде всего, повысить прибыльность бизнеса — как основы для улучшения всех основных показателей деятельности компании.

Для сохранения лидерства на российском рынке легковых автомобилей ОАО «АВТОВАЗ» стремится к улучшению привлекательности своей продукции, к повышению лояльности покупателей и к соответствию потребностям и ожиданиям других заинтересованных сторон, включая акционеров, партнеров и общество в целом. Основой для достижения этих целей и мерами улучшения финансового состояния компании являются:

- Рост объемов выручки. Производственные мощности ОАО «АВТОВАЗ» позволяют увеличить объем выпуска автомобилей. Однако маркетинговые исследования показывают, что автомобильный рынок России в 2014 году замедлился в своем развитии, а в некоторых сегментах отмечается падение. В частности, это касается автомобилей эконом-класса, к которым относится весь модельный ряд ОАО «АВТОВАЗ».

- Рост среднереализационных цен. Эту меру необходимо использовать с осторожностью. Дело в том, что резкое повышение цен на падающем рынке может обернуться обратным эффектом, то есть снижением объема продаж, а, следовательно, выручки и прибыли. Поэтому экономический эффект от повышения среднереализационных цен необходимо обусловить обязательным ограничением — объем реализации автомобилей необходимо планировать из расчета, что он будет аналогичен объему реализации в 2013 году.

- Разработка мер в области улучшения управления дебиторской задолженностью, в том числе формирование принципов кредитной политики по отношению к покупателям продукции; определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по кредиту; формирование системы кредитных условий; формирование стандартов оценки покупателей и дифференциация предоставления кредитов; формирование процедуры инкассации дебиторской задолженности; обеспечение использования на предприятии современных форм рефинансирования дебиторской задолженности [3].

- Снижение себестоимости продукции. Это можно достичь за счёт использования материалов-аналогов. Также для удержания себестоимости продукции на определённом уровне предприятие может использовать возможности рынка деривативов. Применение фьючерсных и опционных контрактов на металл и валюту позволит захеджировать риск неблагоприятного изменения цен на материал и комплектующие. Суть хеджирования состоит в том, что на срочном рынке заключается сделка, доходность по которой будет отрицательна коррелирована с доходностью базового актива [6]. Хеджирование рисков является одной из главных задач, решение которой может значительно улучшить финансовое положение предприятия, защитив его от нежелательных затрат [7].

- Оптимизация логистических цепей компании. Под оптимизацией в логистике, в первую очередь, понимают снижение потерь. Все управление цепочками поставок заключается в том, чтобы обеспечить потребителя наиболее качественным продуктом, то есть продуктом с наименьшими потерями качества. Для этого цепочки поставок должны быть абсолютно гибкими, то есть быстро реагировать на изменения в реалиях внешней и внутренней среды компании. Но совершенствовать логистические цепи необходимо не только с потребителями и поставщиками, но и на локальном уровне.

- Изменение в кадровой политике предприятия: внедрение системы стимулов за эффективное выполнение различных видов работ (в том числе за сокращение непроизводительных процессов и потерь).

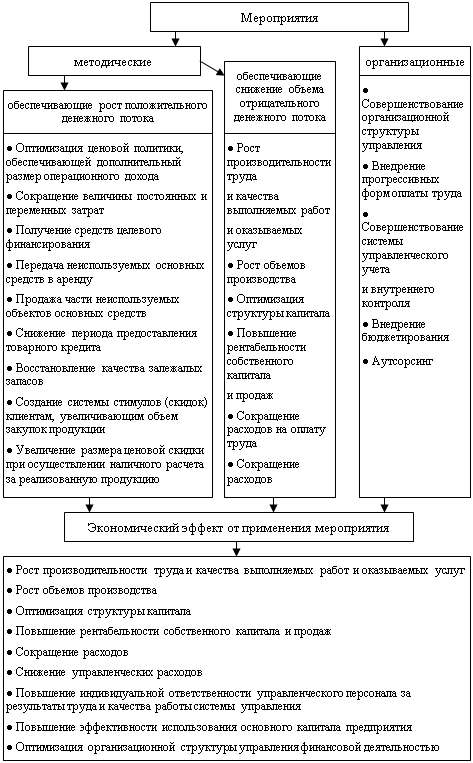

- Разработка мероприятий по управлению денежными потоками организации (рис 1.) [4,5].

- Проведение реинжиниринга бизнес-процессов (в крайнем случае), то есть полный пересмотр и изменение производственной программы.

Рис. 1. Система мероприятий по управлению денежными потоками в организации

Литература:

1. «Аудиторское заключение о бухгалтерской (финансовой) отчётности ОАО «АВТОВАЗ» за 2013 год»

2. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: учебник для студ. / Г. В. Савицкая; гриф УМО. — М.: ИНФРА-М, 2010. — 535 с.: ил. — (Высшее образование)

3. Анисимова Ю. А., Мёнкккёнен А. Методы управление дебиторской задолженностью на промышленных предприятиях/ Ю. А. Анисимова, А. Мёнкккёнен // Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013. № 1 (12). С. 92–96.

4. Коваленко О. Г. Финансовое оздоровление коммерческих организаций на основе управления денежными потоками//автореферат диссертации на соискание ученой степени кандидата экономических наук/Самарский государственный экономический университет. Тольятти, 2009

5. Коваленко О. Г. Финансовое оздоровление коммерческих организаций на основе управления денежными потоками: дис. … канд. экон. наук 08.00.10./О. Г. Коваленко: Самарский государственный экономический университет. Тольятти, 2009. 173 с.

6. Макшанова Т. В., Коваленко О. Г. Производные ценные бумаги и финансовые инструменты: сущность и возможности применения / Т. В. Макшанова, О. Г. Коваленко // Вектор науки Тольяттинского государственного университета. — 2013. — № 3. — С.348–352.

7. Полтева Т. В., Мингалёв Н. В. Анализ финансовых инструментов инвестирования: соотношение риска и доходности / Т. В. Макшанова, О. Г. Коваленко // Карельский научный журнал. — 2013. — № 4. — С.33–36.

8. Официальный сайт ОАО «АВТОВАЗ» [Электронный ресурс]. URL: http://www.lada.ru/