Финансовое состояние предприятия определяется показателями, которые отражают состояние капитала в процессе кругооборота и способность организации финансировать свою деятельность на определенный промежуток времени. Анализ финансового состояния организации проводится для нахождения возможностей повышенной эффективности его функционирования. Устойчивость финансового состоянии организации зависит от способности предприятия развиваться и функционировать, стабильно поддерживать свою платежеспособность и финансовую устойчивость, а также, держать в равновесии пассивы и активы организации в изменяющейся внешней и внутренней предпринимательской среде.

Финансовое состояние организации находится в прямой зависимости от объемных и динамических показателей производства. Когда финансовое состояние ухудшается, то производство замедляется, если финансовое состояние предприятия улучшается, то производство ускоряется.

Определенно можно говорить о прямой и обратной зависимости между состоянием финансов и развитием производства.

Более высокий темп роста производства в организации, говорит о высокой выручке от реализации продукции, а, следовательно, и о прибыли.

Смысл финансового анализа состоит в точной оценке и прогнозировании финансового состояния предприятия по данным бухгалтерского учета и отчетности.

Основными задачами финансового анализа: [3,15]

- оценка финансового состояния предприятия;

- определение влияния факторов на выявленные отклонения по показателям;

- изучение и подготовка управленческих решений по улучшению финансового состояния предприятия;

- прогнозирования финансового состояния компании.

Различают внутренний и внешний финансовый анализ.

Внутренний финансовый анализ проводится работниками организации. Внешний финансовый анализ определяется интересами пользователей и осуществляется опубликованными финансовыми данными.

Практика анализа финансового состояния выработала основные методы его проведения: [2,65]

1. горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом. Горизонтальный анализ представляет собой построение одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения);

2. вертикальный (структурный) анализ — определение конечных финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом, этот анализ позволяет нам видеть, долю каждой статьи баланса в его общей сумме.

Горизонтальный и вертикальный анализ дополняют друг друга, поэтому на практике можно построить аналитические таблицы, которые характеризуют структуру отчетной бухгалтерской формы и динамику ее отдельных показателей;

3. трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя, очищенной от случайных влиянии и индивидуальных особенностей отдельных периодов.

4. сравнительный анализ — анализируются отдельные финансовые показатели дочерних предприятий, и происходит сравнение финансовых показателей предприятия с показателями у конкурентов, со среднеотраслевыми и средними общеэкономическими данными;

5. факторный анализ — это анализ влияния определенных причин на результативный показатель. Факторный анализ может быть прямым (раздробляется на составные части результативный показатель) и обратным (отдельные элементы соединяют в общий результативный показатель, т. е. происходит синтез).

В качестве инструмента для анализа финансового состояния предприятия являются широко используемые финансовые показатели — относительные показатели финансового состояния предприятия, которые выражают отношения одних абсолютных финансовых показателей к другим.

Финансовые показатели используются: для сравнения показателей финансового состояния конкретного предприятия с базовыми величинами, среднеотраслевыми показателями или одинаковыми показателями других предприятий; для определения динамики развития показателей и стандартного ограничения, и критериев различных сторон финансового состояния предприятия.

Основными документами, используемыми для проведения анализа финансового состояния предприятия, является бухгалтерская отчетность, включающая: [1,70]

- «Бухгалтерский баланс»;

- «Отчет о прибылях и убытках»;

- «Отчет об изменениях капитала»;

- «Отчет о движении денежных средств»;

- «Приложения к бухгалтерскому балансу»;

- аудиторское заключение.

Финансовая устойчивость предприятия — это способность предприятия нормально функционировать и развиваться, сохраняя равновесие активов и пассивов в изменяющейся внутренней и внешней среде.

Таким образом, финансовое состояние компании характеризуется совокупностью показателей, отражающих состояние капитала в процессе его циркуляции и способность компании финансировать свою деятельность на фиксированный момент времени

Однозначно, нужен стабильный доход достаточного размера, чтобы обеспечить финансовую устойчивость предприятия на рынке, а также погашать текущую задолженность, т. е., основой финансовой устойчивости компании является ее платежеспособность. Однако, это не достаточное условие для ее устойчивости в долгосрочной перспективе. Успешное развитие компании требует, чтобы после исполнения всех обязательств, компания оставалась прибыль для развития производства.

Даже с хорошими финансовыми результатами компании могут возникнуть проблемы, если компания не разумно использовала свои финансовые ресурсы, инвестировав их в превышающие установленные нормативы производственные запасы или допустив большую дебиторскую задолженность. Положительным фактором для финансовой стабильности является наличие источников формирования запасов, а отрицательным — величина запасов, то есть наиболее важными способами выхода из неустойчивого и кризисного состояний будут увеличение источников формирования запасов, увеличение доли собственных средств, а также разумное сокращение запасов. Наиболее важным шагом анализа финансовой устойчивости является определение наличия и динамики собственных оборотных средств и их сохранности. [4,34]

Финансовое состояние предприятия — это экономическая категория, отражающая состояние капитала в процессе преобразования и способность организации к погашению долгов и саморазвитию на определенный момент времени

Таким образом, финансовое положение организации определяется путем размещения и использования ресурсов (активов) и источниками их формирования (собственного капитала и обязательств, т. е. пассивов).

Финансовая стабильность-это одно из важных условий, если не самая важная для эффективной работы компании. Финансовое состояние и финансовая устойчивость предприятий во многом зависит от приемлемой структуры источников собственного и заемного капиталов и от оптимальности структуры активов предприятия, а так же от соотношения основных и оборотных средств, также от баланса активов и пассивов. [4,36]

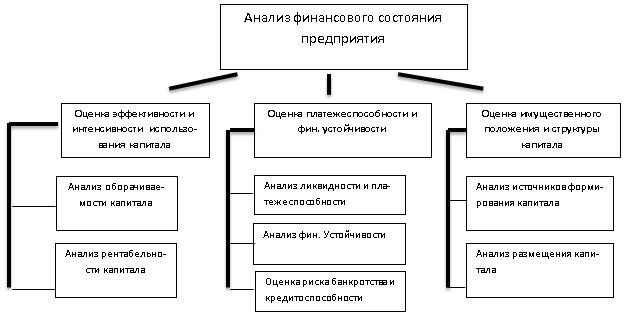

Анализ финансового состояния фирмы включает блоки, представленные на рис. 1. [3,20]

Рис.1. Блоки анализа финансового состояния предприятия

Для оценки финансовой устойчивости фирмы необходимо определить, имеет ли она необходимые средства для погашения обязательств; как быстро средства, вложенные в активы, превращаются в реальные деньги; насколько эффективно используются имущество, активы, собственный и заемный капитал и т. д. Следовательно, основами анализа финансового состояния предприятия являются изучение и оценка обеспеченности предприятия экономическими ресурсами, выявление и мобилизация резервов их оптимизации и повышения эффективности использования. [2,45]

Литература:

1. Грищенко О. В. — Анализ и диагностика финансово-хозяйственной деятельности предприятия

2. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций/В. В. Ковалев. — М.: Финансы и статистика, 2009.

3. Савицкая Г. В. Анализ хозяйственной деятельности предприятия. — Минск: Изд-во Новое знание, 2008.

4. Самсонов Н. Ф. Финансовый менеджмент/Н. Ф. Самсонов, А. А. Володин. — М.: Финансы и статистика, 2008