В большинстве развитых стран конфиденциальность данных о личной жизни граждан приобретает характер основополагающей ценности, поскольку ограничения на распространение и сбор данных о личной жизни теперь рассматривается в рамках защиты прав потребителей и справедливости, а также, в рамках зрения защиты политических и гражданских прав личности. Подобные позиции должны стать основополагающими принципами при создании системы бюро кредитных историй в России. Основные принципы системы бюро кредитных историй, в сущности, противоречит принципам невмешательства в частную жизнь граждан, и для их создания были приведены весомые аргументы, которые доказывают пользу создания бюро кредитных историй для современного общества в целом и для коммерческих интересов банков в частности [1, c. 3].

Чтобы полностью понять основные позиции и различные компромиссные решения, содержащиеся в российском законодательстве, регулирующим деятельность системы бюро кредитных историй, необходимо рассмотреть аргументы экономического характера, которые обычно приводятся в пользу ее создания.

Принимая во внимание то обстоятельство, что кредиторы, к которым относятся розничные операторы, банки, компании по выпуску кредитных карточек, лизинговые компании или любые другие структуры, предоставляющие кредит гражданам, могут выполнять две функции:

1. Они могут собирать информацию о гражданах или, говоря точнее, о персональном опыте работы с гражданами и пересылают эти данные бюро кредитных историй. К этой информации относятся такие, вытекающие из кредитной сделки с гражданином сведения, как размер кредита, платежная история, случаи невыплат кредита, банкротство и прочее; также может собираться персональная информация общего характера в зависимости от действующего законодательства [4, c. 105].

2. В процессе кредитования такие кредиторы могут использовать информацию, которую сами или другие кредиторы предоставили бюро кредитных историй.

При выполнении этих отдельных двух функций кредиторы могут иметь не идентичные, но сходные интересы.

Бюро кредитных историй занимается обработкой и сбором персональной информации, предоставляя отчеты об отдельных гражданах кредиторам [2, c. 19]. Как правило, бюро кредитных историй использует данные, полученные от кредиторов, однако может проводить независимые расследования, например, из других источников и архивов или по материалам судов. Например, в США, по просьбе клиента бюро кредитных историй имеют право провести расследование и предпринимать легальные действия для получения общих данных о гражданине, если последний уведомлен об этих действиях в пределах, предусмотренных законодательством.

Кредитный отчет может содержать сведения общего характера, например, семейное положение, информацию о трудовой деятельности, перемене места жительства, членстве в организациях, и прочее, наравне с негативной кредитной информацией (в общем случае информацией о невнесении платежей, а также серьезные кредитные случаи, например банкротство), с позитивной или нейтральной информацией (включая данные о положительной истории платежей, о погашенных надлежащим образом кредитах, об остатке задолженности и кредитным линиям).

Бюро кредитных историй часто организовано как членская организация или совместное предприятие, поэтому взаимоотношения с кредиторами в области получения и предоставления личных данных основываются на договоре, в котором кредитор обязан предоставить данные бюро кредитных историй, как обязательное условие для получения кредитных отчетов граждан [3, c. 140]. Взаимоотношения между бюро кредитных историй и гражданами практически полностью определены нормативными актами и действующими законами.

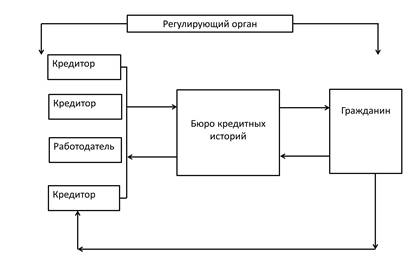

Система бюро кредитных историй состоит из добровольно объединенных пяти участников: регулирующих органов; кредиторов, как пользователей кредитных отчетов по поводу выдачи кредитов гражданам; кредиторов, как сборщиков данных для бюро кредитных историй; бюро кредитных историй и граждан.

Рис. 1. Информационные потоки между участниками системы бюро кредитных историй

На Рис. 1 приведена структура информационных потоков участников системы бюро кредитных историй.

1. Регулирующие органы. В основном регулирующие органы несут ответственность за:

- наличие полных и четких определений подлежащих регулированию данных, сделок и организаций;

- полномочия по утверждению правил и процедур;

- право проведения расследований по обеспечению исполнения закона легальными мерами, включая судебные действия и административные меры (штрафы и санкции).

2. Кредиторы как пользователи кредитных отчетов по поводу выдачи кредитов гражданам. Как пользователи кредитных справок граждан, кредиторы заинтересованы:

- в равном доступе к системам кредитной отчетности и равноправном отношении ко всем кредиторам;

- во включении имеющей отношение к делу, полезной информации в отчетность;

- в освобождении от ответственности в случае, когда кредитор действовал на основе доверия к выданной кредитной справке;

- в защите от ответственности при предоставлении ошибочных сведений на основе разумных процедур и принципов добросовестности;

- в разумных ограничениях на размер компенсации ущерба;

- в разумных требованиях к информированию граждан об основании для принятия кредитных решений.

3. Кредиторы, как сборщики данных для бюро кредитных историй. Выполняя функцию источника информации для бюро кредитных историй, кредиторы заинтересованы:

- в однозначных законодательных положениях о видах информации, которую можно собрать или распространить;

- в однозначных законодательных положениях, разрешающих разглашение информации, связанной с кредитными сделками граждан;

- в защите от ответственности на основе разумных процедур и принципов добросовестности;

- в разумных ограничениях размеров компенсации ущерба;

- в рациональных и низкозатратных процедурах разрешения споров и разумных возможностей по исправлению ошибочных сведений;

- в возможности использования данных в маркетинговых целях или продажи данных третьему лицу для их использования в маркетинговых целях.

4. Бюро кредитных историй. Бюро кредитных историй заинтересованы:

- в недвусмысленных законодательных правилах, определяющих виды информации, которую можно собрать и распространить;

- в недвусмысленном определении разрешенных получателей кредитных справок и пользователей;

- в недвусмысленном определении требований о получении согласия у граждан и формулировки такого согласия, предпочитая объективную форму «подразумеваемого согласия», в большинстве случаев «опция-да», чем «опция-нет»;

- в разумных и не влекущих значительных затрат требованиях касательно уведомления граждан;

- в рациональных и низкозатратных процедурах разрешения споров и разумных возможностей по исправлению ошибочной информации;

- в возможности переработки и получения дохода от использования информации, помимо кредитных сделок граждан;

- в защите от ответственности на основе разумных процедур и принципов добросовестности за предоставление ошибочных сведений;

- в разумных ограничениях размеров компенсации ущерба;

- в минимизации государственного регулирования и вмешательства в процесс сбора данных и ведения отчетности.

5. Граждане. В основном граждане заинтересованы:

- в обеспечении неприкосновенности личных данных, не имеющих отношения к нуждам кредиторов;

- в неразглашении предоставленных сведений в запрещенных целях;

- в возможности недорогого и регулярного доступа к персональным данным и предоставляемым кредиторам отчетам;

- в возможности оспорить содержание кредитной истории, таким образом, чтобы была определена суть спора, которая, во-первых, должна быть отмечена в кредитной истории и сообщена кредитору а, во-вторых, спор должен быть рассмотрен и разрешен своевременно;

- в возможности списания негативных кредитных отчетов и возможности восстановления положительного кредитного рейтинга;

- в получении компенсации в случае ущерба.

Рассматривая принципы раскрытия и обмена информационными потоками между участниками системы бюро кредитных историй важно предусмотреть использование стандартных технологий сбора, доступа и обработки данных, которые уже используются компаниями, специализирующимися на предоставлении информационных услуг.

Ключевым вопросом, от которого зависит эффективность и жизнеспособность системы бюро кредитных историй, становятся нормы внутри страны, регулирующие доступ и раскрытие данных о физических и юридических лицах. Для каждой страны такая задача решается индивидуально с помощью специальных законодательств, корпоративных соглашений и соглашений с заемщиками.

Литература:

1. Викулин А. Ю. Кредитную историю не перепишешь // Предприниматель без образования юридического лица. ПБОЮЛ 2005. № 10. С. 3.

2. Воронин, Б. Б. Становление системы кредитных историй / Деньги и кредит /. — 2005. № 10. С.18–21.

3. Мамзина Т. Ф., Дятлова Н. А. Влияние международного опыта создания и функционирования кредитных бюро на их становление в России. Вестник Кузбасского государственного технического университета. 2011. № 3. С. 137–141.

4. Прокопенко В. Ю. Бюро кредитных истории: эволюция, становление и развитие возможностей// Проблемы экономики № 4, 2010. С. 104–107.