Рассмотрены вопросы выбора оптимальной структуры акционерного капитала как составной части собственного капитала компании. Проведен анализ основных подходов к оптимизации структуры капитала и приведено обоснование необходимости применения методов экспертных оценок при решении поставленных задач.

Ключевые слова: акционерный капитал, структура, оптимизация, оценка.

Работа любой компании характеризуется определенным жизненным циклом. Каждый из этапов жизненного цикла оказывает влияние на принятие решений об изменении структуры капитала, составной частью которого является акционерный капитал. К стадиям с наибольшей динамичностью можно отнести развитие компании и диверсификацию бизнеса. Именно в данном случае приходится принимать решения о привлечении инвестиций. К основным инструментам такого привлечения можно отнести займы.

Очень часто использование кредитных средств дает возможность снизить время достижения экономического эффекта, т. к. процесс накопления собственной прибыли, необходимой для реализации проектов весьма длителен. Поэтому посредством экономии времени достигается рост прибыли и компании в целом.

На этапе стабилизации деятельности компании, потребность в кредитных средствах снижается, поэтому в данном случае менеджеры стремятся к тому, чтобы доля заемного капитала была минимальной.

В случае кризиса или спада необходимо разработать планы деятельности в сложных экономических условиях. В такие моменты чаще всего может быть либо принято решение о ликвидации компании, либо разрабатывается комплекс антикризисных мер. В случае принятия решения о разработке антикризисных мер, то на данной стадии снижается, финансовая устойчивость и ухудшаются показатели рентабельности. В данном случае возможна ситуация значительного роста задолженности компании, тогда соотношение между собственным и заемным капиталом будет весьма низким. В данном случае первостепенной задачей будет оценка тенденций изменения финансового портфеля и будущих показателей, рассчитанных на основе плана выхода из кризиса.

Таким образом, структура капитала отражает отношение собственного и заемного капитала, привлекаемых для финансирования долгосрочного функционирования компании. От того, насколько данная структура близка к оптимальной зависит успех финансовой страт

Структура капитала отражает соотношение заемного и собственного капиталов, привлеченных для финансирования долгосрочного развития компании. От того, насколько структура оптимизирована, зависит успешность реализации финансовой стратегии компании в целом. В свою очередь оптимальное соотношение заемного и собственного капиталов зависит от их стоимости.

К основным достоинствам собственного капитала можно отнести следующие [1]:

- Простота использования (необходимо только решение собственников);

- Высокая норма прибыли вложенного капитала, вследствие того, что проценты по привлеченным средствам выплачивать не требуется;

- Низкий риск банкротства предприятия и финансовой устойчивости.

Среди недостатков собственного капитала можно выделить [1]:

- Невозможность существенного расширения хозяйственной деятельности предприятия вследствие ограниченного объема привлечения средств;

- Отсутствие возможности прироста рентабельности посредством привлечения заемных средств.

Резюмируя вышесказанное, можно отметить, что в случае, когда предприятие использует только собственные средства, оно обладает наивысшей финансовой устойчивостью, но при этом имеется ограничение возможностей роста прибыли.

Привлечение заемного капитала имеет следующие достоинства [3]:

- В случае, когда есть возможность предоставить гарантии или залог, заемщик имеет возможность широкого привлечения капитала;

- Если имеется необходимость увеличения объемов основной деятельности, заемный капитал позволяет увеличить финансовый потенциал компании;

- Имеется возможность для повышения рентабельности собственного капитала.

Среди основных недостатков заемного капитала можно выделить [1]:

- Определенные сложности с привлечением, т. к. решение принимается другими субъектами;

- Необходимость в залоге или гарантиях;

- Низкая норма рентабельности активов;

- Снижение финансовой устойчивости предприятия.

Предприятие, активно использующее заемный капитал имеет более высокий потенциал и возможности роста рентабельности, но одновременно происходит снижение финансовой устойчивости.

Поэтому обеспечение оптимальной структуры капитала на каждом этапе функционирования предприятия является одним из условий его эффективности. Следует отметить, что единого подхода к определению такой структуры не разработано. Весьма часто для данных целей используются методы оптимизации структуры капитала на основе критерия рентабельности собственного капитала [2].

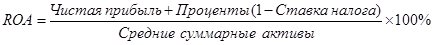

1. Подход, основанный на оценке финансового левериджа:

,

,

где ЭФЛ — эффект финансового левериджа;

CНП — ставка налога на прибыль;

ROA — экономическая рентабельность совокупного капитала;

CП — размер процентов за кредит, уплачиваемых за пользование заемным капиталом;

ЗК — заемный капитал;

СК — собственный капитал.

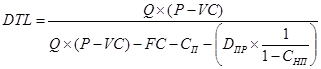

2. Подход, основанный на оценке производственно-финансового левериджа:

,

,

где DTL — уровень производственно-финансового левериджа;

Q — объем реализации;

P — цена единицы продукции;

VC — величина переменных затрат на единицу продукции;

FC — величина переменных затрат на единицу продукции;

DПР — дивиденды по привилегированным акциям.

3. EBIT-EPS подход:

,

,

где ESP — размер прибыли на одну обыкновенную акцию;

EBIT — прибыль до вычета процентов по заемному капиталу и уплаты налогов;

Ka — количество обыкновенных акций в обращении.

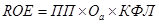

4. Метод «Дюпон»:

,

,

где ROE — рентабельность собственного капитала;

ПП — прибыльность продаж (отношение чистой прибыли к выручке от реализации продукции);

Оа — оборачиваемость активов (отношение выручки от реализации к совокупным активам);

КФЛ — коэффициент финансового левериджа (отношение величины совокупных активов к величине собственного капитала).

Рассмотренные выше подходы к определению оптимальной структуры капитала применяются на практике для оценки экономической эффективности компании. Наиболее часто используется подход, использующий оценку эффекта финансового левериджа. Знание механизма взаимодействия уровня прибыльности и финансового риска имеется возможность целенаправленного управления структурой капитала в конкретных экономических условиях. Помимо этого, формула для определения показателя левериджа содержит в своем составе основные сведения о структуре финансирования предприятия, поэтому задача оптимизации в данном случае решается посредством поиска оптимального соотношения между собственным и заемным капиталом (так называемого «плеча финансового рычага»), которое обеспечивает максимальный эффект финансового левериджа.

К основным недостаткам рассматриваемых выше методик можно отнести то, что они рассматривают основные показатели капитала компании как статические. На пратике же зачастую приходится осуществлять относительно долгосрочное планирование изменений в структуре капитала, поэтому возникает необходимость учета фактора изменения параметров модели. Одним из инструментов такого учета являются дисконтированные модели [3]. Рассмотрим подобную модель на примере акционерного капитала [3]:

,

,

где PE — стоимость акционерного капитала компании;

PE(t0,t1) — стоимость акционерного капитала компании, формируемая денежными потоками акционеров за период t0—t1;

PE(t1,∞) — стоимость акционерного капитала компании, формируемая денежными потоками акционеров после периода t1;

t1 — момент времени, когда акционеры берут долг в размере Debt(t1);

re — затраты на привлечение капитала акционеров;

WACC — номинальная средневзвешенная стоимость капитала после момента t1, когда процентный долг компании, как ожидается, будет на уровне Debt(t 1);

i — уровень ожидаемой инфляции за период (t0, t1);

FCFEi — сумма денежных потоков акционеров компании в i-м периоде;

FCFFi — сумма номинальных денежных потоков акционеров и заемщиков компании в i-м периоде;

PNW — стоимость нефункционирующих активов компании.

К основным недостаткам модели дисконтированных денежных потоков можно отнести неопределенность в величине ожидаемого уровня инфляции, а также ошибки в оценке величин прибыли, поэтому в целом данная модель не устраняет основных недостатков подходов, основанных на леверидже.

Выходом из данной ситуации может быть оценка рисков, посредством введения специальных корректирующих коээфициентов в формулы для оценки параметров капитала. Данные корректирующие коэффициенты будут характеризовать вероятность, что значения параметров капитала в моделях останутся на планируемом уровне. Определять данные коэффициенты логичнее всего будет на основании использования методов экспертных оценок [4,5].

Литература:

1. Р. Брейли, Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес, ― 2010. ―1054 с.

2. Керимов В. Э., Батурин В. М. Финансовый леверидж как эффективный инструмент управления финансовой деятельностью предприятия // Менеджмент в России и за рубежом. ― 2012. ― № 2. ― С. 106―113.

3. http://www.labrate.ru/kozyr/kozyr_article_2007–2.pdf.

4. Руководство по риск-менеджменту / Д. А. Марцынковский, А. В. Владимирцев, О. А. Марцынковский; Ассоциация по сертификации «Русский Регистр» — Санкт-Петербург: Береста, 2007. — 331 стр.

5. НД № 003.00–220 «Процедура по управлению рисками», Ассоциация по сертификации «Русский Регистр», Версия 02, 2007.