В последние годы Россия движется по пути международной экономической и финансовой интеграции: после вступления в ВТО, увеличился приток иностранных инвестиций в российскую экономику, включая портфельные инвестиции с помощью таких инструментов как рынок ценных бумаг. «Необходим поиск и обоснование такой макроэкономической инфраструктуры, которая в полной мере соответствовала бы принципам рыночной экономики, и в то же время, решала проблемы антикризисного развития и структурной трансформации российской экономики» [1, 412]. Что касается российского финансового рынка, то его инфраструктура улучшается: банки, инвестиционные и страховые компании постоянно расширяют спектр финансовых услуг для своих клиентов.

ОАО «Сбербанк России» прочно занимает лидирующие позиции по предоставлению финансовых услуг населению. Сбербанк имеет генеральную лицензию на осуществление банковских операций № 1481 от 08 августа 2012 года, а также лицензии профессионального участника рынка ценных бумаг, выданные Федеральной службой по финансовым рынкам (ФСФР России):

- на осуществление брокерской деятельности № 077–02894–100000 от 27 ноября 2000 года, без ограничения срока действия;

- на осуществление дилерской деятельности № 077–03004–010000 от 27 ноября 2000 года, без ограничения срока действия;

- на осуществление деятельности по управлению ценными бумагами № 077–03099–001000 от 27 ноября 2000 года, без ограничения срока действия;

- на осуществление депозитарной деятельности № 077–02768–000100 от 8 ноября 2000 года, без ограничения срока действия;

- на осуществление деятельности биржевого посредника, совершающего товарные фьючерсные и опционные сделки в биржевой торговле № 1496 от 24.12.2009 г. без ограничения срока действия.

Наличие данных лицензий позволяет клиентам быть уверенными в надежности банка как кредитного института.

В 2012 году на рынок корпоративных ценных бумаг влияла неустойчивая конъюктура мировых финансовых и товарных рынков, а также изменения отношения инвесторов к риску. Несмотря на это рынок ценных бумаг в России продолжает расти новыми темпами. Капитализация рынка акций на Московской Бирже увеличилась на 2,1 % и составила 25,2 трлн. рублей. Совокупный оборот вторичных торгов акциями российских эмитентов на ведущих российских биржах (Московской Бирже и Санкт-Петербургской бирже) в 2012 году сократился по сравнению с предшествующим годом на 41 % — до 11,5 трлн. рублей. На внутреннем рынке корпоративных облигаций в отчетном году был выпущен в обращение рекордно большой объем ценных бумаг, основная часть которого пришлась на выпуски эмитентов с высоким кредитным качеством. По итогам 2012 года объем портфеля корпоративных облигаций, обращающихся на внутреннем рынке, увеличился по сравнению с 2011 годом на 21 % и составил 4165,7 млрд. руб по номиналу.

Чистый доход Группы Сбербанка от операций с ценными бумагами в 2012 году, отраженный в отчете о прибылях и убытках, составил 5 млрд руб., что чуть меньше показателя 2011 года.

Таблица 1

Финансовый результат, отраженный в отчете о прибылях и убытках.

|

2012 |

2011 |

Изменения, млрд руб | |

|

Результат, отраженный в отчете о прибылях и убытках | |||

|

Торговый портфель |

3,2 |

-1,4 |

4,6 |

|

Прочие ценные бумаги, изменения справедливой стоимости которых отражается через счета прибыли и убытков |

-0,7 |

-2,8 |

2,1 |

|

Ценные бумаги, имеющиеся в наличии для продажи |

7,5 |

12,1 |

-4,6 |

|

Обесценение инвестиционных ценных бумаг, имеющихся в наличии для продажи |

-5 |

-1,1 |

-3,9 |

|

Совокупный доход от операций с ценными бумагами, отраженный в отчете о прибылях и убытках |

5 |

6,8 |

-1,8 |

|

Результат, отраженный в консолидированном отчете о совокупных доходах | |||

|

Ценные бумаги, имеющиеся в наличии для продажи |

55,7 |

-39,8 |

95,5 |

|

Совокупный чистый доход от операций с ценными бумагами |

60,7 |

-33 |

93,7 |

Источник: report-sberbank.ru

Однако в 2012 году Группа получила значительную прибыль от переоценки бумаг, имеющихся в наличии для продажи, которая отражена в отчете о совокупных доходах. Основная часть этой прибыли была зафиксирована во второй половине 2012 года на фоне стабилизации финансовых рынков. В сравнении с данными по банковской системе Российской Федерации в целом, «доходы от операций по купле-продаже ценных бумаг и их переоценки не могут рассматриваться как значимый фактор роста прибыли российских кредитных организаций». [2, 31]

Брокерское обслуживание ОАО «Сбербанк России» — это комплекс услуг по предоставлению клиентам доступа к совершению сделок с ценными бумагами на российском и зарубежном рынках ценных бумаг. По состоянию на 01.10.2013 г. Банк занимает первое место по числу активных клиентов (12 416 человек); первое место по величине торгового оборота (821 млрд руб); и второе место по общему числу клиентов (181 159 чел).

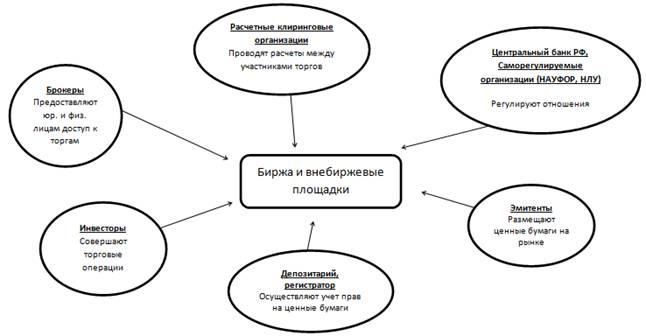

Схематично инфраструктуру предоставления брокерских услуг можно представить следующим образом:

Рис. 1. Инфраструктура предоставления брокерских услуг

В настоящее время ОАО «Сбербанк России» предлагает своим клиентам — физическим и юридическим лицам — возможность совершать сделки как на биржевом (DMA), так и на внебиржевом (OTC) рынке ценных бумаг.

Биржевой рынок (DMA — Direct market access) — это рынок, организованный фондовой (фьючерсной, фондовыми с секциями валютной и товарной) биржей и работающими на ней брокерскими и дилерскими фирмами. На биржевом рынке совершаются операции с такими финансовыми инструментами, как акции, облигации, фьючерсные контракты на акции, валюту, нефть, драгоценные металлы, процентные ставки. У клиентов появилась возможность совершать операции по страхованию риска изменения курсов различных финансовых инструментов.

Для более искушенных инвесторов существует возможность совершать сделки на внебиржевых рынках (OTC).

Внебиржевой рынок OTC (over-the-counter) представляет собой рынок, на котором сделки совершаются напрямую между контрагентами без участия биржи. Основные торговые площадки: внебиржевые площадки, London Stock Exchange (LSE), New York Stock Exchange (NYSE). На рынке ОТС клиент может проводить операции со следующими инструментами: российскими акциями и облигациями; суверенными еврооблигациями РФ и иностранных государств; корпоративными еврооблигациями российских эмитентов; внешними ценными бумагами (ADR, GDR, ETF, акциями и облигациями нерезидентов). Операции на внебиржевом рынке расширяют возможности клиентов по управлению капиталом и позволяют диверсифицировать свои вложения в ценные бумаги, номинированные в иностранных валютах.

Хочется отметить, что услуги на внебиржевом рынке оказываются только физическим и юридическим лицам, признанным банком Квалифицированными инвесторами. Для получения статуса квалифицированного инвестора юридическое или физическое лицо должно соответствовать требованиям, устанавливаемым Федеральным законом «О рынке ценных бумаг» (п.3 ст.51.2) и Положением о порядке признания лиц квалифицированными инвесторами, утвержденном Приказом ФСФР России от 18.03.2009 № 08–12/пз-н.

Налогообложение брокерских операций регламентируется налоговым кодексом. Для физических лиц — резидентов РФ ставка налога с доходов от продажи акций (превышение дохода от реализации акций над расходами на их приобретение, реализацию и хранение) составляет 13 % (п.1, ст.224 НК РФ). Для юридических лиц — резидентов РФ ставка налога на прибыль с доходов при реализации акций составляет 20 % (п.1, ст.284 НК РФ). Банк является налоговым агентом и уплачивает налог за инвестора.

Современные коммерческие банки активно занимаются брокерской деятельностью. Это связано в первую очередь с развитием конкуренции внутри банковской системы, а также между банками и небанковскими институтами. В России в банковскую сферу активно проникают страховые, брокерские, сберегательные, трастовые и другие компании, пенсионные фонды, торгово-промышленные и финансовые корпорации. В результате стали характерными снижение доходности коммерческих банков и усиление рисков их операций. В этих условиях банкам необходимо осваивать новые формы бизнеса, выдвигая на первое место интересы каждого клиента.

Литература:

1. Воронова Н. С. Банки и фонды капиталов как глобальные институты управления инвестициями // Проблемы современной экономики. 2012. № 1 (41)

2. Прибыль в формировании и регулировании банковского капитала // Мирошниченко О. С. Финансовая аналитика: Проблемы и решения. 2013. № 24. С. 25–35.

3. Сайт: http://cbr.ru Официальный сайт Центрального банка Российской Федерации

4. Сайт: http://www.sberbank.ru Официальный сайт ОАО «Сбербанк России»