Актуальность темы данной статьи обусловлена тем, что международная предпринимательская деятельность представляет собой одну из приоритетных составляющих межгосударственных отношений в современных условиях. В условиях рыночной экономики одним из факторов эффективного функционирования хозяйствующих субъектов является выход на международные рынки и деятельность на зарубежных рынках. Соответственно, в настоящее время значительное количество иностранных компаний осуществляют свою деятельность на территории РФ, и их доход подлежит налогообложению. При этом, как и российские организации, иностранные юридические лица признаются налогоплательщиками по законодательству РФ.

Предметом исследования является налогообложение иностранных юридических лиц налогом на прибыль.

Налоговая политика является только частью стратегии развития государства. Налоговая политика не может существовать обособленно от планов развития других направлений социально-экономической политики. Объединить все направления позволяет ФЗ «О стратегическом планировании в Российской Федерации» от 28.06.2014 № 172-ФЗ.

Проблемы налогообложения зарубежных юридических лиц регламентируются Положениями ст.306–309 Налогового Кодекса Российской Федерации (далее — НК РФ) [1]. Они определяют особенности расчета налога организациями из других стран, ведущими свою деятельность на территории Российской Федерации, в том случае, если их работа подразумевает постоянное представительство иностранной организации, а также исчисления налога зарубежными организациями, не связанными с деятельностью через постоянное представительство в РФ, извлекающими прибыль от операций в Российской Федерации.

Содержание понятия «постоянное представительство» определяется на уровне национального налогового законодательства, а также в соответствующих соглашениях об избежании двойного налогообложения. [2]

Следовательно, принципы расчета налога зарубежных юридических лиц отвечают международной практике налогообложения, в частности, исследованиям Организации экономического сотрудничества и развития (далее — ОЭСР). Согласно указанным нормам, возможны два основных способа получения дохода иностранной организацией, и, соответственно, два способа ее налогообложения: через постоянное представительство и без его образования.

По условиям соглашений постоянным представительством может быть признана не только самостоятельная деятельность иностранной организации, но и ее деятельность через иное лицо, признаваемое зависимым агентом.

В соответствии с п.2 ст.306 НК РФ под постоянным представительством иностранной организации в Российской Федерации подразумевают филиал, агентство, представительство, бюро, отделение, контору, какой-либо обособленный отдел или другое место работы этой фирмы, через которое она постоянно ведет свою деятельность на территории России, связанную с пользованием недрами и (или) применением других природных ресурсов; проведением работ по строительству, предусмотренных договорами, установке, монтажу, сборке, наладке, обслуживанию и использованию оборудования, в том числе игровых автоматов; продажей товаров с принадлежащих учреждению или арендуемых им, расположенных на территории Российской Федерации, складов; выполнением других работ, предоставлением услуг, ведением иной деятельности, за исключением указанных в п.4 ч.1 ст.306 НК РФ [1]. При этом стоит понимать, что деятельность подготовительного и вспомогательного характера не подразумевает создания постоянного представительства.

Кроме того, согласно ч.2 ст.306 НК РФ к деятельности зарубежной фирмы на территории Российской Федерации в целях Кодекса можно отнести работу, проводимую иностранной организацией-оператором нового морского месторождения углеводородного сырья и связанную с добычей углеводородного сырья на новом морском месторождении углеводородного сырья [1].

Значит, термин «постоянное представительство» не имеет организационно-правового смысла, а используется лишь для выделения налогового статуса зарубежного лица или его агента.

Правила исчисления налога иностранных фирм, ведущих деятельность через постоянное представительство в Российской Федерации, изложены в ст. 307 НК РФ. Нормы ст.308 определяют особенности налогообложения зарубежных предприятий при ведении деятельности на строительной площадке, а нормы ст.309 — особенности налогообложения иностранных учреждений, которые не работают через постоянное представительство в РФ и извлекают прибыль от операций в России. В 2015 г. налоговое законодательство Российской Федерации пополнилось новым термином — контролируемые иностранные организации. Изменения в налоговое законодательство, регламентирующие работу нового субъекта налогообложения, были изложены в Федеральном законе «О внесении изменений в I и II части НК РФ» 24.11.2014 г. № 376-ФЗ. Закон был разработан и принят соответственно государственной программе по деоффшоризации бизнеса.

Зарубежная компания является контролируемой собственником (собственниками), расположенным на территории России, если доля участия такого российского владельца составляет не менее 25 %, либо группой российских совладельцев, доля каждого из которых не менее 10 %, и они обладают мажоритарным пакетом (более 50 % доли участия в иностранной компании) [4]. В обычных случаях расчет налога на прибыль контролируемой организации выполняется из суммы прибыли зарубежной компании за вычетом уплаченного налога с нее за границей. Особенности налогообложения прибыли контролируемых иностранных компаний регулируются нормами ст. 309.1 НК РФ.

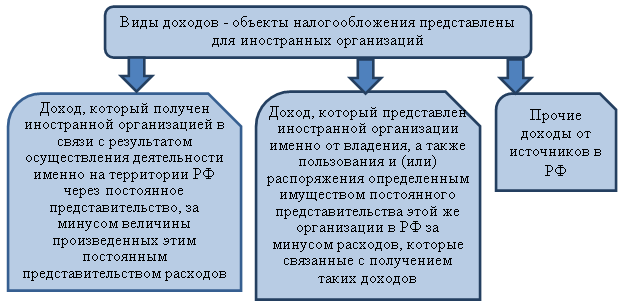

Объектом налогообложения для иностранных организаций, осуществляющих деятельность в России через постоянное представительство, признаются такие доходы (рис. 1).

Рис. 1. Объект налогообложения для иностранных организаций, осуществляющих деятельность в РФ через постоянное представительство

Зарубежные компании, которые работают на территории России через постоянное представительство, уплачивают налог на прибыль по ставке 20 % [1].

Налоговая база определяется как денежное выражение объекта налогообложения. При расчете налога на прибыль используются налоговые ставки, которые установлены ст.284 НК РФ.

Если у зарубежной фирмы нет постоянного представительства в Российской Федерации, это еще не означает, что она ускользает от внимания российских налоговых органов. В той ситуации, если она получает прибыль от операций в России, эти доходы облагаются налогом у источника выплаты. Это значит, что налог получается не с самой иностранной фирмы, а с российского плательщика прибыли (это может быть российская организация или представительство иностранной компании в России), который в данном случае выступает налоговым агентом.

Для зарубежных фирм налоговые ставки на их прибыль, не связанную с работой в России через постоянное представительство, определяются в размере 20 % — со всех доходов, кроме прибыли от применения, содержания или сдачи в аренду судов, самолетов или других подвижных транспортных средств или контейнеров в связи с выполнением международных перевозок (для такой прибыли установлена ставка в размере 10 %), а также кроме дивидендов, выплачиваемых зарубежной фирме — акционеру (участнику) российских организаций и доходов в виде процентов по государственным и муниципальным ценным бумагам, условиями выпуска и обращения которых обусловлено получение дохода в виде процентов. По обоим видам вышеперечисленный прибыли иностранных компаний ставка равняется 15 % [5].

Для обеспечения устойчивости бюджетной системы в рамках налоговой политики предполагается установить механизм, который не позволит организациям уклоняться от уплаты налога на движимое имущество (речь идет об имуществе, которое получено до 1 января 2013 года).

Чтобы обеспечить устойчивость всех уровней бюджетов, планируется изменить систему установления льгот и освобождений по местным, региональным налогам и по той части федеральных налогов, доходы от которых поступают в местные и региональные бюджеты.

Таким образом, зарубежные юридические лица, у которых есть постоянное представительство в России и источник дохода расположен именно на территории Российской Федерации, имеют такой же налоговый статус, как и российские налогоплательщики, т. е. они рассчитывают и уплачивают налог на прибыль, как и все остальные налогоплательщики в России.

С помощью налоговой политики Минфин России пытается выполнить следующие основные задачи: поддержать инвестиции в новые производства, противостоять кризису и выводу прибыли через офшоры, стимулировать малое предпринимательство, самозанятых граждан и экспортеров, уравновесить бюджеты различных уровней. Кроме того, планируется принять ряд мер, которые позволят усилить контроль за недобросовестными налогоплательщиками и дать вздохнуть добросовестным.

Особые нюансы для исчисления налога на прибыль для иностранных фирм есть в тех случаях, когда зарубежная фирма не имеет постоянного представительства в РФ, но имеет прибыль от операций, выполняемых на территории Российской Федерации, и когда иностранная компания является контролируемой собственником (собственниками), находящимся на территории России.

Вопросы также могут возникнуть при отнесении прибыли к постоянному представительству иностранного юридического лица на территории России, если организация имеет несколько постоянных представительств в разных регионах страны и каждое из которых оказывает услуги не зависимо друг от друга. В данном случае прибыль относится к представительству, фактически оказавшему услуги.

В случае осуществления единого технологического процесса несколькими отделениями, приводящая к образованию постоянного представительства, то по согласованию с ФНС в исключительных случаях может осуществляться консолидация расчетов с последующим распределением к уплате каждым из таких отделений.

Определение прибыли иностранной организации связано с множеством нюансом и требует учитывать не только российское, но и международное законодательство, а также все особенности каждой конкретной иностранной организации.

Литература:

- Налоговый кодекс РФ от 05.08.2000 г. № 117-ФЗ

- Полежарова Л. В., Международное двойное налогообложение: механизм устранения в Российской Федерации — М.: Магистр: ИНФА-М, 2014–314с.

- Налогообложение иностранных юридических лиц в России [Электронный ресурс]. — Режим доступа: http://www.roche-duffay.ru/articles/taxation.htm

- Нюансы исчисления налога на прибыль иностранными организациями [Электронный ресурс]. — Режим доступа: http://nalognalog.ru/nalog_na_pribyl/raschet_ischislenie_naloga_na_pribyl/nyuansy_ischisleniya_naloga_na_pribyl_inostrannymi_organizaciyami/

- Оськин В. Н. Налогообложение прибыли и доходов иностранных юридических лиц [Электронный ресурс]. — Режим доступа: http://www.nalvest.com/nv-articles/detail.php?ID=20688.