Впервые налог на доходы физических появился в 10 г. н. э. в Китае при императоре Ванг Манге в виде налога на доход мастеров. Налог взимался с прибыли мастера в размере 10 %. Налог на доходы мастеров взимался недолго и после смерти императора был отменён в 23 году н. э. [4]

В России история подоходного налога начинается в 1812 г. с введения прогрессивного процентного сбора с доходов от использования недвижимого имущества. В 1893 г. был введён квартирный налог для квартиросъёмщиков, который взимался по прогрессивной шкале ставок от 1,6 до 10 % (в последующем налог на роскошь и налог на потребление) [4]. В начале 1960-х гг. была предпринята попытка отмены налогообложения заработной платы, был издан Закон СССР от 7 мая 1960 г. «Об отмене налогов с заработной платы рабочих и служащих» [3]. Налоговая система РФ 1992 г. состояла из 60 видов налогов, среди которых был подоходный налог, введённый Законом Верховного Совета РСФСР от 7 декабря 1991 г. № 1998–1 «О подоходном налоге с физических лиц». Налог взимался с годового дохода и имел прогрессивную шкалу ставок налогообложения (от 12 до 60 %), устанавливались необлагаемые доходы, налогоплательщикам предоставлялись различные налоговые льготы.

С 1 января 2001 г. в Российской Федерации была введена вторая часть Налогового кодекса РФ, которая содержит главу 23 «Налог на доходы физических лиц». НДФЛ относится к федеральным налогам, то есть действующим на всей территории Российской Федерации. По общему правилу в соответствии с Бюджетным кодексом РФ 85 % доходов от данного налога подлежит зачислению в бюджет субъектов РФ, 15 % поступлений по данному налогу подлежат зачислению в доходы местных бюджетов. Основная ставка НДФЛ, в соответствии с гл. 23 НК РФ, с 2001 г. устанавливалась пропорциональная 13 %, также предусмотрены необлагаемые доходы и налоговые вычеты [2].

Налог на доходы физических лиц имеет огромное значение для налоговой системы государства и выполняет фискальную, регулирующую и социальную функцию налогообложения. Поэтому рассмотрим значение данного налога в формировании доходов бюджетов Российской Федерации.

В таблице 1 представлено распределение поступлений от налога на доходы физических лиц по бюджетам разных уровней в соответствии с Бюджетным Кодексом РФ.

Таблица 1

Распределение поступлений от НДФЛ в бюджеты Российской Федерации

|

Уровень бюджета |

Процент отчисления |

Всего отчисления |

Примечания |

|

Федеральный бюджет |

50 % |

100 % |

При уплате НДФЛ иностранными гражданами по деятельности на основании патента |

|

Бюджеты субъектов РФ |

50 % | ||

|

Федеральный бюджет |

85 % |

100 % |

При уплате НДФЛ в бюджет автономного округа |

|

Бюджеты субъектов РФ |

15 % | ||

|

Федеральный бюджет |

85 % |

100 % |

При уплате НДФЛ в бюджет поселения и муниципального района |

|

Бюджеты поселений |

10 % | ||

|

Бюджеты муниципальных районов |

5 % | ||

|

Федеральный бюджет |

85 % |

100 % |

При уплате НДФЛ в бюджет межселенной территории |

|

Бюджеты муниципальных районов |

15 % | ||

|

Федеральный бюджет |

85 % |

100 % |

При уплате НДФЛ в бюджет городского округа |

|

Бюджеты городских округов |

15 % |

Из таблицы 1 видно, что (ст. 50, 56, 61–61.2 БК РФ) доход от НФДЛ распределяется по всем уровням бюджетов Российской Федерации — в федеральный бюджет Российской Федерации, бюджеты субъектов России, бюджеты поселений, муниципальных районов и городских округов. Отчисления зависят от категории налогоплательщика и от статуса территории [1].

Рассмотрим поступления от налога на доходы физических лиц в консолидированный бюджет субъектов РФ и местные бюджеты РФ. В таблице 2 представлены суммы поступления от НДФЛ в консолидированный бюджет РФ, местные бюджеты и общие налоговые доходы данных бюджетов за 2011–2013 гг.

Таблица 2

Поступление НДФЛ в консолидированный бюджет РФ и местные бюджеты

за 2011–2013 гг., млрд. руб.

|

Бюджеты |

2011 г. |

2012 г. |

2013 г. |

Абсолютное отклонение (±) |

Относительное отклонение (%) | ||

|

2012 г. к 2011 г. |

2013 г. к 2012 г. |

2012 г. к 2011 г. |

2013 г. к 2012 г. | ||||

|

Поступление НДФЛ | |||||||

|

Консолидированный бюджет РФ |

1994,8 |

2260,3 |

2497,7 |

+265,5 |

+237,4 |

+13,3 |

+10,5 |

|

Местные бюджеты |

583,4 |

656,7 |

729 |

+73,3 |

+72,3 |

+12,6 |

+11,0 |

|

Всего налоговые доходы | |||||||

|

Консолидированный бюджет субъектов РФ |

5237,4 |

5791,3 |

5957,6 |

+553,9 |

+166,3 |

+10,6 |

+2,9 |

|

Местные бюджеты |

853,6 |

933,6 |

1041,7 |

+80 |

+108,1 |

+9,4 |

+11,6 |

|

Доля НДФЛ в налоговых доходах, % | |||||||

|

Консолидированный бюджет РФ |

38,1 |

39 |

41,9 |

+0,9 |

+2,9 |

+2,4 |

+7,4 |

|

Местные бюджеты |

68,3 |

70,3 |

69,9 |

+2 |

-0,4 |

+2,9 |

-0,6 |

Из таблицы 2 видно, что в 2012 г., по сравнению с 2011 г., поступление НДФЛ в консолидированный бюджет РФ выросло на 13,3 %, в местные бюджеты — на 12,6 %, а в 2013 г. — на 10,5 в консолидированный бюджет РФ и на 12,6 % в местные бюджеты. Доля НДФЛ в общем объёме доходов бюджетов РФ от налогов в 2012 г. составила в консолидированном бюджете39 %, что на 0,9 % больше, чем в 2011 г, а в 2013 г. — 41,9 %, что на 2,9 % больше, чем в 2012 г. Доля доходов от НДФЛ в общем доходе от налогов в местные бюджеты в 2012 г. составила 70,3 %, что на 2 % больше, чем в 2011 г., а в 2013 г. — 69,9 %, что на 0,4 % меньше чем в 2012 г. Поступление от НДФЛ в консолидированный бюджет РФ и местные бюджеты увеличилось в 2012 г. по сравнению с 2011 г., а также в 2013 г. наблюдался рост поступлений от налога на доходы физических лиц в соответствующие бюджеты Российской Федерации по сравнению с 2012 г.

Так как в бюджеты субъектов РФ поступают доходы от налога на доходы физических лиц, проанализируем региональный аспект динамики поступлений данного налога на примере Белгородской области. Рассмотрим таблицу 3 «Динамика поступлений НДФЛ в консолидированный бюджет Белгородской области за 2010–2013 гг.».

Таблица 3

Динамика поступлений НДФЛ в консолидированный бюджет Белгородской области за 2010–2013 гг., млн. руб.

|

Показатель |

2011 г. |

2012 г. |

2013 г. |

Абсолютное отклонение(±) |

Относительное отклонение (%) | ||

|

2012 г. к 2011 г. |

2013 г. к 2012 г. |

2012 г. к 2011 г. |

2013 г. к 2012 г. | ||||

|

НДФЛ |

14743 |

16727 |

18272 |

+1984 |

+1545 |

+13,5 |

+9,2 |

|

Налоговые доходы всего |

52 184 |

48 899 |

-3 285 |

-2 209 |

-6,3 |

-4,5 | |

|

Доля НДФЛ в налоговых доходах областного бюджета, % |

28,3 |

34,2 |

39,1 |

+5,9 |

+4,9 |

+21,1 |

+14,4 |

Из таблицы 3 видно, что НДФЛ составляет значительную часть налоговых доходов консолидированного бюджета Белгородской области, например, в 2011 г. — 28,3 %, а в 2012 г. — увеличилась на 4,9 % (т. е. составила 34,2 %), в 2013 г. — составила 39,1 %. Поступления налога на доходы физических лиц в консолидированный бюджет Белгородской области возрастали в период с 2010 г. по 2013 г. В2011г. поступления по налогу по сравнению с 2010 г. увеличились на 13,7 %, что составило 1774 млн. руб., в 2012 г. бюджет пополнился за счёт НДФЛ на 16727 млн. руб., что на 19884 млн. руб. больше, чем в 2011 г. Налоговые доходы 2013 г. по НДФЛ в бюджет Белгородской области увеличились на 1545 млн. руб., что на 9,2 % больше показателя 2012 г.

Необходимо проанализировать также влияние различных факторов на динамику налоговых поступлений от НДФЛ в бюджеты различных уровней. Так как налогоплательщиками данного налога являются физические лица — резиденты и нерезиденты РФ, а объектом обложения являются доходы, полученные в натуральной, денежной форме или в форме материальной выгоды, то целесообразно будет исследовать следующие общеэкономические показатели, которые прямо или косвенно будут влиять на формирование налоговой базы по НДФЛ: среднедушевой денежный доход; среднегодовая заработная плата; численности населения, занятого в экономике; индекс роста потребительских цен (инфляция). Динамика данных показателей по России за 2011–2013 гг. представлена в таблице 4.

Таблица 4

Динамика экономических факторов, влияющих на поступления НДФЛ в бюджет РФ за 2011–2013 гг.

|

Показатель |

2011 г. |

2012 г. |

2013 г. |

Абсолютное отклонение, ± |

Относительное отклонение, % | ||

|

2012 г. к 2011 г. |

2013 г. к 2012 г. |

2012 г. к 2011 г. |

2013 г. к 2012 г. | ||||

|

Среднедушевой денежный доход, руб. |

20780 |

23058 |

23763 |

+ 2278 |

+ 705 |

+ 11 |

+ 3,1 |

|

Среднемесячная заработная плата, руб. |

23369 |

26629 |

29960 |

+ 3260 |

+ 3331 |

+ 14 |

+ 12,5 |

|

Среднегодовая численность населения занятого в экономике, тыс. чел. |

70856,6 |

71545,4 |

71391,5 |

+ 688,8 |

- 153,9 |

+ 0,9 |

- 0,2 |

|

Индекс роста потребительских цен, % |

106,1 |

106,6 |

106,5 |

+ 0,5 |

- 0,1 |

+ 0,5 |

- 0,1 |

Из таблицы 4 видно, что рост среднегодовой численности населения РФ занятого в экономике в 2012 г. на 688,8 тыс. чел. приводит к увеличению среднедушевого денежного дохода на 2278 руб. (23058 руб.). Повышение роста цен на товары и услуги в 2012 г. на 0,5 % приводит к росту среднемесячной заработной платы населения на 3260 руб. По сравнению с 2012 г. среднегодовая численность экономически активного населения уменьшилась в 2013 г. на 153,9 тыс. чел., что привело к небольшому росту показателя среднедушевого дохода населения до 23763 руб. (3,1 %). Следует обратить внимание, что снижение роста потребительских цен в 2013 г. на 0,1 % привело возрастанию показателя среднегодовой заработной платы на 3331 руб. (12,5 %).

Влияние экономических факторов на поступление доходов от НДФЛ в бюджет Белгородской области за 2011–2013 гг. представлено в таблице 5.

Таблица 5

Динамика экономических факторов, влияющих на поступления НДФЛ в бюджет Белгородской области за 2011–2013 гг.

|

Показатель |

2011 г. |

2012 г. |

2013 г. |

Абсолютное отклонение, ± |

Относительное отклонение, % | ||

|

2012 г. к 2011 г. |

2013 г. к 2012 г. |

2012 г. к 2011 г. |

2013 г. к 2012 г. | ||||

|

Среднедушевой денежный доход, руб. |

18 799,7 |

21 562,9 |

23512,9 |

+2763,2 |

+1950 |

+14,7 |

+9 |

|

Среднемесячная заработная плата, руб. |

17667,6 |

20002,1 |

21473,6 |

+2334,5 |

+1471,5 |

+13,2 |

+7,4 |

|

Среднегодовая численность населения занятого в экономике, тыс. чел. |

733,6 |

757,2 |

777,5 |

+23,7 |

+20,3 |

+3,2 |

+2,7 |

|

Индекс роста потребительских цен, % |

105,5 |

106,2 |

106,2 |

+0,7 |

- |

+0,7 |

- |

Из таблицы 5 видно, что между динамикой показателей среднегодовой численности населения занятого в экономике и среднедушевым денежным доходом населения существует прямая зависимость. Рост среднегодовой численности населения занятого в экономике в 2012 г. на 23,7 тыс. чел. (3,2 %) приводит к увеличению среднедушевого дохода на 2763,2 руб. (14,7 %) по сравнению с 2011 г. Повышение среднегодовой численности населения занятого в экономике в 2013 г. на 20,3 тыс. чел. (2,7 %) влияет на рост среднедушевого денежного дохода населения на 9 % (1950 руб.) по сравнению с 2012 г. Необходимо отметить, что при увеличении индекса роста потребительских цен должен происходить рост показателя среднемесячной заработной платы, в этом проявляется сбалансированность роста доходов населения и цен на товары и услуги на потребительском рынке. Из проведённого анализа видно, что повышение индекса роста потребительских цен в 2012 г. на 0,7 % приводит к увеличению показателя среднемесячной заработной платы на 2334,5 руб. по сравнению с 2011г., а в 2013 г. рост потребительских цен оставался на уровне 2011 г. в 106,2 %, но среднемесячная заработная плата возросла на 1471,5 руб. (7,4 %).

НДФЛ составляет значительную часть налоговых доходов консолидированного бюджета Российской Федерации, например, в 2013 доля НДФЛ в общих налоговых поступлениях составил 41,9 %, а также образует значительную часть налоговых доходов местных бюджетов — 69,9 %. В консолидированном бюджете Белгородской области НДФЛ занимает значительную долю дохода, например, в 2011 г. — 28,3 %, в 2012 г. — увеличился на 5,9 %, а в 2013 г. составила — 39,1 %.

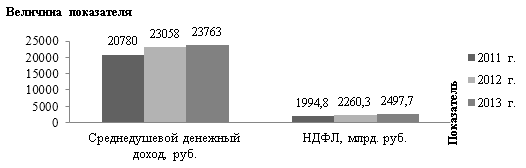

Рассмотрим зависимость динамики поступлений НДФЛ в бюджеты РФ от роста среднедушевого денежного дохода за 2011–2013 гг., которая представлена на рисунке 1.

Рис. 1. Динамика среднедушевого денежного дохода и суммы поступления НДФЛ в бюджеты РФ

Из рис. 1 видно, что зависимость между показателями среднедушевого денежного дохода населения и суммой НДФЛ, которая поступила в бюджеты РФ за 2011–2013 гг. является прямой, поэтому при возрастании одного показателя происходит увеличение другого.

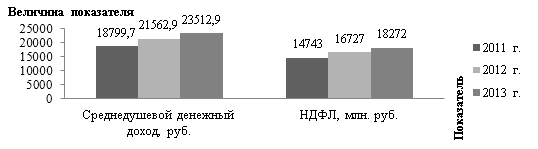

Зависимость динамики показателя среднедушевого дохода и поступлений НДФЛ в бюджет Белгородской области за 2011–2013 гг. показана на рисунке 2.

Рис. 2. Динамика среднедушевого денежного дохода и суммы поступлений НДФЛ в бюджет Белгородской области за 2011–2013 гг.

Из рис. 2 видно, что с роста показателя среднедушевого денежного дохода происходит повышение поступления НДФЛ в бюджет Белгородской области на протяжении 2011–2013 гг.

Таким образом, налог на доходы физических лиц составляет значительную часть бюджета, как Российской Федерации, так и Белгородской области. На величину поступление подоходного налога в бюджет оказывают влияние такие экономические факторы, как среднедушевой денежный доход населения (прямое влияние), среднегодовая заработная плата (прямое влияние), среднегодовой численность населения занятого в экономике (косвенное влияние) и индекс роста потребительских цен (косвенное влияние). Положительное изменение показателя среднегодовой численности населения занятого в экономике приводит к увеличению значения среднедушевого дохода населения. Следует помнить, что рост индекса потребительских цен должен приводить к увеличению показателя среднемесячной заработной платы, что будет способствовать повышению уровня жизни населения.

Литература:

1. Бюджетный кодекс Российской Федерации [Текст]: федер. Закон от 31 июля 1998 г. № 145-ФЗ // Собрание законодательства РФ. — 1998. — № 31.– Ст. 3823.

2. Налоговый кодекс Российской Федерации (часть вторая) [Текст]: федер. закон от 5 августа 2000 г. № 118-ФЗ // Собрание законодательства Российской Федерации. — 2000. — № 32. — Ст. 3340.

3. Гражданкина О. А., Гражданкин В. А., Шапошникова, С. В. Сравнительный анализ потенциалов НДФЛ в различных странах [Текст] / О. А. Гражданкина, В. А. Гражданкин, С. В. Шапошникова // Вестник Алтайской академии экономики и права. — 2013. — № 4. — С. 30–32.

4. Рядинская В. А. Развитие налогообложения доходов физических лиц до XX века [Текст] / В. А. Рядинская // Вестник Казанского юридического института МВД России. — 2013. — № 13 (3). — С. 87–93.

5. База данных показателей муниципальных образований [Электронный ресурс] / Федеральная служба государственной статистики. — Режим доступа: http://www.gks.ru/dbscripts/munst/munst.htm.

6. Данные по формам статистической налоговой отчётности [Электронный ресурс] / Федеральная налоговая служба. — Режим доступа: http://www.nalog.ru/rn31/related_activities/statistics_and_analytics/forms/.

7. Федеральный план статистических работ [Электронный ресурс] / Единая межведомственная информационно-статистическая система. — Режим доступа: http://www.fedstat.ru/indicators/start.do.