Ключевые слова: аннуитетный платеж, дифференцированный платеж, тело кредита, проценты по кредиту, график выплат.

На сегодняшний день, на рынке предлагаемых услуг и продукции царит небывалое разнообразие, однако не все и не всегда могут позволить себе приобрести тот или иной продукт, который хотелось бы. И здесь на помощь приходит кредитование. Кредитование является чуть ли не единственным способом приобретения дорогостоящего товара, если на данный момент вы не имеете необходимой суммы. И ситуация на сегодняшний день такова, что объемы кредитования, прежде всего, потребительского, растут с каждым днем все стремительней.

Люди берут кредиты на самые разнообразные цели, от покупки мелких бытовых приборов, мобильных телефонов и мебели, до приобретения жилья, земельных участков, автомобилей.

Но прежде всего, выбирая объект, на который вы будете брать кредит, необходимо определиться с кредитной программой.

При выборе кредитной программы, потенциальные заемщики ориентируются на процентную ставку по кредиту. Однако не только ставка влияет на сумму выплачиваемых процентов, но и также способ их начисления и метод погашения кредита. Всего, два таких метода погашения кредита: аннуитетные платежи и дифференцированные платежи. Остановимся на каждом из них более подробно [1].

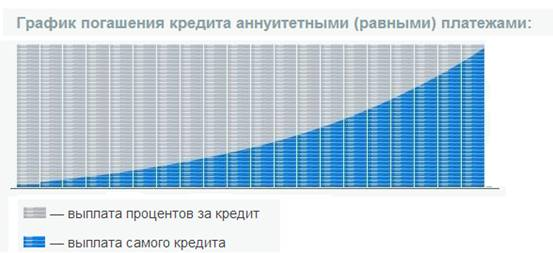

Для начала разберем аннуитетный платеж, так как он более понятен и наиболее распространен. Суть данного платежа состоит в том, что происходит начисление равных платежей на весь срок погашения кредита. При этом в первой половине срока погашения задолженность по кредиту практически не гасится — выплачиваются в большей части проценты. Эта особенность делает платежи относительно небольшими, но значительно увеличивает общую сумму начисляемых процентов [2].

Само понятие аннуитет или по другому финансовая рента — общий термин, описывающий график погашения финансового инструмента, когда выплаты постоянно равны в равные промежутки времени [3].

Особенность аннуитетного графика в том, что, в начале выплат выплачиваются только проценты, а вся сумма основного долга подлежит к оплате в конце. Наглядно это представлено на рисунке ниже (рис. 1).

Рис. 1. Пример выплат по аннуитетному платежу

Важным преимуществом такого платежа, является его неизменность. Заёмщику заранее известна сумма, которую он должен будет платить каждый месяц в установленный срок. Держать в своей голове дополнительных цифр и расчетов ему нет необходимости. Его платеж будет разделен на равные доли на установленный срок, и соответственно сумма платежей будет постоянно неизменной [4].

«Тело кредита» — это сумма кредита, которую Вы, как заемщик, собираетесь взять или уже взяли у банка.

Соответственно сумма, которую вы в конечном итоге заплатите банку — большая, чем тело кредита, это та самая сумма тела кредита плюс проценты по кредиту.

Как правило, сегодня большинство коммерческих банков применяют при кредитовании именно аннуитетные платежи практически по всем видам кредитов, выдаваемых физическим лицам, так как этот вид расчета дает им возможность получения более высоких доходов по процентам, а непосредственно самому клиенту обеспечивает удобства при расчетах по кредиту. Несомненно, все понимают, что данный вид расчета очень удобен и не возникает хлопот оплачивать одну и ту же сумму в погашение кредита и процентов. К тому же, эту сумму легко запомнить и, кроме того, не нужно ежемесячно встречаться с консультантом банка для выяснения очередной суммы платежа [5].

Итак: чем хороши аннуитетные платежи?

- удобство: сумма платежа всегда одинакова, поэтому вероятность недоплатить почти нулевая;

- если досрочно погасить кредит в первую половину срока, Вы сможете существенно сократить свой долг;

- даже если Вы не будете гасить кредит досрочно, за счет инфляции с виду одинаковые платежи будут становиться все менее ощутимыми для вашего бюджета;

- аннуитетные платежи идеальны для молодых семей, для тех, у кого карьерный рост в самом разгаре, и до пенсии еще лет 15–20. Доходы таких людей будут возрастать в будущем, и ежемесячные равные аннуитетные платежи будут становиться все менее заметными для бюджета. Кроме того, за счет роста доходов, семья сможет досрочно выплатить кредит [6];

- поскольку при аннуитетных платежах в первую половину срока кредита выплачиваются в основном проценты, Вы сможете в этот период получать максимальный имущественный налоговый вычет в размере процентных выплат, и на полученные суммы возвращенного налога можно будет либо досрочно погашать ипотеку, либо использовать средства на иные цели.

Далее разберемся, что же такое дифференцированный платеж.

Само определение дифференцированного платежа выглядит следующим образом: дифференцированный платеж — это такой способ погашения кредита, при котором основная сумма займа выплачивается равными долями, а проценты начисляются на остаток (такой способ погашения кредита также называют «коммерческим», «классическим», «начисление процентов на остаток») [7].

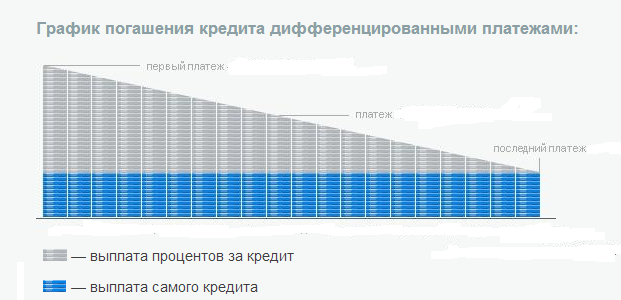

Самый привлекательный плюс данного платежа несомненно состоит в том, что при дифференцированных платежах сам кредит будет выплачивается равными долями в течение всего срока погашения, следовательно, размер общего платежа каждый месяц уменьшается, а погашение основного тела кредита равномерно распределено на весь срок кредитования. Наглядно это будет выглядеть следующим образом (рис. 2).

Рис. 2. График погашения кредита методом дифференцированного платежа

Однако, как это видно на рисунке выше, выбирая данный метод, заемщик должен быть заранее готов к тому, что первый его платеж по кредиту будет самым крупным за весь срок кредитования, а первые годы — самыми тяжелыми, с точки зрения финансовой нагрузки. Зато остаток задолженности вместе с процентными начислениями снижаются каждый последующий период, и со временем становится выплачивать менее затруднительно.

Однако и у данного метода существуют свои недостатки;

- во-первых, две трети процентов заемщику приходится платить в первую половину срока, когда на эти деньги можно купить гораздо больше, чем через 5, 10 или 20 лет, ведь инфляция велика, и объективных признаков ее снижения в обозримом будущем нет;

- во-вторых, кредит с дифференцированным платежом труднее получить, ведь банк оценивает максимальную сумму кредита исходя из способности клиента «потянуть» первые платежи;

- в-третьих, заемщику необходимо каждый раз узнавать какую сумму ему будет необходимо внести для погашения процентной ставки [8].

Однако первый недостаток со временем оборачивается большим достоинством.

Благодаря «совместным усилиям» падающих процентов и инфляции (а у многих людей со временем еще и повышаются доходы) выплаты по кредиту становятся все менее обременительными, и к концу срока фактически снижаются в десяток раз.

Тем не менее, как правило, принято считать, что при выборе дифференцированных платежей общий доход семьи должен быть примерно на четверть больше, нежели при аннуитетных.

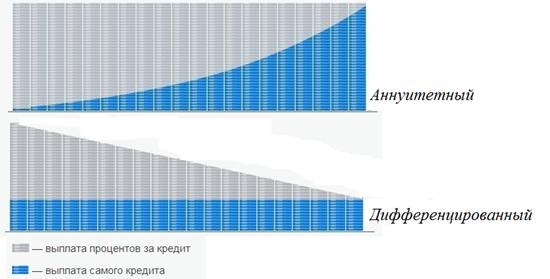

Если сравнить два графика (рис. 3), то видно, что аннуитет «затягивает» с выплатой тела кредита. Поэтому и сумма выплачиваемых процентов получается больше при той же процентной ставке.

Рис. 3. Сравнение методов погашения кредитов

Но, несомненно, плюсы у данного метода погашения тоже имеются:

1) «тело кредита» гасится быстрее;

2) последующие платежи уменьшаются в размерах;

3) меньшая переплата за начисляемые проценты.

Так какую же схему платежей выбрать? Приведем сравнение в таблице 1.

Таблица 1

Сравнение плюсов и минусов платежей

|

Аннуитетный платеж |

Дифференцированный платеж |

|

Такой платеж подойдет больше всего: · для заемщиков, у которых доход будет возрастать в будущем; · для заемщиков, которые еще не использовали право на имущественный вычет; · для тех, кто боится ошибиться в сумме платежа и недоплатить; · для тех, кому нужен кредит на большую сумму; · для тех, кто предполагает в первую половину срока кредита его досрочно погасить (полностью или частично); · для тех, кто не может себе позволить слишком серьезную нагрузку на семейный бюджет в первую половину срока кредита из-за высоких платежей. |

Данный платеж подойдет больше: · для заемщиков, у кого доход достиг высшей точки, не предвидится дальнейшего роста доходов, или возраст приближается к пенсии. Тогда к пенсии платежи станут минимальными; · для тех, кому не обременительно постоянно узнавать сколько денег необходимо внести для совершения нового платежа. |

Итак, мы видим, что аннуитетный платеж выглядит более привлекательно для большей части заемщиков, поэтому эта схема выплат по кредитам наиболее распространена в банках. Однако, не всегда данная схема удобна и более выгодна. Если рассматривать длительные выплаты по платежам, возможно целесообразнее будет заплатить намного большую сумму вначале выплат по дифференцированному платежу и с каждым новым погашением эта сумма будет уменьшаться, нежели постоянно «переплачивать», что в итоге выльется в не малую сумму.

Литература:

1. Коваленко О. Г. Банковский финансовый менеджмент и проблемы эффективного управления//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013. № 1 (12). С. 70–72.

2. Коваленко О. Г. Организация политики управления привлеченными ресурсами как резерв роста ликвидности коммерческого банка//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2012. № 4 (11). С. 89–92.

3. Павлова Е. В., Коваленко О. Г. Проблемы банковской системы Российской Федерации и наиболее рациональные пути их решения//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2012. № 4 (11). С. 130–131.

4. Учаева Е. А., Коваленко О. Г. Оценка ликвидности коммерческих банков по нормативам ликвидности Центрального Банка России//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013. № 1 (12). С. 135–138.

5. Потапова Е. А., Коваленко О. Г. Рынок пластиковых карт в России: особенности и перспективы развития//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2012. № 4 (11). С. 134–136.

6. Кредитный брокер и помощь в получении кредита — [электронный ресурс] — Режим доступа. — URL: http://helpkredit.com/zaemwiku/article/annuity_or_differentiated.php /Свободный (дата обращения 19.02.2014)

7. Познавательный электронный сборник экономических терминов и научных статей MyBank — [электронный ресурс] — Режим доступа. — URL: http://mybank.ua/tags/showTagDetails.do?objectId=20 /Свободный (дата обращения 19.02.2014)

8. Свободная энциклопедия Википедиа — [электронный ресурс] — Режим доступа. — URL: http://ru.wikipedia.org/wiki/ %C0 %ED %ED %F3 %E8 %F2 %E5 %F2 /Свободный (дата обращения 19.02.2014)