В статье рассмотрено нормативно-правовое регулирование региональных налогов и порядок установления их элементов, формирование бюджетов субъектов Российской Федерации.

Ключевые слова: налоги, налогообложение, налоговая система, бюджет, налоговая политика.

Налоговая система — является наиболее сильным рычагом государственного регулирования социально-экономического развития, внешнеэкономической деятельности, инвестиционной стратегии, развития приоритетных отраслей экономики.

Одним из главных инструментов проведения экономической политики государства были и продолжают оставаться налоги. Региональные налоги и сборы наиболее подвержены динамике, поскольку зависят от нормативно-правовых актов принятых органами власти субъектов Российской Федерации. Возможность регионам самостоятельно устанавливать ставки и производить их дифференциацию по данным налогам, вводить льготы, регулировать порядок уплаты авансовых платежей играет значительную роль при формировании бюджета субъекта Российской Федерации, становление инвестиционной привлекательности региона и его экономического развития.

Региональные налоги являются одним из источников формирования доходной части бюджетов субъектов Российской Федерации. Это осуществляется в соответствии с законодательством Российской Федерации, в частности в соответствии с Конституцией Российской Федерации, как основным законом страны, в соответствии с нормами Налогового кодекса Российской Федерации (НК РФ), Бюджетного кодекса Российской Федерации, а также в соответствии с законами субъектов Российской Федерации о налогах и иными законодательными актами.

Экономическую основу деятельности органов государственной власти субъекта Российской Федерации составляют региональное имущество, средства регионального бюджета и территориальных государственных внебюджетных фондов, а также имущественные права субъекта. Бюджет субъекта Федерации и свод бюджетов муниципальных образований, входящих в его состав (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет субъекта Федерации [5].

В Бюджетном кодексе Российской Федерации четко определен перечень налогов и их доля отчислений в региональные бюджеты [1]. Перечень основных налоговых отчислений в региональный бюджет приведен в табл. 1.

Таблица 1

Нормативы отчислений налоговых доходов в бюджеты субъектов Российской Федерации в 2014 г.

|

Налог |

Доля поступлений в бюджет субъекта Федерации, % |

|

Налог на имущество организаций |

100 |

|

Налог на игорный бизнес |

100 |

|

Транспортный налог |

100 |

|

Налог на прибыль организаций (в части бюджета субъекта) |

100 |

|

Налог на доходы физических лиц |

85 |

|

Акцизы на автомобильный бензин, дизельное топливо, моторные масла |

72 |

|

Акцизы на алкогольную и спиртосодержащую продукцию |

40–100 |

|

Акцизы на пиво |

100 |

|

Налог на добычу общераспространенных полезных ископаемых |

100 |

|

Налог на добычу полезных ископаемых (кроме полезных ископаемых в виде углеводородного сырья и общераспространенных полезных ископаемых) |

60 |

|

Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) |

80 |

|

Сбор за пользование объектами животного мира |

100 |

|

Единый налог по упрощенной системе налогообложения |

100 |

|

Государственная пошлина (подлежащая зачислению по месту государственной регистрации, совершения юридически значимых действий или выдачи документов) |

100 |

Перечень и нормативы отчислений в региональные бюджеты могут изменяться на федеральном уровне в зависимости от проводимой экономической и налоговой политики государства, от ее целей и методов.

При рассмотрении норм законодательство, необходимо отметить, что имеющее основополагающее значение для всех отраслей законодательства и правовых институтов, налоговых отношений имеет конституционное законодательство.

В статье 57 Конституции Российской Федерации содержится положение, согласно которому каждый обязан платить законно установленные налоги и сборы. Эта норма является исходной для формирования принципов и механизмов нормативно-правового регулирования налоговых отношений [1].

Основным документом устанавливающим и регулирующим налоговую систему России, налогообложение, методику исчисления налогов является Налоговый кодекс. Согласно, ст. 1 НК РФ устанавливается четыре уровня системы законодательства о налогах и сборах, которые осуществляют основное и базовое правовое регулирование налоговых отношений в Российской Федерации:

- Налоговый кодекс Российской Федерации (основной нормативно-правовой акт в области налогообложения);

- федеральные законы о налогах и сборах, принятые в соответствии с Налоговым кодексом России;

- законы и иные нормативно-правовые акты о налогах и сборах субъектов России, принятые законодательными (представительными) органами субъектов России в соответствии с НК РФ;

- нормативные правовые акты органов местного самоуправления о местных налогах и сборах, принятые представительными органами местного самоуправления в соответствии с НК РФ [4].

В Российской Федерации Налоговым кодексом установлены следующие виды налогов и сборов: федеральные, региональные и местные.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и обязательны к уплате на всей территории Российской Федерации, кроме налогов, взимаемых в связи с применением специальных налоговых режимов.

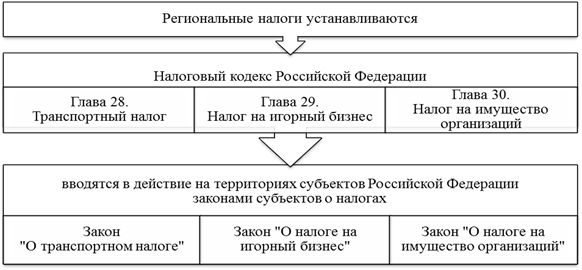

Региональными налогами признаются налоги, которые установлены Налоговым кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, кроме налогов, взимаемых в связи с применением специальных налоговых режимов. Они вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с НК РФ и законами субъектов Российской Федерации о налогах. Данные налоги зачисляются в доходы субъектов России по нормативу 100 %.

Местными налогами признаются налоги, которые установлены Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено Кодексом. Они вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах [2].

Как было отмечено выше, региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии со ст. 12 части I НК РФ и законами субъектов Российской Федерации о налогах. Нормативно правовое регулирование региональных налогов представлено на рис. 1.

Рис. 1. Нормативно-правовое регулирование региональных налогов в России

Законодательные органы государственной власти субъектов Российской Федерации наделяются определенными полномочиями при установлении региональных налогов. Они имеют право в порядке и пределах, которые предусмотрены Налоговым кодексом Российской Федерации, устанавливать налоговые ставки, порядок и сроки уплаты налогов. Также законодательными (представительными) органами государственной власти субъектов Российской Федерации могут устанавливаться налоговые льготы, основания и порядок их применения. Установление данных элементов производится с учетом интересов и государства, и субъектов. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются Налоговым Кодексом [3]. Нормативно правовое регулирование региональных налогов представлено в табл. 2.

Таблица 2

Порядок установления элементов региональных налогов

|

Элемент налога |

Законодательный акт, регулирующий элементы | ||

|

Транспортный налог |

Налог на имущество организаций |

Налоги на игорный бизнес | |

|

Налогоплательщики |

ст. 357 НК РФ |

ст. 373 НК РФ |

ст. 365 НК РФ |

|

Объект налогообложения |

ст. 358 НК РФ |

ст. 374 НК РФ |

ст. 366 НК РФ |

|

Налоговая база |

ст. 359 НК РФ |

ст. 375 НК РФ |

ст. 367 НК РФ |

|

Ставки налога |

ст. 361 НК РФ, закон субъекта РФ |

ст. 380 НК РФ, закон субъекта РФ |

статьи 369 НК РФ, закон субъекта РФ |

|

Льготы |

ст. 358 НК РФ, закон субъекта РФ |

ст. 381 НК РФ, закон субъекта РФ |

- |

|

Отчетный период |

закон субъекта РФ |

ст. 383 НК РФ |

ст. 370 НК РФ |

|

Налоговый период |

ст. 360 НК РФ |

ст. 379 НК РФ |

ст. 368 НК РФ |

|

Срок уплаты |

ст. 363 НК РФ, закон субъекта РФ |

ст. 383 НК РФ, закон субъекта РФ |

ст. 371 НК РФ |

Таблица показывает, какие элементы налога регулируются только федеральными законодательными актами, какие устанавливаются федеральными законодательными актами, но при этом корректируются законами субъектов России и какие устанавливаются только законодательными органами субъектов Российской Федерации.

Необходимо также отметить, что субъекты Российской Федерации имеют право принять закон о предоставлении инвестиционного налогового кредита в отношении региональных налогов. То есть, разрешить отдельным налогоплательщикам, осуществляющим деятельность в сферах, оговоренных в ст. 67 НК РФ, уплачивать налоги частями с последующей уплатой процентов по данному налоговому кредиту. С одной стороны, предоставление налогового кредита способствует развитию приоритетных направлений производства на уровне региона, и как следствие, рост налоговых поступлений в последующие периоды. С другой стороны, субъекты обеспечивают тем самым стабильность поступления налоговых платежей в бюджет, поскольку соблюдение сроков уплаты установленных налогов является одним из условия применения инвестиционного налогового кредита.

Поэтому, посредством регулирования отдельных элементов, применения льгот, использования инвестиционного налогового кредитования субъекты Российской Федерации могут активно проводит экономическую политику, влияя на экономическую и социальную сферы развития регионов.

Литература:

1. Бюджетный кодекс Российской Федерации [Электронный ресурс]: федер. закон от 31.07.1998 № 145-ФЗ // Справочная правовая система «Консультант Плюс».

2. Налоговый Кодекс Российской Федерации [Текст]: официальный текст.- Москва: Омега-Л, 2013.

3. Брызгалин, А. В. Региональные налоги и законодательство субъектов РФ о налогах [Текст] / Брызгалин А. В.; под общ. ред. Брызгалина А. В. — Екатеринбург: Налоги и финансовое право. — 2012. — 128 с.

4. Тарасова, В. Ф. Налоги и налогообложение [Текст]: учебник / Т. В. Тарасова, М. В. Владыка, Т. В. Сапрыкина, Л. Н. Семыкина. — М.: КНОРУС, 2012. — 488 с.

5. Тарасова, В. Ф. Региональное налогообложение как фактор развития субъектов малого предпринимательства [Текст] / Т. В. Тарасова, Т. В. Сапрыкина. // Известия ТРТУ. Тематический выпуск «Системный анализ в экономике и управлении». — Таганрог: Изд-во ТРТУ,2005. — № 8(52).- С. 111–113.