Проблема определения состава и структуры источников инвестиций известна в экономической литературе как проблема структуры капитала и является актуальной не только для российских компаний. Какова структура капитала организации и каково оптимальное соотношение в этой структуре собственных и заемных средств? Когда можно говорить об эффективном использовании капитала и на основе каких показателей должна оцениваться степень этой эффективности? Эти вопросы рассматриваются автором в статье. Особое внимание уделено рассмотрению таких базовых экономических понятий и взаимосвязей между ними как капитал, стоимость источника капитала, средневзвешенная и предельная стоимости капитала, структура капитала, финансовый леверидж, целевая и оптимальная структуры капитала, рыночная стоимость организации.

Ключевые слова:структура капитала, критерии оптимизации, рентабельность собственного капитала.

The problem of determination of the composition and structure of sources of investment is known in economic literature as a problem of the structure of the capital and is topical not only for Russian companies. What is the capital structure of the organization and what is the optimal ratio in the structure of own and borrowed funds? When can we speak about efficient use of capital and on the basis of what indicators should degree of effectiveness be assessed? These issues are considered in the article the author. Special attention is paid to consideration of such basic economic concepts and the relationships between them as capital cost source of capital, the weighted average and the marginal cost of capital, capital structure, financial leverage, target and optimal capital structure, the market value of the organization.

Keywords:capital structure, optimization criteria, profitability of own capital.

Страховая организация наряду с другими институтами (банками, биржами, инвестиционными фондами и др.) составляет органичный элемент финансовой системы общественного хозяйства. Принцип аккумулирования и последующего распределения значительных денежных потоков определяет состав и структуру капитала страховой компании. Финансовые ресурсы страховой организации в значительной степени представлены привлеченным капиталом, который некоторое время составляет группу временно свободных средств страховщика. Поэтому финансовый механизм страхования интересен с точки зрения использования таких привлеченных ресурсов в качестве источника инвестиций.

Кругооборот средств страховой организации не ограничивается осуществлением страховых операций, он усложняется постоянной вовлеченностью части средств в инвестиционный процесс. Это позволяет обозначить средства, находящиеся в обороте страховщика и используемые для проведения страховых операций и осуществления инвестиционной деятельности, как его финансовый потенциал.

В процессе операционной, финансовой и инвестиционной деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие — финансовое состояние организации, внешним проявлением которого выступает платёжеспособность.

Теория структуры капитала имеет широкую область практического применения, представляя собой основу выбора определенных стратегических решений для успешного финансового развития организации. Понятие «структура капитала» представляет собой соотношение заемного капитала организации (долгосрочного и краткосрочного) и всех форм собственного капитала организации, привлекаемых для решения своих долгосрочных задач.

Оптимальная структура капитала организации представляет собой такое соотношение использования собственных и заемных средств, которое обеспечивает максимальную рыночную оценку всего капитала, а, следовательно, и самой организации.

Практически все зарубежные и отечественные экономисты, рассматривающие проблему формирования структуры капитала организаций, отмечают, что значительная доля заемных средств в структуре капитала организации обусловлена эффектом финансового рычага. Действие его проявляется в том, что организация, рационально использующая заемные средства, несмотря на их платность, имеет более высокую рентабельность собственных средств. Иными словами, финансовый рычаг представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого организацией капитала. Таким образом, в качестве оценочного показателя структуры капитала организации используется коэффициент финансового рычага, представляющий собой соотношение заемных и собственных средств организации.

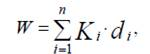

Общая цена капитала компании представляет собой средневзвешенное значение цен каждого источника с учетом их удельного веса в общей сумме капитала фирмы:

,

,

где Ki — стоимость i-го источника средств;

di — удельный вес i-го источника в общей сумме капитала.

Средневзвешенная цена капитала показывает сложившийся на предприятии минимум возврата средств на вложенный в деятельность фирмы капитал, или его рентабельность. Экономический смысл этого показателя в следующем: предприятие может принимать любые решения, в том числе и инвестиционного характера, если уровень их рентабельности не ниже текущего значения показателя средневзвешенной цены капитала.

Взвешивание может быть первоначальным или целевым. Первоначальное взвешивание основано на существующей структуре капитала, которая признается оптимальной и должна сохраниться в будущем. Первоначальное взвешивание может осуществляться по балансовой и рыночной стоимости источников.

Взвешивание по балансовой стоимости предполагает, что новое дополнительное финансирование будет осуществляться с использованием тех же методов, которые применялись предприятием для формирования существующей структуры капитала. По данной методике удельный вес каждого источника определяется делением его балансовой стоимости на балансовую стоимость всех долгосрочных источников капитала. Этот расчет позволяет оценить фактически сложившуюся структуру источников и связанные с ней расходы.

Но главная цель расчета средней цены капитала фирмы заключается не столько в оценке фактически сложившегося положения, сколько в определении стоимости вновь привлекаемой денежной единицы с последующим использованием его значения в качестве коэффициента дисконтирования при составлении бюджета капиталовложений. Для этого проводят взвешивание по рыночной стоимости источников капитала: рыночную стоимость каждого источника делят на общую рыночную стоимость всех источников. Этот метод является более точным по сравнению с предыдущим, так как учитывает реальную конъюнктуру фондового рынка и многие другие факторы.

Целевое взвешивание применяется в том случае, если предприятие хочет сформировать ту структуру капитала, которую оно считает оптимальной, т. е. запланированное соотношение собственных и заемных средств в общем объеме источников, которое должно сохраниться в течение длительного промежутка времени.

Цена отдельных источников формирования капитала фирмы и его структура постоянно изменяются под воздействием целого комплекса факторов, таких как внутренние условия деятельности фирмы и внешние, например, конъюнктура финансового рынка. Одним из внутренних факторов является расширение объема новых инвестиций, которые могут осуществляться за счет собственных или привлеченных средств. Первый источник более дешевый, но ограничен в размерах, второй — не ограничен, но его цена существенно колеблется в зависимости от структуры авансированного капитала. Изменение процентных ставок на финансовом рынке также приводит к изменению цены отдельных источников.

Поэтому вводится понятие предельной цены капитала, которая показывает цену последней денежной единицы вновь привлеченного фирмой капитала. Она рассчитывается на основе прогнозной величины расходов, которые предприятие понесет при воспроизводстве целевой структуры капитала в условиях сложившейся конъюнктуры фондового рынка. Предельная цена капитала увеличивается с ростом объемов привлеченных средств и изменений в структуре капитала фирмы.

Предельная цена капитала фирмы может оставаться неизменной, если увеличение капитала осуществляется главным образом за счет нераспределенной прибыли предприятия и при неизменной его структуре. Однако существует определенная критическая точка, в которой взвешенная стоимость капитала будет увеличиваться при привлечении новых источников и изменении структуры капитала. Она называется точкой разрыва (перелома) нераспределенной прибыли и находится по формуле

х = НП: Уск,

где НП — нераспределенная прибыль;

Уск — удельный вес (доля) собственного капитала.

График предельной цены капитала с точкой перелома изображен на рис.1.

Рис. 1. Изменение предельной цены капитала: К — точка, в которой полностью исчерпана нераспределенная прибыль; Wt и W2 — старая и новая предельная цена капитала фирмы

Кривая, идущая вверх, показывает, что график предельной цены капитала предприятия растет, отражая положительную зависимость между увеличением капитала и его ценой.

Однако следует отметить, что если цена заемных источников остается на прежнем уровне и структура капитала не меняется, то чисто теоретически предельная цена капитала предприятия может остаться неизменной.

В 1976 г. М. Миллер разработал модель, показывающую влияние заемного финансирования на стоимость фирмы с учетом налогов на физических и юридических лиц. В расчет были приняты налог на личный доход от владения акциями (Ts) иналог на личный доход от предоставления займов (Td).

Основные положения теории структуры капитала Модильяни-Миллера подвергаются критике как со стороны ученых, так и со стороны практических работников. Главным ее недостатком является несоответствие большинства теоретических допущений реальной ситуации, складывающейся на рынке. Так, в этих моделях не учитываются брокерские затраты, затраты, связанные с финансовыми затруднениями, агентские издержки, реальное состояние рынка и др. Вызывает сомнение и вывод о стопроцентном использовании заемного капитала с целью максимизации стоимости фирмы, которое вряд ли может быть осуществлено на практике.

Это привело к появлению компромиссных моделей, учитывающих многие из недостатков предыдущей модели.

Затраты, связанные с финансовыми затруднениями представляют собой дополнительные затраты предприятия, осуществляемые при возникновении угрозы его банкротства. Они выражаются в прямых и косвенных затратах банкротства. Прямые затраты банкротства представляют собой затраты вследствие порчи имущества, оплаты правовых услуг, административных расходов и др. К косвенным затратам относятся затраты на обеспечение специальных управленческих решений, связанных с финансовыми трудностями, затраты, связанные с действиями потребителей, поставщиков материалов и других контрагентов. Эти затраты достаточно велики и достигают иногда до 20 % стоимости фирмы.

Таким образом, финансовые затруднения повышают цену капитала фирмы за счет увеличения ожидаемой доходности акционерного капитала и уменьшают стоимость фирмы.

Агентские затраты представляют собой расходы по обеспечению управления компанией и контроля за его эффективностью. Кроме того, существуют противоречия между интересами акционеров и владельцами облигаций; в результате последние могут наложить определенные ограничения на управляющих и нести конкретные расходы по контролю за их соблюдением. Это увеличивает цену заемного капитала и уменьшает цену акционерного капитала, что снижает эффективность привлечения заемных средств. Оценка агентских затрат достаточно сложна и страдает определенным субъективизмом. Однако их необходимо учитывать при определении цены капитала фирмы.

Таким образом, оптимальная структура капитала находится в результате компромисса между достижением дополнительной экономии за счет налогов, обеспечиваемым путем привлечения заемных средств, и увеличением затрат, связанных с потенциальными финансовыми трудностями и агентскими расходами, вызванными ростом доли заемного капитала в общей структуре капитала.

Компромиссные модели могут использоваться при принятии решения о целесообразности привлечения заемных средств. Для принятия решения необходимо сопоставить ожидаемые затраты финансовых затруднений и агентские расходы с возможной суммой экономии средств на налогах, возникающей в результате привлечения заемных средств.

Так, предприятию с высоким уровнем риска, у которого выше вероятность финансовых затруднений и выше соответствующие им затраты, следует использовать заемный капитал в меньшем объеме, чем низко-рисковым предприятиям, которые могут привлекать заемный капитал в больших объемах. Естественным ограничителем здесь является величина налоговой экономии.

При использовании компромиссных моделей необходимо также учитывать тот факт, что фирмы, имеющие материальные активы, имеют больше возможностей привлекать заемные средства, чем компании, у которых преобладают нематериальные активы. Это связано с тем, что величина затрат на преодоление финансовых затруднений зависит не только от вероятности их наступления, но и от возможного ущерба, который определяется ценой активов предприятия (нематериальные активы обесцениваются быстрее, чем материальные).

Важное значение при выборе источников финансового обеспечения имеет размер ставки налогообложения предприятия. Предприятия с высокой налоговой ставкой имеют и больший размер экономии при использовании заемного капитала, чем предприятия с небольшой ставкой, поэтому могут привлекать больше заемных средств.

Несмотря на свою привлекательность, компромиссные модели не всегда находят практическое применение для достижения целевой структуры капитала. Профессор Г. Дональдсон в 1960-е гг. на основе исследования практики формирования структуры капитала сделал вывод о том, что фирмы предпочитают финансировать свою деятельность преимущественно за счет нераспределенной прибыли и акционерного капитала. В случае нехватки средств для финансирования новых проектов фирма в первую очередь прибегает к займам и выпуску конвертируемых долговых обязательств, не выпуская новые обыкновенные акции. Таким образом, источники собственного капитала Г. Дональдсон разделил на две неравнозначные части: нераспределенная прибыль и новые обыкновенные акции, что противоречит компромиссным моделям.

Дальнейшее развитие компромиссные модели получили в трудах профессора С. Майерса, объединенных в теорию асимметричной информации структуры капитала. Суть данной теории заключается в том, что менеджеры компании лучше осведомлены о реальном состоянии дел и перспективах развития фирмы, чем ее акционеры и другие инвесторы, т. е. имеют больше информации. Это необходимо учитывать при разработке оптимальной структуры капитала фирмы. На практике эта теория реализуется путем ограничения выпуска новых обыкновенных акций по пониженным ценам и сохранения резервного заемного потенциала фирмы за счет высокой доли акционерного капитала и низкого уровня задолженности. Этот резервный потенциал может использоваться дополнительно для привлечения заемных средств в случае крайней необходимости.

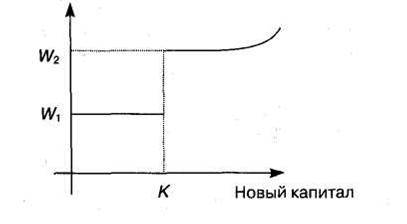

Логика компромиссной модели может быть представлена в виде графика (рис. 2).

На рисунке 2 показано, что с ростом доли заемных средств цена акционерного и заемного капитала фирмы увеличивается, а средневзвешенная цена капитала уменьшается до точки D, после чего она также начинает расти. Таким образом, в точке D стоимость фирмы максимизируется, что соответствует оптимальной структуре капитала.

Рис. 2. Компромиссная модель заемного капитала

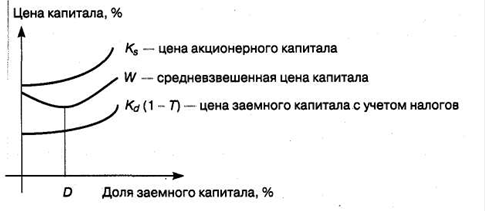

Одной из центральных проблем современной теории структуры капитала является выбор факторов, определяющих решения организаций в области формирования той или иной структуры капитала. Исследование факторов структуры капитала организаций необходимо для более глубоко понимания мотивов такого выбора и обоснования стратегических планов организаций, а также для развития новых механизмов контроля со стороны собственников организаций.

Представленная на рис. 3 классификация факторов, влияющих на структуру капитала организаций, разделена на две группы — внутренние и внешние факторы. В основе классификации внутренних факторов лежат наиболее известные современные концепции структуры капитала организаций. Данная группа факторов полностью зависит от деятельности организации, характера принимаемых решений, ее финансовой стратегии, а, следовательно, поддается влиянию и изменению со стороны данной организации.

В ходе проведенного исследования выявлено, что согласно компромиссной концепции, суть которой заключается в том, что решение о выборе оптимальной структуры капитала определяется как компромисс между выгодами от налогового щита, возникающего при выплате процентов по заемному капиталу и издержками финансовых затруднений (или косвенными издержками банкротства), основными влияющими факторами являются: уровень налогообложения прибыли и уровень издержек банкротства.

Согласно концепции иерархии, в которой между внешними инвесторами и менеджерами организаций существуют информационные асимметрии, приводящие к тому, что организации предпочитают, прежде всего, внутренние источники (за счет собственных средств), и только потом внешние (займы и дополнительный выпуск акций), существенными влияющими факторами установлены: рентабельность активов, финансовая гибкость, доля основных средств в активах, масштаб деятельности, текущая ликвидность активов, изменчивость доходов.

Рис. 3. Классификация факторов, влияющих на структуру капитала в страховых организациях

Согласно концепции отслеживания рынка, основная идея которой заключается в отслеживании положения дел на финансовом рынке и принятии определенных действий в связи с установившимся положением (в период, когда рынок переоценивает акции организации, необходимо эмитировать как можно большее количество акций, а когда акции организации недооценены рынком, следует использовать долговое финансирование, при этом временно свободные денежные средства направлять на выкуп обыкновенных акций организации, обращающихся на открытом фондовом рынке), значимыми факторами данной концепции являются: степень переоценки (недооценки) стоимости акций организации, степень влияния организации-лидера.

Концепция агентских отношений описывает как сами отношения, так и связанные с ними издержки, которые возникают в том случае, когда владельцы капитала (акционеры и кредиторы) передают права на принятие и реализацию управленческих решений наемным менеджерам, что создает потенциальный конфликт интересов, который приводит к снижению текущей рыночной стоимости организации и для решения которого можно использовать структуру каптала организации. Значимыми факторами в рамках данной концепции выступают степень контроля управления организации собственником, степень контроля управления организации кредитором.

Вторая группа факторов обусловлена внешней средой и не зависит от принимаемых решений со стороны организации. К подобным факторам необходимо приспосабливаться и корректировать свои действия в ходе финансово-хозяйственной деятельности.

Представленная классификация факторов, влияющих на решение менеджмента о выборе определенного соотношения заемного и собственного капиталов, способствует более глубокому осмыслению процесса формирования структуры капитала, пониманию мотивов такого выбора, а также обоснованию стратегических планов организаций.

На практике оптимизация структуры капитала фирмы является одной из наиболее важных и сложных задач финансового менеджмента. Оптимальная структура капитала представляет собой такое сочетание собственных и заемных средств, при котором обеспечивается наиболее эффективное соотношение между коэффициентом рентабельности и коэффициентом финансовой устойчивости предприятия.

Особенности формирования капитала страховой компании не позволяют оптимизировать его структуру с помощью имеющегося инструментария. Это обусловлено следующими моментами:

- во-первых, в структуре капитала страховой организации преобладают страховые резервы, формирование и размещение страховых резервов регламентируется нормативными актами;

- во-вторых, требования к размеру и форме собственного капитала существенно отличаются от аналогичных требований хозяйствующего субъекта;

- в-третьих, у страховой компании зачастую отсутствует заемный капитал (банковские кредиты) или занимает небольшой удельный вес в валюте баланса;

- в-четвертых, в разделе «Обязательства» имеют место специфические для страхования статьи: депо премий по рискам, переданным в перестрахование, и кредиторская задолженность по операциям страхования, сострахования, перестрахования, которые требуют иных подходов к управлению.

Сказанное позволяет сделать вывод, что принципы формирования капитала хозяйствующего субъекта и его использования, изложенные в литературе по финансовому менеджменту, мало применимы к формированию капитала страховой организации.

По этим же причинам оптимизация структуры капитала страховой организации по критериям максимизации уровня финансовой рентабельности с помощью эффекта финансового левериджа, минимизации его стоимости и уровня финансовых рисков не может быть осуществлена.

Процесс оптимизации структуры капитала осуществляется в несколько этапов.

На первом этапе проводится анализ капитала предприятия, основным содержанием которого является выявление тенденций динамики объема и состава капитала и их влияния на эффективность использования средств и финансовую устойчивость фирмы.

На втором этапе оцениваются основные факторы, влияющие на структуру капитала (как объективные, так и субъективные), что позволяет сформировать целевую структуру капитала в будущем.

На третьем этапе осуществляется оптимизация структуры капитала предприятия по критерию максимизации финансовой рентабельности собственного капитала, определяемого как отношение чистой прибыли к собственному капиталу. С этой целью определяется размер финансового риска и финансового рычага.

На четвертом этапе оптимизация структуры капитала фирмы проводится по критерию минимизации его стоимости, для чего определяется цена каждого элемента капитала и рассчитывается его средневзвешенная цена на основе многовариантных расчетов.

На пятом этапе осуществляется дифференциация источников финансирования различных составных частей активов предприятия по критерию минимизации уровня финансовых рисков. Существует три метода финансирования активов в зависимости от степени финансового риска: консервативный, умеренный и агрессивный. В зависимости от своего отношения к риску и политики фирмы менеджер выбирает соответствующий вариант.

На последнем, шестом этапе происходит формирование целевой структуры капитала, которая является максимально рентабельной и минимально рисковой. Затем на основе произведенных расчетов начинает осуществляться работа по привлечению финансовых ресурсов и соответствующих источников.

Таким образом, формирование структуры капитала любых коммерческих организаций связано непосредственно с их финансированием. Определяя структуру капитала, оптимальную для конкретных экономических условий в конкретном временном периоде, финансовые менеджеры компании оценивают стоимость и цену привлекаемых источников финансирования, рассчитывают предполагаемые затраты и доходность вложений в развитие предприятия.

Оценка финансовой устойчивости страховщиков позволяет выявить важные количественные параметры деятельности, их сильные и слабые стороны, наметить пути решения возникающих проблем. При использовании методики оценки финансовой устойчивости страховщика необходимо выработать состав показателей. Чем шире набор показателей, тем надежнее и обоснованнее вывод о финансовом положении страховой компании. Однако множественность неравнозначных показателей затрудняет практическое использование методики.

В формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т. е. максимизируется его рыночная стоимость. Процесс оптимизации структуры капитала предприятия осуществляется по определенным этапам. Для формирования рациональной структуры капитала необходимо проводить анализ эффективности использования капитала и рациональности его структуры.

Литература:

1. Диденко В. Ю. «Оптимизация структуры капитала и е влияние на рыночную стоимость страховой организации» [Электронный ресурс] http://www.auditfin.com/fin/2009/3/03_08/03_08 %20.pdf

2. Проскурин В. К. «Оптимальная структура источников финансирования предприятий» // Аудит и финансовый анализ, 2012 — № 3

3. Цена и структура капитала [Электронный ресурс] http://www.e-college.ru/xbooks/xbook144/files/course/Shohin_Glava_10.pdf

4. Шарикова О. В. «Особенности формирования структуры капитала российских организаций» [Электронный ресурс] http://www.fa.ru/dep/upanpk/dissertation_councils/referats/Documents/2013_04/автореферат %20Шарикова %20ОВ.pdf