Введение

Эпоха благополучия западных стран, служивших долгое время непререкаемым образцом для остального мира в политическом и экономическом отношениях, заканчивается с приходом последних финансово-экономических кризисов. Они вскрывают существенные недостатки и противоречия мировой финансовой системы, подрывают доверие к пресловутым идеалам западного капитализма и предъявляют новые требования к экономической науке, политическим лидерам и рядовым гражданам.

Современный экономический кризис разоблачил нежизнеспособность долговой экономики, которая позволяет отдельным странам обеспечивать свое благосостояние за счет бесконечных заимствований, а не действительных экономических успехов. Модель кредитного стимулирования потребительского спроса посредством регулярных рефинансирований дала сбой.

Наводнение фондового рынка рискованными облигациями.

Спекулятивная направленность современного финансового рынка обусловила структуру обращающихся на нем активов. Поскольку последние имеют ценность преимущественно как предмет спекуляции, а не долгосрочного инвестирования, то игроков с фондовой биржи интересует в первую очередь их ликвидность, а не обеспечение. Этим объясняется то, что акции, представляющие долю собственности компании, и облигации, которые, по сути, являются лишь обещанием эмитента выплатить их номинал, торгуются на равных правах ценной бумаги. Другими словами, кредитное доверие к рыночному агенту, будь то компании или правительству, становится равноценным реальному активу. Но в отличие от последнего оно принципиально не ограничено, что допускает возможность недобросовестного поведения со стороны заемщика при выпуске им необеспеченных «ценных» бумаг.

Если инвесторам безразлично качество активов в силу того, что последние используются как предмет спекуляций, то единственным залогом долгосрочной финансовой стабильности может выступать только государственное регулирование. Но оно теряет всякий смысл в условиях, когда само правительство имеет большой соблазн для получения «легких» денег, которые ему готов предоставить финансовый рынок.

Если от фирмы, которая выпускает облигации, требуется регулярное предоставление бухгалтерской и финансовой отчетности, подтверждающих её платежеспособность, то страны в силу своего суверенитета пользуются в этом отношении значительными привилегиями. Они в праве по собственному усмотрению определять перечень документов, раскрывающих их финансово — хозяйственное положение, классифицируя ту или иную информацию как государственную тайну. На выпуск правительственных облигаций, чьим странам присвоен высокий кредитный рейтинг «независимыми экспертами», не распространяются ограничения, связанные с их залоговым или иным обеспечением. Наконец, государство способно оказывать прямое воздействие на ход торгов посредством издания законов, регулирующих обращение финансовых активов; проведения экономической политики, определяющей ключевые хозяйственные показатели; формирования инвестиционных ожиданий игроков фондового рынка посредством принятия тех или иных политических решений.

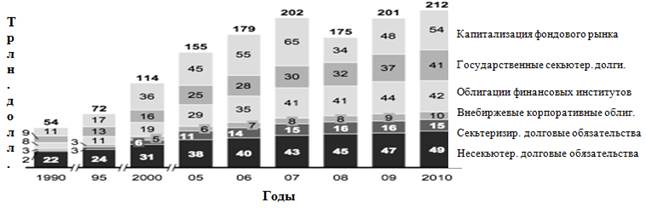

Таким образом, государство, будучи заинтересованным участником международных долговых отношений, не может выступать в качестве независимого арбитра на финансовом рынке. Поэтому его собственная политика зачастую входит в противоречие с обеспечением финансовой устойчивости страны и мира. Необходимость постоянных рефинансирований правительственных займов требует либерализации фондовой биржи, которая в свою очередь предполагает смягчение условий, предъявляемых к эмитентам ценных бумаг. В конечном итоге, это приводит к наполнению финансового рынка рискованными долговыми обязательствами, объем которых растет в геометрической прогрессии. Данная тенденция отражается в структуре активов глобального финансового рынка, которая представлена на нижеприведенном рисунке (рис. 1) [1, p. 2].

Рис. 1. Глобальный финансовый рынок, трлн. долл., в ценах базисного 2010 г.

С 1990 по 2007 гг. происходил последовательный рост мирового фондового рынка: за этот период капитализация акций увеличилась в 6 раз (с 11 до 65 трлн. долл.), облигаций — в 3 раза (с 44 до 137 трлн. долл.). При этом доля последних сохраняла свою преобладающую величину в общей стоимости финансовых активов, которая в 1990 г. составляла 81,5 % ((44/54)*100 %), в 2010 г. — 67,8 % ((137/202)*100 %). Даже вход на мировой финансовый рынок множества компаний из стран постсоветского пространства, которые ранее не были на нем представлены, и целых индустрий, появляющихся в стремительно развивающемся азиатском регионе, не оказали существенного влияния на данную пропорцию, снизив долю облигаций лишь на 14 % (с 81,5 до 67,8 %).

Финансовый кризис 2008 г. сказался на мировом фондовом рынке лишь непродолжительным двухлетним падением, которое в итоге привело к еще большему сокращению доли акций. Как можно видеть на графике, в 2008 году совокупная капитализация последних снизилась почти в 2 раза (с 65 до 34 трлн. долл.). В то же время суммарная стоимость долговых обязательств всех видов имела устойчивый рост, несмотря на неблагоприятную экономическую конъюнктуру. В результате при восстановлении фондового рынка, который уже в 2009 г. достиг предкризисного уровня, а в 2010 г. превысил его на 5,5 % (11 трлн. долл.), доля облигаций увеличилась до 74 % ((157/212)*100 %).

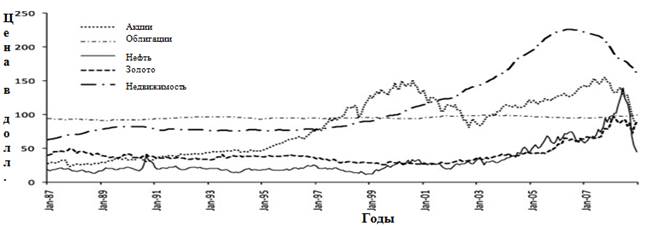

Чтобы определить причины подобного движения финансового рынка, необходимо проанализировать динамику котировок его активов, которая изображена на следующем рисунке (рис. 2) [2].

Рис. 2. Динамика котировок финансовых активов.

Как можно наблюдать на графике, котировки акций в течение десятилетия характеризовались наибольшей волатильностью, о чем говорит скачкообразная траектория их графика, который периодически пересекает линии курсов остальных финансовых активов. Курс облигаций же, наоборот, на протяжении всего рассматриваемого промежутка времени стабильно находится на отметке в 90–95 долларов. Это принципиальное различие можно объяснить сложностью оценки актива, который представляет акция: помимо доли материального имущества компании существует ряд неосязаемых субъективных параметров, таких как её бренд, репутация, популярность, в то время как цена облигации не может сильно отклоняться от своего четко определенного номинала. Поэтому даже во время финансового кризиса курс последних снижается постепенно и незначительно, ведь он не мог быть сильно переоценен в ходе спекуляций.

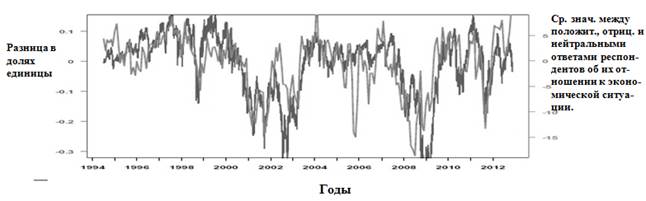

Рис. 3. Соотношение акций к облигациям ____; Потребительские настроения ____

Вышеприведенный рисунок (рис. 3) [3] отражает отношение курсов акций к облигациям между 1994 и 2012 гг. Как можно видеть, оно соответствует динамике экономической конъюнктуры: во время рецессий относительная стоимость акций по сравнению с облигациями снижается, и, наоборот, при экономическом подъеме — повышается. Таким образом, акции впитывают избыточную ликвидность благодаря своим гибким котировкам, что может привести к их переоценке и создать риск обвала финансового рынка, тогда как облигации постепенно накапливают суммарный долг за счет увеличения своего количества. При этом необходимо указать на то, что значительная доля финансовых средств, выручаемых с продажи волатильных акций в периоды кризисов, идет на скупку облигаций, сохраняющих стабильные цены. Происходит своего рода финансовый круговорот на фондовом рынке: фирмы и правительства, испытывающие дефицит ликвидности при обесценении их сбережений в акциях выпускают для его покрытия дополнительный объем облигаций. Другими словами, периодичные кризисы подталкивают экономику в долговую кабалу: аккумулированные в течение десятилетий дисбалансы должны неизбежно нарушить мировую финансовую стабильность.

Современный финансовый кризис вскрыл долговой характер мировой экономики, в которой сегодняшний неоправданно высокий уровень потребления целых государств обеспечивается за счет кредитных средств, уже невозможных к уплате в силу своей большой величины. Растущий финансовый рынок до последнего экономического кризиса позволял оттягивать момент оплаты многократным рефинансированием, что только накапливало совокупные долги как снежный ком. Увеличение стоимости их обслуживания при поддержке высокого уровня жизни требовало дополнительного выпуска необеспеченных правительственных облигаций, которые наводняли мировой финансовый рынок. Это в итоге и привело к долговому кризису.

Значение кризиса в экономической истории чрезвычайно важно. Он представляет собой основу для структурной перестройки устаревших социально-экономических моделей, адаптации к изменяющимся условиям хозяйствования. Кризис, в конечном итоге, выявляет слабости экономической системы и закладывает фундамент для её последующего развития на более высоком уровне.

Задачей науки было, есть и будет предсказать необходимые реформы до того, как начнут сказываться негативные последствия нарождающихся перемен. Если мировая экономическая наука оказалась бессильной, и возникший кризис для многих стал неожиданностью, то это еще раз подчеркивает актуальность проблемы и огромную важность ее изучения. Отдельные ученые и экономические школы во многом были правы, предупреждая правительства и своих коллег о возможности кризиса. Но тем и ценнее истинное знание, что оно становится общепризнанным иногда, к сожалению, только после случившихся негативных последствий.

Литература:

1. Roxburgh С., Lund S. Mapping global capital markets 2011. Updated research. Mckinsey Global Institute. Ссылка на электронный источник: http://www.elconfidencial.com/archivos/ec/2011100588informemckinsey.pdf

2. Treepongkaruna S., Chan K. F. Asset market linkages: Evidence from financial, commodity and real estate assets. Journal of Banking & Finance, Vol. 35, Issue 6, June 2011, Pages 1415–1426. Ссылка на электронный ресурс: http://www.sciencedirect.com/science/article/pii/S0378426610004127

3. Martin T., Why have global macro hedge funds underperformed? Pragmatic capitalism. 11.30.2012. Ссылка на электронный источник: http://pragcap.com/why-have-global-macro-hedge-funds-underperformed