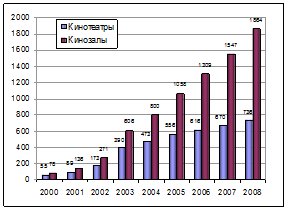

Исследования российского рынка кинопроката свидетельствуют о том, что вопреки прогнозам вытеснения кино телевидением и домашним просмотром фильмов, на современном этапе кинотеатры остаются популярным местом проведения досуга. Проведем исследование тенденций развития предприятий киноиндустрии за период 2000-2008гг. В течение рассматриваемых 9 лет рынок кинотеатров России вырос со 105 в 2000 году до 736 объектов в 2008 году, т.е. в 7 раз; число кинозалов увеличилось практически в 24 раза – с 78 до 1864 (рис. 1). Таким образом, если в 2000 году в России число кинозалов превышало число кинотеатров лишь на 42%, то в 2008 году – уже на 153%.

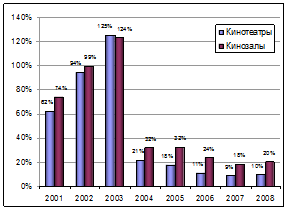

За исследуемый период бум введения в эксплуатацию новых кинотеатров приходится на 2001 – 2003 гг., когда ежегодный прирост кинотеатров в среднем к предыдущему году составил 94%. Самые высокие темпы роста наблюдались в 2003 году. Затем, начиная с 2004 года, средний прирост кинотеатров составил 14% с максимальными темпами прироста в 2004 году –21% и постепенным снижением до 10% на конец 2008 года (рис. 2).

Темпы прироста количества кинозалов в процентах к предыдущему году находятся в одном трендовом ряду со средними темпами прироста кинотеатров. Бум открытия новых кинозалов наблюдался в 2000-2003 гг. Однако в 2004-2005 гг. темпы прироста сократились в 4 раза, а в 2006-2008 гг. – в среднем в 6 раз. При этом необходимо отметить, что в 2003 году – пике прироста кинотеатров и кинозалов по сравнению с предыдущим периодом, темпы прироста кинотеатров превышают темпы прироста кинозалов (рис. 2).

Рис. 1. Российский рынок кинопроката Рис. 2. Ежегодный прирост российского в 2000-2008гг. рынка кинопроката в 2001-2008 гг.

Как показали исследования рынка кинопроката в России, он имеет ряд характерных черт:

1. Традиционно в российском рынке кинопроката выделяется три основных рынка кинотеатров и кинозалов – Москва, Санкт-Петербург и регионы. В частности, в общем числе кинозалов, открытых в 2003 году доля Москвы составляла 18%, Санкт-Петербурга – 6%, а регионов – 76%; в 2004 году доля Москвы равнялась 34%, Санкт-Петербурга – 16% и регионов – 50%; в 2005 году 29% пришлось на Москву, 11% — на Санкт-Петербург и 60% — на остальные регионы России.

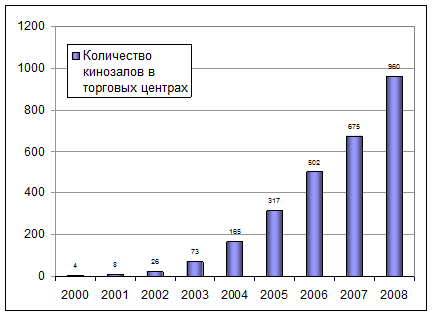

2. Активное размещение кинозалов в торговых центрах. Тенденция открытия кинотеатров в торговых центрах активно проявилась в 2004, 2005 году (рис. 3). Так, число кинозалов, открытых в торговых центрах, увеличилось по сравнению с 2004 годом более чем на 90%, а их доля в общем количестве открытых кинозалов составила 62%. В 2004 году их количество увеличилось более чем в два раза с долей в общем количестве открытых кинозалов – 49%.

Рис. 3. Количество кинозалов в торговых центрах в 2000-2008гг.

3. Российский рынок кинопоказа обладает достаточно высоким уровнем конкуренции. Однако, если в 2005 году 31% рынка современных кинотеатров России контролировался десятью крупнейшими операторами кинотеатров страны, то на конец 2008 года, этот показатель составил около 41%. За анализируемый период изменился состав 10 крупнейших операторов сетей кинотеатров России, хотя 4 крупнейших оператора сохраняют свои лидирующие позиции на протяжении последних четырех лет; к ним относится «Каро Фильм», «Формула Кино», «Киномакс», «Кронверк Синема» (табл.1).

Таблица 1

Top 10 крупных операторов сетей кинотеатров России за период 2005-2008 гг.

|

Оператор |

Доля рынка по количеству кинозалов, % | |||

|

2005 г. |

2006 г. |

2007 г. |

2008 г. | |

|

Каро Фильм |

6,6 |

8,8 |

9,9 |

8,9 |

|

Формула Кино |

4,5 |

4,4 |

4,0 |

3,6 |

|

Киномакс |

4,2 |

4,6 |

4,2 |

4,9 |

|

Кронверк Синема |

3,2 |

3,3 |

3,6 |

4,3 |

|

Парадиз |

2,4 |

1,7 |

|

1,9 |

|

Синема Парк |

2,3 |

3,8 |

3,8 |

5,6 |

|

Rising Star Media |

2,2 |

1,8 |

2,5 |

- |

|

Центрфильм |

2,1 |

- |

- |

- |

|

ЕА-Синема |

1,8 |

- |

- |

- |

|

Арт Саймс Синема |

1,7 |

1,9 |

2,3 |

2,7 |

|

Роскино |

- |

2,3 |

2,2 |

- |

|

Люксор |

- |

1,8 |

2,1 |

2,2 |

|

Премьер Зал |

- |

- |

2,1 |

3,1 |

|

KinoStar |

- |

- |

- |

3,3 |

|

Итого, общая доля рынка Top 10 |

31,0 |

34,4 |

36,7 |

40,5 |

Данные табл. 1 свидетельствуют о появлении новых игроков на рынке кинопоказа и об усилении сегмента сетевых операторов: киносети расширяют территориальные зоны своего влияния, диверсифицируют свою деятельность, осваивая бизнес развлечений.

При этом операторы киносетей готовятся к следующему этапу развития кинорынка. Несмотря на то, что продолжают появляться стандартные проекты будущих кинозалов в торговых и развлекательных комплексах, этот новый этап будет связан с усилением конкуренции на рынке. Это приведет к увеличению сроков окупаемости проектов, также как и к росту необходимых капиталовложений. Борьба между операторами кинотеатров будет вестись все больше на уровне неценовой конкуренции и специализированного предложения киноуслуг.

К примеру, к концу 2007 года в стране насчитывался уже 31 цифровой кинозал в 27 кинотеатрах (2% от общего числа современных киноэкранов в РФ). Не только сетевые операторы, но и независимые кинотеатры по всей стране принимают активное участие в «цифровой революции» кинопоказа в России: в списке городов, где работают цифровые кинозалы, в т. ч. оснащенные возможностью стереопоказа, – не только Москва и Санкт-Петербург, но и Набережные Челны, Тюмень, Челябинск, Казань, Красноярск, Уфа, Самара, Тольятти, Сургут, Владивосток и Благовещенск. Еще одной причиной резкого увеличения числа цифровых кинозалов стало появление фильмов, предназначенных для просмотра в режиме «3D». В частности под релиз фильма «Беовульф 3D» 2007 года было оборудовано около 15 киноэкранов.

Инвестиционная активность в сфере кинопоказа приводит к тому, что на рынке появляется все больше сетевых операторов. Так, в 2007 г. были открыты первые киноплощадки будущих киносетей «Mori Cinema» (в Санкт-Петербурге), «Синема Инвест» (в Москве), «Диамант Синема» (в Волгограде), «DVI Cinema» (в Ижевске), «Киномечта» (в Казани и Самаре). На современном этапе, несмотря на то, что у десяти ведущих сетевых операторов кинотеатров находится уже более 40% рынка современных экранов, число игроков на рынке кинопоказа продолжает расти.

4. Наличие цифровой кинопроекции. Важным событием 2006 года в отрасли кинопоказа стало вхождение России в число стран, начавших внедрение цифровой кинопроекции. Первым цифровым постоянно действующим коммерческим кинотеатром в России стал большой зал кинотеатра «Заневский Каскад» в Санкт-Петербурге.

Ориентация сетевых операторов кинотеатров на последние технические новшества, планы по расширению своей деятельности в регионах и даже в странах СНГ (компания «Киномакс», «Кронверк Синема») в 2006 году создали предпосылки для возникновения необходимости привлечения инвестиций на развитие сети.

В области финансовой политики отечественные киносети выбрали несколько путей привлечения дополнительных средств: вывод акций компании на биржу, дополнительный выпуск ценных бумаг, продажа части активов, или получение кредита.

В 2006 году уже семь операторов российских киносетей так или иначе занялись привлечением сторонних инвестиций: «Киномакс», «Кронверк Синема», «Каро Фильм», «Самохвал», «Формула кино», «Синема Парк» и «Rising Star Media».

5. Неравномерность географии охвата российских городов современными кинотеатрами. С точки зрения географии охвата достаточно четко просматривается граница зоны предоставления качественных услуг кинопоказа, которая проходит по городам с численностью населения менее 100 тыс. жителей. Именно на этом уровне численность современных кинозалов в городах снижается более чем в два раза. В одиннадцати городах-миллионниках, где проживает 18% населения страны, расположена половина всех современных кинозалов России. В городах с населением от 100 тыс. до миллиона жителей (30% населения РФ) находится около 40% российских киноэкранов. В то же время небольшие населенные пункты (с количеством жителей менее 100 тыс. человек), где проживает более половины населения страны, могут похвастаться лишь 9% всех современных киноэкранов.

В целом рынок кинопоказа России приближается к стадии зрелости, поскольку темпы роста открытий новых кинозалов продолжают снижаться, а усиливающаяся конкуренция заставляет кинотеатры больше внимания уделять качеству предоставляемых услуг (проводить модернизацию, ремонт и даже реконструкцию морально устаревших киноплощадок, повышая тем самым свою конкурентоспособность). Кинопоказ по-прежнему остается инвестиционно привлекательной отраслью экономики России: на рынок продолжают выходить новые сетевые операторы, которые строят кинозалы в торгово-развлекательных комплексах региональных центров; в то же время крупные отечественные киносети проявляют интерес к рынку других стран, причем не только ближнего зарубежья (СНГ), но и стран Восточной Европы и Турции.

Независимым кинотеатрам в свою очередь становится все сложнее конкурировать с сетевыми кинозалами – прежде всего при заключении договоров с дистрибьюторами по условиям проката фильмов; в результате вхождение в ту или иную сеть на условиях репертуарного планирования или франшизы или полное слияние с доминирующей киносетью (продажа) становятся оптимальными решениями в этой неравной конкурентной борьбе.

Начало поглощений операторами киносетей независимых кинотеатров в форме приобретения готового бизнеса свидетельствует о дефиците свободных географических ниш для развития киносетей в отдельных городах; в этих условиях покупка уже действующего успешного кинотеатра – более перспективный для сетевых операторов бизнес, чем рискованное развертывание совершенно нового предприятия.

При этом постоянно растущая в последние годы зависимость российского рынка кинопоказа от торговых центров ставит этот рынок в сложную ситуацию в условиях кризиса. В то время как операторы кинотеатров еще обладают ресурсами для развития киносети, стагнация на рынке торговой недвижимости замедляет распространение современного кинопоказа в России. Высокий уровень арендных ставок, продолжающих расти, ухудшает положение арендаторов развлекательной зоны, прежде всего тех, чьи комплексы начали работать в 2007–2008 годах: их контракты изначально предусматривают жесткие условия аренды, инвестиции на открытие еще не были возвращены, круг постоянных лояльных потребителей не успел сложиться, а экономический кризис уже урезает их доходы и прибыли. В то же время кинотеатры, открывшиеся четыре-пять лет назад, менее подвержены влиянию кризиса: благодаря своей популярности, к тому же они располагаются в лучших торговых комплексах, открытых в те времена, когда места для строительства были доступны, и имеют лучшие условия аренды; затраты же на открытие этих комплексов уже полностью или частично погашены. Накопившие опыт руководители киноплощадок имеют возможность повышать качество и расширять ассортимент услуг — например, посредством перехода на цифровую кинопроекцию — с целью усиления своих конкурентных позиций.