На сегодняшний день в связи с усложняющейся экономической ситуации встает вопрос сохранения стабильности банковской системы РФ и ее независимости. В этой связи следует изучить банковский контроль и надзор, выявить проблемы и определить их решение.

Ключевые слова : Центральный банк, государственное управление, банковское регулирование и надзор.

Today, the growing economic situation raises the question of maintaining the stability of the Russian banking system and its independence. In this regard, it is necessary to study banking control and supervision, identify problems and determine their solutions.

Keywords : Central Bank, public administration, banking regulation and supervision.

Согласно статье 56 закона «О Центральном банке Российской Федерации (Банке России)", Банк России — это орган банковского регулирования и банковского надзора [4].

Под банковским надзором следует понимать формирование, применение и контроль за соблюдением специальных правил и инструкций по осуществлению банковской деятельности.

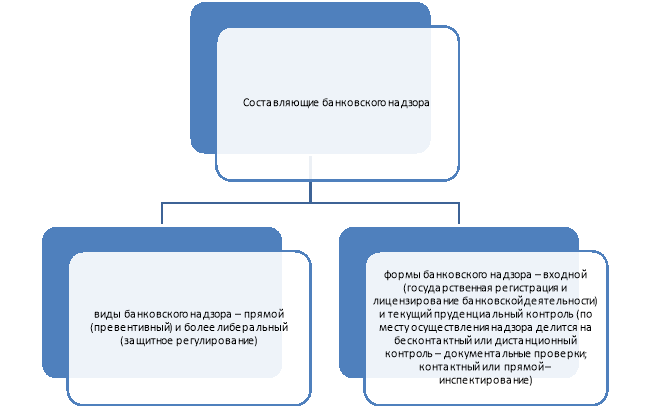

С позиции надзорной деятельности Банка России можно выделить следующие элементы банковского надзора:

Рис. 1. Составляющие банковского надзора

Существуют различные виды надзора в зависимости от его объекта — обслуживания средств бюджета, валютных операций, обеспечения ликвидности и др.

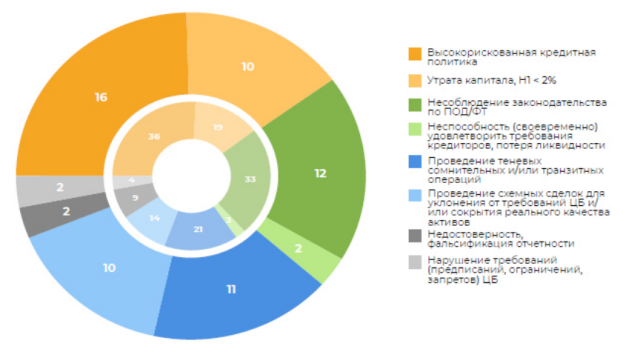

По результатам банковского надзора могут применяться специальные меры. Например, по итогам 2019 года с банковского рынка ушли 38 банков и 5 НКО. 24 банка и 4 НКО были лишены лицензии.

В результате число кредитных организаций составило 402. Среди причин, вызвавших санацию рынка, можно отметить:

кредитная политика, проводимая с высоким уровнем риска;

нарушение требований закона в сфере борьбы с легализацией дохода;

проведение сомнительных операций;

уклонение от исполнения требований регулятора;

снижение уровня собственного капитала (рисунок 2) [3].

Рис. 2. Количество упоминаний в пресс-релизах Банка России за 2019 год (внешняя диаграмма) и за 2018 год (внутренняя диаграмма)

Данные нарушения и последующий отзыв лицензии — это результат реализации контрольных полномочий Банка России и надзорного регулирования Банка России.

Данные о результатах реализации полномочий Банка России говорят о нестабильности финансового сектора экономики России. Для того, чтобы обеспечить стабильность банковского сектора страны, необходимо совершенствовать надзорную деятельность и банковское регулирование в стране.

На сегодняшний день можно выделить ряд проблем банковского регулирования. Из-за сложившейся ситуации в банковском секторе появилась тенденция ужесточения банковского надзора, что способствует повышению устойчивости банковской сферы, но снижает темпы экономического роста.

Стабильность банковской системы, несомненно, необходима. Именно в период кризиса, пандемии, острее всего реагируют кредитные учреждения. Поэтому их часто называют «универсальными проводниками экономически неблагоприятного заряда» [5].

Банкротство кредитной организации может привести к проблемам экономики субъекта страны или всего государства.

Для предупреждения банкротства производится санация согласно ФЗ от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)». Согласно данному закону, санация — это меры, которые предпринимаются собственником имущества должника для превенции банкротства и восстановления платежеспособности должника [1].

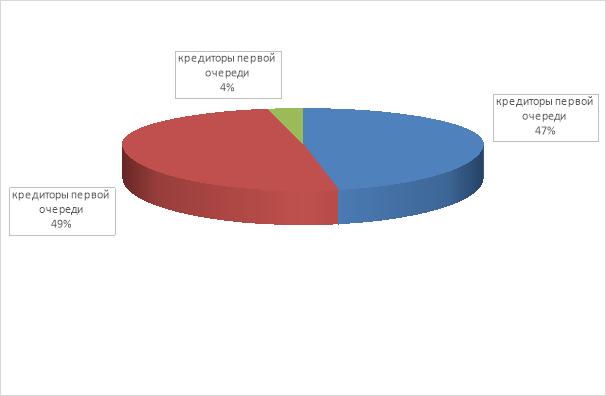

Если санация не проводится, то существует риск ликвидации и банкротства. На 2016 год в ЕГРЮЛ были внесены в связи с ликвидацией 1 660 кредитных организаций. Средний процент удовлетворения требований кредиторов составил (рис. 3):

67,6 % по кредиторам первой очереди,

70,9 % — для второй очереди;

5,8 % — третьей очереди.

Рис. 3. Степень удовлетворения требований

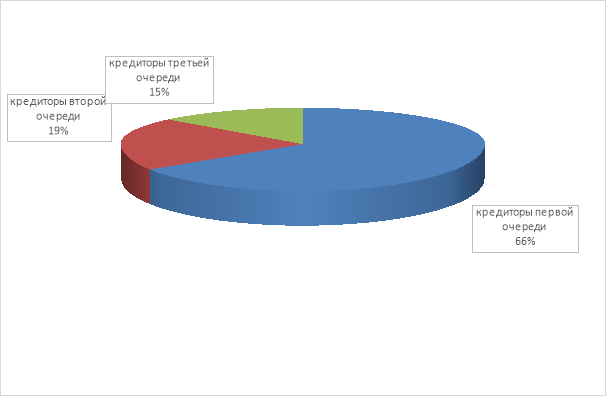

Недостатки в удовлетворении требований кредиторов вызваны низким качеством активов и процентом реализации — (13,1 %). В следующем году данные изменились (рис. 4) [2]:

Рис. 4. Степень удовлетворения требований

Часто банки, у которых наблюдаются финансовые проблемы в период кризиса, не применяют меры по финансовому оздоровлению или реорганизации.

Поэтому перед началом процедуры банкротства кредиторам причиняется моральный и имущественный ущерб, в том числе в результате злоупотреблений со стороны органов кредитных организаций и лиц, участвующих в деле о банкротстве.

Обычно банки в момент отзыва лицензии:

теряют клиентов;

теряют активы;

прекращают производство банковских операций;

обналичивают средства;

активы таких банков — это необеспеченные кредиты и векселя предприятий-фикций.

Рис. 5. Проблемы коммерческих банков

Можно отметить ситуацию, когда банк подает заявление о банкротстве уже после отзыва лицензии. В таком случае банк не обладает правовым статусом кредитной организации и, соответственно, специальными полномочиями в деле о банкротстве.

Судебная практика знает такие случаи. В деле № А40–74783/2015 арбитражные суды первой и апелляционной инстанций отказали во введении наблюдения по заявлению КБ «Мастер Банк». Арбитражный суд Московского округа в постановлении от 06 ноября 2015 г. указал следующее [6].

Согласно ФЗ «О несостоятельности (банкротстве) кредитных организаций» законодатель применяет термин «кредитная организация» в отношении находящихся в процедуре банкротства кредитных организаций. Если же лицензия отозвана, то кредитная организация обладает правосубъектностью за исключением прав и обязанностей, которые отменяются при отзыве лицензии.

Абзац 2 п. 2 ст. 7 ФЗ «О несостоятельности (банкротстве) кредитных организаций» исключений в отношении кредитных организаций, находящихся в процедуре банкротства, не включает.

Необходим ввод процедуры наблюдения, т. к. активные действия могут позволить в дальнейшем удовлетворить требования кредиторов.

Таким образом, Банк России — важнейший элемент регулирования банковской системы страны а, следовательно, является субъектом экономической безопасности государства. Направлением надзорной деятельности банка является увеличение прозрачности деятельности коммерческих банков с тем, чтобы права и интересы вкладчиков и инвесторов не были нарушены.

Эффективность банковской системы зависит от эффективности отдельных ее элементов, в т. ч. коммерческих банков, мер, принимаемых Центральным банком. Внешняя среда банковской системы формируется на базе нормативно-правового сопровождения деятельности банков. Для этого Центральный банк издает документы, например, положения, инструкции и др.

Банк России — это ключевое звено банковской системы, который является одновременно государственным органом и субъектом коммерческой деятельности. Банк России имеет исключительное право денежной эмиссии, защиты и устойчивости рубля. Банк России принимает меры по минимизации последствий кризисов и стабилизации экономики, анализирует рынок, способствует выходу банков из кризисных состояний.

Центральный банк — это государственный представитель, который осуществляет эмиссию наличных денег, организовывает обращение и изъятие из обращения на территории страны. Таким образом устроена денежная система Российской Федерации.

Таким образом, введение экономических санкций оказало существенное влияние на банковскую систему РФ, которое в долгосрочной перспективе может привести к возникновению серьезного кредитного кризиса по причине ограничения западными странами внешнего финансирования российских банков. По мнению руководителей многих отечественных банков, сотрудничество с банками стран АТЭС может значительно уменьшить негативные последствия от воздействия санкций на банковскую систему РФ.

Литература:

- Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»// СПС «Консультант Плюс»

- ЦБ проанализировал ликвидацию кредитных организаций за десять лет. [Электронный ресурс] URL:http://www.banki.ru/news/lenta/?id=9083502

- Чирков Д. А. Банк России как основной институт банковского надзора в Российской Федерации // В сборнике: Развитие современной науки: тенденции, проблемы, перспективы Материалы Международной (заочной) научно-практической конференции. Под общей редакцией А. И. Вострецова. 2020. С. 88–92.

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 20.07.2020) "О Центральном банке Российской Федерации (Банке России)" (с изм. и доп., вступ. в силу с 01.09.2020).

- Яковенко Е.В. Санация как мера предотвращения банкротства кредитных организаций // В сборнике: EUROPEAN RESEARCH сборник статей победителей X Международной научно-практической конференции: в 3 частях. 2017. С. 220-222.

- Постановление Арбитражного суда Московского округа от 06.11.2015 г. № Ф05-16301/2015 по делу № А40-74783/2015 // КонсультантПлюс: справ.-правовая система.