Различные вопросы эффективной финансовой системы в России и в частности государственного регулирования и надзора, а также поиска эффективных методов и механизмов обеспечения устойчивости банковской системы являются насегодня крайне актуальными. В развитии национальной экономики банковская система играет стратегическую роль. Поэтому вопросы, касающиесяразработки эффективных управленческих решений и формирования антикризисного регулирования банковской системы, очень важны на современном этапе. Регулирование в банковском секторе экономики должно базироваться на обеспечении двух основных условий, а именно: достижение финансовой устойчивости функционирования банковских учреждений на определенный промежуток времени (тактические цели) и поддержание финансовой стабильности банковского сектора как качественной характеристики в долгосрочной перспективе (стратегические цели).

Ключевые слова:банковская деятельность, банковская система, финансовая система, регулирование, банковский контроль, устойчивость банковского сектора

Банковская система РФ представляет собой совокупность элементов, находящихся во взаимосвязи. Сюда относятся: ЦБ, банковское законодательство со всей присущей инфраструктурой, кредитно-расчетные учреждения, коммерческие банки. Источники банковского законодательства РФ: российская конституция, международные договоры, нормативы банковского права, ГК РФ [1], федеральные законы, касающиеся банковского права, циркуляры, положения, инструкции и прочие подзаконные правовые акты.

Впервые понятие «О банках и банковской деятельности» было определено Федеральным законом, принятым 2-го декабря 1990 года. Определение таково: банковская система России — это совокупность кредитных организаций, филиалов и представительств иностранных банков [2].

Банковская система России состоит из двух уровней. Первый уровень — это Центробанк РФ. Второй уровень представлен банками и кредитными компаниями, иностранными банками и их представительствами, филиалами. Второй уровень банковской системы вместе с входящими в него кредитными организациями осуществляет проведение операций по кредитам, депозитное и расчетно-кассовое обслуживание клиентов и иных субъектов, вступающих с банками в экономические отношения. Банковская система устанавливает и обеспечивает правила совершения таких операций, как эмиссия (выпуск наличности), организация платежных оборотов, получение лицензии на банковскую деятельность. В юрисдикции банковской системы РФ — надзор за банками и прочими кредитными организациями, ведение учета и резервной политики, установка обязательных нормативов в их экономической деятельности.

На современном этапе развития банковского сектора одним из определяющих факторов влияния на механизмы государственного регулирования банковской деятельности является политика Центрального Банка России, который является основным субъектом обеспечения устойчивости банковской системы России. Регулирование деятельности банков осуществляется Центральным Банком России через систему банковского надзора с использованием соответствующего инструментария. От выбора приоритетных направлений государственного регулирования банковской деятельности зависит развитие и стабильность банковского сектора. При этом особенно важной задачей банковской системы государства должно быть обеспечение мобилизации денежных средств и их концентрации на приоритетных направлениях развития экономики, способствовать преодолению инфляционных и кризисных процессов, усилению кредитной и инвестиционной деятельности, стабилизации экономики государства в целом [6].

Несмотря на значительные достижения в исследовании вопросов оптимального построения системы банковского регулирования и механизмов государственного надзора с институциональной точки зрения, еще не найдено единого взгляда в теории и практике как в России, так и в развитых зарубежных странах оптимальных подходов к организационному построению механизмов регулирования финансовой и банковской деятельности, а также надзора. Дискуссионными остаются отдельные аспекты надзорно- регулирующей деятельности Центрального банка России.

Собственно это и определяет актуальность и практическую ценность анализа современного состояния банковской деятельности и совершенствования механизмов регулирования в России и эффективности системы банковского надзора с целью минимизации негативных последствий, обеспечения бесперебойного и стабильного функционирования системы банковских учреждений в целом и отдельных банков в том числе и повышение уровня доверия к банковской системе государства.

В каждой стране мира органы государственной власти существенно вмешиваются в деятельность банковского сектора экономики. Можно выделить два основных компонента влияния государства на функционирование банковских учреждений.

С одной стороны, государство пытается обеспечить стабильность банковской системы и безопасность деятельности банков проявляется в создании государственной системы гарантирования вкладов граждан, поддержке ликвидности, бесперебойности работы банковской системы через надлежащее выполнение функции «кредитора последней инстанции» центральным банком государства.

С другой, государство оказывает влияние, как на отдельные банки, так и на банковскую систему в целом через различные механизмы — устанавливая требования по поддержанию необходимого уровня капитала банков, показателей ликвидности, максимальных размеров рисков в деятельности банка, а также предоставляя органам банковского надзора полномочия по применению мер воздействия к банков, деятельность которых слишком рискованная [8].

Сущность государственного регулирования банковской деятельности заключается в том, что механизм регулирования осуществляется, прежде всего, в рамках банковской системы и выражается в воздействии центрального банка на коммерческие.

Целью государственного регулирования банковской сферы является поддержание устойчивости национальной банковской системы, предотвращение банкротства отдельных банков, поддержка конкуренции в банковской сфере, удовлетворение потребностей общества и клиентов банков в получении качественных банковских услуг.

Итак, основное влияние государства как регулятора макроэкономических процессов на банковскую систему осуществляется через центральный банк, выступающий главным органом государственного регулирования макроэкономических процессов с помощью денежно-кредитных методов.

Что касается банковского надзора, то Центральным банком России отлажена система ежедневного контроля показателей деятельности коммерческих банков, есть определенная практика взаимоотношений между банковским сектором и регулятором, создана надлежащая материально техническая база, необходимый штат профессиональных работников в системе Центрального банка России. То есть, созданы все необходимые предпосылки и возможности для осуществления эффективного надзора за банковским сектором [3].

По оценке Международного валютного фонда и Мирового банка от 31 марта 2016 года, сделанной на основании комплексного обзора российских банков, банковская система России является финансово устойчивой. Такая устойчивость стала результатом своевременной поддержки со стороныЦентрального банка РФ, позволившей банкам удерживать высокий уровень достаточности банковского капитала в условиях ухудшения качества кредитов и затормозившегося роста активов.

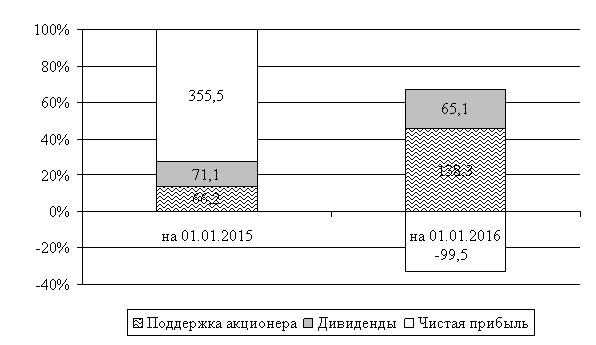

Для банковской системы 2015 год оказался непростым. В целом показатели работы банков оказались гораздо слабее, чем в 2014 году. В 2015 году прибыль банковского сектора упала на 80 %. Более того, банки получили чистый убыток в размере 99,5 млрд рублей (без учета поддержки акционеров и дивидендов) по сравнению с прибылью 2014 года в размере 355,5 млрд рублей (рисунок 1).

Рис. 1. Структура прибыли банковской системы, % Источник: [7]

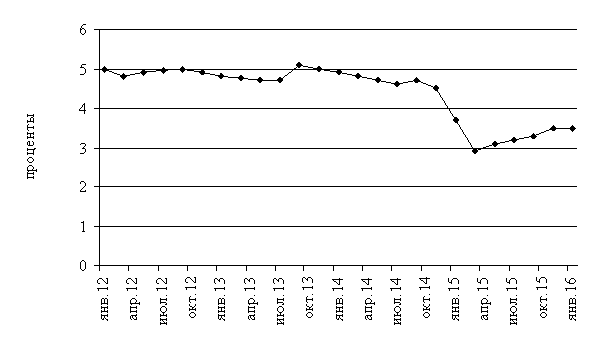

Чистая процентная маржа снизилась на 56 базисных пунктов до 3,55 % в декабре 2015 года по сравнению с декабрем 2014 года, а в течение года наблюдались и более низкие уровни (рисунок 2).

Рис. 2.Динамика чистой процентной маржи Источник: [7]

Два системообразующих банка оказались в топ-10 банков с самыми крупными потерями за 2015 год. Это «Россельхозбанк» (пятый по размеру активов) и «Газпромбанк» (третий по активам). Более того, «Внешэкономбанк», активы которого составляют 9 % от ВВП, сейчас нуждается в значительной поддержке со стороны правительства и ЦБ РФ.

Помимо высокой стоимости фондирования, вышеназванная тенденция к отрицательной прибыльности подпитывается еще двумя основополагающими причинами:

Во-первых, макроэкономическая ситуация: сокращение ВВП на 3,7 % в годовом выражении, неблагоприятная сырьевая конъюнктура, действия международных секторальных санкций, введенных против России, сокращение инвестиций и снижение потребления домохозяйств в совокупности приводят к стагнации роста активов, которые в 2015 году увеличились на 8 % (или же всего на 4 %, после поправки на валютную переоценку).

Рост кредитования физлиц был отрицательным с июля 2015 года (спустя всего три года после своего пика на уровне 42 % в 2012 году) и в конце 2015 года достиг -7 %. Рост кредитования юридических лиц не превышает 10 % (после поправки на валютную переоценку) с апреля 2015 года и продолжает снижаться [7].

Переход населения к сберегательной модели поведения выразился в росте доли дохода, направляемого на сбережения, которая составила в 2015 году 14,1 % против 7,1 % в 2014 году и 10 %, характерных для относительно стабильных 2011–2013 годов. В результате темпы роста депозитов населения в 2015 году достигли 17 % по сравнению с сокращением на 2 % в 2014 году (после поправки на валютную переоценку). Корпоративные депозиты, напротив, показали 4 % снижение по итогам января 2015 года против 23 % роста за аналогичный период 2014 года. Также нельзя не отметить тенденцию к концентрации клиентского фондирования в наиболее крупных банках ввиду масштабного отзыва лицензий у небольших банков: более 74 % роста вкладов частных лиц приходится на 15 крупных банков.

Во-вторых, качество банковских активов по-прежнему отражает сложную экономическую ситуацию.

У десяти из 20 ведущих банков сумма просроченных кредитов превышает 10 %, а у пяти — 15 % и более. Соотношение резервов к объему просроченных платежей по кредитам, составившее 1,15 в январе 2015 года, к январю 2016 года упало до 1,05 [7].

В 2015 году отчисления в резервы на возможные потери по ссудам в процентном выражении от общего объема выданных кредитов практически не изменились и составили 3,4 % по сравнению с 3,3 % в предыдущем году. Вышеупомянутые тренды в основном сохранялись в течение двух месяцев с начала 2016 года при небольшом замедлении прироста активов из-за ставшего отрицательным роста корпоративных депозитов (с учетом влияния обменных курсов) в январе и феврале.

ЦБ РФ предпринял несколько мер для поддержания показателя достаточности капитала банковской системы на высоком уровне:

Общее финансирование со стороны ЦБ РФ в 2015 году составило 1,7 трлн рублей. Из этой суммы 1,1 трлн получила двадцатка ведущих банков, в том числе 800 млрд — крупнейшие государственные банки. Воспользовавшись такой весьма ощутимой поддержкой в размере 2,8 % от ВВП, банки смогли улучшить коэффициент достаточности капитала с 11,82 % до 12,35 % (на 01.02.2016). Без такой помощи коэффициент мог бы упасть до 11,1 %. И хотя это превышало бы минимальный норматив, сейчас банкам особенно важно иметь некую «подушку безопасности» [7].

Дополнительная поддержка возникла в виде возможности с середины 2014 года избегать амортизации субординированных кредитов, что дало экономию в 779 млрд рублей. Еще 164 млрд рублей поступило из Фонда национального благосостояния.

Одновременно с этим ЦБ РФ продолжил работу по финансовому оздоровлению банковской системы, в результате которой рекордное количество банков — 93– лишились лицензий. Это позволило улучшить общие показатели банковской отрасли, а также способствовало усилению тренда к консолидации сектора. И если доля пятерки ведущих банков в 2015 году не изменилась, то совокупная доля двадцатки крупнейших банков выросла в 2015 году на 2 % и составила 77 %.

Помимо вышеуказанных шагов, ЦБ РФ финансирует «Агентство по страхованию вкладов» (АСВ), которое несет ответственность за санацию банков.

В 2015 году АСВ оказало поддержку 25 банкам, получившим 803 млрд рублей в состав своего капитала за счет выпущенных Правительством РФ облигаций федерального займа на сумму 1 трлн рублей в декабре 2014 года.

АСВ провело санацию 14 банков с общим объемом активов в 900 млрд рублей, предоставив сумму, равную 491 млрд рублей. Поскольку подобные выплаты превышают возможности государственной системы страхования, АСВ получило дополнительную поддержку от ЦБ РФ в размере 488 млрд рублей. Каждому проблемному банку АСВ выбрало санатора, изъявившего желание участвовать в такой процедуре. При этом оздоровляемый банк постепенно становится частью банка-санатора, получающего его активы и пассивы.

Наряду с этим АСВ продолжает выплачивать компенсацию до 1,5 млн рублей населению по вкладам в обанкротившихся банках. В 2015 году общая выплаченная сумма составила 369 млрд рублей.

ЦБ РФ продолжит играть важную роль в стабильности банковской системы, с точки зрения денежно-кредитной политики. Существует потенциал снижения процентных ставок, что позволит ослабить давление на банковскую систему. Также ЦБ РФ продолжает формировать законодательную базу для улучшения надзора за ключевыми банками и обеспечения их стабильности. Некоторые из разрабатываемых мер уже вступили в силу с 1 января 2016 года:

В конце 2015 года ЦБ РФ внес поправки в требования к внутренней отчетности, направленные на повышение их прозрачности. Например, теперь чистая прибыль или убытки банка не должны включать в себя поддержку со стороны акционеров или полученные дивиденды, которые следует представлять в отдельном разделе отчета о прибылях и убытках.

ЦБ РФ также изменил процедуру оценки риска активов в иностранной валюте при расчете коэффициента достаточности капитала. Благодаря повышению степени риска валютных активов по сравнению с прошлым годом, получаемый коэффициент достаточности капитала корректнее отражает уязвимость банка в условиях волатильного курса рубля. Такое изменение в методике в особенности повлияло на коэффициент достаточности капитала банков, у которых значительная часть активов деноминирована в иностранной валюте. С целью помочь этим банкам выполнить норматив по достаточности капитала минимальный уровень был понижен с 10 % до 8 %. Требуемый в Базеле уровень составляет 8 %.

С первого квартала 2016 года для повышения прозрачности положения банков и упрощения контроля ЦБ РФ ввел новое требование к ликвидности: коэффициент покрытия ликвидности (КПЛ). Облегчая банкам выполнение данного требования, с 23 февраля 2016 года ЦБ РФ одобрил кредитные линии для системообразующих банков на общую сумму в 600 млрд рублей. Предлагаемой поддержкой могут воспользоваться и менее крупные банки по запросу. В настоящее время требование установлено в объеме 70 % с поэтапным подъемом на 10 % в год и достижением 100 % в 2019 году. Указанное финансирование может утверждаться на один год с возможностью продления еще на один год на тех же условиях.

Вполне очевидно, что ЦБ РФ использует все средства для сохранения стабильности банковской системы. Особенно важно, что эти меры поддерживают доверие к ней населения, которому принадлежат около 30 % всех банковских пассивов, тем самым предупреждая дальнейший отток средств. Так банки получают возможность сохранить свои ключевые активы и повысить прибыльность [5].

Ключ к оптимизации регулирования банковской системы России — это оптимальный выбор сочетания пяти основных компонентов (регулирующие правила, надзор за их выполнением, вмешательство регулирующих органов в случае финансового бедствия внутри банка, рыночный контроль за деятельностью банков, структуры экономических стимулов). Путями оптимизации регулирования банковской системы России могут являться:

- Сочетание административных инструментов и экономических механизмов. Рыночные стимулы не должны заменяться административными инструментами: чрезмерная вера в рыночные стимулы, как тренд последних десятилетий, не оправдала себя, так как сегодняшний кризис не был вовремя предотвращен.

- Применение учета и контроля дополнительных косвенных эффектов от усиления действия отдельного компонента системы регулирования. Действия регулирующего органа могут не толь ко напрямую влиять на цель регулирования, но и воздействовать на остальные компоненты системы, тем самым создавая эффекты косвенного воздействия на цель регулирования.

- Одновременное использование сразу нескольких компонентов системы регулирования, позволяющее осуществить нивелирование косвенных эффектов от усиления действия отдельного компонента системы регулирования [4].

Таким образом, банковская система России — это совокупность кредитных организаций, филиалов и представительств иностранных банков. На современном этапе развития банковского сектора одним из определяющих факторов влияния на механизмы государственного регулирования банковской деятельности является политика Центрального Банка России. Для банковской системы 2015 год оказался непростым. В целом показатели работы банков оказались гораздо слабее, чем в 2014 году: снизились прибыль банков, чистая процентная маржа, высока доля просроченных кредитов. ЦБ РФ использует все средства для сохранения стабильности банковской системы: осуществляется финансирование банков, финансовое оздоровление банковской системы, финансирование «Агентства по страхованию вкладов», внесены поправки в требования к внутренней отчетности, направленные на повышение их прозрачности, изменена процедура оценки риска активов в иностранной валюте. От умения объединять различные компоненты регулирования банковского сектора будет зависеть эффективность регулирующего органа в разработке системы регулирования.

Литература:

- Гражданский кодекс РФ от 21 октября 1994 года (в ред. от 27.06.2012) // Собрание законодательства РФ. — 1994. — № 31.

- Федеральный закон от 02.12.1990 N 395–1 «О банках и банковской деятельности» (в ред. от 05.04.2016) [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document (дата обращения 24.06.2016)

- Курилова, А. А. Банковский менеджмент, его понятие и элементы / А. А. Курилова // Вестник НГИЭИ. — 2015. — № 5 (48) — С.78–83.

- Лысенко, М. В. Оценка деятельности банковского сектора экономики в современных условиях / М. В. Лысенко // Современные проблемы науки и образования. –2015. –№ 1. –С.632.

- Морина, Т. Банковский сектор России: устойчивость усилиями Центробанка [Электронный ресурс] / Т. Морина — Режим доступа: http://arb.ru/banks/analitycs/bankovskiy_sektor_rossii_ustoychivost_usiliyami_tsentrobanka-10003278/ (дата обращения 24.06.2016)

- Набиев, С. А. Общая характеристика банковской деятельности в системе

- административного управления / С. А. Набиев // Актуальные вопросы современной науки. — 2015. — № 43. — С.171–180.

- Обзор банковского сектора [Электронный ресурс]. — Режим доступа: http://www.cbr.ru (дата обращения 24.06.2016)

- Шагунова, М. А. Роль внутрибанковского контроля в деятельности коммерческого банка /М. А. Шагунова // Современные проблемы науки и образования. — 2015. — № 1–2. — С. 7.