Сущность кредитных отношений устойчива и неизменна. Так, кредит — это экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости в товарной или денежной форме. Кредит играет важнейшую роль в саморегулировании величины средств, необходимых для совершения хозяйственной деятельности. С помощью него предприятия имеют возможность воспользоваться в любой момент необходимой для эффективной работы суммой денежных средств. В силу широкого спектра практического применения вопросы кредитования актуальны не только для малого и среднего бизнеса, но и для корпораций.

В экономической литературе имеются разные представления о структуре банковского кредитного механизма.

Ю. П. Авдиянц считает, что «кредитный механизм выступает основным элементом кредитной системы» [1, c. 44]; при этом составляющие кредитного механизма автором не раскрываются.

В. А. Челноков выделяет следующие элементы: виды банковских кредитов в увязке с видами сетов, объектами кредитования, размером ссуд, способами погашения предоставленных ссуд, участием кредита в кругообороте средств [2].

Н. И. Валенцева предлагает другую структуру кредитного механизма, разделяя источники оборотного капитала на заемные и собственные. Данный исследователь разграничивает элементы по объектам кредитов, порядку аккумуляции средств на банковских счетах, по критериям изменения взаимоотношений банка и заемщика, методам кредитования [3]. В описанной структуре не нашли отражения заемщики и такие общие параметры кредита, как срок платежей, сумма кредита, расчетная ставка процента, залоги. Без этих элементов невозможно в настоящее время функционирование кредитного механизма. Механизм банковского кредитования предполагает учет специфики заемщиков. Об этом говорят Л. П. Кроливецкая, Г. Н. Белоглазова и другие авторы исследований [4].

На наш взгляд, наиболее полно составляющие указанного механизма раскрыты в работах В. С. Пашковского, который прежде всего включает в рассматриваемый объект участников кредитных отношений и дополняет механизм кредитными планами, режимами кредитования, порядком кредитования, видами ссудных счетов, процентными ставками [5].

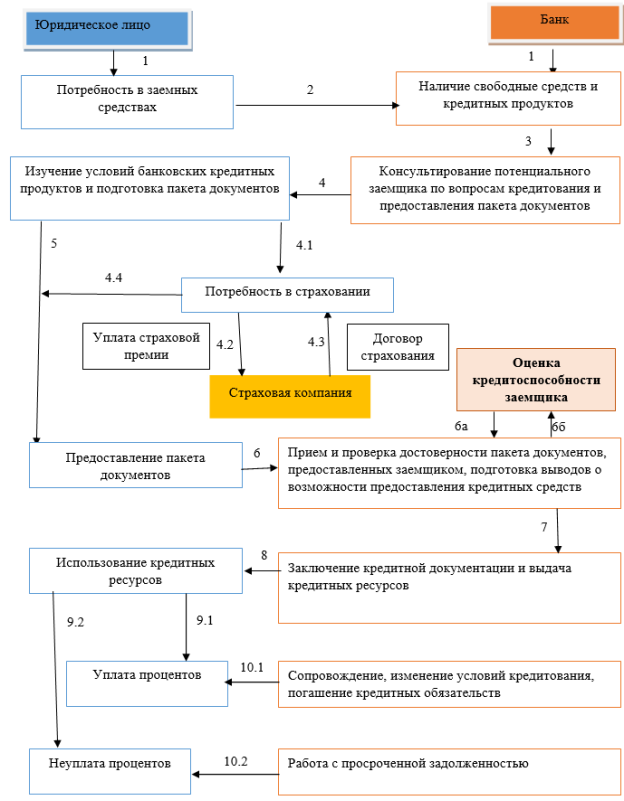

Процесс кредитования юридических лиц в разных коммерческих банках имеет свои особенности, но можно выделить и общие для всех банков этапы:

1) согласование основных параметров кредитной сделки;

2) сбор информации о потенциальном заемщике;

3) принятие банком решения о предоставлении кредита;

4) осуществление кредитного мониторинга.

На рисунке 1 представлен механизм кредитования юридических лиц в коммерческом банке.

На подготовительном этапе принимается решение о выдачи кредита юридическому лицу на основе заявки, включающей в себя всю необходимую для банка документацию, данные о финансовом состоянии предприятия, бизнес-план инвестиционного проекта (при наличии) и т. д. Как правило, мелкие и средние кредиты рассматриваются в рамках компетенции работников определенного кредитного отдела, а по крупным кредитам — на уровне кредитного комитета банка, который на основе заключений кредитных, юридических, аналитических служб и служб безопасности банка принимает окончательное решение с конкретными условиями кредитования.

В случае положительного решения банка следующим наступает этап оформления всей необходимой кредитной документации и непосредственно заключение кредитного договора между сторонами.

Заключительным является этап сопровождения кредита на протяжении всего срока кредитования. На данном этапе проводятся следующие мероприятия: организация контроля выполнения условий кредитного договора; организация грамотного юридического сопровождения кредита; минимизация всех возникающих в процессе кредитования рисков; внесение изменений в условия кредитного договора по инициативе заемщика или банка.

Рис. 1. Механизм кредитования юридических лиц коммерческим банком

Крайней мерой со стороны банка является выставление требований о полном досрочном погашении кредита. Данная ситуация возможна при выявлении следующих нарушений: несвоевременный возврат долга или процентов; нецелевое использование кредита; неудовлетворительное хранение залога; выявление случаев реализации залога; несвоевременное предоставление баланса и других форм отчетности.

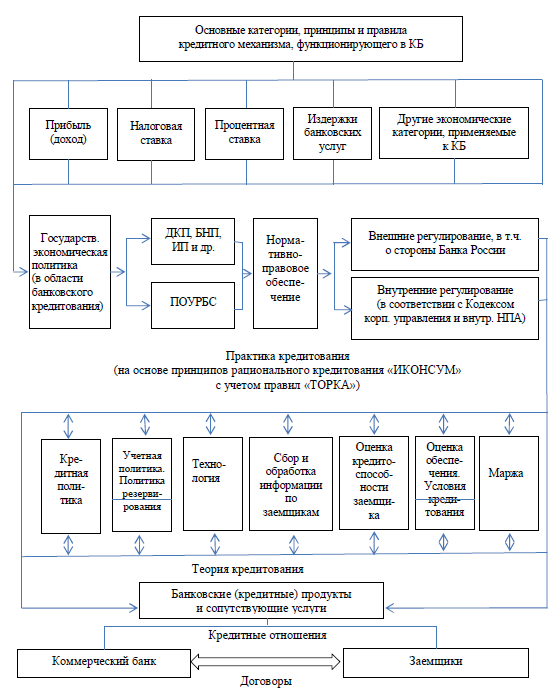

Согласно последним исследованиям, проводимым Н. В. Фадейкиной и Н. Т. Стрельцовой кредитный механизм должен функционировать в соответствии с принципами рационального кредитования, которые они обозначают аббревиатурой «ИКОНСУМ» (подобно западной «CAMPARI») [6–8]:

И — информация о заемщике (его характеристика);

К — кредитоспособность (способность к возврату кредита);

О — обеспечение кредита;

Н — назначение или цель кредита;

С — сумма (объем) кредита;

У — условия кредита;

М — маржа или доход для некоммерческих организаций.

Кроме того, они убедительно доказывают, что развитие кредитования должно осуществляться в соответствии с правилами «ТОРКА» (Т — технология, О — ослабление, Р — уровень риска, К — конкуренция за клиентов, А — адекватность капитала), учитывающими изменения финансовой среды и состояния финансового рынка (рисунок 2).

Рис. 2. Кредитный механизм с использованием принципов «ИКОНСУМ» с учетом правил «ТОРКА»

Такой подход позволит оптимизировать риски и создать кредитный продукт, условия которого будут максимально подходящими как для заемщика, так и для коммерческого банка.

В настоящее время взаимоотношения, возникающие между коммерческим банком и его клиентами, в том числе представителями крупного бизнеса, в России регламентируются нормативно-правовыми актами федерального уровня, а также локальными актами самого коммерческого банка, содержание которых не должно противоречить нормам действующего законодательства. К федеральным нормативным документам, определяющим кредитные отношения между коммерческим банком и его клиентом, являются Гражданский кодекс РФ, федеральный закон от 02.12.1990 № 395–1-ФЗ «О банках и банковской деятельности», а также акты Центрального банка РФ.

Анализ банковского сектора за 2018–2019 гг. показал, что в 2019 году портфель кредитов крупному бизнесу сократился на 2 % (рисунок 3), что было обусловлено как слабым ростом экономики, так и активным развитием долгового рынка ценных бумаг.

![Динамика выданных кредитов крупному бизнесу российскими коммерческими банками, 2016–2019 гг. [9]](https://articles-static-cdn.moluch.org/articles/j/71900/images/71900.003.png)

Рис. 3. Динамика выданных кредитов крупному бизнесу российскими коммерческими банками, 2016–2019 гг. [9]

Крупному бизнесу было выгоднее привлекать фондирование на долговом рынке, чем в банках. Среди банков, занимающих наибольшую долю на рынке корпоративного кредитования, можно выделить стабильных лидеров: ПАО «Сбербанк России», ПАО «Банк ВТБ», АО «Банк ГПБ», АО «Россельхозбанк», АО «Альфа-банк», ПАО «Московский кредитный банк» и АО «НКО НКЦ».

Говоря о перспективах развития как банковского сектора в целом, так и корпоративного кредитования, следует отметить, что по мнению экспертов, в краткосрочной перспективе рассматривается умеренно негативный сценарий, в соответствии с которым предполагается снижение среднегодовой цены на нефть марки Brent до 40–45 долл. за баррель. Ослабление курса национальной валюты на фоне слабых котировок нефти приведет к ускорению инфляционных процессов и превышению таргета, установленного Банком России в 4 %. В результате, ключевая ставка может быть повышена на 1–1,5 п.п. до конца 2020 года, а темпы роста российской экономики замедлятся до околонулевых значений. Данный прогноз является наиболее вероятным. Ключевые финансовые показатели банковского сектора в этом случае оцениваются следующим образом (таблица 1).

Таблица 1

Ключевые финансовые показатели банковского сектора при реализации умеренно негативного сценария [9]

|

Показатель |

01.01.2019 |

01.01.2020 |

01.01.2021 (прогноз) |

|

Активы, млрд. руб. |

94 084 |

96 581 |

98 000 |

|

Темп прироста, % |

10,4 |

2,7 |

1,5 |

|

Кредиты крупному бизнесу, млрд. руб. |

29 157 |

29 040 |

28 500 |

|

Темп прироста, % |

12 |

-0,4 |

-1,9 |

|

Чистая процентная маржа, % |

4,4 |

4,1 |

3,9 |

|

Стоимость риска (корпоративное кредитование), % |

1,1 |

1,4 |

1,5 |

|

Прибыль до налогов (без МСФО 9), млрд. руб. |

1 345 |

1 600 |

1200–1300 |

|

ROE (по прибыли до налогов без МСФО 9), % |

13,8 |

14,6 |

10–11 |

Итак, согласно прогнозным значениями развития банковского сектора в области корпоративного кредитования в ближайшей перспективе предвидится сокращение этого сегмента рынка. Так, на 01 января 2021 года прогнозируется сокращение объемов выданных кредитов крупному бизнесу до 28 500 млрд. рублей, что на 1,9 % меньше, чем годом ранее (01.01.2019). Также эксперты считают, что снизится доходность банков не только в кредитовании крупного бизнеса, но и в целом с 14,6 % в 2019 году до 10–11 % к 2020 году. Следует отметить и рост стоимости риска при корпоративном кредитовании с 1,1 % в 2018 году до 1,5 % к 2020 году.

Литература:

- Авдиянц Ю. П. Кредит и повышение экономической эффективности производства (вопросы теории и методологии) [Текст] / Науч-исслед.фин.ин-т. Москва: Финансы, 1972. — 167 с.

- Челноков В. А. Банки: букварь кредитования. Технология банковских ссуд. Околобанковское рыночное пространство [Текст] / В. А. Челноков. Москва: Антидор, 1996.

- Валенцева Н. И. Кредитный механизм и его составные элементы [Текст]: учеб.пособие. Москва, 1987. — 56 с.

- Белоглазова Г. Н., Кроливецкая Л. П. Банковское дело. Организация деятельности коммерческого банка [Текст]. Москва: Юрайт: Высш.образование, 2016. 424 с.

- Пашковский В. С. Кредитно-расчетный механизм в системе управления отраслью [Текст]. Москва: Финансы, 1980. — 175 с.

- Фадейкина Н. В. Методологические основы регулирования деятельности негосударственных финансовых институтов [Текст]: дис. д-ра экон. наук. СПб.: Санкт-петербургский государственный университет экономики и финансов, 1996. 809 с.

- Стрельцова Н. Т., Фадейкина Н. В. Функционирование кредитного механизма в рыночных условиях [Текст] // Сборник научных трудов по материалам межрегиональных научно-практических конференций и научных сессий. Новосибирск: СИФБД. 2000. С. 17–35.

- Фадейкина Н. В., Стрельцова Н. Т. Теория кредита [Текст]: учеб.-метод. пособие. Новосибирск: СИФБД. 2001. 56 с.

- Ежемесячный выпуск рэнкингов банков РА «Эксперт» на 01.05.2020, [Электронный ресурс]. — Режим доступа https://www.raexpert.ru/rankingtable/bank/monthly/may2020/tab5 (дата обращения: 10.06.2020).

- Кожекина Л. Прогноз банковского сектора на 2020 год: весеннее обострение/ Л. Кожекина, Р. Коршунов, А. Сараев. [Электронный ресурс]. — Режим доступа https://www.raexpert.ru/docbank/cf4/5c7/39a/78739959c5ea46be88a6857.pdf (дата обращения: 10.06.2020).