Развитие в Казахстане основ экономического рынка обновило задачи управления финансовыми потоками, как на национальном уровне, так и в отношении отдельных регионов, а также компаний в различных секторах экономики.

Налоговые платежи генерируют один из крупнейших по размеру и степени охвата участников денежных потоков финансовой системы страны. Успешность и надежность функционирования государства в целом и каждого его гражданина зависит от достаточности, регулярности и стабильности этого потока. Налоговые вычеты для финансирования бизнеса также важны. Все знают, насколько важно уменьшить налоговое бремя для бизнеса. Поэтому судьба компании, возможность ее роста и развития часто зависят от грамотного профессионального решения с учетом налоговых последствий.

Характеристики, присущие налоговому процессу и его значение для национальной экономики и бизнеса, требуют распределения налогового бремени в качестве самостоятельного научного и практического руководства.

В области науки и бизнеса эта ориентация еще не получила широкого распространения. Тем не менее уже можно привести определенное количество работ, в которых была сделана определенная оговорка в отношении теоретических и методологических основ управления налоговым бременем применительно к различным уровням управления. Понятие «управление налоговым бременем» и «управление налоговой нагрузкой» [1,2,3] введены в научно-практический оборот.

Налоговый менеджмент, представленный большинством исследователей, как особый научно-практический процесс, направленный на гарантирование законодательного режима функционирования налогового механизма, огромен по содержанию, цели и организации. В последние годы был проведен ряд исследований и опубликованы научные статьи известных экспертов из стран ЕАЭ по проблемам управления налоговым бременем [4–5].

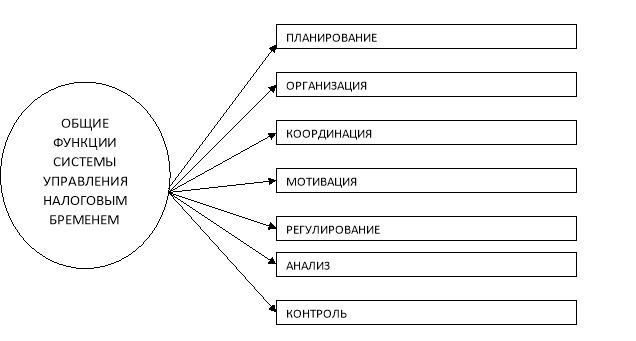

Неоднозначность налогового менеджмента определяется многими причинами: сложностью его объекта управления, ориентацией на реализацию многочисленных функций управления (планирование, регулирование, организация, контроль и анализ), многоуровневым и многомерный характер системы управления налогами в стране.

Система управления налоговым бременем имеет общие функции с аналогичными системами управления (см. Рис. 1).

Рис. 1. Функции управления налоговым бременем

Основными функциями процесса управления налоговой нагрузкой являются: налоговое планирование; разработка методов и методов учетной политики, бухгалтерского учета, контроля за достоверностью налоговых расчетов, снижение налоговых рисков, оценка эффективности принципов и методов налогового и бухгалтерского планирования. Результатом процесса является организация правильного и достоверного расчета налогов, обеспечение оптимального баланса налоговой нагрузки в соответствии с целями и задачами организации.

Исходя из вышеизложенного, мы можем сделать вывод, что процесс управления налоговым бременем в организации представляет собой непрерывный процесс управления, который является неотъемлемой частью общего организационного операционного процесса и представляет собой комплекс мероприятий, направленных на то как осуществлять налоговое планирование, разрабатывать учетную политику, организовывать налоговый учет. Конечная цель этого процесса — создать эффективную систему управления налоговым бременем, его цикл управления.

Цикл налогового управления представлен на рисунке 2.

Рис. 2. Цикл налогового менеджмента

Основными целями внедрения управления налоговым бременем организации являются разработка интегрированной системы управления налоговыми расходами в организации, которая предлагает сочетание оптимального налогового бремени и достижения стратегических целей создания организации. Таким образом, говоря об управлении налогами на организационном уровне, мы должны говорить о научно обоснованной и практически целостной системе управления налогами, которая реализуется двумя взаимосвязанными элементами: налоговым планированием и налоговым учетом и обеспечивает эффективный финансовый контроль, в том числе управление налоговыми расходами.

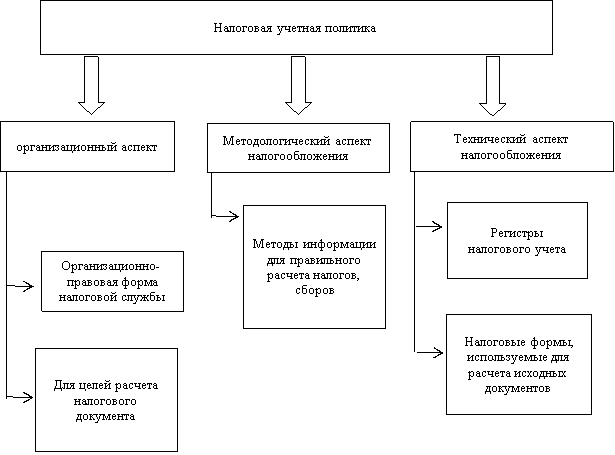

Рис.3. Структура аспектов налоговой учетной политики (по материалам [6])

Одной из основных задач организации в настоящее время является разработка налоговой учетной политики соответствующей задаче управления налоговым бременем. Налогоплательщик (налоговый агент) самостоятельно разрабатывает и утверждает политику налогового учета в соответствии с пунктом 4 статьи 56 Налогового кодекса Республики Казахстан. Организационные, технические и методологические аспекты налогового учета должны быть установлены и обоснованы при формулировании учетной политики (Рис. 3).

Основной проблемой налоговой системы Республики Казахстан является сложность с налоговой отчетностью, ее составлением, составлением и сдачей в налоговые органы. Как следствие, система налогообложения должна рассматриваться комплексно в рамках системы государственного налогообложения и налогового учета на предприятиях до подготовки и представления налоговых отчетов в налоговые органы. В условиях глобализации бухгалтерского учета и отчетности, эффективность и точность налоговой отчетности является важным аспектом экономики в целом.

Любое конкретное решение имеет в своей основе цель. Эффективность фискальной политики организации проявляется через результат и ее соответствие цели рационализации налогового бремени в целях повышения эффективности финансово-хозяйственной деятельности. Результат можно определить, как цель после применения средств для ее достижения — методов. Таким образом, эффективность фискальной политики организации во многом определяется методами, выбранными для реализации целей, поставленных в процессе деятельности [6].

Говоря о фискальной политике компании в рамках общей финансовой политики, мы условно разделили процесс ее развития в несколько этапов, одним из которых является выбор методов налоговой политики. Можно проследить взаимосвязь между процессом выбора методов налогового планирования в бизнесе и суммой налогового бремени.

Во-первых, речь идет о явной зависимости. Другими словами, чем тяжелее налоговая нагрузка на хозяйствующего субъекта, тем больше он должен применять сложные методы. Во-вторых, речь идет о косвенной зависимости. Поскольку процесс разработки налоговой политики организации является сложным, можно проследить следующие отношения. Процесс предпочтения определенных методов налоговой политики в бизнесе зависит от типа разрабатываемой налоговой политики, выбор которой зависит от типа и степени экономической активности, режима налогообложения и т. д.

Таким образом, отдавая предпочтение определенному решению (при выборе вида деятельности или налогового режима, действующего в определенном бизнес-контексте), которое во многом зависит от размера налогового бремени, мы будем использовать методы, наиболее подходящие для выбранного типа налоговой формы.

Мы классифицируем налоговую политику организации на три типа:

– консервативная фискальная политика организации,

– умеренная фискальная политика организации,

– активная налоговая политика организации.

Рассмотрим консервативную фискальную политику.

Благоразумная налогово-бюджетная политика характеризуется правильным расчетом налогов и их своевременной уплатой в соответствии с установленными законом сроками, что гарантирует отсутствие жалоб от налоговых органов в виде взыскания задолженности, пени и процентов. Элементами консервативной налоговой политики являются: налоговый календарь, соответствующие учетные и бухгалтерские записи, документально оформленные положения с точки зрения учетной политики. Этот тип налоговой политики обычно выбирают небольшие организации с низким налоговым бременем (до 30 %, рассчитанных как отношение налоговых платежей к добавленной стоимости), а также компании, работающие в специальных налоговых режимах. которые не определяют необходимость применения сложных налоговых методов [8].

Активная налоговая политика относится к высшему уровню и должна использоваться средними и крупными предприятиями, у которых налоговые издержки представляют собой значительную часть общих финансовых потоков (крупные налогоплательщики применяют данный вид налоговой политики уже при 20 %). Активная налоговая политика предполагает наличие существенных затрат:

– на образование специализированных подразделений, ориентированных на цели налоговой оптимизации;

– на оплату высококвалифицированных специалистов в области налогообложения, финансового менеджмента и юриспруденции;

– на формирование разветвленной сети дочерних предприятий.

Методы налоговой политики, характерные для активной налоговой политики, обозначены на рисунке 4.

Рис. 4. Влияние налоговой нагрузки на выбор метода налогового планирования

К общим методам налоговой оптимизации относятся различные методы, методы ситуационного анализа, микробалансов, комбинированный метод балансов, позволяющий применять налоговое планирование. К специальным методам оптимизации налогового бремени относятся: метод замены отношений, метод разделения отношений, методы с отсрочкой платежа, оффшорный методы ухода от налогов, методы сокращения налогообложения и т. д.

В ходе осуществления налогового бюджетирования необходимо выделять налоговый бюджет, это дает возможность сосредоточить внимание на реализации общей финансовой стратегии, а не на отдельных мероприятиях, связанных с рационализацией налоговых платежей. Такой подход исключит возможность принятия сиюминутных решений, противоречащих общей финансовой политике (даже, несмотря на кратковременное уменьшение налоговых платежей). Однако само по себе составление налогового бюджета эффективно лишь в рамках общей системы финансового бюджетирования. Так, например, как один из операционных бюджетов он должен координироваться с бюджетом движения денежных средств.

Подводя итог вышесказанному, хочется отметить следующее. В процессе рассмотрения проблемы выбора хозяйствующим субъектом методов формирования и реализации эффективной налоговой политики организации, нами было выяснено, что на данный процесс оказывает влияние величина налоговой нагрузки: размер налогового бремени влияет на выбор вида налоговой политики, который, в свою очередь, предполагает использование определенных методов (отвечающих реализации целей, поставленных в рамках определенного вида налоговой политики). Это очередной раз доказывает тот факт, что управление налоговым бременем является одним из ведущих условий разработки налоговой политики предприятия.

Литература:

- Мельник Д. Ю. Налоговый менеджмент. — М.: Финансы и статистика, 2018. — 352 с.

- Галимзянов Р. Ф. Управление налогами на предприятии. –Уфа: Эксперт, 2018. — 349 с.

- Дуканич Л. В. Налоги и налоговый менеджмент. — Ростов н/Д: Феникс, 2018. — 605 с.

- Кожинов В. Я. Налоговое планирование. — М.: ФПК, 2017. — 216 с.

- Нурумов А. А. Налоги Республики Казахстан и развитых стран: учебное пособие. — Алматы, 2005. –94 с.

- Сейтбекова С. Т. Организационно-методические аспекты налогового учета и аудита: дис. … канд.экон.наук: 08.00.12. — Алматы, 2006. –133 с.

- Юсупов У. Б. Совершенствование организации налогового учета в Республике Казахстан // Actual Problems of Economics. — 2012. — № 5(131).– С. 495–502.

- Суворова С. П., Панкратова Л. А., Ханенко М. Е. Концепция внутреннего аудита в системе управленческих задач организации. — 2012. — С.52–63.