В статье автор пытается определить тенденции развития фармацевтического рынка.

Ключевые слова: тенденции фармацевтического рынка, коммерческий сегмент, охват врачей, доля компаний, государственный сегмент, покупательская способность.

Для фармацевтического рынка и всех его участников 2018 год был довольно сложным. Как с экономической стороны, так и в вопросах государственного регулирования. Снижение покупательской способности населения, уменьшение реальных денежных доходов — все это явилось одним

из факторов низких темпов роста потребления лекарственных препаратов. Такая динамика привела к тому, что все участники товаропроводящей цепочки — производители, дистрибьюторы, аптечные сети — стали пересматривать свои взаимоотношения, чтобы сохранить прибыль хотя бы на уровне прошлых лет. Крупнейшие дистрибьюторы страны объявили о переходе на обеспечение товарного кредита. Производители также пытаются изменить взаимодействие с аптеками: они предлагают преференции для своего товара в рознице. [1]

Российский фармацевтический рынок имеет две составные части: государственный и коммерческий сегменты.

Государственная часть рынка фармацевтики занимается аптечными продажами лекарственных препаратов по программе дополнительного лекарственного обеспечения, которая заключается в снабжении необходимыми лекарственными средствами граждан, имеющих право на получение государственной социальной помощи в виде совокупности социальных услуг на основании выписанного врачом или другим уполномоченным лицом рецепта. Государственный сектор — объём рынка, обеспеченный государственными деньгами: госпитальные закупки, льготное лекарственное обеспечение (включая программы ВЗН, ОНЛС) и региональная льгота — занимает около 31 % объёма рынка лекарств.

Политика правительства в сфере государственного обеспечения лекарствами населения остаётся стабильной, и статьи, носящие социальный характер, не сокращаются. [2]

Коммерческий занимает наибольшую долю в структуре объемов продаж в стоимостном и натуральном выражении, а также представляет собой наибольшее число предпринимателей, входящих в данный сектор. Аптечный сегмент лекарственных препаратов всегда был и остается по сей день драйвером развития фармацевтического рынка. Поэтому любые инновации и возможные изменения оцениваются участниками рынка в первую очередь по влиянию именно на этот сегмент.

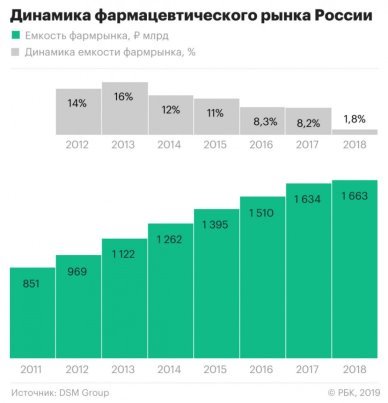

Так как рост российского фармацевтического рынка практически остановился, рассмотрим динамику с 2011 по 2018 год.

Динамика фармацевтического рынка России представлен на рис.3.

Рис. 1. Динамика рынка фармацевтики за 2011–2018 гг.

За последние пять лет рост фармацевтического рынка замедлился в шесть раз. В 2018 году его объем достиг 1,7 трлн руб., рост к прошлому году составил всего 1,8 %, согласно расчетам аналитической компании DSM Group (есть в распоряжении РБК). За год до этого рынок вырос на 8,2 %, а за пять лет — он рос примерно на 16 % ежегодно.

Все эти годы он рос в основном за счет коммерческого сегмента — продаж лекарств обычным потребителям, поясняет генеральный директор DSM Group.

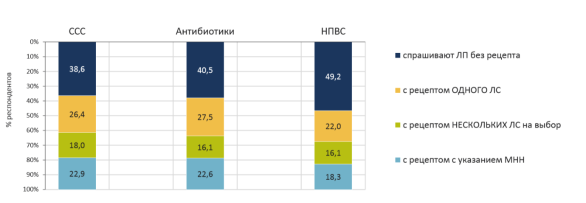

Обзор популярности препаратов в Московской области представлен на рис.2.

Рис. 2. Обзор популярности препаратов в Московской области

Анализируя график видим, что основная доля препаратов приходится на лекарства, которые реализуются без рецепта (в 2016 г. их доля составляла — 38,6 %, в 2017 г. — 40,5 %, в 2018 г. — 49,2 %). Их рост за три года составил 10,6 %. Наименьшая доля реализации фармацевтических препаратов приходится на препараты, реализуемые с рецептом по указанию МНН. В 2016 г. их доля составляла — 22,9 %, в 2017 г. — 22,6 %, в 2018 г. — 18,3 %). Их снижение за три года составило 4,6 %.

Ценовосприятие — немаловажный фактор. К примеру, медикаменты, стоимость которых не превышает 100 руб. воспринимаются россиянами, как легкодоступные. Ассортимент товаров ценой 100–300 руб. в аптеке также удовлетворяет потребителя.

Не последним фактором в реализации препаратов в Московской области приходится на лояльность врачей к фармацевтическому предприятию и их желание сотрудничать с ними.

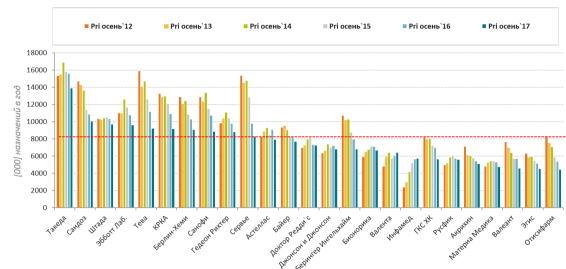

На рисунке 3 представлены назначения врачей от фармацевтических предприятий за 2012–2017 гг.

Рис. 4. Назначения врачей ТОР 20 компаний

Согласно рисунку 4, наибольшая доля препаратов приходится на компании Такеда и Тева, а наименьшее на Материа Медика и Инфрамед.

Акрихин также находится в последних рядах, что говорит о неудовлетворенности в сотрудничестве врачей с компанией.

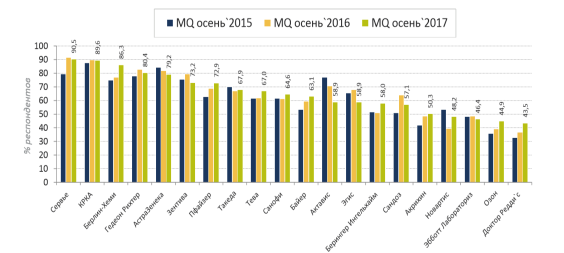

Далее на рисунке 5 рассмотрим охват врачей визитами медицинских компаний различных компаний.

Рис. 5. Охват врачей визитами МП. ТОР-20

Анализируя охват врачей видим, что Сервье занимает 90,5 %, второе место занимает KPKA — 89,6 %, а третье место занимает Берлин-Хеми — 86,3 %, акрихин занимает всего лишь 16е место и его доля 50,3 %.

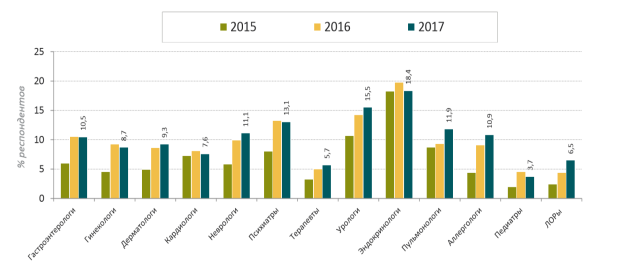

Также проведем анализ по удаленности с контактами по различным категориям врачей.

Рис. 6. Доля удалённых контактов в структуре визитов

Анализируя рисунок 6, видим, что Эндокринологи наиболее отдалены — их коэффициент составляет 18,4, второе место составляют психиатры — 13,1, а наименьшая удаленность — педиатры — 3,7. [3]

В ноябре 2019 года на аптечном рынке России присутствовало 945 фирм- производителей лекарственных препаратов. ТОП-10 компаний по объёму продаж представлен в таблице 1.

Таблица 1

TOП-10 фирм-производителей ЛП по стоимостному объёму продаж вРоссии вноябре 2019 года

|

Рейтинг |

Фирма-производитель |

Стоимостной объём, млн руб. |

Доля,% |

Прирост,% Ноябрь 2019 / Октябрь 2019 | |

|

Октябрь 2019 |

Ноябрь 2019 | ||||

|

1 |

1 |

Bayer |

4 136,3 |

4,6 % |

1,4 % |

|

4 |

2 |

Sanofi |

3 297,8 |

3,7 % |

-3,0 % |

|

3 |

3 |

Novartis |

3 226,1 |

3,6 % |

-7,5 % |

|

2 |

4 |

Отисифарм |

3 065,6 |

3,4 % |

-15,0 % |

|

5 |

5 |

Teva |

2 945,6 |

3,3 % |

-3,0 % |

|

6 |

6 |

Servier |

2 772,6 |

3,1 % |

-6,1 % |

|

7 |

7 |

KRKA |

2 618,3 |

2,9 % |

-3,1 % |

|

8 |

8 |

GlaxoSmithKline |

2 599,8 |

2,9 % |

-2,6 % |

|

10 |

9 |

Berlin-Chemie |

2 346,2 |

2,6 % |

0,2 % |

|

9 |

10 |

Gedeon Richter |

2 260,3 |

2,5 % |

-4,6 % |

|

Общая доля ТОП-10 |

29 268,6 |

32,6 % | |||

Состав ТОП-10 компаний-производителей, лидирующих по объёмам продаж на коммерческом рынке ЛП, в ноябре 2019 года по сравнению с октябрём изменился в плане расстановки «игроков».

В тройку лидеров вошли компании Bayer, Sanofi и Novartis. В ноябре только производитель Bayer, возглавляющий рейтинг, продемонстрировал увеличение реализации на 1,4 %.

Рейтинг, как и месяцем раннее, возглавляет немецкий производитель Bayer с долей 4,6 %. Продажи корпорации выросли на 1,4 %. Положительную динамику компании обеспечили стимулятор репарации тканей «Терафлекс» (+10,3 %), широкая линейка средств для лечения геморроя «Релиф» (+7,2 %), представленная ректальными суппозиториями, кремами и мазями, антацидное средство «Ренни» (+6,1 %).

Французская фармацевтическая корпорация Sanofi отметилась снижением объёма реализации на 3,0 %. Несмотря на это производитель поднялся на второе место с 4-й строчки. Вес производителя на рынке ЛП вырос на 0,1 % — до 3,7 %. Отрицательная динамика фирмы обусловлена падением объёма реализации бренда «Лазолван» (-10,5 %), включающего назальные средства и препараты от кашля, гепатопротекторного средства

«Эссенциале» (-10,1 %), антикоагулянтного средства прямого действия «Клексан» (- 6,8 %).

Компания Novartis (доля 3,6 %) удерживает 3-ю позицию; снижение продаж на 7,5 % в большей мере произошло за счёт падения реализации противогрибкового средства

«Экзодерил» (-24,5 %), муколитика «АЦЦ» (-17,3 %), а также комбинированного антибиотика «Банеоцин» (-14,9 %).

Максимальный темп снижения показала отечественная корпорация «Отисифарм» (- 15,0 %) благодаря падению продаж средства от кашля «Коделак» (-35,3 %), препарата магния «Магнелис» (-30,8 %) и противовирусного препарата «Арбидол» (-30,4 %).

Таким образом можно сделать вывод, что несмотря на то, что за последние пять лет рост фармацевтического рынка замедлился в шесть раз, в рост к прошлому году составляет 1,8 %. Такая тенденция наблюдается за счет коммерческого сегмента. Наибольшая доля препаратов приходится на компании Такеда и Тева, а наименьшее на Материа Медика и Инфрамед. В тройку лидеров вошли компании Bayer, Sanofi и Novartis. В ноябре только производитель Bayer, возглавляющий рейтинг, продемонстрировал увеличение реализации на 1,4 %. [4]

Литература:

- Метка: фармацевтический рынок// gmpnews.ru. URL: https://gmpnews.ru/tag/farmacevticheskij-rynok/ (дата обращения: 11.02.2020).

- https://alpharm.ru // alpharm.ru. URL: ФАРМАЦЕВТИЧЕСКИЙ РЫНОК РФ, АПРЕЛЬ 2019 Г., ЯНВАРЬ-АПРЕЛЬ 2019 Г. (дата обращения: 11.02.2020).

- Фармацевтический рынок // kommersant.ru. URL: https://www.kommersant.ru/theme/1151 (дата обращения: 11.02.2020).

- Фармацевтический рынок. Результаты и итоги // dsm.ru. URL: https://www.dsm.ru/marketing/free-information/analytic-reports/ (дата обращения: 11.02.2020).