Российский фармацевтический рынок сохраняет тенденцию одного из самых быстрорастущих рынков мира.В 2014 г. снизились доли показателей импорта лекарств как в денежном (на 13 %), так и в натуральном выражении (на 6,7 %).Основными устойчивыми странами-экспортерами российской лекарственной продукции являются Казахстан (25 %) и Узбекистан (19 %).Эксперты прогнозируют положительную динамику развития отечественной фармацевтической промышленности и рынка в период экономического кризиса и санкций за счет стимуляции правительством РФ программ по импортозамещению.

Ключевые слова: фармацевтический рынок, импортозамещение, экономический кризис.

В последние несколько лет состояние отечественного рынка фармацевтической продукции характеризуется двумя основными чертами: преобладанием устаревших лекарственных препаратов (ЛП), а также предельно высокой долей импорта [3]. Доля современных высокотехнологичных препаратов все еще минимальна, а производство собственных субстанций в России практически прекращено [5].

Обеспечение населения современными, эффективными и безопасными ЛС служит важным индикатором благосостояния нации, а модернизация фармацевтической промышленности является одним из приоритетов государственной политики в нашей стране [3, 4].Это обусловлено тем, что фармацевтическая промышленность является важной составляющей стратегии национальной и политической безопасности государства, а также одним из высокодоходных и быстроразвивающихся сегментов мировой и отечественной экономики [2, 9, 10].

Российский фармацевтический рынок на протяжении ряда последних лет сохраняет тенденцию одного их самых быстрорастущих рынков в мире со средним ежегодным приростом на 14 п. п. При этом, по оценкам экспертов, в рублевом эквиваленте ожидается прирост, однако из-за девальвации национальной валюты долларовый эквивалент рынка будет иметь тенденцию к довольно выраженному снижению (рис. 1, 2) [1].

Рис. 1. Прогноз динамики рынка в рублевом эквиваленте [1]

Рис. 2. Прогноз динамики рынка в долларовом эквиваленте [1]

По итогам 2014 года объем российского фармрынка вырос на 13 % по сравнению с предыдущим годом и составил 1152 млрд. руб. (с НДС) в ценах конечного потребления и по прогнозам DSM Group в 2015 году вырастет еще на 15 %, достигнув 1,3 трлн. руб.

Большая часть потребляемых населением лекарств производится за рубежом — 77 % в денежном выражении.

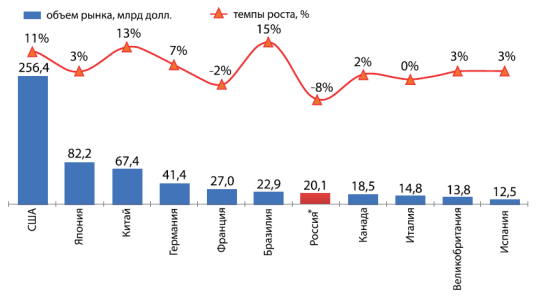

Согласно данным DSM Group, в 2014 г. объем мирового фармацевтического рынка достиг 1060 млрд. долл. США. По сравнению с 2013 г. его прирост в денежном выражении составил около 7 %. По итогам 2014 года Россия находится на 7 месте среди ведущих мировых фармацевтических рынков, но при этом из-за ослабления рубля в долларовом выражении емкость рынка сократилась на 8 %. Из-за продолжения данной динамики в 2015 году, Россия может сместиться на 1–2 места вниз (рис 3) [8].

Рис. 3.Объем розничного рынка ЛП России и других стран мира в 2014 г. [Источник: открытые источники информации DSM Group. ISO 9001:2008] [8]

Примечание: *Россия — данные за 2014 г., другие страны: июль 2013 — июль 2014

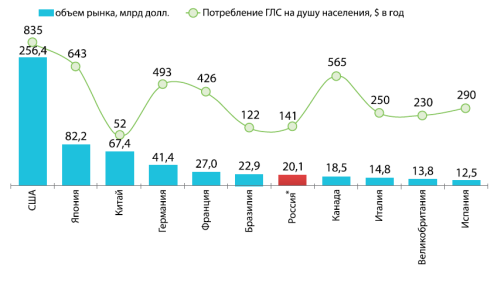

В 2014 году продолжилось отставание России от среднеевропейского уровня потребления лекарств в 3 раза и в 5 раз от США. В России на 1 человека в год потребляется лекарств на сумму 141$, в Бразилии на 122$, в Китае на 52$ (рис. 4) [8].

Рис. 4. Потребление ЛП в России и других странах в 2014 г. [Источник: открытые источники информации DSM Group. ISO 9001:2008] [8]

Примечание: *Россия — данные за 2014 г., другие страны: июль 2013 — июль 2014

В 2014 году в Россию импортировалось ЛП на сумму 13,0 млрд. долл. (в ценах таможенной стоимости), что на 13 % ниже аналогичного показателя 2013 года (рис. 5) [8]. Также за этот год на 6,7 % снизились объемы ввозимых ЛП в натуральном выражении — 2,9 млрд. упаковок.

Рис. 5. Объем импорта ЛП в России в 2014 г., млн. долл. [Источник: Diamond Vision] [8]

Валютные колебания на рынке оказались основной причиной снижения доли импорта ЛП, поскольку страны-импортеры боялись ввозить большие партии лекарств и пользовались уже имеющимися запасами. Пик падения ввоза ЛП пришелся на IV квартал 2014 года, когда объемы импорта рекордно упали на 23 %.

Основными импортерами ЛП являются зарубежные фармпроизводители, на их долю приходится 72,7 %, на втором месте по объемам стоят дистрибуторские компании — 19,1 %, на третьем — компании, специализирующиеся на прямом импорте — 4,3 %. На долю импорта непосредственно отечественными фармацевтическими предприятиями приходилось в 2014 году лишь 3,9 %, для сравнения, в 2013–5,1 %.

Объемы ввоза готовых ЛП в 2014 году снизились практически у всех производителей. Среди иностранных производителей-импортеров лидировали Новартис (9,9 %), Санофи (8,4 %) и Эббот (6,1 %).

Среди основных отечественных импортеров можно выделить Уфимский витаминный завод, его доля импорта была самой высокой в 2013 году и составляла 29 %. Также увеличили объемы импорта к 2014 году представительства отечественных компаний Русфик, Амген, Фрезениус, Валеант. Все остальные производители показали отрицательную динамику.

В 2014 году Россия экспортировала ЛП преимущественно в Казахстан (25 %), Узбекистан (19 %), Киргизию (6 %), Украину (6 %) и Азербайджан (5 %). Эксперты отмечают неустойчивость рынка сбыта отечественных ЛП, за исключением Узбекистана и недостаточные взаимосвязи со странами интеграционного сообщества (ЕврАЭС). Кроме того, они предполагают, что подписание Соглашения о единых правилах и принципах обращения лекарственных средств и медицинских изделий будет способствовать введению разнообразных единых стандартов, однако это не окажет прямого позитивного влияния как на взаимообмен ЛП (Экспорт-импорт), так и непосредственно на экспорт российской лекарственной продукции внутри ЕврАЭС, что могло бы являться аналогом импортозамещения [6].

Однако ситуация на валютном рынке не сказалось на импорте субстанций, напротив, объем ввозимых в 2014 году субстанций вырос на 3 % по сравнению с предыдущим годом и составил 810 млн. долл. в деньгах и около 11 тыс. тонн в натуральном выражении.

Относительно стоимости импортируемых субстанций нужно отметить, что преобладают европейские производители (63 %), в натуральном выражении, напротив, большая доля принадлежит китайским (66,7 %) и индийским производителям (11 %) (табл.1) [8].

Таблица 1

Доля стран-импортеров субстанций вРоссию, 2014 [Источник:DiamondVision]

|

Страна происхождения |

Доля встоимостном объеме (долл.),% |

Страна происхождения |

Доля внатуральном объеме (долл.),% |

|

Германия |

21,3 |

Китай |

66,7 |

|

Китай |

21,2 |

Индия |

11,0 |

|

Франция |

19,1 |

Германия |

9,1 |

|

Индия |

10,1 |

Франция |

3,4 |

|

Словения |

9,4 |

Австрия |

1,7 |

|

Италия |

6,6 |

США |

1,5 |

|

Испания |

2,3 |

Сербия |

1,1 |

|

Венгрия |

2,2 |

Швейцария |

0,9 |

|

Швейцария |

1,3 |

Испания |

0,7 |

|

Украина |

1,2 |

Италия |

0,7 |

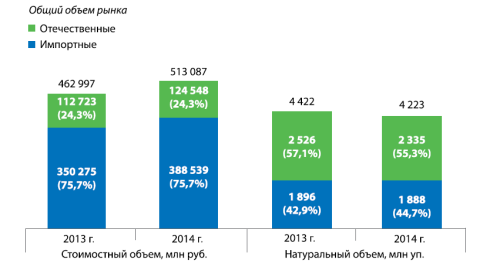

Анализ структуры коммерческого сектора рынка в 2014 году показал, что на долю ЛП российского производства приходится лишь 24,3 % в денежном выражении, тогда как в натуральном выражении на долю продаж отечественных ЛП в аптеках приходится 55,3 % (рис. 6) [8].

Рис. 6. Соотношение объемов коммерческих продаж отечественных и зарубежных ЛП, 2014 [Источник: «Ежемесячный розничный аудит фармацевтического рынка РФ» DSM Group. ISO 9001:2008.] [8]

Примечание: объемы продаж приведены в закупочных ценах аптек с НДС

По сравнению с предыдущим годом, в 2014 г. продажи лекарств в упаковках отечественных производителей снизились почти на 2 % за счет уменьшения продаж дешевых ЛП, стоимость упаковок которых не превышала 15–20 рублей (Цитрамон, Активированный уголь, Ацетилсалициловая кислота, Нафтизин и др).

Объемы продаж в денежном выражении в 2014 г, по сравнению с 2013 г., не изменились как для ЛП российских производителей (+11 %), так и для ЛП зарубежных (+10 %).

В натуральном выражении (в упаковках) продажи отечественных лекарств показали отрицательную динамику в 2014 г (-7,6 %) по сравнению с предыдущим годом, продажи зарубежных препаратов снизились только на 0,5 %.

Таким образом, анализируя ключевые показатели развития фармацевтического рынка в России в разгар экономического кризиса и санкций против России можно отметить, что:

рынок, в целом, имеет тенденцию к ежегодному росту в рублях (+12 %), но не в иностранной валюте (-18 %);

большая часть потребляемых ЛП производится за рубежом (77 %);

за последний год снизились показатели импорта ЛП как в денежном (на 13 %), так и в натуральном выражении (на 6,7 %), что говорит о действенности мер правительства России по импортозамещению;

показатели импорта зарубежных субстанций имеют тенденцию к сохранению роста (3 %), при этом Китай занимает лидирующие позиции как по импорту субстанций в валюте (21,2 %), так и в натуральном выражении (66,7 %);

основными импортерами на территории России остаются зарубежные фармкомпании (72,7 %), отечественные фармацевтические предприятия импортируют не более 4 % продукции;

основными устойчивыми странами-экспортерами российской лекарственной продукции являются Казахстан (25 %) и Узбекистан (19 %);

в натуральном выражении отечественные ЛП продаются стабильно больше зарубежных (55,3 %), однако доля этих препаратов в валюте не превышает одной четвертой (24,3 %) за счет более низкой стоимости упаковок отечественных лекарств.

Несмотря на все сложности экономической ситуации в России и в мире, в целом, эксперты дают положительные прогнозы относительно развития отечественной фармацевтической промышленности и рынка в период экономического кризиса и санкций за счет стимуляции правительством РФ программ по импортозамещению.

Литература:

- Делойтт. Тенденции и практические аспекты развития российского фармацевтического рынка-2015 // Делойтт. URL: russian-pharmaceutical-industry-2015 (дата обращения: 20.03.2016).

- Иващенко А., Кравченко Д. Концепция инновационного развития отечественной фармацевтической отрасли // Фарма 2020: Проблемы и перспективы. 2009. — С. 19–26.

- Мелик-Гусейнов Д. В. Фармацевтический рынок России — больше, чем рынок / Фармакоэкономика. 2008; № 1. С. 22–25.

- Послание Президента Российской Федерации Федеральному собранию от 22.12.2011 г. // Российская газета от 23.12.2011 г. № 290.

- Рейхарт Д. В. Безопасность и эффективность воспроизведенных лекарственных средств в социально-ориентированной системе лекарственного обеспечения Российской Федерации // Автореф. дисс. уч. ст. докт. биол. наук, 2010. — 32 С.

- Ромакина Н. А. Российский фармацевтический рынок в контексте финансирования развития медицинской и фармацевтической промышленности // Журнал «Современная наука: актуальные проблемы теории и практики». — Электронный ресурс [http://www.vipstd.ru/nauteh/index.php/---ep15–11/1790-a].

- Соколов И. Б., Лин А. А., Орлов А. С. Фармацевтический рынок: структурные особенности в России // Проблемы современной экономики. 2012, № 4 (44). — С. 336–341.

- Фармацевтический рынок России. Итоги 2014 // Электронный ресурс — режим доступа: http://www.dsm.ru/docs/analytics/dsm_report_2014_rus_web.pdf

- Холн Т. А. Регулирование фармацевтического рынка: существует ли почва для развития инновационных фармацевтических препаратов в России? // Проблемы учета и финансов. — № 4 (8) 2012. — с. 73–75.

- Юргель Н. В., Тельнова Е. А. Состояние фармацевтического рынка Российской Федерации и воздействие на него мирового финансового и экономического кризиса // Вестник Росздравнадзора. № 1. 2009. — С. 46–56.