Научная статья посвящена анализу реализации банковского менеджмента в кредитных организациях на примере системообразующего банка Российской Федерации — «Газпромбанк». Проанализированы ключевые показатели его банковской деятельности, включая финансовые результаты и масштабы бизнеса. Результаты анализа обусловлены характером управленческих решений руководства «Газпромбанк».

Ключевые слова: банковский менеджмент, менеджмент в кредитных организациях, банковская деятельность, коммерческий банк, управление банком, «Газпромбанк».

A scientific article is devoted to the analysis of the implementation of banking management in credit organizations using the example of a system-forming bank of the Russian Federation — Gazprombank. The key indicators of its banking activities, including financial results and the scale of the business, are analyzed. The results of the analysis are determined by the nature of management decisions of the Gazprombank management.

Key words: banking management; management in credit organizations; banking activities; commercial Bank; bank management; Gazprombank.

Развитие банковского сектора России — одна из наиболее актуальных проблем современной науки и экономической практики. Причиной тому выступает высокая роль банковской деятельности при организации производства и потребления. Коммерческие банки являются финансовыми институтами, которые финансируют развитие бизнеса и хозяйственной деятельности. При этом, такие продукты, как потребительское кредитование и банковские депозиты — одни из основных инструментов социально-экономического развития нашего государства.

Анализируя современный этап развития эффективности деятельности банковского сектора России, необходимо проанализировать следующие ключевые финансовые показатели (таблица 1).

Таблица 1

Финансовые результаты банковского сектора России впериод 2017–2018гг., вмлрд рублей [1].

|

Показатель |

2017 |

2018 |

|

Прибыль |

1561 |

1919 |

|

Убытки банков |

772 |

574 |

|

Чистая прибыль |

789 |

1344 |

|

Прибыль Газпромбанка |

39,5 |

33,8 |

Из таблицы 1, можно сделать выводы о том, что системообразующим и одним из главных субъектом современной банковской системы Российской Федерации выступает коммерческий банк «Газпромбанк».

Исходя из этого, проанализируем реализацию стратегии развития «Газпромбанк» со стороны эффективности системы управления, ведь именно банковский менеджмент и уровень его качества отвечают за финансовую устойчивость деятельности кредитных организаций.

Е. А. Хусаинова выделяет следующие отличительные свойства банковских услуг: 1. Оказание банковских услуг связано с использованием денег в различных формах (наличные, безналичные деньги). 2. Нематериальные банковские услуги приобретают зримые черты посредством имущественных договорных отношений. 3. Большинство банковских услуг имеет протяженность во времени: сделка, как правило, не ограничивается однократным актом, устанавливаются более или менее продолжительные связи клиента с банком. В качестве примера автор приводит следующие банковские услуги: кредитование, рассчётно-кассовое обслуживание, электронное банковское обслуживание, дистанционное банковское обслуживание [3; с. 20].

«Газпромбанк» функционирует в 10 странах и обслуживает 5 млн активных клиентов. При этом, в рамках кредитной организации работает около 17 тысяч сотрудников. Если анализировать деятельность «Газпромбанка» только в России, то стоит выделить следующие интересные факты, актуальные на 1 января 2019 года [2]:

– обслуживается 3,3 млн активных частных клиентов;

– обслуживается 1,7 млн активных корпоративных клиентов;

– деятельность осуществляет при помощи 350 офисов обслуживания;

– 2,9 млн активных частных клиентов банка обслуживается при помощи онлайн-платформы.

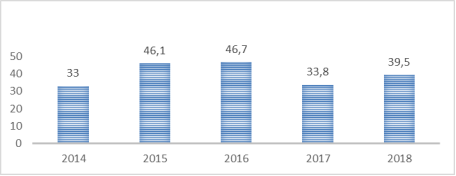

Для анализа реализации банковского менеджмента в «Газпромбанке», сперва проанализируем главный показатель финансового результата деятельности коммерческого банка — объема прибыли (рисунок 1).

Рис. 1. Динамика объема чистой прибыли «Газпромбанк» в период 2014–2018 гг., в млрд рублей [2]

По показателю чистой прибыли у кредитной организации значительный прогресс, в особенности, по сравнению с период 2014г., когда несмотря на негативный внешний фон и макроэкономическую нестабильность Российской Федерации, банк демонстрировал положительные финансовые результаты.

В большей части, положительные результаты в виде роста чистой прибыли «Газпромбанк» были достигнуты благодаря принятию ряда управленческих решений, которые оптимизировали банковский продуктовый портфель, улучшили качество банковских услуг и снизили размеры затрат на обслуживание каждого клиента и банковского счета.

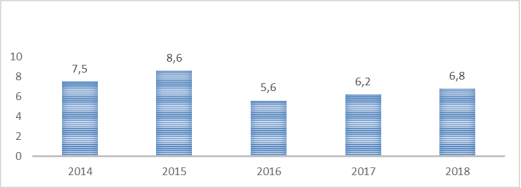

Доказательством такого заключения является динамика рентабельности капитала коммерческого банка (ROE), где в период 2016–2018 гг. был достигнут положительный результат (рисунок 2).

Рис. 2. Динамика показателя рентабельности капитала «Газпромбанк» в период 2014–2018 гг., в % [2]

Если сравнивать данные за 2018 и 2017 года, то у Газпромбанка по показателю рентабельности капитала наблюдается незначительный регресс. Однако, снижение уровня рентабельности капитала с 8,6 % до 5,6 % не стоит считать негативным фундаментальным фактором. По сравнению с 2016 годом все равно рост рентабельности капитала составил 1,2 %. Если сравнивать с данными за 2014 год, то показатель продемонстрировал почти такое же значение.

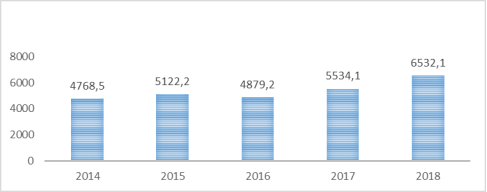

Положительную динамику коммерческой деятельности банка «Газпромбанк» демонстрирует и объем активов, который демонстрирует постоянный рост. В 2018 году был достигнут новый максимальный результат (рисунок 3).

Рис. 3. Динамика объема активов «Газпромбанк» в период 2014–2018 гг., в млрд рублей [2]

Динамика показателя активов «Газпромбанка» в период 2014–2017 гг. была зигзаговая и демонстрировала устойчивый объем в районе 5000 млрд рублей. Однако, в 2018 году произошли кардинальные изменения и лишь за 1 календарный финансовый год объем активов «Сбербанк» вырос на целых 1,5 млрд рублей (до 6532,1 млрд рублей).

Таким образом, ключевые финансовые показатели банковской деятельности «Газпромбанк» отражают кредитную организацию, как одну из наиболее динамично и разносторонне развивающихся российских банков. Это достигается благодаря эффективно действующей системе менеджмента банка, принятию грамотных управленческих решений, использованию инновационных и традиционных управленческих инструментов. Проведенный анализ позволяет сделать вывод о том, что финансовое состояние «Газпромбанка» можно охарактеризовать как устойчивое, а позиции, занимаемые им на рынке банковских услуг, как лидирующие.

Литература:

- Обзор: банковский сектор в 2018 году. URL: https://www.banki.ru/news/research/?id=10890092(дата обращения: 19.11.2019).

- Годовые отчетности компании «Газпромбанк» за 2014–2018 год. URL: https://www.gazprombank.ru/about/disclosure/#info_7 (дата обращения: 19.11.2019).

- Хусаинова Е. А. Банковские услуги в России // Научные исследования. — 2019. — № 3. — С. 20–22.