Проблема привлечения инвестиций – одна из ключевых проблем современного общества. Инвестиционные ресурсы ограничены, и удовлетворить всю имеющуюся потребность в них практически невозможно. Данный тезис особенно актуален в условиях финансово-экономического кризиса, когда инвесторы, учитывая резко возросшие риски, еще более тщательно оценивают потенциальные объекты инвестирования.

Известно, что на готовность инвестора осуществить вложения большое влияние оказывает инвестиционная привлекательность объекта инвестирования. Иногда инвесторы оценивают не инвестиционную привлекательность, а инвестиционный климат, причем эти два понятия не всегда разграничиваются. В настоящее время не только практики, но и ученые-теоретики не могут дать четкие и единообразные ответы на следующие вопросы: что же такое инвестиционная привлекательность и инвестиционный климат, есть ли разница между этими понятиями и, если есть, то в чем она.

Безусловно, не определив основные понятия, нельзя провести грамотную оценку. Ведь прежде чем говорить о том, как оценить, нужно определиться с тем, что именно подлежит оценке. При этом тщательное изучение теоретических и методологических аспектов, может быть, и не гарантирует успех в практической деятельности, но, несомненно, приближает его.

Было бы ошибочным говорить, что тема инвестиционного климата региона не рассматривалась отечественными и зарубежными авторами и на сегодняшний момент не существует методик оценки инвестиционного климата. В настоящее время проблемой является не недостаток определений, подходов, методов и методик, а, наоборот, их чрезвычайное разнообразие. Исследованиями в области инвестиционного климата региона занимались, например, И.И. Ройзман, И.В. Гришина, А.Г. Шахназаров; Г.П. Подшиваленко; А. Бакитжанов, С. Филин. В настоящий момент существуют такие методики оценки инвестиционного климата, как методика Института экономики РАН, Совета по изучению производительных сил (СОПС), а также самая популярная в России – методика рейтингового агентства «Эксперт РА».

Несмотря на большое количество исследований, все еще существует потребность в утверждении на законодательном уровне единой прозрачной методики оценки инвестиционного климата региона. Данная методика должна быть наглядна и понятна, чтобы при желании ей могли воспользоваться и инвесторы, оценивающие потенциальные объекты инвестирования, и все желающие привлечь инвестиционные ресурсы для определения своих шансов на успех.

На роль подобной единой рекомендуемой методики может претендовать методика «Эксперт РА», однако необходима ее доработка с целью повышения прозрачности расчетов и наглядности результатов оценки. Доработанная методика должна иметь ясную и логичную теоретическую базу, в частности относительно различия понятий «инвестиционная привлекательность» и «инвестиционный климат» и других принципиально важных вопросов. При доработке методики можно использовать результаты лучших исследований в области инвестиционной привлекательности и инвестиционного климата региона.

Итак, попытаемся дать ответ на вопрос, что же такое инвестиционный климат региона и чем он отличается от инвестиционной привлекательности.

Большинство исследователей рассматривает инвестиционный климат как совокупность условий (факторов), влияющих на желание инвестора осуществить вложения.

Согласно данным Всемирного банка, инвестиционный климат «представляет собой совокупность характерных для каждой местности факторов, определяющих возможности компаний и формирующих у них стимулы к осуществлению продуктивных инвестиций, созданию рабочих мест и расширению своей деятельности» [1, c. 2]. К сожалению, в данном определении не уточняется, какие это могут быть факторы.

Определение, сформулированное Институтом новой экономики, немного другое: «Инвестиционный климат – совокупность политических, экономических, социальных и юридических условий, благоприятствующих инвестиционному процессу; равных для отечественных и иностранных инвесторов, одинаковых по привлекательности для вложения в национальную экономику» [2, с. 323]. Данное определение имеет существенный недостаток. Оно раскрывает, скорее, понятие «благоприятный инвестиционный климат», чем инвестиционный климат в целом.

Рейтинговое агентство «Эксперт РА» на своем официальном сайте дает следующее определение: «Инвестиционная привлекательность тождественна понятию инвестиционный климат и включает в себя инвестиционный потенциал (объективные возможности страны) и инвестиционный риск (условия деятельности инвестора)».

Необходимо отметить, что данное определение позволяет выявить критерии, руководствуясь которыми инвестор принимает решение об инвестировании. Любой инвестор, рассматривая имеющиеся объекты инвестирования, оценивает их потенциальную доходность и риск. Сравнивая реальное соотношение доходности и риска по каждому объекту вложений с необходимым для достижения цели инвестирования, инвестор делает вывод о целесообразности вложений конкретно для него в данный момент времени. Можно согласиться с аналитиками рейтингового агентства «Эксперт РА» - инвестиционный климат, как и инвестиционная привлекательность, действительно может определяться через инвестиционный потенциал и инвестиционный риск. Однако данные термины нельзя отождествлять: инвестиционный климат более емкое понятие, чем инвестиционная привлекательность.

Существует и другая точка зрения. А. Бакитжанов и С. Филин рассматривают инвестиционный климат региона как «систему отношений, формирующихся под воздействием широкого круга взаимосвязанных процессов и совокупности условий инвестиционной деятельности политического, социально-психологического, финансово-экономического, законодательного, нормативно-правового, экологического, криминального, ресурсно-сырьевого, производственного, инновационного, трудового, инфраструктурного, потребительского и институционального характера, подразделяющихся на свои макро-, микро- и собственно региональные уровни управления, отражающие как объективные возможности региона к развитию и расширению инвестиционной деятельности, характеризующие его инвестиционный потенциал, так и условия деятельности инвесторов (инвестиционный риск), создающие предпосылки для появления устойчивых инвестиционных мотиваций, оказывающих существенное влияние на доходность инвестиций и уровень инвестиционных рисков и определяющих целесообразность и эффективность инвестиций» [3, с. 11-15]. Данное определение очень емкое, однако оно является сложным для восприятия. Кроме того, можно усомниться в обоснованности трактовки инвестиционного климата как системы отношений. Традиционно, как совокупность экономических отношений в инвестиционном менеджменте [4, c. 166] рассматривается другое ключевое понятие – инвестиционный рынок.

Стоит отметить, что при изучении связи понятий «инвестиционная привлекательность» и «инвестиционный климат» возникает еще больше дискуссий. Здесь можно выделить следующие подходы:

- Инвестиционный климат и инвестиционная привлекательность тождественные понятия.

Данного мнения, как уже было отмечено, придерживаются специалисты рейтингового агентства «Эксперт РА». С нашей точки зрения, данный подход – наименее состоятельный из всех перечисленных.

- Инвестиционный климат более широкое и емкое понятие, чем инвестиционная привлекательность.

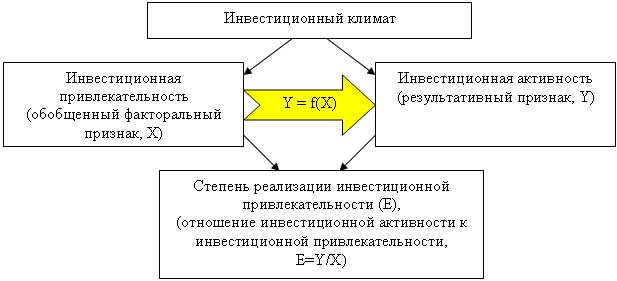

По мнению В.В. Кирюхина [5] существуют инвестиционный потенциал и известная степень инвестиционного риска; они формируют инвестиционную привлекательность региона. Инвестиционная привлекательность региона определяет инвестиционную активность. Инвестиционный климат определяется инвестиционной активностью и инвестиционной привлекательностью (Рисунок 1.)

Рисунок 1.

Связь понятий инвестиционная привлекательность, инвестиционная активность и инвестиционный климат

Источник: В.В. Кирюхин «Инвестиционный риск в анализе инвестиционной привлекательности» // Проблемы современной экономики – 2006. – № 3(19).

Относительно данного подхода можно сделать следующие замечания. Согласно приведенным определениям, инвестиционный климат – это совокупность условий (факторов), влияющих на желание инвестора осуществить вложения, т.е. инвестиционная активность - результативный признак не только для инвестиционной привлекательности, но и для инвестиционного климата. Таким образом, являясь результатом (следствием), инвестиционная активность никак не может быть составной частью инвестиционного климата.

Более того, на практике оценить инвестиционный климат как совокупность инвестиционной привлекательности и инвестиционной активности затруднительно, т.к. инвестиционная активность – следствие инвестиционной привлекательности. Очевидно, что включение в модель линейно взаимозависимых факторов приводит к возникновению явления мультиколлинеарности (тесной корреляционной взаимосвязи между отбираемыми для анализа факторами, совместно воздействующими на общий результат), которое отрицательно сказывается на качестве модели. Корректность коэффициента E, который является отношением двух взаимозависимых переменных, также вызывает сомнения.

3. Инвестиционная привлекательность – один из результирующих показателей оценки инвестиционного климата.

Инвестиционный климат включает объективные возможности региона (инвестиционный потенциал) и условия деятельности инвестора (инвестиционный риск) и позволяет сопоставить эти показатели. В том случае, если инвестиционный потенциал превышает инвестиционный риск региона, можно говорить о его инвестиционной привлекательности [6, с. 192-193].

Проанализировав существующие подходы к соотношению понятий инвестиционной привлекательности и инвестиционного климата, можно сделать вывод о том, что не совсем корректно отождествлять их. Для разъяснений обратимся к такой дисциплине, как физическая география, рассмотрим понятия погода и климат. Под климатом принято понимать усреднённое значение погоды за длительный промежуток времени (порядка нескольких десятилетий). Таким образом, погода — это мгновенное состояние некоторых характеристик, а климат - статистический ансамбль состояний.

По аналогии, инвестиционный климат региона – интегральная характеристика среды инвестирования, формирующаяся на основании оценки инвестиционной привлекательности региона в течение длительного промежутка времени (более 5 лет) и влияющая на желание потенциального инвестора осуществить вложения. При этом инвестиционная привлекательность региона – это интегральная характеристика среды инвестирования, формирующаяся на основании оценки инвестиционного потенциала и инвестиционного риска региона, отражающая субъективное восприятие региона потенциальным инвестором.

Можно условно сказать, что инвестиционная привлекательность – это скорее субъективное понятие, т.к. она сильно зависит от типа инвестора и его целей, а инвестиционный климат – скорее объективное, поскольку отражает тенденции, влияющие на всех участников инвестиционного процесса.

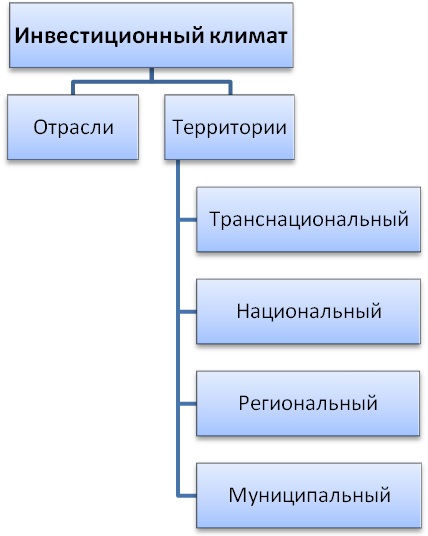

Различают следующие виды инвестиционного климата:

- инвестиционный климат в масштабах группы стран (транснациональный);

- инвестиционный климат отдельного государства (национальный);

- инвестиционный климат региона (в рамках отдельного региона: штата, субъекта или другой внутригосударственной территориальной единицы);

- инвестиционный климат муниципального образования;

- инвестиционный климат отрасли.

- Таким образом, можно выделить:

- инвестиционный климат территории;

- инвестиционный климат отрасли (Рисунок 2.)

Рисунок 2.

Виды инвестиционного климата.

Необходимо также отметить, что применение термина «инвестиционный климат» возможно лишь для сферы предполагаемых вложений, но не для конкретного объекта инвестирования. Такое понятие, как «инвестиционный климат компании (предприятия)», не употребляется. Это еще один аргумент в пользу того, что инвестиционный климат и инвестиционная привлекательность не являются тождественными понятиями.

Между тем инвестиционная привлекательность является характеристикой, которая может применяться и к региону (отрасли), и к конкретному инвестиционному объекту (предприятие, финансовый инструмент). Дело в том, что привлекательность отражает то, насколько данный инвестиционный объект соответствует конкретным целям определенного инвестора [7].

В настоящее время существует неопределенность относительно дефиниций и связи таких понятий, как «подход», «метод» и «методика», поэтому рассмотрение вопроса оценки инвестиционного климата логично начать именно с этого важного теоретического момента.

Понятие «метод» имеет общенаучное, философское толкование, корни которого уходят в глубину веков. Обобщив все существующие определения, можно сказать, что метод (греч. methodos – «способ») – это способ достижения какой-либо цели, решения конкретной задачи, который предполагает «известную последовательность действий на основе четкого плана» [8].

Наряду с методом оценки, можно выделить и подход к оценке. Термин «подход» отличается относительной молодостью. В отличие от метода, который является тактическим инструментом, определяющим конкретные шаги, подход можно рассматривать, как стратегию исследования. Действительно, принятие за основу того или иного подхода должно предварять применение методов и в значительной степени предопределять их выбор.

Описанный выше алгоритм разграничения подхода и метода применяется, например, в дисциплине «Оценка бизнеса», где существует ряд подходов (доходный, сравнительный и затратный), а также методы в рамках указанных подходов [9].

Согласно общему пониманию, методика – это система правил, изложение методов обучения чему-нибудь или выполнения какой-нибудь работы [10]. Таким образом, методика, в отличие от метода, не просто последовательность действий, а целостная система, которая строится по определенным принципам и может включать несколько методов. При этом методика принципиально отличается от подхода своей ярко выраженной практической направленностью и тактическим характером.

В целом оценка инвестиционной привлекательности региона - это процесс определения субъективного восприятия инвестиционного потенциала и инвестиционного риска региона потенциальным инвестором, в ходе которого показатели объекта оценки соотносятся и выбранной базой сравнения.

Оценка инвестиционного климата региона – это процесс определения тенденций, влияющих или способных повлиять на эффективность инвестиционной деятельности в регионе, а значит и на желание потенциального инвестора осуществить вложения. Данный процесс осуществляется на основании изучения динамики инвестиционной привлекательности региона в течение длительного промежутка времени (более 5 лет).

Итогом оценки инвестиционной привлекательности и инвестиционного климата должен являться понятный, однозначный, выраженный символьно и (или) графически результат.

Традиционно при оценке инвестиционного климата региона выделяют такие подходы, как узкий, факторный и рисковый, и такие методы, как экономико-математические, методы факторного анализа и методы экспертных оценок.

Можно предложить дополнить существующий состав подходов к оценке инвестиционного климата региона временным подходом. Данный подход можно также назвать расширенным рисковым, т.к. он тоже оперирует понятиями инвестиционный потенциал и инвестиционный риск, однако, в отличие от рискового подхода, четко разграничивает инвестиционную привлекательность и инвестиционный климат. Согласно временному подходу инвестиционный климат рассматривается как инвестиционная привлекательность в динамическом аспекте. Таким образом, инвестиционный потенциал и инвестиционный риск используются лишь для оценки инвестиционной привлекательности, а выводы об инвестиционном климате региона делаются на основании данных о его инвестиционной привлекательности за длительный промежуток времени (более 5 лет).

Если рассматривать инвестиционный климат как инвестиционную привлекательность в динамическом аспекте (временной подход), то можно выделить несколько этапов оценки инвестиционного климата региона. Рассмотрим эти этапы на условном примере.

Этап 1. Определение целей оценки инвестиционного климата региона и формы планируемых инвестиций.

На инвестиционный климат региона влияет множество факторов. Состав факторов индивидуален для каждого конкретного случая, в частности зависит от форм инвестиций.

Кроме того, перед проведением основных процедур оценки инвестиционного климата региона необходимо определиться с целями. От целей оценки будет зависеть и набор показателей, и веса, которые будут присвоены тому или иному показателю или частному индикатору.

Можно выделить следующие цели оценки инвестиционного климата региона:

- внешние - принятие инвестиционного решения (по формам инвестиций это может быть, например, решение об осуществлении частных, государственных, иностранных или совместных инвестиций, среднесрочных или долгосрочных инвестиций и т.д.);

- внутренние - определение текущей ситуации для последующего управления инвестиционной привлекательностью и инвестиционным климатом региона; разработка и совершенствование региональной инвестиционной стратегии.

- Этап 2. Оценка инвестиционной привлекательности региона.

- Этап 2.1. Определение состава индикаторов и формирующих их показателей.

Теоретически число показателей инвестиционной привлекательности региона, которые можно было бы включить в расчет частных и, соответственно, интегральных индикаторов, является бесконечно большой величиной. Однако применение ряда положений теории систем, а именно принципов необходимого разнообразия элементов системы, минимальной достаточности и целевой ориентации этих элементов, позволяет ограничить число показателей. В данном случае каждый частный индикатор должны характеризовать не более четырех показателей.

Проведем отбор показателей, ориентируясь на два основных фактора: насколько тот или иной показатель характеризует частный индикатор и имеется ли статистическая информация по данному показателю. При проведении отбора используем метод экспертной оценки, хотя в данном случае можно использовать и другие методы, например, метод корреляционного анализа.

Таблица 1

Состав показателей, интегральных и частных индикаторов для определения инвестиционной привлекательности региона

|

Интегральные индикаторы |

Частные индикаторы |

Показатели |

|

Инвестиционный потенциал |

Производственный потенциал |

ВРП на душу населения |

|

Трудовой потенциал |

| |

|

Потребительский потенциал |

| |

|

Инфраструктурный потенциал |

| |

|

Финансовый потенциал |

| |

|

Институциональный потенциал |

| |

|

Инновационный потенциал |

| |

|

Природно-ресурсный потенциал |

| |

|

Туристический потенциал |

Экспертная оценка туристического потенциала региона по десятибалльной шкале с учетом качественных показателей | |

|

Инвестиционный риск |

Экономический риск |

|

|

Финансовый риск |

| |

|

Правовой (законодательный) риск |

Экспертная оценка правового (законодательного) риска по десятибалльной шкале с учетом качественных показателей | |

|

Социальный риск |

| |

|

Политический (управленческий) риск |

Экспертная оценка политического (управленческого) риска по десятибалльной шкале с учетом качественных показателей | |

|

Криминальный риск |

| |

|

Экологический риск |

|

Этап 2.2. Определение веса (значимости) каждого частного индикатора и показателя.

Для определения весов частных индикаторов воспользуемся данными методики «Эксперт РА». Получим следующую таблицу весов:

Таблица 2

Веса частных индикаторов инвестиционного потенциала и риска

|

Интегральные индикаторы |

Частные индикаторы |

Веса |

|

Инвестиционный потенциал |

Производственный потенциал |

0,7 |

|

Трудовой потенциал |

0,7 | |

|

Потребительский потенциал |

0,65 | |

|

Инфраструктурный потенциал |

0,6 | |

|

Финансовый потенциал |

0,6 | |

|

Институциональный потенциал |

0,4 | |

|

Инновационный потенциал |

0,4 | |

|

Природно-ресурсный потенциал |

0,35 | |

|

Туристический потенциал |

0,05 | |

|

Инвестиционный риск |

Экономический риск |

0,9 |

|

Финансовый риск |

0,9 | |

|

Правовой (законодательный) риск |

0,7 | |

|

Социальный риск |

0,7 | |

|

Политический (управленческий) риск |

0,7 | |

|

Криминальный риск |

0,65 | |

|

Экологический риск |

0,4 |

- Этап 2.3. Сбор необходимой информации.

Расчеты составляющих индикатора при оценке инвестиционной привлекательности региона базируются на следующих источниках информации:

- статистических данных;

- данных научных исследований;

- результатах экспертных опросов.

На данном этапе ключевым является вопрос о степени надежности информации.

Несмотря на отдельные погрешности, статистические данные все же наиболее объективны. Надежность экспертных данных зависит от состава экспертов, их квалификации и опыта. Информация, получаемая из публикаций в научных изданиях, представляет собой те же экспертные оценки, но, поскольку они сделаны меньшим числом авторов, степень их погрешности может быть выше.

- Этап 2.4. Проведение расчетов.

Общий потенциал региона складывается из частных потенциалов, которые, в свою очередь, вычисляются на основе характеризующих их показателей. Каждый частный потенциал и риск имеет свой вес, отражающий его значимость при определении интегрального индикатора.

Для того чтобы определить численное значение каждого показателя, используется формула (2.2):

где p – вычисляемый показатель, pc – значение показателя в оцениваемом регионе, pmax – максимальное значение среди всех регионов.

После получения процентного выражения каждого показателя сложим их и разделим на количество самих показателей в данном частном потенциале (риске), а затем возьмём долю, равную весу этого потенциала или риска:

где I – вычисляемый потенциал (риск), n – число показателей в потенциале (риске), pi,j – j-ый показатель i-ого потенциала (риска), di – вес i-того потенциала (риска) в процентах.

Формула (2.3) может использоваться только при существовании допущения о равнозначности показателей при вычислении частного индикатора.

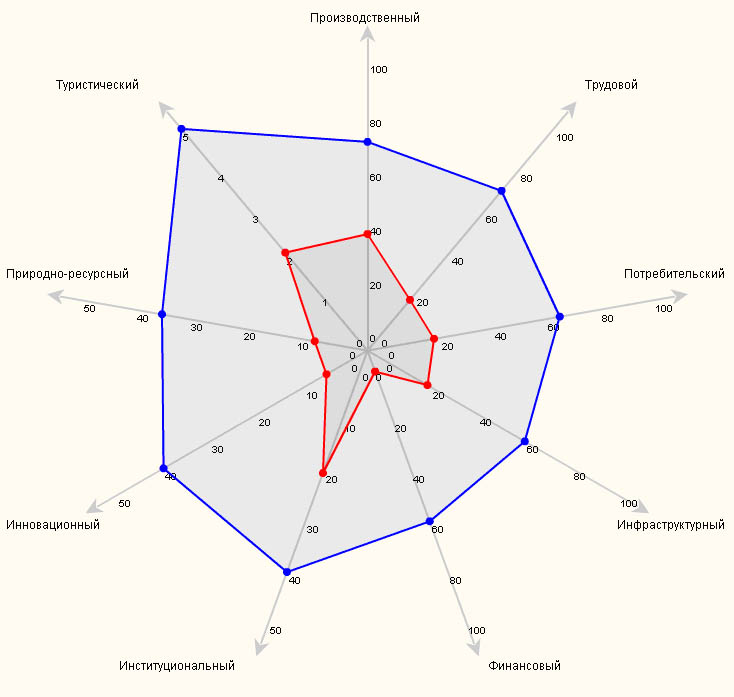

Следующим шагом является вычисление двух интегральных индикаторов: итогового потенциала и итогового риска региона. Для этого необходимо сравнить характеристики оцениваемого региона с характеристиками «идеального» региона (аналог «идеального газа» в физике). Для этого составим лепестковую диаграмму (Рисунок 3), отложив на осях данные по инвестиционному потенциалу (риску) конкретного региона и «идеального».

Рисунок 3.

Получим две фигуры, одна из которых характеризует оцениваемый регион, а другая – идеальный. Итоговый потенциал (риск) вычисляется путем соотнесения площадей данных фигур по формуле (2.4). В знаменателе формулы учитываются только веса, т.к. все частные потенциалы и риски для идеального региона равны единице.

где P – итоговый потенциал (риск), a, b – каждая соседняя пара потенциалов (рисков), da, db – веса каждой соседней пары потенциалов (рисков), m – число составляющих потенциалов (рисков).

- Этап 2.5. Определение итоговой величины инвестиционной привлекательности региона.

Итоговое значение инвестиционной привлекательности региона представляется в форме (r,σ), где r – инвестиционный потенциал региона в определенном году, а σ – инвестиционный риск региона в определенном году, выраженные в процентах или долях единицы.

- Этап 3. Построение рядов динамики.

Для оценки инвестиционного климата региона необходимо иметь пять или более пар показателей инвестиционный потенциал - инвестиционный риск. После пятикратного определения инвестиционной привлекательности (например, за 2006-2010 годы) можно приступить к формированию ряда динамики.

Ряд динамики – это ряд значений статистического показателя, расположенных в хронологическом порядке и характеризующих развитие явления во времени [11, с. 323].

Для оценки инвестиционного климата региона, необходимо построить два ряда динамики, в одном из которых уровнями динамического ряда (y) будут являться значения инвестиционного потенциала региона, в другом же – инвестиционного риска. Для этого на оси абсцисс откладываются моменты времени t, на оси ординат – значения уровней ряда y.

Этап 4. Использование статистических методов анализа динамического ряда.

На данном этапе можно использовать критерий Фостера – Стюарта, позволяющий определить, есть ли в данном ряду тенденция среднего уровня (значения ряда колеблются вокруг некого тренда, являющегося функцией времени) и тенденция дисперсии (закономерным образом изменяются отклонения значений ряда от вычисленных по уравнению тренда). Кроме того, предлагается провести аналитическое сглаживание (выравнивание) динамических рядов, т.е. нахождение определённой модели (уравнения тренда), которая математически описывает тенденцию развития явления во времени.

После получения адекватной модели тренда можно прогнозировать значения уровней ряда для моментов времени путём подстановки нужного значения времени в полученную функцию.

- Этап 5. Формулировка выводов по результатам исследования.

По итогам оценки можно сделать вывод о сложившемся в регионе инвестиционном климате, осуществить прогноз инвестиционного климата, а также сформулировать рекомендации по управлению инвестиционной привлекательностью региона.

-

- Литература:

- World Development Report 2005: A Better Investment Climate for Everyone (World Development Report) // The International Bank for Reconstruction and Development / The World Bank. – 2004.

- Новый экономический словарь / Под ред. Азрилияна А.Н. М.: Институт новой экономики, 2006.

- Бакитжанов А., Филин С. Инвестиционная привлекательность региона: методические подходы и оценка // Инвестиции в России. – 2001. – № 5.

- Инвестиционная стратегия предприятия: учебное пособие / Лахметкина Н.И. - М.: КНОРУС, 2010.

- Кирюхин В.В. «Инвестиционный риск в анализе инвестиционной привлекательности» // Проблемы современной экономики – № 3(19). – 2006.

- Сачук Т.В. Территориальный маркетинг. — СПб.: Питер, 2009.

- Мельников В.С. Инвестиционный риск в анализе инвестиционного климата и привлекательности // Сибирская финансовая школа. - 2003. - № 3.

- Новая философская энциклопедия: В 4 тт. / Под редакцией В. С. Стёпина. – М.: Мысль, 2010.

- Оценка бизнеса: Учебник / Под ред. А.Г. Грязновой, М.А. Федотовой. - 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2007.

- Толковый словарь русского языка: В 4 т. / Под ред. Д. Н. Ушакова. – М.: Астрель, АСТ, 2000.

- Салин В.Н., Чурилова Э.Ю. Курс теории статистики для подготовки специалистов финансово-экономического профиля: учебник. – М.: Финансы и статистика, 2007.