В данной статье проведен анализ деятельности ПАО «Почта Банк» по кредитованию населения. Рассмотрены пути совершенствования потребительского кредитования в данном банке, а также рекомендации, направленные на повышение эффективности деятельности ПАО «Почта Банк».

Ключевые слова: потребительский кредит, кредитование населения.

The article, an analysis of the activities of PJSC “Pochta Bank” on public lending is carried out. Ways to improve consumer lending in this bank, as well as recommendations aimed at improving the efficiency of PJSC “Pochta Bank” PJSC, are considered.

Keywords: consumer credit, consumer lending.

Потребительское кредитование имеет большое значение как для экономики страны и банковского сектора в целом, так и для отдельного банка. В настоящее время коммерческие банки предлагают большое разнообразие собственных программ кредитования физических лиц. Кроме того, некоторые банки специализируются в основном на кредитовании частных клиентов.

Постановка задачи

Данная статья ставит перед собой следующие задачи:

- Рассмотреть понятие «кредитование физических лиц».

- Проанализировать деятельность ПАО «Почта Банк» по операциям кредитования частных клиентов.

- Предложить рекомендации по совершенствованию потребительского кредитования в ПАО «Почта Банк».

Теория

Кредитование физических лиц — это кредиты, предоставляемые банком населению с целью приобретения дорогостоящих предметов потребления, улучшения жилищных условий [1].

ПАО «Почта Банк» — универсальный розничный банк, созданный группой ВТБ и ФГУП «Почта России». Официальная дата основания 25.03.2016. Деятельность банка ориентирована на максимально качественное обслуживание клиентов. Потребительские кредиты ПАО «Почта Банк» выдает на различные цели и на определенных условиях. Банк предлагает восемь программ кредитования частным клиентам. Обращаясь в ПАО «Почта Банк», клиент сможет получить от 3 тыс. руб. до 2 млн. руб. наличными. Минимальная процентная ставка по кредиту составляет 9,9 % по программе кредит на обучение. В остальных случаях годовая процентная ставка составляет от 12,9 %. Физические лица могут взять кредит от 3 месяцев до 5 лет.

Оформление любого займа в ПАО «Почта Банк» требует в первую очередь подачи заявки на кредит — это первый документ, по которому организация будет оценивать клиента. Заполнить анкету можно в отделении собственноручно или на сайте банка онлайн-заявку. В заявке обязательно потребуется указать:

– паспортные данные;

– номер СНИЛС;

– личные и финансовые данные заемщика;

– всю информацию о запрашиваемом кредите$

– желание воспользоваться дополнительными услугами банка/

В ПАО «Почта Банк» проценты по кредитам в 2019 году зависят от выбранной программы и от нескольких факторов: величины запроса, категории физического лица, наличию страховки и другое. Кредитный портфель банка на 01.01.2019 составил 351 722 907 тыс. руб. [2].

Поскольку банк достаточно молодой и имеет быстро расширяющуюся филиальную сеть, что и численность сотрудников достаточно быстро увеличивается. Несмотря на то, что банк не является лидером, наблюдается положительная и стремительная тенденция развития деятельности банка.

Результаты исследований

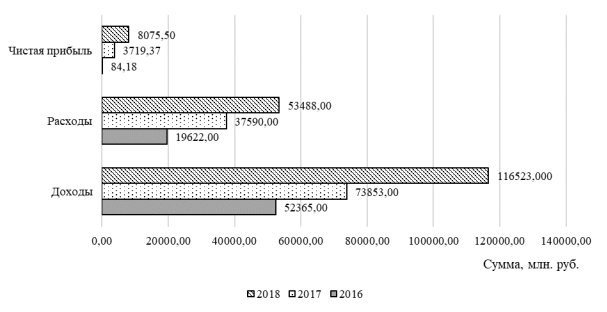

Для проведения анализа основных экономических показателей деятельности ПАО «Почта Банк», необходимо изучить годовую консолидированную финансовую отчетность. Динамика основных показателей ПАО «Почта Банк» за период 2016–2018 гг. представлена на рис. 1 [2].

Рис. 1. Динамика основных показателей ПАО «Почта Банк» за период 2016–2018 гг., млн. руб.

Динамика показывает, что доходы в целом возросли в 2 раза и в 2018 году составили 116 523 млн. руб., но расходы увеличились почти в 3 раза и на 2018 год составили 53 488 млн. руб. Тем не менее, чистая прибыль банка за 2018 году составила 8 075,5 млн. руб., а изменения данного показателя за исследуемый период составили около 8 млрд. руб. [2].

Динамика кредитов физическим лицам ПАО «Почта Банка» за 2016–2018 гг. представлена в таблице 1 [2].

Таблица 1

Динамика кредитов, выданных клиентам ПАО «Почта Банк» за период 2016–2018гг., млн руб.

|

Кредиты физическим лицам |

2016г. |

Темп роста отчетного года кпредыдущему,% |

2017г. |

2018г. |

Темп роста отчетного года кпредыдущему,% |

Темп роста отчетного года кбазисному,% |

|

Кредиты наличными и в торговых точках |

108 801 |

174,2 |

189 520 |

290 418 |

153,2 |

266,9 |

|

Кредитные карты |

6 466 |

165,6 |

10 709 |

14 963 |

139,7 |

231,4 |

|

Итого |

115 267 |

173,7 |

200 229 |

305 381 |

152,5 |

264,9 |

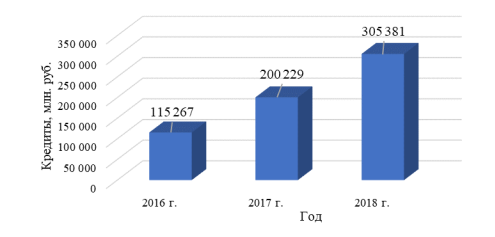

Кредиты клиентам в 2018 году составили 305 381 млн. руб. По отношению к 2017 году изменения составили 105 152 млн. руб., а по сравнению к базисному году составило 190 114 млн. руб. (рис. 2) [2].

Рис. 2. Динамика кредитов физическим лицам ПАО «Почта Банк» за 2016–2018 гг.

Большую актуальность в данном банке имеют кредиты наличными и в торговый точках, и на 2018 год заняли 95 % от общей структуры выданных кредитов. Кредиты наличными и в торговых точках за весь период увеличились на 181 617 млн. руб., а кредитные карты на 8 497 млн. руб. Наглядно динамика кредитов физическим лицам представлена на рисунке 3 [2].

Рис. 3. Динамика кредитов по видам предоставления физическим лицам за период 2016–2018 гг.

По результатам анализа, представленного в предыдущем разделе автором данной работы, предлагаются следующие рекомендации:

- Введение новой программы кредитования «Пенсионный плюс». ПАО «Почта Банк» в основном ориентирован на работу с пенсионерами, но предоставляет им только краткосрочные и среднесрочные кредиты, следовательно, уместно предложить новую программу долгосрочного кредитования работающих и неработающих пенсионеров. Пожилые люди привыкли экономить, но порой случается так, что все равно нужно совершить какое-либо относительно крупное покупки, съездить в санаторий, оплатить лечение или операции, финансово помочь детям или внукам, поэтому в настоящее время кредиты для пенсионеров являются востребованными. Данный кредит выдается пожилым людям на различные цели. Условия предоставления кредита и необходимые документы рассмотрены в таблице 2.

Таблица 2

Условия программы кредитования «Пенсионный плюс»

|

Условия |

Необходимые документы |

- залог недвижимости (с обязательным страхованием имущества, которое принимается под залог); - поручительство.

- услуга подключается при оформлении кредита; - заемщик должен не допускать просрочек по кредиту; - заемщик должен получать пенсию через ПАО «Почта Банк»; - комиссия за выдачу 1 %.

|

|

Можно сделать вывод о том, что данная программа кредитования дает возможность пожилым людям быстро получить кредит на любые цели на более длинный период под сниженную процентную ставку.

- Совершенствование существующей скоринговой модели определения кредитоспособности заемщика. От выбранного подхода к оценке платежеспособности зависит возвратность кредита и, как следствие, доходы банка. ПАО «Почта Банк» сотрудничает с Национальным бюро кредитных историй и используют систему оценки от компании FICO. Скоринговый балл определяется по шкале от 300 до 850 баллов (табл. 3).

Таблица 3

Значение скорингового балла заемщика

|

Скоринговый балл |

Характеристика |

|

Менее 600 |

В кредите будет отказано. |

|

600–620 |

Шанс получить кредит очень маленький. |

|

620–640 |

Можно предоставить потребительский кредит на средние суммы. |

|

640–650 |

Среднее состояние заемщика. |

|

650–690 |

Хороший показатель, при котором может быть предоставлен кредит на долгий срок с выгодными условиями. |

|

Более 690 |

Отличный показатель, который показывает, что можно кредитовать заемщика по любой программе. |

Преимущества и недостатки данной скоринговой системы банка обозначены в табл. 4.

Таблица 4

Преимущества инедостатки скоринговой системы

|

Преимущества |

Недостатки |

|

|

Данные недостатки можно исправить путем повышения точности и детализации скоринговой системы посредством создания разных моделей оценки кредитоспособности, которые адаптированы и направлены на различные аспекты продуктов (кредит наличными, кредит в торговых точках и кредитные карты). Также улучшению кредитного скоринга способствует включения дополнительных сведений о заемщике, таких как социальные сети, географические и биометрические данные. Биометрические данные позволять улучшить Форд-скоринг банка, т. е. скоринг оценки вероятности мошенничества, а также помогут принять решение о выдачи кредита, если ранее банк не выдавал кредит данному заемщику.

- Повышения знаний персонала банка при помощи дистанционного обучения. Программа направленна на менеджеров и консультантов банка. Дистанционное обучение специалистов банка можно проводить путем сотрудничества ПАО «Почта Банк» с различными компаниями, оказывающими услуги в данной сфере. Например, интересные программы обучения предлагает Международная Академия Экспертизы и Оценки [3]. В МАЭО обучаются сотрудники лидирующих банков, таких как Сбербанк, ГазпромБанк, Россельхозбанк и другие. Обучающийся по окончанию курса получает государственный диплом о профессиональной переподготовке.

Таким образом, предложенные рекомендации будут способствовать повышению эффективности деятельности ПАО «Почта Банк».

Выводы и заключение

Внедрение предложенных мероприятий повлечет повышение качество кредитного портфеля банка, качество обслуживания клиентов и профессионализм сотрудников, сокращение просроченную задолженность и невозврата долга с процентами по нему, а также приведет к улучшению основных экономических показателей деятельности ПАО «Почта Банк», что в последствии приведет к увеличению его прибыли.

Литература:

- Жуков Е. Ф. Банк и банковские операции: учебник/ Жуков Е. Ф., Максимова Л. М., Маркова О. М. и др.; под ред. Жукова Е. Ф. — М.: Банки и биржи, ЮНИТИ, 2016. — 471 с.

- Официальный сайт ПАО «Почта Банк» [Электронный ресурс] // URL: https://www.pochtabank.ru (дата обращения: 25.04.2019)

- Официальный сайт Международной академии экспертизы и оценки [Электронный ресурс] // URL: https://банковское-дело.маэо.рф (дата обращения: 01.05.2019)