В статье проанализированы основные проблемы кредитования физических и юридических лиц. Рассмотрены пути решения проблем кредитования физических и юридических лиц.

Ключевые слова: банк, кредитование, кредитный портфель физических и юридических лиц, ипотека, доход, финансовая грамотность.

The article analyses the main problems of lending to natural and legal person. The ways of solving the problems of lending to natural and legal person considered.

Keywords: bank, lending, loan portfolio of natural and legal person, mortgage, income, financial literacy.

На сегодняшний день все большую обостренность получают проблемы кредитования в России в 2019 году и это уже давно стало неотъемлемым элементом сегодняшнего времени, причем количество людей пользующейся этой услугой стремительно растет. После проведения статистических исследований было выяснено, что у каждого четвертого гражданина нашей страны есть кредит или кредитка, которой он пользуется. Практически четверть населения нашей огромной страны живет в долг!

Целью данной работы является рассмотрение основных проблем кредитования физических и юридических лиц и пути их решения.

Для достижения вышеизложенной цели в работе поставлены следующие задачи:

– охарактеризовать основные проблемы кредитования физических и юридических лиц,

– рассмотреть пути решения проблем кредитования физических и юридических лиц.

Кредитование — это финансовые взаимоотношения, в которых одна сторона — кредитодатель, предоставляет во временное пользование ссуду в денежной или натуральной форме, а вторая сторона — заемщик.

Когда мы прибегаем кпомощи банков?

Люди не хотят ждать несколько лет, когда они смогут накопить нужную им сумму на приобретения дорогой техники, одежды или автомобиля, не говоря уже о покупке квартиры, они хотят получить все им необходимое здесь и сейчас.

Актуальные предложения банков РФ:

|

Банк |

% исумма для физ. лиц |

% исумма для юр. лиц |

|

Сбербанк |

От 12,9% До 5 000 000 руб. |

От 15,5% До 3 000 000 руб. |

|

Тинькофф |

От 12% До 2 000 000 руб. |

От 12% До 2 000 000 руб. |

|

Запсибкомбанк |

От 9,6% До 5 000 000 руб. |

От 10,7% Не ограничена |

|

Открытие |

От 10,5% До 4 000 000 руб. |

От 9,5% Не ограничена |

При чем если речь идет о покупке недвижимости или транспортного средства, которые необходимы для семьи, то здесь можно говорить о рациональности такой помощи. Однако же, очень часто кредиты берутся под влиянием сиюминутного желания, моды, информации из СМИ, желания быть не хуже других. Именно этим и пользуются банки и другие кредитные учреждения, которые стремятся нажиться на этом желании людей, предлагая непосильно высокие процентные ставки и множество скрытых комиссий, за которые приходится платить.

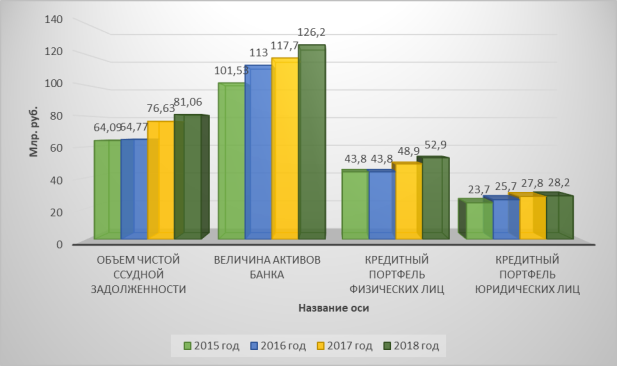

Рассмотрим динамику изменения объема кредитов, депозитов и прочих размещенных средств, предоставленных физическим и юридическим лицам Запсибкомбанком.

Чистая ссудная задолженность (тыс. руб.)

|

2015 год |

2016 год |

2017 год |

2018 год | |

|

Физические лица: | ||||

|

- ипотечные |

20 011 998 |

21 463 566 |

25 915 920 |

28 809 765 |

|

- потребительские |

18 276 608 |

17 319 445 |

17 585 157 |

18 868 855 |

|

- автокредиты |

721 536 |

465 808 |

253 165 |

104 105 |

|

Юридические лица: | ||||

|

- гос.и мун. органы |

2 650 000 |

4 717 502 |

- |

- |

|

-малый и средний бизнес |

- |

11 878 227 |

- |

- |

|

- крупный бизнес |

- |

9 143 808 |

- |

- |

|

- финансирование текущей деятельности |

- |

- |

16 763 614 |

17 227 966 |

|

- инвестиционное кредитование и проектное финансирование |

- |

- |

4 180 209 |

5 154 520 |

|

- погашение задолженности перед банками и иными третьими лицами |

- |

- |

3 216 993 |

3 347 068 |

|

- предоставление займов третьим лицам |

- |

- |

627 082 |

737 860 |

|

- прочие цели |

- |

- |

2 988 179 |

1 700 729 |

Изучив представленную диаграмму, составленную на основе данных Запсибкомбанка за последние 4 года, можно сделать вывод о том, что наблюдается динамика увеличения объемов выданных потребительских кредитов, что говорит о высоком спросе населения на такие услуги банков. За анализируемый период объем кредитов, выданных физическим лицам в Запсибкомбанке, увеличился на 20,9 % и составил 16,9 млрд. руб. Однако, до 2017 г. банки наращивали кредитование наиболее высокими темпами. Так за 2017 год объем кредитов возрос на 16,4 % — до 12,5 млрд. руб., и за 2018 г. заметно увеличился на 5,5 % — до 4,4 млрд. руб.

Для оценки влияния факторов, влияющих на объем кредитования с применением корреляционно-регрессионного анализа, выявим проблемы кредитования в России.

- Инфляция. Несмотря на заявления властей о снижении темпов инфляции, в России она остается все такой же высокой и переменчивой. При этой она отрицательно влияет на развитие ипотечного кредитования, поскольку подразумевает обесценивание денег. Таким образом, стоимость привлечения средств для финансового учреждения не снижается.

- Монополизация рынка строительства жилья и высокие риски. По причине ограниченного количества застройщиков, занимающихся возведением домов, между ними нет никакой конкуренции, из-за чего цена на жилье искусственным путем завышается и удерживается на достаточно высоком уровне.

- Серый доход и низкая платежеспособность. Главным ограничением на ипотечном рынке в России является достаточно низкая платежеспособность населения, по причине которой большинство просто не может приобрести собственное жилье и даже взять заем на его покупку.

- Проблема с альтернативным вложением средств банками. Целью каждого финансового учреждения является получение максимальной прибыли, причем многие считают ее источником исключительно кредитный портфель, в который входит не только ипотека, но еще и займы на покупку авто, потребительские и т. д.

- Общеэкономическая ситуация вокруг страны. На сегодняшний день существует критичная зависимость российской экономики от цен на сырьевые продукты. Что касается общеэкономической ситуации, которая сложилась на данный момент вокруг страны, то она не самая лучшая. Нестабильный курс рубля, санкции, вводимые другими государствами, а также участие в истощающих бюджет России иностранных военных операциях, напрямую влияют не только на экономически-социальные связи, но и на жизнь граждан РФ.

- Миграция. Миграционный вопрос в РФ тоже является достаточно острым. Из-за того, что население переселяется в более крупные экономические центры и покидает неблагополучные места, повышается спрос на жилье, что в свою очередь приводит к повышению его стоимости.

- Недостаточная поддержка ипотеки со стороны государства. На данный момент существует несколько государственных программ, направленных на оформление ипотеки на льготных условиях:

– военная ипотека;

– семейный ипотечный кредит со ставкой 6 % в год;

– ипотека для молодых семей;

– кредит для строительства своего деревянного дома;

– материнский капитал.

- Низкая финансовая грамотность населения, которому легко навязать дополнительные ненужные услуги или заставить оплачивать те взносы, которые уже были сделаны. Особенно легко это делается в том случае, если на кредитном счету оставалась маленькая задолженность даже в несколько копеек, про которую клиенту не сообщили. Этот долг потом расчет за счет пени и штрафов.

Решить их можно следующими способами:

– Постепенным снижением процентных ставок по кредиту.

– Увеличением сроков, на которые выдаются займы.

– Грамотной реализацией мероприятий, которые направлены на улучшение инвестиционного климата России.

– Развитием рынка инвестиционных ценных бумаг (упрощение требований относительно их выпуска, а также структуры).

– Разработкой индивидуального подхода к каждому отдельному гражданину страны с учетом уровня жизни и типа приобретаемой недвижимости.

– Стимулированием функционирования рынка за счет отказа от коррупционных схем, которые связаны с подключением коммуникаций, выделением земли и т. д., а также его прозрачностью.

– Комплексной поддержкой застройщиков со стороны государства при строительстве жилья в новых микрорайонах.

– Повышение финансовой грамотности граждан Российской Федерации.

Необходимо выделить основную проблему кредитования в Российской Федерации — низкая финансовая грамотность населения РФ. К данной проблеме серьезно подошел Сбербанк России. С 2015 года стартовали онлайн-уроки финансовой грамотности на территории пяти регионов. Сбербанк с самого начала является стратегическим партнёром Центрального банка в этом проекте. За два года Сбербанк провёл для школьников 280 вебинаров, получив более 130 000 прослушиваний. В 2017 году к проекту присоединились Дальневосточный и Сибирский округа. Помимо вебинаров для школьников на темы: «Твой безопасный банк в кармане» о банковских картах, «Всё про кредит или четыре правила, которые помогут достичь цели», «Вклады: как сохранить и приумножить», Сбербанк в 2018 году разработал интерактивные уроки по финансовой грамотности для детей и подростков, а также создали обучающие мультфильмы для малышей с участием узнаваемых героев. Банк также расширил запущенную в 2017 году интернет-платформу для финансового обучения педагогов и родителей и провел целый ряд образовательных мероприятий на базе своих региональных офисов.

Таким образом, проблемы кредитования физических и юридических лиц в РФ очень остро стоят на сегодняшний день, каждая выявленная нами проблема требует скорейшего решения. Коммерческим банкам необходимо обратить внимание на данные факторные признаки, поскольку управление ими способно оказать значительное влияние на увеличение объема кредитования. Финансовые эксперты отмечают высокий уровень закредитованности населения. В настоящее время более 5 млн. россиян имеют проблемы с погашением заемных средств. Кредитная задолженность населения составляет 4,23 трлн. рублей, и увеличивается с каждым годом. Сегодня банки не уверены в надежности и финансовой состоятельности своих клиентов, так как существует высокий риск невозврата денежных средств, выданных по кредиту. В связи с чем, каждый банк по своему усмотрению определяет риски и закладывает их в высокие банковские проценты и меры по ужесточению кредитной политики.

Можно сделать вывод, что финансовая грамотность играет важную роль и оказывает непосредственное влияние не только на отдельных заемщиков, но и на экономику государства в целом. В случае если финансовая грамотность в стране в нынешнем году не изменится к лучшему, имеются все основания ожидать продолжения тенденции роста банковского кредитования физических и юридических лиц.

Литература:

- Центральный банк Российской Федерации [Электронный ресурс]: официальный сайт. Режим доступа: http://www.cbr.ru — (дата обращения: 26.10.2019).

- ПАО Запсибкомбанк [Электронный ресурс]: официальный сайт. Режим доступа: https://www.zapsibkombank.ru — (дата обращения: 30.10.2019).

- Кунгурякова, Е. Н. Финансы и кредит. Курс лекций: моногр. / Е. Н. Кунгурякова, М. С. Синявина. — М.: Дашков и Ко, 2018.

- Снатенков А. А., Тимофеева Т. В. Статистическое исследование факторов формирования просроченной задолженности по кредитам российского банковского сектора // Конкурентоспособность в глобальном мире: экономика, наука, технологии. 2017. № 7–1. С. 137–144.

- Балихина, Н. В. Финансы и кредит: Учебное пособие / Н. В. Балихина, М. Е. Косов. — М.: ЮНИТИ, 2015. — 303 c.

- Финансы. Денежное обращение. Кредит: Учебник / Под ред. Г. Б. Поляка. — М.: ЮНИТИ, 2016. — 639 c.