Важнейшим направлением обеспечения прибыльности, конкурентоспособности, инвестиционной привлекательности и других стратегических целей предприятий в условиях нестабильной внешней среды считается рост уровня их капитализации, который является своеобразным индикатором эффективного корпоративного управления, оптимистических ожиданий инвесторов относительно будущего увеличения доходов и прибыли.

Капитализация предприятия как процесс создания стоимости зависит от множества факторов: управляемых (микроуровень) и неуправляемых (мезо- и макроуровень).

Влияние мезоэкономических факторов на уровень капитализации отраслевых предприятий в современной литературе исследовано недостаточно. Несмотря на тот факт, что подавляющее большинство зарубежных ученых поддерживают идею стоимостной концепции управления, абсолютизируя максимизацию рыночной стоимости как стратегическую цель предприятия, львиная доля теоретических и эмпирических исследований по данной проблеме направлена на изучение влияния мезоэкономических факторов на прибыль и доходность отраслевых предприятий.

Соглашаясь с мнением Р. Гранта, который считает, что «максимизация прибыли означает максимизацию чистой приведенной стоимости на протяжении всей жизни компании» [1, с.56] можем утверждать, что в общем случае стоимость (уровень капитализации) предприятий является функцией от двух переменных: бухгалтерской или экономической прибыли (составляющая свободного денежного потока, CF) и стоимости капитала (средневзвешенная стоимость, WACC). Таким образом, рост прибыли в долгосрочной перспективе обеспечивает увеличение уровня капитализации:

Используя методологию анализа гарвардской школы (Э. Мэйсон, Д. Бейн, Д. Карлтон, Ж. Перлофф, А. Вурос и др.), основанной на эмпирических исследованиях отраслевых рынков, рассмотрим влияние мезоэкономических факторов и отраслевого регулирования на стоимость предприятий.

Капитализация как важнейший критерий эффективности функционирования отраслевых предприятий с точки зрения Гарвардской парадигмы [2] анализа отраслевых рынков определяется совокупностью базовых условий функционирования отрасли, структурой отраслевого рынка, поведением производителей и государственной политикой.

Со стороны предложения к базовым условиям роста капитализации предприятий относятся:

1) Высокая обеспеченность субъектов отрасли минерально-сырьевыми ресурсами и благоприятная ценовая конъюнктура рынка: свободный доступ производителей к сырьевой базе; отсутствие дефицита сырья на внутреннем или внешнем рынках; низкая ценовая волатильность на сырьевом рынке; наличие собственной сырьевой базы и др.;

2) Появление новых технологий производства продукции. Результаты эмпирических исследований свидетельствуют, что научно-технический прогресс является главным источником экономического роста промышленно-развитых стран. По расчетам Р.М. Солоу, в первой половине ХХ в. 87,5% прироста производительности труда обусловлено технологическими изменениями в производстве [3, С.320], преимущественно в сталелитейной, машиностроительной, химической отраслях. В начале 90-х г. НТП обеспечил более 50% роста совокупного объема производства (США - 75%).

Технологические изменения по-разному влияют на экономическое развитие и уровень рыночной капитализации отраслей. Наиболее капитализированными отраслями мировой экономики в данный момент время являются финансовые и коммуникационные услуги (с учетом разработки программного обеспечения и НИОКР), фармацевтическая отрасль, производство компьютеров, офисной техники и электроники, аэрокосмическая сфера. Наиболее революционные изменения в науке и технике приводят к появлению новых отраслей, которые становятся «локомотивом» всей экономики. Так, возникновение и стремительное развитие отрасли информационных технологий в конце ХХ в. определили опережающий рост капитализации IT-сектора по отношению к традиционным для индустриальной экономики отраслям, таким как машиностроение, автомобилестроение, металлургия и др. (табл.1).

Таблица 1. Сравнительная характеристика компаний «новой» (высокотехнологическая отрасль) и «старой» (промышленное производство) экономики

|

Компания |

Численность работников, в 2009 г., тыс.чел. |

Рыночная капитализация, млрд.долл. |

Компания |

Численность работников, в 2009 г., тыс.чел. |

Рыночная капитализация, млрд.долл. | ||

|

2006 р. |

2009 р. |

2006 р. |

2009 р. | ||||

|

Отрасль IT-технологий |

Автомобильная отрасль | ||||||

|

Microsoft |

89,0 |

279,02 |

143,58 |

Volkswagen |

368,5 |

26,93 |

75,18 |

|

|

23,3 |

107,17 |

106,57 |

Daimler AG |

256,4 |

56,45 |

21,21 |

|

Cisco |

70,7 |

124,52 |

85,05 |

Ford Motors |

198,0 |

15,21 |

4,79 |

Составлено автором по данным [5]

3) Низкая активность профессиональных союзов и незначительная степень охвата работников профсоюзным движением. Исследователи Р.Д. Буззел и Б.Т. Гейл [4] установили, что чем выше удельный вес работников предприятия в профсоюзе, тем ниже прибыльность и, как следствие, - рыночная капитализация отраслевых предприятий.

Негативные последствия неолиберальной политики США, Великобритании, Японии и др. развитых стран в 80-е годы ХХ в., направленной на стимулирование конкуренции и ограничение сферы деятельности профсоюзов, стремительное развитие научно-технического прогресса, транснационализация мирового хозяйства, – привели к стремительному сокращению удельного веса работников, охваченных профсоюзным движением.

Сопоставляя три отрасли США, с наибольшей долей работников, охваченных профсоюзами в 2009 г. (транспорт - 21,3%, телекоммуникационные услуги - 16,0%, строительство - 14,5% [6]) отметим, что уровень их капитализации является более низким среди наиболее прибыльных секторов американской экономики (табл. 2).

Таблица 2. Капитализация отраслей экономики США по данным рейтинга FORBES «The Global 2000», 2009 г.

|

Отрасль (сектор) экономики |

Рыночная стоимость, млрд. дол. |

Отрасль (сектор) экономики |

Рыночная стоимость, млрд. дол. |

|

Нефтегазовая промышленность |

820,54 |

Бытовые услуги |

323,14 |

|

Фармацевтика и биотехнологии |

706,73 |

Банковская сфера |

307,77 |

|

Компьютеры |

558,91 |

Медицинское оборудование |

284,32 |

|

Розничная торговля |

517,58 |

Телекоммуникационные услуги |

274,40 |

|

Пищевая промышленность |

459,50 |

Медиа |

191,68 |

|

Финансовые услуги |

443,79 |

Транспорт |

139,04 |

|

Программное обеспечение |

400,68 |

Строительство |

28,9 |

Составлено автором по данным [5]

К наиболее важным базовым условиям роста капитализации отраслевых предприятий со стороны спроса относятся:

1) Низкая ценовая эластичность спроса отраслевой продукции (работ, услуг). Неэластичный или относительно неэластичный спрос (Ed <1) означает незначительную чувствительность спроса к изменению цен, который при прочих равных условиях обеспечивает высокую отраслевую прибыльность. Сравнение различных отраслей по коэффициенту эластичности [7] позволяет сделать вывод, что отрасли с наименьшей ценовой эластичностью, такие как телекоммуникационные услуги (Ed = 0,26), фармацевтика и медицинское обслуживание (Ed = 0,31), производство компьютеров (Ed = 0,39), нефтегазовая промышленность (Ed = 0,4), считаются одними из самых капитализированных секторов мировой экономики;

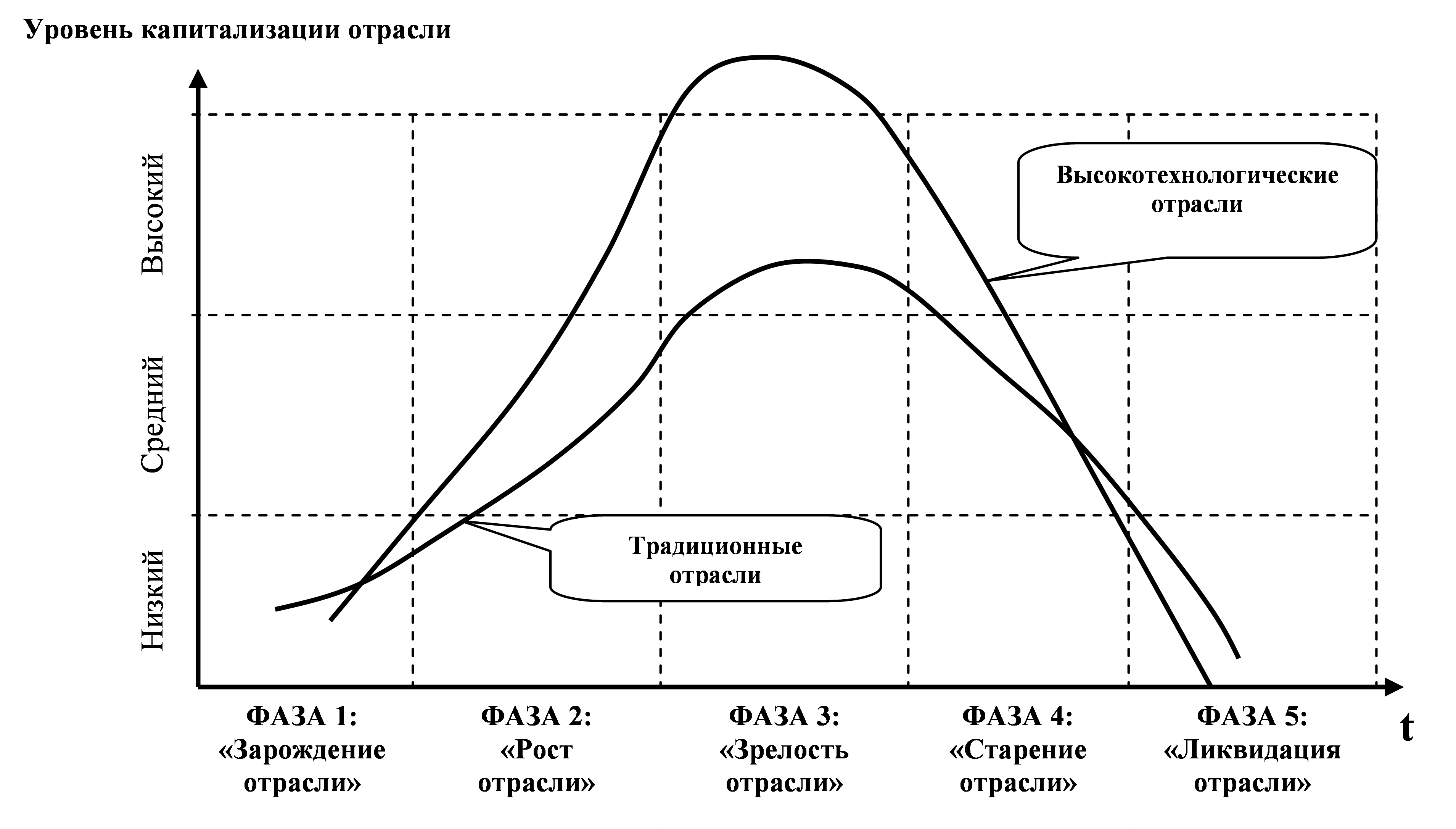

2) Устойчивая динамика роста отрасли. В соответствии с теорией стадий жизненного цикла наибольший потенциал для роста уровня капитализации имеют новые отрасли (рис.1). В современных условиях развития высоких технологий это касается таких отраслей, как: информационные технологии (искусственный интеллект), нанотехнологии (нанообъекты, наноструктуры, нанопараметры), робототехника (микро- и нано-электромеханические системы) и др.

Рисунок 1. Модель жизненного цикла отрасли в зависимости от уровня

капитализации

Для традиционных отраслей (добывающая промышленность, металлургическая, автомобилестроительная, пищевая и др.) максимально возможный уровень капитализации создается на стадии «зрелости», тогда как для высокотехнологичных отраслей (IT технологии, телекоммуникационные услуги, космическая и оборонная промышленность) - начиная с фазы «рост ».

Отраслевая статистика развитых стран ОЭСР [8] свидетельствует, что высокие темпы роста нефтегазовой промышленности (среднегодовой прирост товарной продукции 8,66%), производства компьютеров и программного обеспечения (8,65%) и горнорудной и добывающей промышленности (7,71%) в течение 1995-2005 гг. обеспечили наибольшую капитализацию и инвестиционную привлекательность этих отраслей среди всех секторов мировой экономики;

3) Низкая чувствительность отрасли к влиянию циклических колебаний. Отрасли, в которых в долгосрочной перспективе происходят существенные колебания спроса и предложения, подъема и падения деловой активности являются циклическими. Ученые В. Гангуин и Дж. Билардело [9, с.29] в зависимости от степени влияния цикличности подразделяют отрасли на три группы:

- наиболее чувствительные отрасли (влияние проявляется на ранних стадиях цикла): автомобильная промышленность; индустрия отдыха и гостеприимства, производство строительных материалов, жилищное строительство и риэлтерские услуги; розничная торговля и рестораны; текстильная промышленность и производство одежды. Курсовая стоимость акций этих отраслей существенно колеблется, особенно во времена экономических кризисов;

- наименее чувствительные отрасли: горнодобывающая и металлургическая промышленность; химическая промышленность; нефтегазовая промышленность; телекоммуникационные услуги; авиаперевозки и аэрокосмическая отрасль; целлюлозно-бумажная промышленность; грузоперевозки; технологии; телевидение и радиовещание, издательская деятельность. Рыночная капитализация этих отраслей незначительно колеблется в период кризисов;

- отрасли, нечувствительные к воздействию циклов деловой активности: здравоохранение; продукты питания, напитки и табак; потребительские товаре; коммунальные услуги.

Уровень капитализации отраслевых предприятий также зависит от структуры отраслевого рынка, которая в свою очередь определяется следующими факторами:

1) Рыночная концентрация, под которой понимается плотность размещения рыночных структур и совокупность долей агентов рынка по объему предложения или спроса. Высокая рыночная концентрация фирм по мнению Гансландта и П. Норбека [10, с.31] обусловливает минимизацию затрат и приводит к удержанию цен и получению большей нормы (массы) доходов в отрасли. Данные теоретические выводы основываются на эмпирических исследованиях Д. Бейна, М. Манна, Д. Карлтона, Д. Перлофа и др. Так, средняя норма прибыли в США в 60-е гг была выше в тех отраслях экономики, где индекс рыночной концентрации составлял более 70%: Нпр (СR8> 70%) = 12,1%> Нпр (СR8 <70%) = 6,9% [11]. Установленная закономерность характерна и для современных условий хозяйствования. По данным Бюро цензов [12] наиболее прибыльные секторы экономики США в 2002 г. имели высокую рыночную концентрацию: табачная промышленность (HHI50 = 2905,9, CR8 = 98,2), фармацевтическая (HHI50 = 2703,6, CR8 = 72,5) , производство компьютеров (HHI50 = 2662,4, CR8 = 89,2), нефтехимическая отрасль (HHI50 = 2661,6, CR8 = 93,9). Таким образом, высокие прибыли в отдельных отраслях экономики, вызванные значительным уровнем рыночной концентрации, на наш взгляд, создают условия для роста капитализации отраслевых предприятий.

Исходя из классификаций рыночных структур Г. Штакельберга, Ф. Шерера, Д. Росса [13, с.17] можно сделать вывод, что рыночная концентрация, и как следствие, уровень капитализации отраслевых предприятий, в большей степени зависят от количества производителей (продавцов) и дифференциации продукции: стоимость предприятий в условиях чистой или монополистической конкуренции значительно ниже капитализации отраслевых фирм на высококонцентрованных рынках чистой монополии.

Не менее важной составляющей, которая определяет концентрацию, является рыночная доля отраслевых производителей. У. Шеферд, Гейл Б.Т., Бренч Б.С. [14] и др. считают, что чем большую долю имеет предприятие, тем выше его прибыльность (ставка доходности капитала). Данный аспект В. Шеферд, Д. Дрю, Р. Скитмор [15] объясняют тем, что рыночная доля является важным индикатором монопольной силы: значительная доля предприятия на отраслевом рынке характеризует значительную монопольную силу. Однако действие монопольной силы проявляется при увеличении рыночной доли предприятия до 25% и от 40% и выше.

Эмпирическое исследование зависимости чистой прибыли и рыночной капитализации трех крупнейших отраслей экономики США со значительным проявлением монопольной силы (табл.3) свидетельствует о наличии средней тесноты связи (r=0,619), при этом рост прибыли на 1% обусловливает увеличение рыночной стоимости на 7,1%.

Таблица 3. Взаимосвязь прибыли и рыночной стоимости отраслей США по данным рейтинга FORBES «The Global 2000»

|

Отрасль |

год |

Чистая прибыль, млрд.дол. |

Капитализация, млрд.дол. |

|

1 Фармацевтики и биотехнологии |

2007 |

49,13 |

951,65 |

|

2008 |

43,80 |

922,21 | |

|

2009 |

52,75 |

706,73 | |

|

2010 |

69,04 |

852,49 | |

|

2 Нефтегазовая промышленность |

2007 |

66,60 |

1144,83 |

|

2008 |

77,38 |

1128,95 | |

|

2009 |

64,46 |

959,59 | |

|

2010 |

81,00 |

1199,14 | |

|

3 Компьютеры и программное обеспечение |

2007 |

121,33 |

1110,89 |

|

2008 |

125,17 |

1437,97 | |

|

2009 |

87,09 |

820,54 | |

|

2010 |

36,99 |

992,82 | |

|

Коэффициент корреляции Пирсона |

rкрит(df=10; α=0,05)=0,576< rрасч=0,619 | ||

|

Коэффициент эластичности | |||

Составлено автором по данным [5]

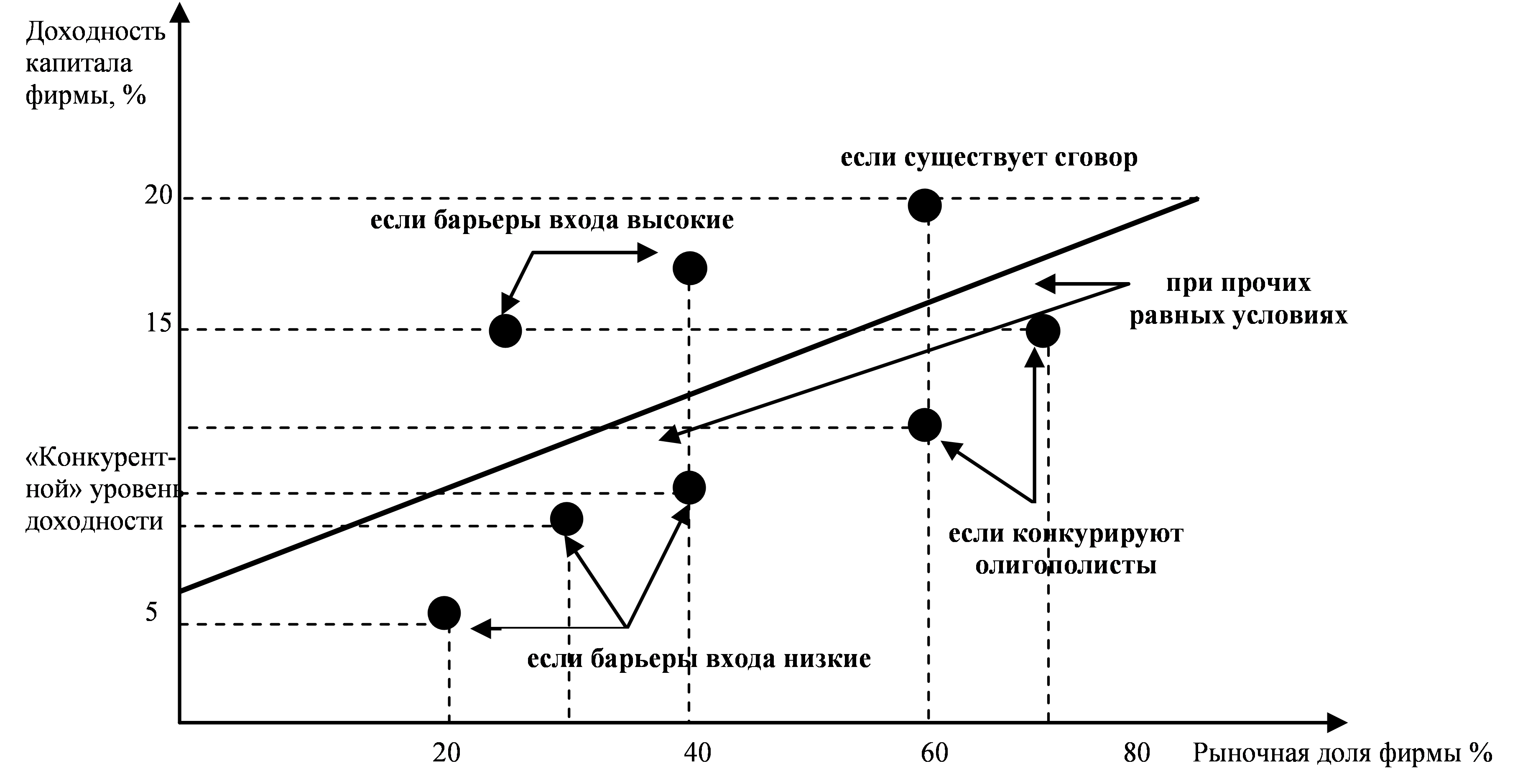

2) Барьеры для входа в отрасль. Исследователи Р. Кейвс, М. Портер [16], У. Шеферд [2] и др. считают, что при прочих равных условиях, чем выше барьеры для входа, тем больше рентабельность фирмы в данной отрасли. В совокупности, высокие барьеры, значительная рыночная доля и возможности сговора доминирующих отраслевых фирм (рис. 2) обеспечивают более благоприятные условия для увеличения капитализации.

Рисунок 2. Зависимость доходности капитала фирмы от структуры отраслевого рынка [2]

М. Портер в работе «Конкурентная стратегия» опровергает наличие линейной зависимости между исследуемыми факторами, считая, что единственное соотношение между ними не существует, «так как не существует однозначного определения отрасли и рынка» [17, с.82]. На его взгляд, для ряда отраслей характерная U-образна зависимость между долей рынка, которая определяется высотой входных барьеров и нормой прибыли на инвестированный капитал. Тем не менее, если рентабельность капитала у малой фирмы (способной к фокусировке или дифференциации) и большой фирмы (лидеров по расходам) выше, чем у средних предприятий [17, с.81], то рыночная капитализация малой и большой компании - несравнима.

Таким образом, высокие входные барьеры позволяют увеличить рыночную долю, получить норму прибыли на инвестированный капитал, которая превышает минимальный конкурентный уровень и повысить капитализацию.

3) Вертикальная интеграция. Большинство исследователей считают вертикальную интеграцию сложной, достаточно затратной и рискованной стратегией усиления предприятием монопольной власти, что позволяет получать максимальную прибыль. Среди преимуществ интеграции Ж. Куель (Французский институт нефти, IFdP) выделяет «надежность поставок, экономию на транзакционных расходах и на масштабе, контроль над добавленной стоимостью внутри одной организации» [18, c.50].

В мировой практике вертикальная интеграция получила наибольшее распространение в отраслях, которые связаны с добычей и переработкой минерально-сырьевых ресурсов: нефтяная (добыча и переработка нефти), сталелитейная (выплавка чугуна, стали) и алюминиевая промышленность (добыча бокситов, производства глинозема, выплавка металлов). Как свидетельствуют данные рейтинга Forbes [5], в 2010 г. наибольшую капитализацию среди мировых корпораций имеют Exxon Mobil (335,54 млрд.долл.) и PetroChina (270,56 млрд.долл.), что обусловленно не только ростом мировых цен на нефтепродукты за последние годы (в 1970 г. - 3,80 долл./бар., в 2010 г. - 80,28 долл./бар.), но и развитой системой вертикальной интеграции: обратной (разведка и добыча сырой нефти) и прямой (переработка и продажа нефтепродуктов).

Избыточное увеличение размера бизнеса нейтрализует синергический эффект, который может стать причиной снижения эффективности производства, замедления темпов роста капитализации, и, как следствие, может привести к возникновению дезинтеграционных процессов. Дж. Стиглер связывает данное явление с изменением жизненного цикла отрасли: на ранней и завершающей стадии цикла интенсивность вертикальной интеграции максимальна, в фазе роста - преобладают дезинтеграционные процессы [19, с.190].

Г. Коуз, исходя из теории трансакционных затрат, доказал что рост фирмы будет иметь место до тех пор, «пока затраты на организацию дополнительной трансакции внутри фирмы не сравняются с затратами на осуществление той же трансакции через обмен на открытом рынке или с затратами на организацию ее через другую фирму» [20, с.395]. Следовательно, вертикальная интеграция способствует росту уровня капитализации предприятий и, на взгляд О. Уильямсона, Дж. Стиглера, является эффективнее, чем горизонтальная интеграция [19]. Однако, при достижении избыточного размера бизнеса темпы роста рыночной капитализации замедляются. Это, как считает аналитик Nera Economic Consulting Фернандо Баррера-Рей означает, что «…небольшие по размеру, но однородные по своему бизнесу компания являются наиболее привлекательными для инвесторов на фондовом рынке» [18, с.51] по сравнению с крупными вертикально интегрированными структурами.

Немаловажным фактором, определяющим уровень капитализации предприятий, с точки зрения мезоэкономического уровня, является отраслевое регулирование в рамках государственной экономической политики.

В мировой практике известно множество примеров чрезмерно активного вмешательства государства в функционирование отдельных отраслей. Так, правительство Италии имеет монополию в таких отраслях как: табачное производство, железнодорожный транспорт, авиаперевозки, телефонная связь, радиовещание и телевидение. Важным каналом отраслевого воздействия в этой стране является установление особого режима регулирования в банковской сфере, страховании, телекоммуникациях, обеспечении нефтью и газом путем выдачи лицензий и установления норм и правил поведения специальными государственными институтами.

Таблица 4. Государственное регулирование отраслей развитых стран мира

|

Энергетика: вступление в силу Киотского протокола об ограничении выбросов в атмосферу парниковых газов; регулирование производственных мощностей; регулирование передачи энергии (сеть, распределение) |

Сырьевая отрасль: вступление в силу Киотского протокола об ограничении выбросов в атмосферу парниковых газов; антидемпинговое законодательство в США (сталелитейная промышленность) |

|

Транспорт и логистика: дерегулирование грузовых железнодорожных перевозок; доступ к услугам почтовой связи и железнодорожным перевозкам |

Фармацевтическая отрасль: сертификация лекарств; возмещение стоимости лекарств для определенных групп населения; выход на рынок лекарств-дженериков |

|

Пищевая промышленность: внедрение системы управления безопасностью пищевых продуктов HACCP; регламенты и директивы в сфере безопасности пищевых продуктов ЕС; запрет рекламы нездоровой еды; антитабачная компания |

Телекоммуникации: тарифы, продажа услуг IP-телефонии вместе с другими услугами; обособленный доступ к инфраструктуре местной связи; введение в действие стандартов мобильной связи GSM (страны ЕС) |

|

Нефтяная промышленность: ограничение доступа к имеющимся ресурсам; соблюдение природоохранных стандартов |

Природный газ: диверсификация поставок в долгосрочной перспективе |

|

Финансы: Базельское соглашение о достаточности капитала II; Единый рынок финансовых продуктов в ЕС |

Страхование: требования к финансовой устойчивости страховщиков; проект введения общенационального страхового кодекса в США |

Составлено автором по данным [21, С.95]

В Великобритании каждое банковское учреждение должно получить разрешение на деятельность от Банка Англии, страховая компания - от Министерства торговли и промышленности. Лицензию на право осуществления геологоразведочных работ и добычу нефти и газа выдает Государственный секретарь по делам энергетики.

Специальный режим регулирования банковской сферы и страхования, судоходства, международных авиаперевозок применяется и в Нидерландах. В этой стране существуют определенные квалификационные требования и к тем лицам, которые желают заниматься медициной, бухгалтерской или юридической деятельностью и т.д.

По данным Р. Липси, П. Стейнера, Д. Пурвиса [22] государственное воздействие на экономическую жизнь приводит к падению темпов роста приблизительно на 0,4% в год, что, по-мнению профессора М. Стратерна, объясняется законом Гудхарта (Goodhart's law), в соответствии с которым «когда достижение некоторого показателя (мероприятия) становится целью, он перестает быть хорошим показателем (мероприятием)» [23], т.е. устранение «провалов рынка» путем государственного регулирования порождает еще больше перекосов в рыночной экономике.

В этой связи с конца 80-х г. прошлого века в США и др. развитых странах начался активный процесс дерегулирования рынков услуг связи, производства электроэнергии, газо- и водоснабжения. Все это в конечном итоге обеспечило не только снижение затрат и получение более высокой нормы прибыли, но и создало благоприятные условия для роста уровня капитализации предприятий данных отраслей экономики.

Таким образом, рост капитализации предприятий на мезоэкономическом уровне предопределяется:

1) совокупностью базовых условий функционирования отдельных отраслей: доступ к сырьевой базе, появление новых технологий, активность профсоюзов, ценовая эластичность спроса отраслевой продукции, отраслевая привлекательность, чувствительность отрасли к влиянию циклических колебаний и др.;

2) структурой отраслевого рынка, которая зависит от уровня рыночной концентрации, входных барьеров в отрасль, вертикальной интеграции отраслевых предприятий и др.;

3) государственной экономической политикой по отношению к определенным секторам и отраслям экономики: отраслевое регулирование и дерегулирование.

Литература:

- Грант Р.М. Современный стратегический анализ / Р.М. Грант. – 5-е изд. / пер. с англ. под ред. В.Н. Фунтова. – СПб: Питер, 2008. – 560 с.

- Shepherd, William, G., The Economics of Industrial Organization. - Prentice Hall, Engelwood Cliffs, N.J., 1985.

- Solow, R. M. 1957. Technical Change and the Aggregate Production Function. Review of Economics and Statistics 39: 312-320.

- Buzzell R. The PIMS principles: linking strategy to performance / Robert D. Buzzell, Bradley T. Gale. – New York: Free Press, 1987. – 322 p. 4

- Special Report The Global 2000 // Forbes.com LLC™ [електронний ресурс]. Режим доступа: http://www.forbes.com

- Union affiliation of employed wage and salary workers by occupation and industry / Economic News Releases US Bureau of Labor Statistics. – 2010. – 17 p.

- Samuelson Р., Nordhaus W. Microeconomics (17th ed.) / Р. Samuelson, W.Nordhaus . - McGraw-Hill. - 2001.

- STAN Input Output Domestic // OECD: Stat Extracts [електронний ресурс]. Режим доступу: http://stats.oecd.org

- Ganguin B. Fundamentals of corporate credit analysis / B. Ganguin, J. Bilardello. - McGraw-Hill Professional, 2005 – 439 р.

- M. Ganslandt and P.J. Norbäck ‘Do mergers result in collusion?’ // Working Paper No 621: Research Institute of Industrial Economics, Stockholm, 14 June 2004. – 34 р.

- Bain, Joe S., Relation of Profit Rate to Industry Concentration // Quarterly Journal of Economics, v. 65. - August 1951. - p. 293-324.

- Concentration Ratios: 2002 // U.S. Census Bureau. - Issued May 2006 – 31 р.

- Шерер Ф. Структура отраслевых рынков Пер. с англ. – М.: ИНФРА-М, 1997.–698с

- Gale B.T. Concentration versus market share: which determines performance and why does it matter? / B.T. Gale, B.S. Branch // Antitrust Bulletin. 1982, №27, p. 83–105.

- Drew, D.S. and R.M Skitmore. Prequalification and Competitiveness. OMEGA International Journal of Management Science. – 1993, №21. - рр.363-375.

- Caves, Richard E. and Michael Porter. From Entry Barriers to Mobility Barriers //Quarterly Journal of Economics 1977.- vol. 91 (May): р. 241-269.

- Портер Е.М. Конкурентная стратегия: Методика анализа отраслей и конкурентов/ Майкл Е. Портер; Пер. с англ. - М.: Альпина Бизнес Букс, 2005. - 454 с.

- Кокшаров А. Вертикальная дезинтеграция / А. Кокшаров // Експерт. – 2006. - №18 (512). – С. 50-52.

- Stigler, G. J. The division of Labor is limited by the Extent of the market // Journal of Political Economy. 1951. V. LIX. N 3. P. 185-193.

- Coase, R. H. The nature of the firm // Economica. 1937. V.4. N16. P. 386-405.

- Scott C. Beardsley The role of regulation in strategy / Scott C. Beardsley, D. Bugrov, L. Enriquez // The McKinsey Quarterly/ - 2005 - № 4. – р. 93-102.

- Lipsey R., Steiner P., Purvis D. Economics, N. Y. 1987, P.422

- M. Strathern Improving Ratings // European Review 5.- 1997, р.305-321.