Обеспечение банков стабильными и недорогими источниками финансовых ресурсов является особенно важным аспектом в настоящее время. Переориентация на внутренние страновые источники внесла изменения в структуру пассивов российского банковского сектора. В связи с этим появились новые тенденции в развитии и структуре пассивов: увеличение объема средств физических лиц, снижение уровня собственных средств и, соответственно, норматива достаточности капитала Н1.0, снижение сделок на рынке межбанковского кредитования.

Ключевые слова: структура и развитие пассивов, норматив достаточности капитала Н1.0,МБК, средства физических лиц.

Банки являются основными участниками денежно-кредитного обращения в стране. Распределяя свободные ресурсы между различными субъектами, они способствуют развитию хозяйственной деятельности, поддержке системно значимых и инновационных проектов. От устойчивости их деятельности зависит экономика страны.

Денежные ресурсы, привлекаемые банками, имеют первичную природу по отношению к кредитным деньгам и являются основой существования любого банка. Структура и качество источников ресурсов для каждого банка отличается. Одни банки могут себе позволить привлекать необходимые средства по более высокой стоимости, например, на рынке межбанковского кредитования, средние и малые банки стараются найти более дешевые источники ресурсов. В любом случае, основная цель — это привлечение наиболее устойчивых и недорогих ресурсов для осуществления своей деятельности. И, если такие источники и удается найти, то, бывает трудно предугадать, в течение какого времени они будут иметь необходимую устойчивость. Внешние и внутренние экономические факторы, в совокупности или по-отдельности могут воздействовать на источники банковских ресурсов, создавая либо благоприятные условия для их расширения, либо наоборот, сужая. Поиск новых ресурсов и поддержание прежних на необходимом уровне заставляет банки находиться в постоянном развитии. Искать новые способы привлечения средств, создавать новые продукты, быть в постоянной динамике. Межбанковская конкуренция за свободные ресурсы также играет значительную роль в развитии банковской стратегии привлечения средств. Как и любые ресурсы, денежные, имеют свойства быть ограниченными. Ограничиваются они в первую очередь механизмами денежно-кредитной политики, инфляционными ожиданиями населения, а также временными границами использования.

И если, страновые механизмы регулирования экономики направлены на развитие здоровой банковской конкуренции, то последствия кризисных явлений для банков предсказать довольно сложно. Начавшийся в 2014 году кризис, вызванный санкционной политикой западных стран, привел к ограничениям в доступе российских банков к более дешевым зарубежным ресурсам. Ставки привлечения на европейском межбанковском рынке находятся вблизи ключевой и имеют значение, например, для EURO LIBOR 1 week interest rate -0,44057 % (декабрь 2018 г.) [1] в то время как на российском рынке МБК среднемесячная ставка MIACR от 2 до 7 дней имеет значение 7,53 % (декабрь 2018 г.). [2]

В сохраняющейся неблагоприятной ситуации банки были вынуждены переориентировать свою ресурсную политику на внутристрановые источники, и в первую очередь, на средства домохозяйств. Новый виток развития банковских технологий начинается как раз с этого времени. Значительно увеличивается конкуренция на рынке инновационных продуктов для физических лиц, появляется понятие банка как “финансового супермаркета”, увеличивается количество операций, не связанных с банковской деятельностью, партнерские программы (страхование, РЖД-программы, Аэрофлот-программы и. т.д.). Направляя рекордные суммы на ипотечное кредитование, предоставляя программы рефинансирования ипотеки других банков, кредитные организации стараются обеспечить себя длинными деньгами, получить возможность планировать будущие денежные поступления и расходы, обеспечивая свою стабильность и существование.

Снижение прибыльности банковского бизнеса привело к еще одной закономерности — снижению собственных средств банков, и как следствие, к снижению норматива достаточности капитала Н1.0 [3]

Основная часть банков также снизила кредитные средства, получаемые на российском рынке МБК, в своей структуре пассивов.

В данной работе рассмотрим восемь банков, имеющих разные бизнес-модели развития, и сравним их ресурсные стратегии с присущими в целом банковскому сектору. Проведя подробный анализ данных, определим, банки с какими бизнес-моделями являются наиболее устойчивыми, а какие менее.

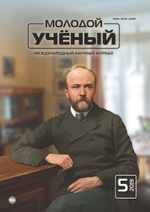

Рассмотрим общую тенденцию увеличения средств физических лиц в структуре ресурсов российских банков. На Рис.1. наглядно показана данная закономерность.

Рис. 1. Динамика изменения темпов прироста показателей собственного капитала банков, вкладов физических лиц, кредитов физическим лицам и кредитам нефинансовым организациям российского банковского сектора за 12 месяцев, предшествующих отчетной дате, с 1.01.2017 по 01.11.2018 г.г. Составлено автором по материалам [4, таблица 2]

На Рис.1. заметна общая тенденция увеличения средств физических лиц, причем, если в 2017 году их значение росло и средний годовой показатель составлял 5,95 % (максимальные значения 7,1 % (01.05.2017 г.) и 8 % (01.07.2017г.)), то, в 2018 году среднее годовое значение за 11 месяцев составило 8,65 % (максимальные значения составили 10,2 % (01.05.2018г.) и 10,4 % (01.09.2018г.)). Если рассмотреть выбранные нами банки по бизнес-моделям ведения банковского бизнеса, то данная тенденция подтверждается, за некоторым исключением для ПАО Сбербанк и ПАО Бинбанк.

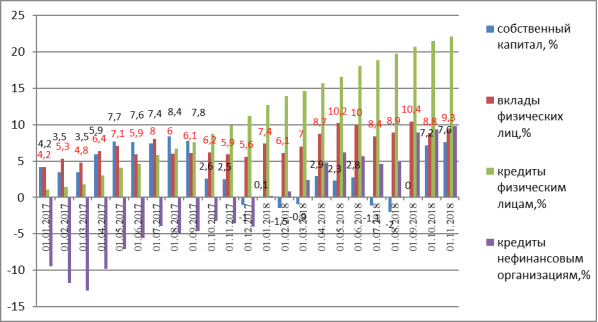

Рис. 2. Коэффициенты отношения вкладов физических лиц к общей сумме привлеченных средств, %. Составлено автором по данным открытой финансовой отчетности. [5]

На рис.2. рассмотрена динамика изменения объема вкладов физических лиц в общей сумме привлеченных средств для банков с различными бизнес-моделями. Для ПАО Сбербанк заметно небольшое снижение показателя денежных средств, что скорее связано с некоторым оттоком клиентов из-за невысоких процентных ставок. АО Россельхозбанк, наоборот, наращивает средства физических лиц в структуре своих пассивов, предлагая довольно высокую доходность по вкладам по сравнению с другими банками. Крупный иностранный банк ООО ЮниКредит Банк придерживается консервативных европейских взглядов и скорее нацелен на привлечение ресурсов реального сектора экономики, чем на средства физических лиц. Крупный российский частный банк АО Альфа Банк также не меняет долю вкладчиков, отдавая предпочтение реальному сектору экономики. Средний частный банк (ПАО) АКБ Абсолют Банк планомерно наращивает как средства физических лиц, так и средства нефизических лиц. Малый частный банк АО Национальный Стандарт наращивает средства физ.лиц и также стремится нарастить средства промышленных компаний. Розничный банк ООО Хоум Кредит энд Финанс Банк имеет самую высокую долю привлеченных ресурсов физических лиц среди восьми рассмотренных банков. При этом имеет самую высокую долю в сегменте привлечения средств нефизических лиц. Для ПАО Бинбанк, санируемого с 2016 года по настоящее время, заметна некоторая тенденция оттока вкладов физических лиц в 2017 году, основанная на снижении репутации банка и начале его санации. Однако, к концу 2018 года показатель объема средств физических лиц превысил значения 2015 года.

Несмотря на значительный прирост средств физических лиц, негативным фактором остаются инфляционные ожидания населения, которые, например, проявились в июле-августе 2018 года, когда темп прироста средств физических лиц снизился с 10 % до 8,4 % до 8,9 % соответственно (Рис.1). Ранее в феврале 2018 года было заметно снижение с 7,4 % до 6,1 % (Рис.1.). Поэтому при всех положительных моментах привлечения средств физических лиц, основным недостатком может быть массовый отток вкладов под воздействием инфляционного канала воздействия. Когда банк может потерять свою финансовую устойчивость за короткое время и не справиться со способностью рассчитываться по своим обязательствам перед кредиторами. Вторым негативным фактором может быть потеря доверия населения после начала санации банка, действие которого можно наблюдать на примере ПАО Бинбанк. Из восьми приведенных банков, риску массового оттока вкладов должен быть более подвержен ООО Хоум Кредит энд Финанс Банк. Однако, это банк розничного обслуживания, его программы индивидуального подхода к клиентам достаточно гибкие и могут подстроиться под изменяющиеся условия. Поэтому в большей группе риска находятся банки, явно испытывающие недостаток в ресурсах и активно наращивающие средства физических лиц в своих пассивах, это средний и малый частные банки (ПАО) АКБ Абсолют Банк и АО Национальный Стандарт.

Следующей тенденцией, наметившейся в российском банковском секторе, является снижение значения показателя собственных средств, что следует из Рис.1 (значения обозначены черным цветом). Подобное явление связано со снижением маржи банковского бизнеса, особенно в июле-августе 2018 года. По выбранным банкам с разными типами бизнес-моделей в Таблице 1 приведено годовое отклонение объема собственных средств для каждого банка в общей структуре пассивов в %. Значения изменений находятся около нулевой отметки, есть и отрицательные показатели. Прирост собственных средств наблюдается только для ПАО Бинбанк, что закономерно, т. к. данный банк находится на санации. У ООО Хоум Кредит энд Финанс Банк есть небольшой прирост, что объясняется его более гибким подходом к клиентам в сфере розничного кредитования.

Таблица 1

Значения годового изменения объема собственных средств вструктуре пассивов в% для выбранных банков сразными бизнес-моделями. Составлено автором по данным открытой финансовой отчетности [5]

|

Кредитные организации |

ПАО Сбербанк |

АО Россельхозбанк |

АО ЮниКредит Банк |

АО Альфа Банк |

(ПАО) АКБ Абсолют Банк |

АО Национальный Стандарт |

ПАО Бинбанк |

ООО Хоум Кредит энд Финанс Банк |

|

2016г. |

2,77 |

-0,14 |

3,24 |

-0,88 |

-0,42 |

5,62 |

-4,52 |

3,59 |

|

2017г. |

1,48 |

0,4 |

2,29 |

0,34 |

0,23 |

2,74 |

-7,18 |

-0,33 |

|

1.10.2018г |

-0,12 |

0,21 |

-0,03 |

0,65 |

-0,13 |

-5,11 |

16,84 |

2,1 |

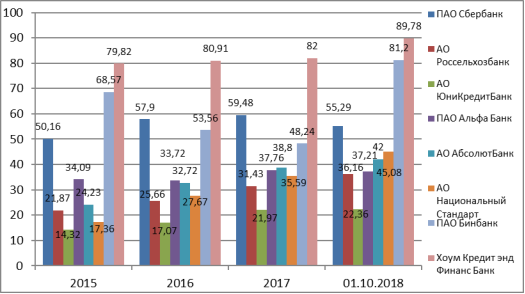

Как следствие снижения значения показателя собственных средств банков заметно и снижение показателя норматива достаточности капитала Н1.0, что заметно на Рис.3. Данный норматив в общем виде представляет собой отношение собственных средств банка к активам, взвешенным по рискам. Соответственно, снижение значения числителя формулы ведет к снижению расчетного показателя. На рис.3 представлен график изменения отклонения от нормативного значения к ежемесячному значению показателя для каждого из восьми банков со своей бизнес-моделью. Значение показателя отклонения от нормативного значения для ПАО Сбербанк превышает значение норматива на 47 % (2018 г.). Для АО Россельхозбанк характерно снижение отклонения от норматива до 43 %. Для банка АО ЮниКредит Банк характерно повышение и стабилизация отклонения от норматива у значения 55 %. Для АО Альфа Банка наблюдается снижение отклонения от норматива до 39 %. (ПАО) АКБ Абсолют Банк увеличил отклонение от норматива и достиг значения 38 %. Для банка АО Национальный Стандарт характерны самые высокие значения отклонения от норматива, порядка 70 %. Для ПАО Бинбанк наблюдается наращивание собственных средств и увеличение значения отклонения до 51 %. Для ООО Хоум Кредит энд Финанс Банк значение отклонения снизилось и стабилизировалось вблизи отметки 39 %. Таким образом, снижение собственного капитала могло повлиять на снижение норматива Н1.0 для следующих банков в порядке снижения влияния: АО Россельхозбанк, АО Национальный Стандарт.

Однако, не только уменьшение прибыльности могло привести к снижению значений показателей Н1.0 по сравнению с нормативными значениями. В знаменателе формулы находятся активы, взвешенные по уровню риска. И увеличение их значения закономерно приводит к уменьшению числителя формулы. Увеличение активов может происходить в случае компенсации их качества, т. е. при снижении количества работающих прибыльных активов, увеличения доли неликвидных, банки стараются нарастить количество активов. Следовательно, данные два банка попадают в зону риска не только по значению собственных средств, но и по качеству своих активов.

Среднегодовое отклонение от показателя Н1.0 по группе банков стабилизировалось на значении 46–47 %. Если построить уравнения полинома 2 степени для среднегодового отклонения, то видно, что дальнейшее отклонение от нормативного значения может идти как в восходящем, так и в нисходящем направлениях. Величина достоверности аппроксимации, говорит о том, что скорее произойдет восходящее движение значений для выборки из восьми банков.

Рис. 3. Ежегодное отклонение норматива достаточности собственных средств банка (Н1.0) в %. Составлено автором по данным открытой финансовой отчетности [5]

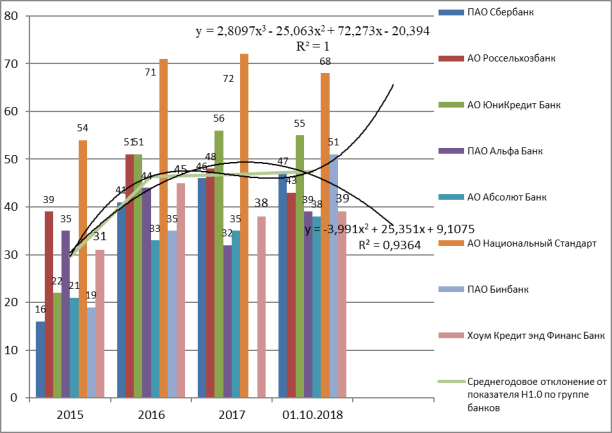

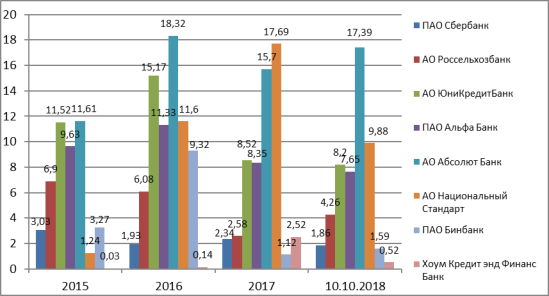

Еще одна тенденция банковского сектора — это снижение доли привлеченных средств на рынке межбанковского кредитования в общей сумме привлеченных средств рассмотрена на Рис.4. Данная тенденция проявляется из-за повышения ставки межбанковского кредитования, в связи с увеличением ключевой процентной ставки на 0,25 п.п.. По бизнес-моделям банков наблюдается следующая закономерность. ПАО Сбербанк равномерно снизил количество кредитных средств с 3,03 % в 2015 году до 1,86 % на 1.10.2018 г., выступая то в качестве продавца, то в качестве покупателя на рынке МБК. АО Россельхозбанк снизил долю заемных кредитных средств с 6,9 % до 4,26 % на 01.10.2018 г. АО ЮниКредит банк является как покупателем, так и продавцом на рынке МБК, также снизил уровень заемных средств с 15,17 % в 2016 году до 8,2 % на 01.10.2018 г. АО Альфа Банк снизил объем заемных средств с 11,33 % в 2016 году до 7,65 % на 01.10.2018 год. (ПАО) АКБ Абсолют банк имеет одни из самых высоких значений кредитных средств в структуре своих пассивов 17,39 % на 2018 год. АО Национальный Стандарт снизил значения с 17,69 % в 2017 году до 9,88 % в 2018 году. ПАО Бинбанк, находящийся на санации, наращивает свои средства за счет вложений инвесторов, выделенных для санации, и практически не привлекает средства с межбанковского рынка. ООО Банк Хоум Кредит энд Финанс Банк также практически не привлекает средства с рынка МБК, значение 0,52 %.

Таким образом, наблюдаемое закономерное снижение объемов привлечения средств с рынка МБК, связанное с повышением процентной ставки в конце 2018 года на 0,25 п.п. не сказалось на стратегии банка (ПАО) АКБ Абсолют Банк. Недостаток собственных средств банк компенсирует средствами, полученными с рынка МБК, т. к. имеет отрицательную прибыль за последние годы.

Рис. 4. Объем привлеченных средств на межбанковском рынке кредитования к общей сумме привлеченных средств. Составлено автором по данным открытой финансовой отчетности [5]

Подводя итоги, можно сказать, что кризисные явления в российской экономике, начавшиеся вследствие проводимой санкционной политики западных стран, затронули всю банковскую систему. В первую очередь банки столкнулись с проблемой обеспечения ресурсами для стабильного осуществления своей деятельности. Переориентация на внутренний рынок, в особенности на средства физических лиц, привела к возникновению значительной конкуренции за ресурсы среди банков. Закономерная тенденция наращивания средств физических лиц в структуре пассивов не может обеспечить необходимую надежность, так как население подвержено давлению инфляционных ожиданий, что может привести к резкому оттоку средств и банкротству банков. Подобный риск особенно характерен для средних и малых банков. Среди исследуемых восьми банков с разными бизнес-моделями, наибольшее количество средств физических лиц имеется в пассивах ООО Хоум Кредит энд Финанс Банка. Однако, гибкая политика обслуживания физических лиц делает его надежным и стабильным. Заметно наращивание средств физических лиц банками (ПАО) АКБ Абсолют Банк и АО Национальный Стандарт. Подобная стратегия происходит из-за явной нехватки собственных средств из-за снижения прибыли.

Снижение прибыльности банковского бизнеса приводит к уменьшению показателя наращения собственных средств и, как следствие, к снижению значения норматива Н1.0. Подобное явление заставило стабилизироваться значениям отклонения от показателя Н1.0. около некоторого значения, своего для каждого банка. Сильное снижение и скачки в изменениях скорее говорят еще о качестве активов, взвешенных по уровню риска, находящихся в знаменателе формулы норматива достаточности капитала Н1.0. Увеличение количества активов скорее связано со снижением реально работающих прибыльных активов. В зоне риска оказываются АО Национальный Стандарт, АО Россельхозбанк.

Тенденция снижения объема привлечения средств с рынка межбанковского кредитования связана с увеличением процентной ставки на рынке вследствие увеличения ключевой ставки на 0,25 % пункта. Самым крупным игроком является ПАО Сбербанк, активно привлекает и продает недостающие средства другим банкам. Однако к концу 2018 года семь из восьми банков снизили количество заемных средств. Только (ПАО) АКБ Абсолют Банк продолжил и даже увеличил объем привлекаемых средств. Очевидно, что банку не хватает ликвидности, он всеми силами пытается удержаться на банковском рынке и усиленно наращивает все возможные средства в структуре своих пассивов.

Очевидно, что в борьбе за ресурсы, выигрывают крупные банки, как государственные, так и частные. В группе риска обеспечения устойчивости оказываются средние и малые частные банки: (ПАО) АКБ Абсолют Банк и АО Национальный Стандарт. Для поддержания устойчивости данных типов банков предлагается их консолидация с более крупными кредитными организациями с сохранением собственного бренда. Переоформление в НКО значительно сократит функционал организации, в особенности, будет невозможно работать с физическими лицами. Поэтому предложенный выше вариант объединения будет наиболее оптимальным.

Литература:

- https://www.global-rates.com/interest-rates/libor/european-euro/eur-libor-interest-rate-1-week.aspx

- http://www.cbr.ru/hd_base/mkr/mkr_monthes/

- https://www.banki.ru/wikibank/normativ_dostatochnosti_kapitala/

- Обзор банковского сектора Российской Федерации, Аналитические показатели, № 194, декабрь 2018.

- http://www.cbr.ru