В современных условиях проблема обеспеченности банка собственными финансовыми ресурсами приобретает все более острый характер. Депонированные средства на счетах клиентов определяют основу формируемых банком пассивов, а значит, несовершенства депозитной политики банка порождают невозможность эффективно размещать ресурсы. Кроме того, коммерческие банки трансформируют сбережения в инвестиции, обеспечивая экономический рост, развитие малого и среднего бизнеса. Исследование в рамках данной темы крайне востребовано и актуально в связи с тем, что коммерческие банки, и их эффективное функционирование являются базисом для развития национальной экономики на современном этапе.

Ключевые слова: коммерческие банки, пассивные операции, проблемы осуществления пассивных операций.

Пассивные операции являются основным источником формирования финансовой базы, поэтому величина, состав, структура различных видов пассивных операций предопределяют объем, состав и структуру активов, устойчивость и ликвидность не только отдельного банка, но и всей банковской системы в целом.

Прежде чем говорить о проблемах осуществления пассивных операций банка следует выделить основные проблемы деятельности коммерческого банка, определяющих его неконкурентоспособность:

‒ сравнительно небольшие собственный капитал, активы и рыночная капитализация почти всех российских банков (исключение составляет лишь Сберегательный банк Российской Федерации, и то скорее только по рыночной капитализации);

‒ менее привлекательные бренды почти всех российских банков;

‒ слабый охват территориальными офисами и другими коммуникациями российских банков территории страны, особенно отдаленных уголков;

‒ отстающее от международных стандартов качество обслуживания клиентов;

‒ более узкий спектр операций, проводимых большинством российских банков по сравнению с их иностранными аналогами;

‒ нехватка дешевых и долгосрочных пассивов;

‒ проблема с ликвидностью активов у большинства банков, не входящих в первую федеральную или московскую сотню;

‒ слабый риск менеджмент и неквалифицированное управление;

‒ лишь нарождающийся рынок банковских акций, отсутствие акций подавляющего большинства банков на открытом рынке, медленная подготовка к выходу российских банков на IPO;

‒ недостаточная по международным нормам прозрачность операций, собственников (конечных бенефициаров акций), аффилированных лиц у многих, даже крупных российских банков;

‒ отсутствие мотивации к выходу на международные рынки и ряд других [7, с.63].

Специалисты выделяют основные проблемы в управлении пассивами коммерческих банков в Российской Федерации:

а) низкая капитализация российских банков (совокупный капитал российских банков в 10 раз меньше капитала четырех крупнейших банков в мире), качество капитала кредитных организаций России находится на низком уровне, поскольку целый ряд банков, увеличивших свой капитал, применяли и продолжают применять различные схемы фиктивного увеличения капитала, происходит снижение доли уставных фондов в структуре капитала кредитных организаций;

б) низкая степень диверсификации привлеченных средств (с преобладанием депозитов физических лиц), рост доли платных ресурсов в привлеченных средствах;

в) недостаток долгосрочных ресурсов (их доля менее 20 %).

Рассматривать основные проблемы пассивных операций, формирующих ресурсную база в российских банках необходимо выделяя три аспекта.

- Во-первых, это недостаточность собственных ресурсов, а именно акционерного капитала, так как инвесторы не готовы отвлечь большие финансы из своего основного бизнеса.

- Во-вторых, в части привлекаемых ресурсов существует ряд сложностей во взаимодействии банков и вкладчиков.

- В-третьих, это проблема получения заемных ресурсов, так как межбанковский кредит имеет много несовершенств.

К одной из наиболее важных проблем в банковской деятельности относится определение оптимального объема собственного капитала. Достаточный капитал поддерживает жизнеспособность банка на всех этапах его функционирования и имеет важное значение для обеспечения его платежеспособности и устойчивости [5, с.109].

Выделяется капитал I уровня, или основной (базовый) капитал, и капитал II уровня, или дополнительный капитал. Критерием разделения капитала на два уровня является способность отдельных его элементов выступать в качестве страхового фонда в случае возникновения непредвиденных убытков (т. е. способность «поглощать» убытки).

Для конкретизации проблемы достаточности собственных ресурсов рассмотрим показатели банка «Возрождения» за период 2015–2017 гг., а именно выполнение нормативов, установленных ЦБ России в табл. 1.

Таблица 1

Выполнение нормативов достаточности капитала.,%

|

№п/п |

Наименование показателя |

Нормативное знач. |

2015 г. |

2016 г. |

2017 г. |

|

1 |

Норматив достаточности базового капитала банка (H1.1), банковской группы (H20.1) |

Min. 4.5 |

9 |

8 |

8 |

|

2 |

Норматив достаточности основного капитала банка (H1.2), банковской группы (H20.2) |

Min. 6 |

9 |

8 |

8 |

|

3 |

Норматив достаточности собственных средств (капитала) банка (H1.0), банковской группы (H20.0) |

Min. 8 |

12 |

13 |

12 |

|

5 |

Норматив мгновенной ликвидности банка (H2) |

Min. 15 |

68 |

72 |

59 |

|

6 |

Норматив текущей ликвидности банка (Н3) |

Min. 50 |

95 |

81 |

85 |

|

7 |

Норматив долгосрочной ликвидности банка (Н4) |

Max. 120 |

65 |

96 |

117 |

Из табл. 1 видно, что в течение рассматриваемого периода банк соблюдал требования к обязательным нормативам, установленным Инструкцией Центрального Банка Российской Федерации от 3 декабря 2012 года № 139-И «Об обязательных нормативах банков», однако тенденция к снижению коэффициентов говорит о возможных отклонениях от установленных нормативов в будущих периодах.

Собственные средства, рассчитанные в соответствии с требованиями Базеля III, выросли за прошедший год на 3 % до 31 млрд рублей по состоянию на 31 декабря 2017 года. Норматив достаточности базового капитала первого уровня (мин. 4,5 %) снизился по сравнению с 2016 годом на 15 б.п. до 11,3 %, а норматив общей достаточности капитала (мин. 8,0 %), на 1 п.п. до 15,5 % в связи с ростом активов, взвешенных с учетом риска. Норматив Н1.1, рассчитанный согласно требованиям Банка России, снизился за 12 месяцев до 8,1 % (мин. 4,5 %), а Н1.0 — до 12,4 % (мин. 8 %).

Следовательно, в 2018 году банк располагает достаточным уровнем собственных ресурсов для их размещения. Однако за рассматриваемый период наблюдается отрицательная динамика, показатели выполнения нормативов достаточности капитала приближаются к минимальной границе. Кроме того, по данным табл. 10 наблюдается незначительное снижение капитала банка. Все это в следующем отчетном периоде может отрицательно сказаться на банковской ликвидности.

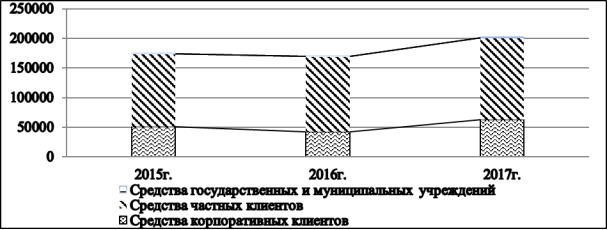

Рассмотрим динамику привлеченных средств клиентов по данным годового отчета за 2015–2017гг. на рис. 1.

Рис. 1. Динамика средств клиентов во вкладах, млн руб.

Рис. 1 наглядно показывает неоднозначную динамику средств на вкладах, что говорит о нестабильной банковской ликвидности. Отвлечение средств со счетов клиентов, за рассматриваемый период связано со снижением процентной ставки и нехваткой финансов у крупного и малого бизнеса, в 2017 году, а также сокращением работников государственных учреждений.

Пассивы банковского сектора России в подавляющей своей части состоят из «коротких» денег, размещенных в банках на срок менее трех лет. В связи с этим доля и объемы, инвестиционных кредитов, в том числе ипотечных, не значительны и в разы уступают показателям банковских систем других стран. Из всех инвестиций, которые предприятия и организации страны осуществляют для своего развития, около 50 % они финансировали за счет прибыли и амортизации и только 8,9 % — за счет заемных средств [3, с.89].

Межбанковское кредитование является распространенным инструментом поддержания деятельности всей банковской системы и отдельных ее элементов. Банк «Возрождение» прибегает к подобного рода займам в случае резкого снижения уровня текущей ликвидности, кроме того, они позволяют поддерживать требуемый уровень рентабельности.

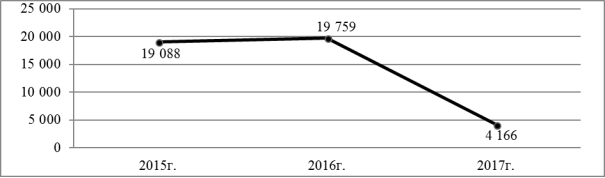

Построим динамику ресурсов, полученных банком «Возрождение» на рынке межбанковских кредитов рис. 2

Рис. 2. Динамика межбанковских кредитов, млн руб.

Из рис. 2 видно резкое снижение заемных средств в доле банковских пассивов. При незначительном снижении уровня собственных средств, и нестабильной депозитной деятельности, банку следует поддерживать свою текущую ликвидность, не отказываясь от заемных источников финансирования.

Итак, современное состояние банковской системы России, характеризующееся недостаточной капитализацией, ростом различных видов банковских рисков, развитием новых сегментов рынка банковских услуг и обострением конкуренции на банковском рынке, требует совершенствования технологии и механизма управления пассивами коммерческих банков. Разработка и внедрение определенных мер, позволяющих повысить эффективность и устойчивость деятельности отдельных кредитных организаций и всей банковской системы России крайне необходима в условиях всеобщей глобализации.

С целью совершенствования проведения банком пассивных операций предлагается рассмотреть каждую из обозначенных проблем формирования ресурсов в отдельности.

Проблема обеспеченности собственным капиталом банка стоит особо остро в условиях ужесточения закона к требованию минимального размера уставного капитала к вновь созданным и уже существующим кредитным организациям.

Проблемы недостаточности капитала банка могут быть решены одним из следующих способов:

1) Укрупнение банков, за счет поглощения капиталов банков более крупными кредитными организациями.

2) Привлекать иностранный капитал.

3) Объявлять дополнительную эмиссию акций и наращивать их стоимость на фондовом рынке.

Банк «Возрождение» на пути к решению проблемы обеспеченности собственными средствами уже активно применяет меры по укрупнению уставного капитала и увеличению доли иностранных инвестиций, в 2015 году став частью инвестиционного проекта банковской группы «Промсвязь капитал» [9]. Рассмотрим современную картину структуры акционерного капитала банка «Возрождение», представленную в табл. 2.

Таблица 2

Структура акционерного портфеля в 2015–2016гг.,%

|

Акционеры, доли которых вуставном капитале банка «Возрождение» составляют 5% иболее |

2015г. |

2016г. |

2016г.-2015г. |

|

Промсвязь Капитал Б. В. |

52,73 |

50,00 |

-2,73 |

|

ПАО «Промсвязьбанк» |

0,000004 |

2,39 |

2,38 |

|

ООО «ВекторИнвест» |

10,53 |

9,98 |

-0,55 |

|

Пичугов Виктор Александрович |

10,00 |

9,48 |

-0,52 |

|

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК |

7,61 |

8,60 |

0,99 |

|

Орлов Николай Дмитриевич |

6,98 |

6,67 |

-0,31 |

Исходя из табл. 2 следует, что ситуация в корне поменялась с 2014 года. Если ранее акционерный капитал был разделен между несколькими крупными частными инвесторами, то сейчас он является частью Промсвязь Капитал групп. Данную ситуацию невозможно рассматривать однозначно, так как с одной стороны банк «Возрождение» является малой структурной единицей крупного банковского объединения, с другой стороны банк приобрел крупного инвестора, и в случае разработки современных конкурентных преимуществ, способен выйти на более высокий уровень.

Важнейшим видом операций, в значительной степени формирующих ресурсную базу банков, является привлечение средств клиентов во вклады. По мере становления в нашей стране цивилизованной банковской системы, расширения круга выполняемых банками операций постоянно совершенствовалось.

В этой связи потенциальную опасность представляют вероятные массовые изъятия денег в случае возникновения (или углубления, или даже только ожидания) экономического кризиса. В российских условиях двух последних десятилетий это обычно приводило к росту недоверия по отношению к банкам, ожиданию падения курса национальной валюты и — соответственно действиям, направленным на закрытие банковских вкладов, и зачастую переводу рублевых накоплений в иностранную валюту. Наглядным примером такою рода явились события осени 2008 года, когда в разгар кризиса и возникших панических настроений на рынке значительное число вкладчиков пожелало досрочно закрыть свои вклады, что вызвало проблемы у банков, усугубив и без того серьезную нехватку у них ликвидности.

Учитывая значимость стабильною функционирования банковской системы для экономики страны, Банком России был достаточно оперативно принят ряд антикризисных мер. направленных на поддержание ее стабильности. Среди них отметим следующие: снижение норматива обязательных резервов для банков но всем обязательствам до самою низкою в истории уровня 0,5 % (позже они были повышены), введение и предоставление Банком России беззалоговых кредитов сроком первоначально до 6, а потом и до 12 месяцев, расширение перечня активов, включенных в ломбардный список Банка России, и числа банков, которые могли бы получать ею кредиты, докапитализация банков через предоставление им субординированных кредитов, повышение страховой суммы по вкладам физических лиц до 700 тыс. руб. и др.

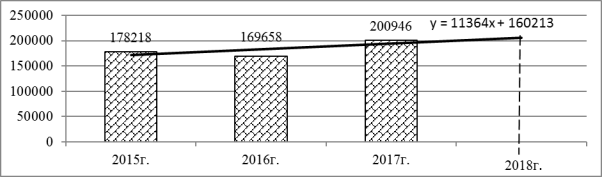

Стратегия Банка «Возрождение» направлена на повышение эффективности и результативности ключевых бизнес-направлений деятельности — корпоративного, розничного и финансового бизнесов. Банк выстраивает отношения с каждым клиентом исходя из его потребностей, предлагая не отдельную услугу, а набор продуктов. Банк «Возрождение» делает ставку на комплексное обслуживание, высокие стандарты качества и современные технологические решения. В итоге применяемых банком мер по удержанию и привлечению средств новых клиентов можно построить график с прогнозируемыми значениями их роста (рис. 3).

Рис. 3. Динамика средств клиентов на депозитных счетах, млн руб.

Из рис. 3 можно рассчитать прогнозный показатель средств клиентов на депозитных счетах банка «Возрождение» в 2018 году. Данный показатель по данным прогноза может увеличиться до 205669 млн руб.

Одно из главных конкурентных преимуществ банка «Возрождение» — региональная сеть продаж и обслуживания. Банк стремится обеспечить долгосрочный и сбалансированный рост всех направлений бизнеса в регионах присутствия, а его стратегия направлена на продвижение банковских продуктов и услуг преимущественно в Центральном регионе, а также в Южном (Ростовская и Волгоградская области, Краснодарский край, Ставропольский край) и Северо-Западном регионах (в городах Санкт-Петербург, Мурманск, Петрозаводск, Калининград). Банк «Возрождение» развивается как ответственная организация, содействующая социально-экономическому и культурному развитию регионов присутствия.

Как известно банк считается ликвидным, если характер его активов позволяет за счет их быстрой реализации покрывать имеющиеся обязательства по пассивам. При этом важнейшим фактором, предопределяющим его ликвидность, является соответствие сроков размещения средств срокам привлечения ресурсов. Однако возможность непрогнозируемого досрочного отзыва вкладов ставит под сомнение действия банка по обеспечению его ликвидности.

Таким образом, банку «Возрождение» в целях совершенствования пассивных операций, а также непосредственно депозитной политики, необходимо следующее:

‒ банк должен иметь современную депозитную политику, выработанную с учетом специфики его деятельности и критериев оптимизации этого процесса;

‒ необходимо расширение круга депозитных счетов юридических и физических лиц сроком «до востребования», что позволит даже в условиях незначительных финансовых накоплений полнее удовлетворять потребности клиентов банка и повысить заинтересованность инвесторов в размещении своих средств на счетах в банке;

‒ в качестве одного из направлений совершенствования организации депозитных операций возможно использование различных видов счетов для всех категорий вкладчиков и повышение качества их обслуживания;

‒ индивидуальный подход (стремление банка предоставить клиенту особые льготы);

‒ создание системы гарантирования банковских вкладов и защиты интересов вкладчиков, что позволит реально повысить надежность банков и их способность выполнять возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика.

В настоящее время динамично развиваются другие источники привлечения — средства юридических лиц, в том числе банков, а также ресурсы, привлекаемые на международных финансовых рынках.

В целом же, депозитную политику каждый банк разрабатывает самостоятельно. Также руководством кредитной организации определяется степень важности названных направлений, первостепенность того или иного вида политики банка. В первую очередь это будет зависеть от области функционирования конкретного банка, его специализации или универсализации.

Литература:

- Банковское дело: учебник / Под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 2-е изд. — СПб.: Питер, 2014. — 400 с.

- Банковское дело: учебник /под ред. К. Р. Тагирбекова.–М: Мир, 2014.– 843 с.

- Банки и небанковские кредитные организации и их операции: учебник. / Под ред. Е. Ф. Жукова. — 3-е изд., перераб. и доп. — М.: Вузовский учебник: ИНФРА-М, 2014. — 528 с.

- Батракова, Л. Г. Экономический анализ деятельности коммерческого банка. — М.:Логос, 2014. — 358 с.

- Бобин, С. С. Развитие банковской системы в России/ С. С. Бобин // Финансы и кредит. — 2013. — № 7. — С.84–91.

- Гончаров, А. И. Деньги. Кредит. Банки: учебник. Ч. 3: Банки / А. И. Гончаров, М. В. Гончарова. — Волгоград: ВолгГТУ, 2013. — 252 с.

- Лаврушин, О. И. Банковское дело: Учебник / Под ред О. И. Лаврушина. — М.: ЮристЪ, 2015. — 452с.

- Финансовый менеджмент: учебник / под ред. Е. И. Шохина. — 4-е изд., стереот. — М.: КНОРУС, 2014. — 480 с.

- Банк «Возрождение» ПАО: Официальный сайт/ Vbank. — 2000–2017. — Электрон.дан. — Режим доступа: www.vbank.ru (дата обращения: 13.05.2018).

- Информационный портал BANKI.ru — Электрон.дан. — Режим доступа: http://www.banki.ru (дата обращения: 10.05.2018).