В статье рассмотрены основные тенденции внедрения Базельских соглашений в РФ. Рассмотрены особенности внедрения Базельских соглашений в России, оценены отличия нормативов ЦБ РФ и Базельских соглашений. В статье также оценена возможность внедрения нормативов Базельского комитета в российской банковской системе и изучены мнения экспертов.

Ключевые слова: стандарт, коммерческие банки, кредитные организации, банковская система, обязательные нормативы, достаточность капитала, основной капитал, базовый капитал, собственный капитал, ЦБ РФ, финансовая устойчивость банков, ликвидность, Базельские соглашения, Базельский комитет

The article describes the main trends in the implementation of the Basel agreements in the Russian Federation. The features of the implementation of the Basel agreements in Russia, evaluated the differences of regulations of the CBR and the Basel accords. The article also evaluated the possibility of introducing standards of the Basel Committee in the Russian banking system and the studied opinions of experts.

Keywords: standard; commercial banks; credit institutions, the banking system; mandatory regulations; adequacy of capital; fixed capital; core capital, equity capital; Central Bank; financial stability of banks; liquidity; Basel accord; Basel Committee

Базельские стандарты заставляют коммерческие банки более эффективно управлять своими рисками, устанавливают новые минимальные требования к капиталу, новые показатели ликвидности и «леверидж». Кроме того, Базельские стандарты устанавливают более жесткий надзор за банковской деятельностью, а также повышенные требования к раскрытию информации и управлению рисками [4; c.3].

Для преодоления последствий финансового кризиса, нанесшего серьезный урон банковскому сектору в мире, Базельский комитет по банковскому надзору (далее − Базельский комитет) принял решение о пересмотре и ужесточении международных стандартов оценки достаточности капитала, закрепленных в документе, известном под названием Базельское соглашение [4; c.3]

Внедрение Базельских стандартов II и III в России имеет ряд характерных особенностей [4; c.4]:

‒ принципы внедрения Базельских стандартов в России не сформулированы окончательно;

‒ требования ЦБ РФ являются более жесткими, чем требования Базельского комитета. Так, к примеру, достаточность капитала, принятая ЦБ РФ на 25 % выше, чем достаточность капитала Базельского комитета. Кроме того, Базельский комитет не включает привилегированные акции в базовый капитал банков, а по требованиям ЦБ РФ привилегированные акции включаются в базовый капитал банков. Сравним действующие требования достаточности капитала, сформированные ЦБ РФ и Базельским комитетом, представленные в таблице 1.

Таблица 1

Сравнение обязательных нормативов достаточности капитала, установленных Банком России и стандартом «Базель III»

|

Нормативы достаточности капитала, установленные Банком России |

Нормативы достаточности капитала в соответствии с «Базель III» |

|

Норматив достаточности базового капитала (Н1.1) ≥ 5,6 % |

Норматив достаточности базового капитала (СЕT1) ≥4,5 % |

|

Норматив достаточности основного капитала (Н1.2) ≥ 7,5 % % |

Норматив достаточности капитала первого уровня ≥6,0 % |

|

Норматив достаточности собственных средств (капитала) кредитной организации (Н1.0)* ≥10 % |

Норматив достаточности совокупного капитала ≥8,0 % Контрциклический буфер ≥2,5 % Буфер консервации капитала ≥2,5 % |

По данным таблицы 1 видно, что норматив достаточности собственных средств (Н1.0) по ЦБ РФ на 2 % выше, чем норматив достаточности собственных средств по Базелю III, норматив достаточности базового капитала (Н1.1) по ЦБ РФ выше на 1,1 %, чем норматив достаточности базового капитала по Базелю. Норматив достаточности капитала основного капитала уровня (Н1.2) по ЦБ РФ на 1,5 % выше, чем данный норматив по Базелю. Соглашение по Базелю III предлагает дополнительные буферы — контрциклический буфер более 2,5 % и буфер консервации капитала более 2,5 %, для повышения финансовой устойчивости банков в случае внезапных изменений во внешней среде [4;c.6]

— в России действуют три жестких требования к ликвидности банков, которые сопоставимы с требованиями Базеля III. Сравним показателям ликвидности по Базелю и по требованиям ЦБ РФ в таблице 2.

Таблица 2

Сравнение нормативов ликвидности ЦБ РФ и Базельских соглашений

|

Действующие нормативы ликвидности, установленные Банком России |

Нормативы ликвидности в соответствии с «Базель III» |

|

Норматив мгновенной ликвидности (Н2) ≥15 % |

|

|

Норматив текущей ликвидности (Н3) ≥50 % |

Показатель краткосрочной ликвидности (LCR) ≥100 % |

|

Норматив долгосрочной ликвидности (Н4) ≥120 % |

Показатель чистого стабильного фондирования (NSFR) >100 % |

Показатель краткосрочной ликвидности (LCR), установленный Базельским соглашением, предусматривает более высокие требования к качеству ликвидных активов, включаемых в расчетную базу. Данный показатель ЦБ РФ — в 2 раза меньше. Требования к ликвидности можно условно разделить на две группы: требования количественного характера, включающие в себя показатель краткосрочной ликвидности (LCR) и показатель чистого стабильного фондирования (NSFR), и требования качественного характера (раскрытие информации). Показатель NSFR, показатель долгосрочной ликвидности, установленный Базельским соглашением, предусматривает более низкую процентную ставку (на 20 % ниже) и включает большее число активов различных категорий. Показатель LCR в качестве обязательного был введен с 1 января 2015 года, а показатель NSFR будет введен с января 2018 г. [4;c.6]

— Банком России уже принят целый ряд элементов Базеля II, в частности упрощенный стандартизированный подход к оценке кредитного риска, упрощенный подход к оценке рыночного риска, а также базовый индикативный подход к оценке операционного риска.

В настоящее время показатель «леверидж», который внедряется Базельским соглашением III, в российской практике не применяется, он только упоминается в Стратегиях развития банковского сектора до 2015 г.

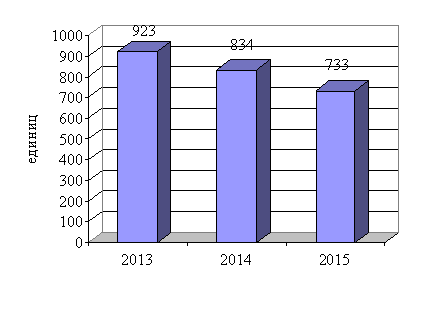

Следует отметить, что с принятием новых Базельских соглашений у российских банков возникли проблемы с переходом на новые стандарты. В результате в России снизилось количество кредитных организаций (рис. 1).

Рис. 1 Динамика кредитных организаций в РФ с 2014 по 2015 гг., ед.

Итак, за последние три года в России количество кредитных организаций снизилось на 20,1 %. [7;c.11]

Причиной тому было нарушение указанных в таблице 1 обязательных нормативов. Некоторые этих из банков находятся на стадии санации, у остальных же были вовсе отозваны лицензии. Наиболее распространенной причиной отзыва лицензий стали высокорискованная кредитная политика и проведение сомнительных операций в крупных объемах — эти причины были указаны в качестве оснований для отзыва лицензий для 46 и 45 банков соответственно [10].

В части отзыва банковских лицензий 2015 г. во многом стал рекордным. Лицензий лишились более 100 кредитных организаций или почти 15 % от работающих. Таких масштабов отзыва лицензий в России не было никогда. При этом этот год характеризовался не только количеством, но и «качеством». Лицензий в 2015 г. лишались по-настоящему крупные банки, и даже целые банковские группы. С 1 января по 25 декабря лицензий лишились 104 кредитные организации, из них 93 лишились лицензий принудительно. По расчетам РИА Рейтинг, суммарный объем активов у банков, лишившихся лицензий, на 1 января 2016 года составил 1,15 триллионов рублей или 1,5 % от объема активов банковской системы. Среди банков с отозванной лицензией были 22 банка с активами более 10 миллиардов рублей. Крупнейшими банками с отозванными лицензиями в 2015 г. стали — БАНК РОССИЙСКИЙ КРЕДИТ, Пробизнесбанк, НОТА-Банк, СБ Банк, Связной Банк, М БАНК, РУССЛАВБАНК, РУССТРОЙБАНК, АМБ Банк, Транспортный, Балтика и МАСТ-Банк [5].

В таблице 3 представлена динамика прибыли и % просроченной задолженности российской банковской системы.

Таблица 3

Динамика прибыли и% просроченной задолженности российской банковской системы

|

Показатели |

2013г. |

2014г. |

2015г. |

Темп роста,% |

|

Прибыль, млрд. руб. |

994 |

589 |

360 |

36,21 |

|

% просроченной задолженности |

2,8 |

3,8 |

5,5 |

196,42 |

Прибыль банковской системы РФ снизилась за 2013–2015 гг. на 63,79 %, причем если прибыль банковской системы РФ снизилась в 2013–2014 гг. на 40,75 %, то в течение 2014–2015 гг. она снизилась на 38,88 %. % просроченной задолженности кредитным организациям за последние три года возросла почти в 2 раза — на 96,42 %.

Безусловно, банковский сектор России находится в кризисе — прибыль заметно упала, просрочка растет, а динамика основных показателей достаточно слабая. По данным показателям можно отметить ухудшение финансового состояния кредитных организаций в РФ за 2013–2015 гг. [7]

В течение 2016 г. 30 крупнейших российских банков не смогут генерировать внутренний капитал в объеме, достаточном для поддержки роста активов, взвешенных с учетом рисков. Давление на показатели процентной маржи и растущие расходы на формирование резервов будут оказывать негативное влияние на генерирование банковского капитала. Вместе с тем вливания капитала акционерами будут по-прежнему единичными и недостаточными для поддержки желаемых темпов роста и нейтрализации связанных с ними рисков. Кроме того, ожидается, что растущие расходы банков на формирование резервов и привлечение фондирования будут быстро нивелировать эффект вливания капитала, который банки уже получили в 2015 г.

Три этапа санкций Евросоюза и США ограничили доступ российских госбанков к финансовым рынкам. Эти санкции будут оказывать ограниченное влияние на показатели ликвидности российских госбанков, но обусловят постепенное ослабление их финансовых показателей, особенно если санкции будут действовать в течение длительного времени. В связи со значительными неблагоприятными факторами прогнозы по большинству рейтингов российских банков — «Негативные».

В 2014 г. 79,9 % банков смогли увеличить свой собственный капитал, 20,1 % банков снизили собственный капитал, в 2013 г. 83 % банков увеличили собственный капитал, 17 % снизили собственный капитал. Такие тенденции связаны с ростом убыточных банков в банковской системе РФ, ведь прибыль один из главных источников пополнения капитала банков [8].

Доля банков с нормативной достаточностью капитала ниже 12 % в 2014 г. составила 22,4 %, в 2013 г. таких банков было 17,8 %. Также в 2014 г. увеличилось число банков с дефицитом капитала (норматив достаточности капитала менее 11 %) с 45 % в 2013 г. до 54 % в 2014 г. Итак, значительный рост банков с дефицитом капитала, говорит о том, что все большее количество банков в российской банковской системе исчерпали свои ресурсы и у них не осталось средств для своего развития [8].

Очевидно, что не все российские банки смогут выдержать нормативы по Базельскому соглашению и часть из них уйдут с рынка. Эксперты отмечают недостатки Базельских соглашений — они очень глобализованы и не учитывают специфику банковских систем различных стран.

Герман Греф, руководитель Сбербанка РФ, считает, что внедрение Базельских соглашений в РФ преждевременно, нехватка собственных средств не позволит им наращивать финансовую устойчивость и ликвидность. Также считают и глава ВТБ банка и руководители «Альфа»! банка. Таким образом, отношение к внедрению нормативов по Базельскому соглашению в РФ, скорее отрицательное.

ЦБ РФ разработал Положение № 395 от 28 декабря 2012 г. «О методике определения величины и оценке достаточности собственных средств (капитала) кредитных организаций («Базель III)». Следует отметить, что большая часть документа повторяет положения Базельского соглашения III, при этом требования к российским банком намного выше. Большее внимание в данном документе уделено качеству капитала банков, его разделению, как в Базельском соглашении. Также в Положении № 395 вводится показатель «леверидж», который должен быть не менее 3 % и рассчитывается, как отношение капитала 1 уровня к сумме всех активов банка. Положение предписывает банкам создание защитного капитала в размере 2,5 %, тоже самое предписывает и Базельское соглашение. Данные требования к банкам были введены уже в 2014 г., но с 1 января 2015 г. их выполнение проверяется [1].

Положений данного документа фактически повторяет рекомендации, прописанные в третьем Базельском соглашении. Однако нельзя не заметить, что требования для Российских кредитных организаций более жесткие.

Наиболее крупные банки России — Сбербанк, ВТБ выполняют норматив достаточности капитала Н1, но при этом показатель достаточности основного капитала они не выполняют, а структура капитала у них очень слабая.

Такие банки, как Райффазенбанк, Вятка-банк полностью удовлетворяют Базельским соглашениям.

Так же есть банки, которые не могут выполнить даже старые требования, но они могут улучшить ситуацию.

Итак, сравнив международный подход к оценке достаточности капитала с российским, можно явно проследить, что Россия ещё больше перестраховывается на случай кризиса и использует базельские требования с увеличивающим коэффициентом. Новые требования полностью вступят в силу к 2018 г., но многие главы ведущих банков страны считают данные сроки слишком короткими.

Согласно сообщениям СМИ российская банковская система соответствует требованиям Базельского комитета лишь по 2 требованиям, а по 8 требованиям — не соответствует. Руководство ряда крупных банков и чиновники предлагают Центробанку РФ в очередной раз перенести или даже отменить введение некоторые базельских норм. В частности банкиров беспокоит введение надбавок по поддержанию капитала (буферного капитала) для системно значимых банков, а также поправки инструкции 139-И. Однако в ноябре Банк России утвердил пакет поправок Базельского комитета, включая снижение порогов по достаточности капитала. В частности, пакет предусматривает как ряд ужесточений, так и послаблений в виде снижения минимального требования к достаточности собственных средств (капитала) банка с 10 % до 8 % и достаточности базового капитала с 5 % до 4,5 %. Также приводятся в соответствие с требованиями Базельского комитета коэффициенты риска. Еще одним изменением стали требования в иностранной валюте к Российской Федерации, субъектам России, Банку России, а также валютные требования к иным лицам под гарантии или залог валютных долговых ценных бумаг перечисленных субъектов. Требования к естественным монополиям с низкими кредитными рейтингами будут взвешены с коэффициентом 100 % (сейчас 50 %). Требования к центральным банкам, правительствам и банкам стран СНГ, имеющих страновую оценку «7», будут взвешиваться с коэффициентом 150 % (вместо 100 %). По оценкам экспертов РИА Рейтинг, снижение минимального значения достаточности базового и совокупного капитала до уровня 4,5 % и 8 % компенсирует введение большей части новых требований, однако для некоторых банков введение Базеля III все же создаст значительные проблемы [2].

Литература:

- Положение о методике определения величины и оценке достаточности собственных средств (капитала) кредитных организаций («Базель III»): Утв. Приказом Банка России от 28 декабря 2012 г. N 395-П// Вестник Банка России.– 2013.– № 11. — С. 25–27.

- Базель III — вопросы внедрения [Электронный ресурс]. — Режим доступа: http: kpmg.ru.

- Белкина Е. ЦБ просят отложить «Базель III» для банков//РБК daily [Электронный ресурс]. — Режим доступа: http://subscribe.rbc.ru/2013/03/05/finance/562949986034981.

- Внедрение стандартов Базеля II/Базеля III в России. — М.: Эрнст энд Янг, 2013. — 20 с.

- Итоги работы банковского сектора в 2015 году и прогнозы на будущее [Электронный ресурс]. — Режим доступа: http://riarating.ru/banks_study/20151225/630005336.html/

- Количество банков в России — динамика за 2007–2016 годы, уставной капитал и количество банков в разрезе регионов [Электронный ресурс]. — Режим доступа: http://bankirsha.com/kolichestvo-bankov-v-rossii-na-konec-goda-finansovyi-krizis-ustavnoi-kapital-i-chislennost-bankov.html.

- Рецессия и банки: резервы, прибыль, дефицит капитала. http://www.psbank.ru/Bank/Press/Trends/2015/02. дата обращения: 12.04.2016 г.

- Развитие банковского сектора России // Вестник Банка России. — № 71. — 2013. — С.5–16.

- Саркисянц А. Г. Российская банковская система: от Базеля II к Базелю III// Бизнес и Банки. — 2010. — № 41. — С. 22.

- Отзывы лицензий [Электронный ресурс]. — Режим доступа: http://tass.ru/info/2569867.